|

Новая конъюнктура глобальной валютной системы и предпосылки изменений

|

|

|

|

Уникальность и глубина современного мирового кризиса состоит в наложении и сочетании негативных тенденций циклического структурного, фондового, кредитного и банковского кризисов. В такой ситуации усугубился кризис доверия предпринимателей и значительной части населения к деятельности финансовых институтов, что повлияло на состояние финансовых рынков. Дж.Кейнс, анализируя последствия кризиса 30-х гг. ХХ в., отмечал, что финансовый рынок стабильно функционирует пока все его участники находятся в состоянии уверенности, имеющей значительную субъективную составляющую.

Любой кризис следует рассматривать как закономерное явление в развитии рыночной экономической системы. Объективные противоречия на определенном этапе достигают критической точки и проявляются в циклическом, структурном, финансовом, биржевом или ином кризисе.

Современный кризис выявляет основные элементы энтропии предыдущего этапа развития, включая неэффективность функционирования ряда звеньев экономической системы, диспропорции в структуре материального производства, а также балласт спекулятивного кредита, сбои в функционировании валютно-финансовой системы, изменения потребительского спроса.

Исходя из общих закономерностей функционирования больших систем, автаркические тенденции в глобальной экономике отражают в условиях кризиса стадию фазового перехода системы из одного состояния в другое. Кризис свидетельствует об опасности однобокого развития экономической системы и необходимости принятия мер для снятия назревших противоречий.

Глубокий финансово-экономический кризис является фактором, побуждающим к совершенствованию механизма хозяйственной деятельности.

|

|

|

В связи с глобальным кризисом требуется существенная перестройка мировой финансовой системы, причем изменения необходимы во всех сегментах финансового рынка (валютном, банковском, кредитном).

В результате реформы валютной системы завершится период доминирования доллара Соединенных Штатов в глобальной экономике в качестве основной расчетной валюты. Это следует закрепить в новой валютной системе, потребность в разработке которой стала очевидной в период кризиса. При этом Россия должна принять участие в разработке новых, а также привлечь внимание к забытым, но действенным принципам валютных систем. В XIX-XXI вв. были сформированы и применялись несколько валютных систем, в том числе Парижская, Генуэзская, Бреттон-Вудская и Ямайская (с 1976 г. по настоящее время).

Важной особенностью новой валютной системы XXI в. может стать формирование нескольких валютных зон. В этой связи необходимо стимулировать региональную экономическую интеграцию, в результате которой могут сформироваться валютные зоны с региональными, а также свободно используемыми валютами.

В перспективе такими зонами могут стать:

· рублевая зона - Россия, Союзное государство России и Белоруссии, ЕврАзЭС, а также ряд стран Союза Независимых Государств;

· зона юаня, а возможно йены - Китай, Япония, другие государства Азиатско-Тихоокеанского региона;

· валютная зона стран Латинской Америки на базе стран-участниц Меркосур - Аргентина, Бразилия, Венесуэла, Парагвай, Уругвай, а также стран Андской группы (Боливия, Венесуэла, Колумбия, Перу, Эквадор);

· зона "Золотого динара" - арабские страны Ближнего и Среднего Востока и другие мусульманские государства [9, с.2].

Появление региональных, свободно используемых валют наряду с долларом и евро обеспечит повышение устойчивости мировой финансовой системы. Ослаблению позиций доллара в качестве основной расчетной валюты будет способствовать переход к использованию в торговых операциях между странами их национальных валют. В последние десятилетия ХХ в. масштабные спекуляции на мировом валютном рынке нередко приводили к финансовой дестабилизации и валютным потрясениям в ряде стран мира. Поэтому для стабилизации мировой валютной системы и предотвращения валютных спекуляций можно рекомендовать введение фиксированных валютных курсов.

|

|

|

В 1960-1972 гг., когда в мировой финансовой системе действовали фиксированные валютные курсы, реальные темпы экономического роста в большинстве стран были значительно выше, чем в такой же период после введения плавающих курсов. После отмены фиксированных курсов обострились проблемы инфляции и безработицы.

Так же события 2014года, в которых обострились отношение с Украиной и США, ограничение платежных систем, заставляют Россию создать свою платежную систему и тем самым сузить степень зависимости от США.

В качестве радикальной меры с целью финансовой стабилизации следует рассмотреть возможность возврата к золотому или золотовалютному стандарту, который стал бы реальным обеспечением устойчивости национальных валют большинства стран мира.

В период глобального кризиса в последние годы появились изъяны в мировой банковской системе, в том числе в деятельности международных финансовых организаций. Поэтому следует рекомендовать реформирование Международного валютного фонда, на базе которого можно создать глобальный финансовый центр-регулятор.

Основной функцией Международного валютного фонда должно стать предупреждение и противодействие глобальным и страновым финансовым кризисам, а необычно запаздывающая помощь в их ликвидации. В качестве альтернативы следует рассмотреть возможность создания нового международного финансового института с аналогичными задачами глобального регулятора.

Базельскому комитету по банковскому регулированию, исходя из уроков современного финансового кризиса следует корректировать основополагающие принципы и соглашения с целью ужесточения нормативно-правовой базы регулировании и надзора за деятельностью банковских институтов во всех странах мира. Необходимо также разработать глобальные стандарты в качестве общих правил деятельности финансовых институтов во всех странах мира, а также совершенствовать систему регулирования и контроля в важнейших секторах финансового рынка. Это касается деятельности хедж-фондов и рейтинговых агентств, а также внебиржевой торговли деривативами.

|

|

|

Банкротство ведущих коммерческих и инвестиционных банков в период финансового кризиса поставило под сомнение объективность оценок многих мировых рейтинговых агентств, призванных официально подтверждать надежность и финансовую состоятельность суверенных государств и финансовых институтов. Необходимо реформировать действующую рейтинговую систему, в т.ч. за счет ужесточения юридической и уголовной ответственности руководителей.

Центральные банки ведущих стран мира должны координировать денежно-кредитную политику и совместно вырабатывать единые подходы к установлению уровня ставки рефинансирования, а также формированию основ кредитной, курсовой и антиинфляционной политики.

Назрела потребность в создании новой международной организации, регулирующей движение капитала в глобальной экономке, в том числе деятельность оффшорных центров, также определяющей принципы трансграничных слияний и поглощений. Такая организация может быть создана по аналогии с Всемирной торговой организацией на базе имеющихся международно-правовых соглашений в инвестиционной сфере.

Эксперты считают, что одной из основных причин современного фондового кризиса явилась значительная перекапитализация мировой экономики. В структуре капитала возросла доля спекулятивного капитала и выпуск производственных финансовых инструментов в 2008 г. достиг 63 трлн. дол., что сравнимо с объемом реального мирового валового внутреннего продукта.

Предлагается разработать систему мер защиты фондового рынка от масштабных спекуляций с целью противодействия росту фондовых "пузырей", нарушающих функционирование глобального рынка капиталов.

|

|

|

Мировой финансовый кризис завершил эпоху соперничества "кейнсианства" и "монетаризма" по вопросу роли государства в регулировании экономических процессов.

Кризис выявил несостоятельность концепции монетаризма, в основе которой положение, что априори рынки конкуренты и рыночная система в состоянии автоматически обеспечить достижения макроэкономического равновесия. В 2008-2009 г. в условиях кризиса почти все ведущие развитые страны вынуждены были перейти на "ручное "управление экономикой.

2.2 Роль валютной пары "евро-доллар" в формировании новой глобальной международной валютной системы

Начиная с золотого стандарта, сквозь Бреттон-Вудскую и Ямайскую валютную систему в международных отношениях основной нитью идет борьба за мировую эмиссию денег, используемых другими странами в виде резервов, обеспечивающих национальную экономическую безопасность. Исторически доказав свою состоятельность, основной мировой резервной валютной является доллар Соединенных Штатов. Однако с появлением европейской валютной системы эмиссионная борьба серьезно обострилась. На кону - однополярное устройство мировой экономики, где деньги воспринимаются как средство глобального регулирования прав и свобод граждан.

Заглянув в историю, мы увидим, что на определенном этапе почти весь учитываемый международный оборот товаров и услуг был у наиболее активных стран (Великобритании, Америки, Германии и Франции), чьи валюты были так называемыми "валютами-лидерами". Продажа товаров и услуг, производимых менее активными государствами, происходила через обмен товаров на валюты более активных стран. Так и выстроилась иерархия стран и их валют, опиравшаяся в основном на превосходство товарного оборота и запасы золота.

Спустя определенный срок, странами-лидерами было напечатано столько денег, что от золота, как главного "обеспечителя" денег, пришлось отказаться. В конце 1970-х гг. появилась Ямайская система плавающих валютных курсов во главе с Международным валютным фондом и Всемирным банком.

Финансовыми инструментом данной системы стали специальные права заимствования, позволяющие создать валютные резервы стран в долларе Соединенных Штатов и затем рассчитывать их величину через индикативный курс специальных прав заимствования к другим резервным валютам.

Само введение такого устройства мировой экономки заложило в нее глобальные риски и возможности. С одной стороны, они позволили посредством эмиссии доллара контролировать миропорядок, с другой - образовали потенциал появления валюты-конкурента, которая могла бы произойти только из среды развитых и не проамериканских стран.

|

|

|

Таким образом, в конце февраля 2002 г. была введена в обращение никогда ранее не существовавшая валюта - евро. Этому факту способствовало несколько событий: в 1950 г. был создан Европейский платежный союз, в 1964 г. начал работу Комитет президентов центральных банков, а с 2002 г. национальные валюты стран зоны евро были изъяты из обращения.

В 1992 г. в Маастрихте подписываются Маастрихтские договоренности. В них были сформулированы основные требования к странам - претендентам на вступление в Европейская экономическая валютная система по уровню инфляции, обменному курсу, процентной ставке, размеру бюджетного дефицита, внутреннему и внешнему государственному долгу.

темпы инфляции не должны превышать более чем на 1,5% средний показатель в странах-членах с наименьшим ростом цен;

- процентные ставки по долгосрочным займам не должны превышать более чем на 2 процентных пункта соответствующий средний показатель для трех стран с наименьшим ростом цен;

дефицит государственного бюджета не должен быть более 3% ВВП;

государственный долг не должен быть более 60% ВВП;

в течение двух лет валюта не должна девальвироваться, и ее обменный курс не должен выходить за пределы колебаний, установленные Европейской экономической валютной системой.

Стоит отметить, что со времени появления идеи о евро и по сегодняшний день данная валюта не приветствуется со стороны Соединенных Штатов. Это выражается в том, что сначала над евро посмеивались, затем новостной фон о евро подавлялся, теперь в момент кризиса конкуренция доллара против евро резко возросла.

Основа этой борьбы в целом позитивна, поскольку отражает желание устойчивости мировой финансовой системы через спрос и доверие к денежным знакам тех стран, которые образуют структуру мировых резервов. Одновременно существует и стремление к тому, чтобы валюта отдельной страны преимущественно влияла на суммарную резервность как развитых, так и развивающихся государств.

Общую резервность определяют четыре валюты, среди которых доллар Соединенных Штатов и евро образуют большую долю резервов отдельных стран. Именно между этими валютами и развернулась основная борьба, которая ведется по трем относительно независимым сценариям. Они состоят в:

· создании наднациональной валюты, как инструмента с мировой экономики, основанной на нескольких крупных финансовых центрах (включая Китай и Россию);

· усиление роли евро с соответствующим влиянием на это Евросоюза через Европейский центральный банк и вероятно, через Международный валютный фонд, как испытанную базу мировой валютно-финансовой системы;

Текущий финансовый кризис, который в таких масштабах, по различным оценкам, случается раз в 50-100 лет, обнажил объективную необходимость в: большей открытости кредитно-денежной политики стран-эмитентов резервных валют; повышении количества резервных валют путем установления международных требований к странам-эмитентам, чьи валюты смогут пройти международный "листинг" и станут резервными валютами" диверсификации валютной структуры резервов заинтересованных стран.

В таких условиях евро является единственной валютой, которая реально может составить конкуренцию доллару. На это у евро есть несколько сравнительных преимуществ: Соединенные Штаты - развитая страна; Евросоюз - группа стран, основа которой развитые страны; государство Соединенные Штаты Америки состоит из штатов, в то время как Евросоюз состоит из стран, которые являются "штатами" Евросоюза; как Америка, так и Евросоюз имеют сравнимые уровни инфляции; Евросоюз усиленно следит за перетоками капитала и за процентными ставками, обеспечивая относительную их симметричность со ставками Федеральной резервной системы Соединенных Штатов.

Евросоюз, имея наднациональную валюту второго уровня, обладает портфелем валют третьего уровня. Это позволяет евро иметь более распределенные риски, что одновременно является и преимуществом, и недостатком. Основное преимущество - большая диверсификация: Евросоюз включает 27 стран-членов, и 27 центральных банков и валют, в то время как Федеральная резервная система содержит 13 федеральных резервных банков и одну валюту.

Основной недостаток евро - большие риски: влиять на 27 разъединенных стран сложнее, чем на одно объединенное государство.

В условиях текущего кризиса, страны Восточной Европы и Балтии должны найти более 413 млрд. долл. для погашения задолженности и покрытия госбюджетов. В таких условиях необходимо ликвидировать свои национальные валюты и перейти на евро даже без формального вступления в Евросоюз.

Налицо явная борьба за симметричность евро и доллара. В ход идут антикризисные планы, бюджеты и их финансирование. Проевропейские страны увеличивают в международных резервах долю евро, тогда как проамериканские страны - увеличивают долю доллара. При этом существенным считается вопрос обеспеченности той или иной валюты фундаментальным наполнением. Речь идет о внутренней справедливой стоимости валюты, качество которой, по мнению большинства развитых и развивающихся стран, на стороне евро.

Во-первых, экономический цикл европейских стран по факту менее волатилен, менее агрессивен, а значит, более устойчив к внешнему влиянию. Во-вторых, количество европейских хедж-фондов и трастовых компаний намного меньше, чем в США, притом, что их деятельность считается непрозрачной и до конца не изучена. В-третьих, среднеевропейское соотношение собственного капитала и заемных средств более сбалансировано, чем данный показатель, рассчитанный в среднем для Соединенных Штатов Америки.

Возможно развитие событий, при котором произойдет крах американской экономики, что автоматически приведет и к обесцениванию доллара. Вероятность такого развития событий чрезвычайно низка. Отказ от доллара и Соединенных Штатов как финансового центра будет означать глобальную перестройку финансово-хозяйственных связей в мире.

По мнению Роберта Самуэльсона, на текущий момент не существует объективной теории, которая могла бы описать будущее американского доллара. Существенная угроза доллара - это возможность инфляции, а потому Федеральная резервная система по выходу из кризиса придется "закручивать гайки". Однако точно известно и от других экономистов: через несколько лет стоит ждать переработанных вариантов изданий, посвященных макроэкономике. Появляющиеся теории и трактаты явно не успевают за валютным рынком, он вновь преподаст суровые уроки.

глобальный валютный система ямайский

3.

Современное состояние мировой валютной системы

Факторы, влияющие на изменение мировой валютной системы

На мировых рынках основное внимание приковано к двум валютам - доллару и евро, составляющим основную часть резервных фондов большинства стран, в том числе и России. Центральный банк РФ уже длительное время проводит политику поддержания курса рубля к сочетанию этих двух валют - так называемой «бивалютной корзине». Например, когда доллар на мировых рынках растет, а евро падает, падение рубля относительно доллара компенсируется ростом рубля относительно евро, т.е. фактический курс рубля не меняется.

Подсчитать реальную стоимость корзины несложно. Корзина на 55% состоит из долларов, на 45% - из евро. Соответственно стоимость корзины равна: курс доллара*0.55+курс евро*0.45. О реальном изменении стоимости рубля мы можем судить как раз исходя из динамики курса корзины.

Проведение курсов мировых валют обусловлено многими факторами, к которым относятся:

. Темп инфляции. Чем выше темп инфляции в стране, тем ниже курс ее валюты, если не противодействуют иные факторы. Инфляционное обесценение денег в стране вызывает снижение покупательной способности и тенденцию к падению их курса к валютам стран, где темп инфляции ниже. Данная тенденция обычно прослеживается в средне- и долгосрочном плане.

. Состояние платежного баланса. Активный платежный баланс способствует повышению курса национальной валюты, так как увеличивается спрос на нее со стороны иностранных должников. Пассивный платежный баланс порождает тенденцию к снижению курса национальной валюты, так как должники продают ее на иностранную валюту для погашения своих внешних обязательств. Нестабильность платежного баланса приводит к скачкообразному изменению спроса на соответствующие валюты и их предложение.

. Разница процентных ставок в разных странах. Влияние этого фактора на валютный курс объясняется двумя основными обстоятельствами. Во-первых, изменение процентных ставок в стране воздействует при прочих равных условиях на международное движение капиталов, прежде всего краткосрочных. В принципе повышение процентной ставки стимулирует приток иностранных капиталов, а ее снижение поощряет отлив капиталов, в том числе национальных, за границу. Во-вторых, процентные ставки влияют на операции валютных рынков и рынков ссудных капиталов. При проведении операций банки принимают во внимание разницу процентных ставок на национальном и мировом рынках капиталов с целью извлечения прибылей. Они предпочитают получать более дешевые кредиты на иностранном рынке ссудных капиталов, где ставки ниже, и размещать иностранную валюту на национальном кредит ном рынке, если на нем процентные ставки выше.

. Деятельность валютных рынков и спекулятивные валютные операции. Если курс какой-либо валюты имеет тенденцию к понижению, то фирмы и банки заблаговременно продают ее на более устойчивые валюты, что ухудшает позиции ослабленной валюты.

. Степень использования определенной валюты на еврорынке и в международных расчетах. Например, тот факт, что 60% операций евробанков осуществляются в долларах, определяет масштабы спроса и предложения этой валюты. На курс валюты влияет и степень ее использования в международных расчетах. Так, в 90-х годах на долю доллара приходилось 50% международных расчетов, 70% внешней задолженности, в частности развивающихся стран. Поэтому периодическое повышение мировых цен, растущие выплаты по долгам государств способствуют повышению курса доллара даже в условиях падения его покупательной способности.

. На курсовое соотношение валют воздействует также ускорение или задержка международных платежей. В ожидании снижения курса национальной валюты импортеры стремятся ускорить платежи контрагентам в иностранной валюте, чтобы не нести потерь при повышении ее курса. При укреплении национальной валюты, напротив, преобладает их стремление к задержке платежей в иностранной валюте.

. Валютная политика. Соотношение рыночного и государственного регулирования валютного курса влияет на его динамику. Формирование валютного курса на валютных рынках через механизм спроса и предложения валюты обычно сопровождается резкими колебаниями курсовых соотношений. На рынке складывается реальный валютный курс показатель состояния экономики, денежного обращения, финансов, кредита и степени доверия к определенной валюте. Государственное регулирование валютного курса направлено на его повышение либо снижение исходя из задач валютно-экономической политики. С этой целью проводится определенная валютная политика.

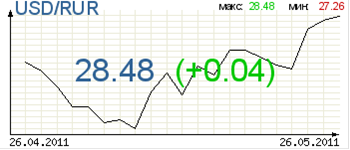

На графике (рис.3.1)показано изменение валютных курсов USA и EUR в период с 25мая 2010года по 25 мая 2011года, под влиянием вышеперечисленных факторов.

Рис. 3.1

Таким образом, формирование валютного курса - сложный многофакторный процесс, обусловленный взаимосвязью национальной и мировой экономики и политики. Поэтому при прогнозировании валютного курса учитываются рассмотренные курсообразующие факторы и их неоднозначное влияние на соотношение валют в зависимости от конкретной обстановки.

На данный же момент ситуация на валютном рынке обстоит так:

В начале весны доллар в целом продолжил падать к основным валютам. Пара евро- доллар поднялась с 1.3806 до 1.4158, то есть на 3.5«фигуры». Швейцарский франк укрепился к доллару на 1 «фигуру», с 0.929 до 0.919. Британский фунт за первый месяц поднимался к доллару от 1.626 до 1.640, но к концу апреля упал до 1.603. Курс канадского доллара практически не изменился за месяц, австралийский - вырос к американскому на 1.5 «фигуры», обновив 30-летние максимумы. Рубль укрепился к доллару на 38 копеек.

Значение пары доллар-рубль снизилось с 28.90 до 28.52, хотя снижался в середине марта до 28.11. В среднем за последние 2 месяца курс составил 28.48 руб. (рис.3.2)

Рис. 3.2

Но наибольшую волатильность продемонстрировала японская иена. В результате дефицита ценовой ликвидности, возникшего вследствие землетрясения в Японии, доллар-иена провалилась ниже минимумов 1995 года (поставленных также на землетрясении, в Кобе), показав отметку 76.25. Но затем совместные интервенции центробанков мира на валютном рынке плюс агрессивные вливания ЦБ Японии на денежном рынке привели к столь же резкому ослаблению иены, в результате чего доллар-иена смогла завершить апрель и начать май в плюсе, прибавив 1.5 «фигуры».

Что касается рубля, то его курс движется в соответствии с общим направлением обесценения доллара ко всем видам активов. Центробанк России, как и другие Центробанки мира (кроме ФРС), проводит антиинфляционную политику, что будет приводить к росту рубля. С 28 марта Банк России повысил резервные требования по обязательствам кредитных организаций на 0.5-1%. Пока ЦБ воздержался от второго в этом году повышения ставки, отметив тенденцию «постепенного замедления темпов роста денежной массы, что с определенным лагом будет способствовать ограничению инфляционных рисков». Однако ЦБ констатировал, что «инфляционное давление остается значительным», соответственно, в этом году повышение процентных ставок и укрепление рубля как инструменты сдерживания инфляции еще будут использоваться. Ожидается, что укрепление курса рубля относительно бивалютной корзины, прерванное в марте, продолжится, а стоимость самой корзины к концу весны снизится до 33.1 рубля.

Влияние Катастроф в Японии на мировую валютную систему

На протяжении многих лет Япония является не только одной из высокоразвитых стран мира, но и одним из главных поставщиков капитала на мировой финансовый рынок. Имея высокую норму сбережения у населения, огромные резервы у промышленных корпораций, пенсионных и страховых институтов, последние двадцать лет Япония активно вкладывала в зарубежные активы. Так, на конец 2010 года объем японских портфельных инвестиций в иностранные активы достигал $3,2 трлн. долларов, чистая внешняя инвестиционная позиция по портфельным инвестициям составляет $1,5 трлн. долларов. Главный вывод таков: Страна восходящего солнца является не только одним из крупнейших экспортеров высокотехнологичной продукции (автомобилей, электроники и т. д.), но и ключевым нетто-экспортером капитала в мире.

Эту картину омрачает недавняя катастрофа, унесшая жизни тысяч людей и приведшая к многомиллиардным убыткам. Трудно точно предсказать, как это ужасающее событие скажется на экономике, но одно понятно уже сейчас - японским компаниям и населению потребуется огромное количество финансовых ресурсов для восстановления производства на предприятиях и для выплаты компенсаций пострадавшим. Поэтому в ближайшие месяцы японские компании могут массово начать выводить средства из иностранных активов для покрытия собственных нужд, отсюда и «нелогичные» движения валютного рынка.

Возможный уход японского капитала с рынков, без преувеличения, может быть крайне губительным событием для мировой экономики, поскольку предполагает падение цен на активы во многих сегментах глобального финансового рынка. Несмотря на гигантские объемы мировой финансовой системы, вывод средств японскими инвесторами не может пройти безболезненно. Так, почти сразу после катастрофы, 17 марта, еще до открытия японских бирж случилось беспрецедентное событие: впервые в послевоенной истории Страны восходящего солнца курс пары USD/JPY упал ниже 77 иен за доллар, менее чем за час иена укрепилась против доллара более чем на 4 %, что для валютного рынка является колоссальным скачком, курс российской валюты по отношению к бивалютной корзине упал на 16,5 коп., зато евро достиг отметки в 39,5375 руб.

С другой стороны, выводя средства с рынка облигаций, японцы будут перенаправлять часть их на товарно-сырьевые рынки, ведь местным компаниям нужно сырье (углеводороды, металлы и др.) для восстановления мощностей и инфраструктуры, т. е. японские инвестиции, возможно, будут перетекать с рынка капитала в товарно-сырьевой сегмент. Конечно, для сырьевых экспортеров (особенно продавцов нефти и газа, ввиду ожидаемого сокращения атомной генерации в Японии) подобное развитие событий - положительный момент, но вряд ли мировой экономике в целом резкий рост цен на сырьевые ресурсы сулит что-либо хорошее. Особенно учитывая, что и без «японского фактора» глобальная инфляция в мире сейчас раскручивается все сильнее, подрывая и без того шаткое положение мировой экономики.

Заключение

На современном этапе Ямайская валютная система испытывает сильнейший кризис и является устаревшей, как и Европейская валютная система. Необходимо создание новой мировой валютной системы, учитывающей как недостатки, так и преимущества предыдущих систем.

Так, в новой мировой валютной прогнозируется выделение ряда национальных валют для международных расчетов по регионам, что снизит роль основных резервных валют - доллара и евро. Однако это выделение так же повысит устойчивость мировой финансовой системы в целом.

Так же ожидается ослабление роли доллара в международных расчетах, наблюдается усиление соперничества между евро и долларом за долю в мировых резервах. На данный момент доминирующей валютой является доллар, однако предсказать чем кончится противостояние этой валютной пары, едва ли представляется возможным.

Таким образом, произойдет изменение валютно-финансовой системы, которое будет достаточно радикальным. Если среди мер, которые в итоге будут приняты, не учитывать мер по выявлению и мониторингу рисков, увеличению прозрачности отношений и отчетности, повышению четкости правил международного взаимодействия, то основной экономической метрикой наступивших изменений станет результат борьбы между долларом и евро за мировую ликвидность.

|

|

|