|

Сущность и функции налогов. Принципы налогообложения. Кривая Лаффера.

|

|

|

|

Государственный долг и его экономические последствия

Государственный долг – это сумма накопленных за определенный период бюджетных дефицитов за исключением излишков, это общий размер задолженности государства владельцами государственных ценных бумаг. Он образуется путем временной мобилизации государством дополнительных средств для покрытия не сбалансированных с доходами расходов.

Размер государственного долга выражается в национальной валюте или её эквиваленте в любой другой валюте.

Для более объективного сравнения государственная задолженность указывается в процентах от валового внутреннего продукта (ВВП).

Различают внешний и внутренний долг.

Внешний долг - это задолженность государства гражданам и организациям других стран.

Внутренний долг - это задолженность государства гражданам и организациям своей страны.

По срокам уплаты:

Текущий долг – это долг, по которому срок уплаты наступил в текущем году. Капитальный долг – это долг, по которому срок платежа еще не наступил.

Накопление государственный долг имеет экономические последствия:

- он сокращает запас капитала в экономике.

- проценты по обслуживанию государственного долга обременительны для населения, рост налогов снижает экономическую активности;

- выплаты внутреннего долга сопровождается перераспределением доходов среди населения в пользу наиболее обеспеченных слоев;

- уменьшение акционерного капитала ведет к сокращению объема выпуска продукции, доходов и падению уровня жизни населения в будущем;

- ведет к возможности банкротства нации;

- ведет к переложению долгового бремени на другие поколения.

- Вытеснение (сокращение) частных инвестиций в силу выпуска государственных ценных бумаг.

|

|

|

Сущность и функции налогов. Принципы налогообложения. Кривая Лаффера.

Налог – обязательный, индивидуальный, безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований.

Основные признаки налога:

- односторонний характер установления

- безвозмездность

- принудительный характер платежей

Экономическая сущность налогов характеризуется денежными отношениями, складывающимися у государства с юридическими и физическими лицами. Эти денежные отношения объективно обусловлены и имеют специфическое общественное назначение - мобилизацию денежных средств в распоряжение государства.

Функции:

1) Регулирующая. Государство может регулировать частную собственность только косвенно, через налоги. Регулирующая функция направлена на достижение посредством налоговых механизмов тех или иных задач налоговой политики государства.

2) Перераспределительная состоит в перераспределении финансовых ресурсов между сферами экономики и отдельными регионами.

3) Фискальная. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства.

4) Контрольная. С помощью налогов государство осуществляет контроль за эффективным использованием финансовых ресурсов.

5) Стимулирующая. Государство стимулирует развитие отдельных сфер экономики или регионов посредством эффективного использования финансовых ресурсов.

Принципы налогообложения:

Принцип обязательности. Этот принцип подразумевает обязательность, принудительность и неотвратимость уплаты налогов (затруднения для уклонения от уплаты налогов, минимизация теневой экономики).

|

|

|

Принцип равенства, согласно которому распределение налогового бремени должно быть равным.

Принцип определенности. Имеется в виду, что нормативными правовыми актами до начата налогового периода должны быть определены правила исполнения обязанностей налогоплательщиков по уплате налогов и сборов.

Принцип экономичности. Система налогообложения должна быть экономичной, или продуктивной. Некоторые исследования показали, что система будет непродуктивной, если издержки по взиманию налогов превышают 7% величины налоговых поступлений.

Принцип пропорциональности. Предполагается установление лимита налогового бремени по отношению к ВВП.

Принцип подвижности (эластичности). Подразумевается способность налоговой системы к быстрому расширению в случае чрезвычайных дополнительных расходов государства или, наоборот, к сокращению при наличии возможностей государства и целей его социально-экономической (бюджетно-налоговой) политики.

Принцип стабильности. Имеется в виду стабильность действующей налоговой системы во времени, сочетаемая с периодической изменчивостью, реформированием.

Принцип оптимальности. Данный принцип подразумевает оптимальный выбор источника и объекта налогообложения.

Принцип единства. Единство предполагает действие налоговой системы на всей территории страны и для всех юридических и физических лиц. При этом реализация данного принципа зависит от организационно-правовых форм предприятий, вида деятельности, нрава на получение законных льгот, наличия нрав нижестоящих органов власти по установлению, снижению, увеличению или отмене налогов.

Принцип справедливости. В настоящее время российское налоговое законодательство серьезно нарушает данный принцип. Например, за неисполнение налоговых обязательств налогоплательщик несет административную и уголовную ответственность, уплачивает крупные финансовые штрафы. А за излишнее взыскание налогов и необоснованное наложение штрафов налоговые органы практически не несут никакой ответственности. В результате возникают многочисленные обращения в суды, обжалования неправомерных действий налоговых органов.

Принцип удобства взимания налога. Согласно данному принципу взимание налога не должно причинять гражданам неудобства по условиям места и времени.

|

|

|

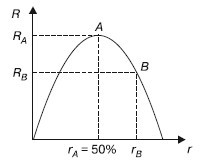

Кривая Лаффера – кривая, отражающая взаимосвязь между величиной ставки налогов и поступлением за их счет средств в государственный бюджет.

Основная идея кривой Лаффера заключается в том, что по мере увеличения налоговой ставки налоговые поступления будут возрастать до определенного максимального уровня, а затем будут понижаться, ибо высокие налоги сдерживают экономическую активность хозяйствующих субъектов, в результате чего сокращается объем производства и доход. Сокращение налоговых ставок вызовет сокращение объема государственных доходов в краткосрочном периоде. В долгосрочном периоде снижение налоговых ставок обеспечит рост сбережений, инвестиций и занятости, в результате чего увеличатся производство и доходы, подлежащие налогообложению, налоговые поступления в государственный бюджет возрастут.

По вертикальной оси откладываются величины налоговых поступлений (R), по горизонтальной – значения ставок подоходного налога (r). Если r = 0, то государство не получит налоговых поступлений. При r = 100 % общие налоговые поступления также будут равны нулю, так как отсутствуют стимулы к увеличению дохода.

По вертикальной оси откладываются величины налоговых поступлений (R), по горизонтальной – значения ставок подоходного налога (r). Если r = 0, то государство не получит налоговых поступлений. При r = 100 % общие налоговые поступления также будут равны нулю, так как отсутствуют стимулы к увеличению дохода.

В точке А при ставке подоходного налога r = 50 % налоговые поступления будут максимальными, затем они будут снижаться при росте налоговых ставок (R b < Ra).

|

|

|