|

Инвестиционный проект и оценка его эффективности

|

|

|

|

Как показывает анализ литературных источников, понимается инвестиционный проект предельно неоднозначно. Так, П. Л. Виленский и другие приводят следующее определение: «Инвестиционный проект (investment project) - проект, предусматривающий (в числе других действий) осуществление инвестиций» (13, с.43). Б. А. Райзберг, Л. Ш. Лозовский и Е. Б. Стародубцева определяют инвестиционный проект как «обоснование экономической целесообразности, объёма и сроков осуществления капитальных вложений, в т. ч. необходимая проектно - сметная документация, разработанная в соответствии с законодательством РФ и утверждёнными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций». (14, с.135) Как отмечается исследователями, правильно составленный инвестиционный проект в конечном счете отвечает на вопрос: стоит ли вообще вкладывать деньги в это дело и принесет ли оно доходы, которые окупят все затраты сил и средств? Конечно, каждый предприниматель - новичок старается продумать эти вопросы, но очень важно составить инвестиционный проект на бумаге в соответствии с определенными требованиями и провести специальные расчеты - это помогает заранее увидеть будущие проблемы и понять, преодолимы ли они, и где надо заранее подстраховаться.

В целом, понятие «инвестиционный проект» можно понимать в двух смыслах (рис. 1.2):

как комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на ее достижение;

как сам этот комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на достижение сформулированной цели (т.е. как документацию и как деятельность).

|

|

|

Рисунок 1.2. Двуединый характер инвестиционного проекта

Практика проектного анализа позволяет обобщить опыт разработки проектов и перечислить типовые проекты. Основные виды инвестиционных проектов, которые встречаются в отечественной и зарубежной практике, сводятся к следующим (рис. 1.3).

Рисунок 1.3. Ключевые виды инвестиционных проектов

По мнению Н. Ю. Ковалевской, в зависимости от значимости (масштаба) проекты подразделяются на:

глобальные, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле;

народнохозяйственные, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране;

крупномасштабные, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельных регионах или отраслях страны;

- локальные, реализация которых не оказывает существенного влияния на экономическую ситуацию в регионе и не изменяет уровень и структуру цен на товарных рынках. (15, с.10).

Подробная классификация проектов согласно И. А. Бланку приведена на рис. А.2 приложения 1.

Общая процедура реализации проекта формализуется в виде так называемого проектного цикла, который имеет следующие этапы:

формулировка проекта;

разработка (подготовка) проекта;

экспертиза проекта;

осуществление проекта;

оценка результатов.

В соответствии с другой менее подробной классификацией принято различать три основных этапа подготовки инвестиционного проекта:

прединвестиционный этап;

этап инвестирования;

этап эксплуатации вновь созданных объектов.

Как отмечает Савчук В. П., российская практика оценки эффективности инвестиционных проектов предусматривает несколько иные названия стадий разработки проектов, что не меняет логики постадийной их подготовки.(16, с.61 - 62)

|

|

|

Важным будет отметить, что грамотное управление инвестиционной деятельностью возможно только при условии контроля за реализацией инвестиционных проектов и постоянного мониторинга их эффективности. Как отмечают И. В. Липсиц и В. В. Коссов, исследуя методы анализа инвестиционных проектов, не стоит забывать, что анализ в данном случае является лишь частным элементом более общего раздела прикладных экономических знаний - инвестиционного планирования (или разработки бюджетов планируемых инвестиций) и, в самом общем случае, финансового менеджмента (17, с.21).

Именно это и является причиной общности подходов инвестиционного анализа и других разделов финансового менеджмента. Также одним из ключевых моментов инвестиционного анализа стоит считать тот факт, что все по сути способы анализа сводятся к определению способов увеличения ценности фирмы (value of the firm). В. Б. Акулов выделяет следующие виды оценки эффективности инвестиционной деятельности. (18)

Таблица 1.1. - Виды оценки эффективности инвестиционной деятельности (по В. Б. Акулову)

| Наименование способа оценки | Сущность способа | Ключевой показатель |

| 1 | 2 | 3 |

| Метод простой (бухгалтерской) прибыли | Средняя за период жизни проекта чистая бухгалтерская прибыль сопоставляется со средними затратами основных и оборотных средств | Норма прибыли |

| Простой метод окупаемости инвестиций | Вычисляется количество лет (месяцев), необходимое для возмещения первоначальных (единовременных) затрат. выбирается период, когда поток доходов и поток затрат сравниваются | Срок окупаемости |

| Дисконтный метод окупаемости проекта | Потоки доходов и затрат дисконтируются. Определяется период, когда они сравниваются. Предпочтение отдается проектам с наименьшим сроком окупаемости | Дисконтированный срок окупаемости |

| Метод чистой настоящей стоимости проекта | Чистая настоящая стоимость проекта определяется как разница между суммой настоящей стоимости доходов от проекта и расходов на него. Фактически это чистая дисконтированная прибыль от проекта, выбираются проекты с наибольшей настоящей стоимостью чистой прибыли | Настоящая стоимость чистой прибыли |

|

|

|

Интернет - портал «Глоссарий.ру» приводит множество известных видов оценки эффективности инвестиционных проектов (рис. А.3 приложения 1) (19), из которых однако не все применяются достаточно часто. Наиболее популярными методами оценки эффективности инвестиционной деятельности являются анализ бухгалтерской рентабельности инвестиций (ARR), внутреннего коэффициента рентабельности (IRR), чистая приведённая стоимость (NPV), индекс прибыльности (PI), срок окупаемости (PP). В рамках темы настоящей работы мы считаем необходимым ознакомиться с указанными методами анализа.

Бухгалтерская рентабельность инвестиций (простая рентабельность инвестиций) - англ. accounting rate of return (ARR) - показатель оценки рентабельности инвестиционного проекта, рассчитываемый делением среднего по годам реализации проекта чистого дохода (после налогообложения) на средний по годам объем инвестиций.

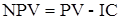

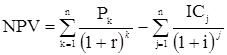

Метод чистой приведенной стоимости (net present value, NPV) - инвестиционное правило, согласно которому инвестиции следует производить, если их чистая приведенная стоимость имеет положительное значение. Проекты с негативной чистой приведенной стоимостью следует отвергать. Рассчитывается он по одной из двух формул (20, с.357):

(1.1)

(1.1)

(1.2)

(1.2)

где PV - общая накопленная величина дисконтированных доходов от реализации проекта, тыс. руб.;- инвестиции в реализацию проекта, тыс. руб.;k - годовой доход от инвестиций в k-м году реализации проекта (k = 1, 2, 3, …, n), тыс. руб.;- количество лет, в течение которых инвестиции в реализацию инвестиционного проекта будут генерировать доход, лет;- коэффициент дисконтирования, устанавливаемый инвестором исходя из ежегодного процента возврата инвестиций, который он хочет иметь на вложенный им капитал, %;

i - планируемый уровень инфляции, % (иногда инфляция не учитывается, и очень зря - поскольку является одним из базовых принципов инвестиционной деятельности предприятия (21,с.544));

ICj - объем инвестиций, вкладываемых в j-м году реализации инвестиционного проекта (j = 1, 2, 3, …, m), тыс. руб.;- количество лет, в течение которых проект требует финансирования.

|

|

|

При NPV > 0 проект эффективен и его стоит однозначно принять, а при NPV < 0 не имеет смысла начинать реализацию данного инвестиционного проекта. Если же NPV = 0, то проект неприбыльный, но и неубыточный. Решение о принятии подобного проекта должно быть обосновано: так, при допущении ситуации положительного косвенного влияния инвестиционного проекта на экономическую ситуацию на предприятии проект следует принять.

Внутренний коэффициент рентабельности (internal rate of return, IRR) - норма внутренней рентабельности инвестиций, рассчитываемая путем нахождения ставки дисконтирования, при которой приведенная стоимость будущих денежных потоков равняется первоначальной сумме инвестиций. Здесь стоит отметить о трудности точного вычисления нормы дисконта r без использования специальных программных комплексов на ПК. Поэтому существует альтернативная методика определения IRR. Для этого надо подбором определить две нормы дисконта r1 и r2, при которых NPV будет иметь соответственно положительное и отрицательное значение. Причем желательно подобрать эти значения наиболее близкими к нулю, поскольку это повышает точность расчётов, которые производятся затем по формуле (1.3).

(1.3)

(1.3)

Индекс прибыльности (benefits-cost ratio; profitability index, PI) - отношение приведенной стоимости будущих денежных потоков от реализации инвестиционного проекта к приведенной стоимости первоначальных инвестиций. В отличие от чистого дисконтированного дохода PI является относительным показателем, что делает его удобным при сравнительной оценке нескольких инвестиционных проектов к реализации. Он рассчитывается по формуле (1.4)

(1.4)

(1.4)

Как очевидно следует из формулы, PI > 1 говорит об эффективности вложений в данный инвестиционный проект; PI < 1 свидетельствует о неэффективности проекта: затрачено больше средств, нежели может быть получено впоследствии. PI = 1 говорит о ситуации, аналогичной NPV = 0 и проект нуждается в более подробном рассмотрении на наличие косвенных влияний. Срок окупаемости (payback period, PP) - период, в течение которого восстанавливается первоначальная стоимость проекта независимо от временной стоимости денег.

Как видно из приведённого выше материала, существует множество способов оценки эффективности инвестиционных проектов, из которых и складывается инвестиционная деятельность предприятия.

Подводя итог вышеизложенному, стоит ещё раз отметить высокую значимость управления инвестиционной деятельностью предприятия, поскольку именно она является основой позитивных изменений, внедрения инновационных технологий и повышения конкурентоспособности продукции предприятий реального сектора экономики России. Управление инвестиционной деятельностью является одной из наиболее перспективных областей финансового менеджмента, однако её изучение невозможно без рассмотрения практического аспекта. В следующем разделе работы проведём анализ управления инвестиционной деятельности на предприятии и сделаем выводы о её эффективности.

|

|

|

1.3 Анализ и оценка денежных потоков инвестиционных проектов

Самым важным этапом в анализе инвестиционного проекта является оценка прогнозируемого денежного потока, состоящего (в общем виде) из двух элементов: оттоков (требуемых инвестиций) и притоков (поступления денежных средств за вычетом текущих расходов). В финансовом анализе необходимо тщательно учитывать распределение денежных потоков во времени. Бухгалтерская отчетность о прибылях и убытках не привязана к денежным потокам и поэтому не отражает, когда именно в течение отчетного периода происходит приток или отток средств. При разработке денежного потока должна учитываться временная стоимость денег. Для сопоставления разновременных значений денежного потока используется механизм дисконтирования, с помощью которого все значения денежного потока на разных этапах реализации инвестиционного проекта приводятся к определенному моменту, называемому моментом приведения. Обычно момент приведения совпадает с началом или концом базового этапа инвестиционного проекта, и в качестве момента приведения может быть выбран любой этап, на который требуется оценить эффективность проекта. Важнейшим показателем эффективности проекта является чистый дисконтированный доход. Показатели чистого дисконтированного дохода и внутренней нормы доходности (IRR) позволяют сравнивать между собой различные инвестиционные проекты с целью выбора наиболее эффективного. Однако подобному сравнению подлежат проекты с сопоставимыми сроками реализации, объемами первоначальных инвестиций и релевантными денежными потоками.

Под релевантными денежными потоками понимаются такие потоки, в которых поток со знаком «минус» меняется на поток со знаком «плюс» единожды. Релевантные денежные потоки характерны для стандартных, типичных и наиболее простых инвестиционных проектов, в которых за этапом первоначального инвестирования капитала, т.е. оттока денежных средств, следуют длительные поступления, т.е. приток денежных средств.

Анализ денежного потока инвестиционного проекта не ограничивается изучением его структуры. Важно также идентифицировать денежный поток, убедиться в его релевантности/нерелевантности, что позволит упростить процедуру выбора показателей оценки и критериев отбора, улучшить сопоставимость различных проектов. Классификация инвестиционных проектов с релевантными денежными потоками.

. Инвестиционные проекты с постоянным доходом. Характеризуются разовыми начальными вложениями, обеспечивающими получение равных (или примерно равных) по величине денежных поступлений через равные промежутки времени в течение определенного временного интервала. Интервал может быть определен заранее или не иметь конечной границы. Поток равнозначных денежных поступлений через равные промежутки времени называются аннуитетом. Один из примеров такого проекта - эксплуатация объекта недвижимости или земельного участка при условии сохранения постоянной арендной ставки Другим примером может служить размещение капитала в виде вклада в банк под фиксированный процент. В некоторых случаях проекты, связанные с производственной или торговой деятельностью, также могут быть описаны с помощью этой модели. Однако это подразумевает, что финансовые результаты деятельности будут неизменными на протяжении длительного времени, что возможно только в условиях стабильной экономики и, как правило, на рынках, где конкуренция близка к совершенной и значительные изменения в доле рынка, приходящейся на одного участника, невозможны.

Характерной особенностью подобных проектов является необходимость однократных вложений, создающих долгосрочный поток денежных средств. Время существования такого притока может быть достаточно велико (в случае эксплуатации объекта недвижимости), или вообще не ограничено в обозримых пределах (при сдаче в аренду земельного участка). Текущие расходы либо практически отсутствуют, либо их объем стабилен в абсолютном выражении, что подтверждается равномерностью притока денежных средств. Основным показателем, характеризующим данный проект, можно считать его рентабельность (ARR), рассчитанную на базе общей величины первоначальных вложений.

Показатель ARR (формула 1.5 стр. 18) применительно к данному типу проектов имеет простую и удобную интерпретацию - это эквивалент депозитной ставки, под которую необходимо разместить сумму, равную сумме первоначальных вложений, для того чтобы получать аналогичный доход. С точки зрения определения приемлемости проекта для реализации важным показателем является также объем требуемых первоначальных вложений, зачастую оказывающийся решающим аргументом в принятии или отклонении подобного проекта. Кроме того, необходимо оценить рыночный потенциал проекта, т.е. возможный срок сохранения постоянного потока доходов. Подобные проекты целесообразно осуществлять когда решающее значение имеет не скорейший возврат вложенных средств, а создание надежных источников дохода на длительный период. Пример инвестора, заинтересованного в таких инвестиционных проектах - пенсионные фонды.

2. Инвестиционные проекты с постоянно возрастающими доходами. Структура проектов с равномерно растущими доходами во многом схожа со структурой инвестиционных проектов с постоянными доходами. Как правило, в них предусмотрено разовое начальное вложение средств и последующий их приток в течение достаточно длительного времени. Основное отличие заключается в том, что объем денежных поступлений равномерно изменяется на протяжении всего срока реализации проекта. Следует отметить, что темпы увеличения доходов от реализации проекта могут иметь как положительное, так и отрицательное значение, то есть доходы могут как возрастать, так и убывать с течением времени. При этом для проектов с одинаковым объемом первоначальных вложений и сроком реализации, а также равными арифметическими суммами ожидаемых доходов предпочтительнее проект с отрицательными темпами роста, то есть с равномерно убывающими доходами, так как он позволяет получить больший доход раньше и реинвестировать его. Это соответствует теории стоимости денег во времени, согласно которой при равных объемах поступлений и прочих равных условиях большую ценность имеет доход, полученный раньше, так как он позволяет в свою очередь получить дополнительный доход от реинвестирования средств. Примерами подобных проектов могут служить проекты создания производственных и торговых предприятий, а также предприятий иных видов деловой активности, ориентированных на расширение (сокращение) объема деятельности с течением времени. Эта распространенная модель может применяться для оценки инвестиционных проектов различных предприятий. Время, в течение которого проект генерирует доход, может быть достаточно велико, но как правило, поддается оценке. Поскольку большинство проектов, связанных с производством или торговлей, имеют определенный срок существования, ограниченный сроком службы или функционального устаревания оборудования либо необходимостью реконструкции предприятия. Текущие затраты, связанные с подобным проектом, могут возрастать в абсолютном выражении по мере его реализации, однако их доля в процентном выражении нередко снижается, что приводит к увеличению темпов роста дохода от реализации проекта. Возможно, что текущие расходы остаются постоянными в процентном выражении, а рост доходов обусловлен ростом объемов реализации товара.

. Инвестиционные проекты аккумуляторного типа представляют собой ряд последовательных вложений и последующий приток, как правило, однократный. В большинстве случаев проекты этого типа имеют определенный «срок жизни», заканчивающийся моментом притока денежных средств. Иногда поток первоначальных вложений состоит из равных элементов. Основное отличие проектов этого типа, как следует из названия, заключается в способности аккумулировать денежные средства в течение длительного времени с целью их последующего однократного извлечения для получения дохода. В отдельных случаях поток доходов может распространяться на несколько интервалов планирования. Наиболее типичным примером является любой проект строительства с целью последующей реализации объекта недвижимости, позволяющий аккумулировать временно свободные денежные средства предприятия для получения дохода от их реинвестирования. В финансовой сфере примером подобного проекта может служить накопительный вклад.

Особенность проектов аккумуляторного типа в том, что ожидаемые прибыли и затраты достаточно точно фиксируются в момент начала реализации проекта, в отличие, например, от проектов, ориентированных на расширение объемов деятельности в процессе реализации. Кроме того, фиксируется и срок реализации проекта. Операционные затраты, связанные с осуществлением подобного проекта, как правило, трудноотделимы от инвестиционных. Временное прекращение реализации проекта требует консервации части расходов. Проекты подобного типа получили широкое распространение среди предприятий, не имеющих возможности расширять деятельность в рамках основного профиля, но обладающих временно свободными денежными средствами. Иногда их осуществление описывается комбинацией проектов рассматриваемого и первого типов.

. Инвестиционные проекты спекулятивного типа представляют собой комбинацию двух операций - расходной и доходной, происходящих в течение короткого промежутка времени. В качестве примеров можно привести торговые операции, а также спекулятивные операции с ценными бумагами, валютой. Эту модель удобно использовать в первую очередь при оценке посреднических операций, не предусматривающих значительных вложений в основные средства. Характерной особенностью подобных проектов является достаточно короткий срок их реализации и относительная простота денежного потока, содержащего, как правило, два элемента - расход денежных средств и последующий доход. Проекты спекулятивного типа могут носить единичный или повторяющийся характер. При многократном повторении они могут предусматривать реинвестирование дохода, превращаясь в проекты с постоянным темпом роста доходов. Основным показателем для оценки единичных проектов также служит показатель рентабельности. Иногда для удобства сравнения рентабельность проекта пересчитывается в годовые проценты:

ARR = [(С-I)/I]/Т*360 (1.5)

где: ARR -эквивалент депозитной ставки, под которую необходимо разместить сумму, равную сумме первоначальных вложений, для получения дохода;

Т - продолжительность проекта в днях;

С - размер собственных средств, которые могут быть вложены в проект.

Срок окупаемости инвестиционных проектов спекулятивного типа равен общей продолжительности проекта. С точки зрения принятия решения об осуществлении проекта большое значение имеет также возможность повторения спекулятивного проекта, расширения объема операций за счет реинвестирования капитала. Дополнительным показателем оценки повторяющихся инвестиционных проектов этого типа может служить показатель скорости оборота капитала: Ксо=Т/360. Преимущества таких проектов заключаются в простом инвестиционном цикле, коротких сроках осуществления и окупаемости, что обусловлено полным изъятием капитала по окончании проекта. Как правило, спекулятивные операции высокодоходны. В то же время проектам этого типа в большинстве случаев сопутствует высокий риск, вызванный изменениями рыночной конъюнктуры.

Сравнительная характеристика проектов с релевантными денежными потоками представлена в табл. 2 приложений. Для нерелевантных денежных потоков характерна ситуация, когда отток и приток капитала чередуются. В этом случае некоторые аналитические показатели с изменением исходных параметров могут меняться в неожиданном направления, т.е. выводы, сделанные на их основе, не всегда корректны.

2. Анализ управления инвестиционной деятельностью ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ»

Сущность управления инвестиционной деятельности на предприятии

Общество с ограниченной ответственностью «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» - предприятие по производству русских автобусов ПАЗ, КАВЗ, ЛиАЗ, ГоЛАЗ, КААЗ. Сегодня на предприятие ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» идет процесс эволюции качества выпускаемой продукции, который осуществляется посредством:

· использования в отечественных автобусах агрегатов зарубежного производства;

· внедрения зарубежных передовых технологий в производственные процессы российских производителей;

· внедрения производственной системы бережливого производства

За предприятием ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» опыт и традиции крупнейших российских автобусных заводов. На предприятиях ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» самое современное оборудование и передовые технологии. ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» с уверенностью и оптимизмом смотрят в будущее, идя в ногу со временем и производя технику сегодняшнего дня.

Изучая управление инвестиционной деятельностью на ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» следует отметить существование чётких принципов и механизмов регулирования инвестиционной деятельности, принятых на предприятии в качестве внутреннего распоряжения и руководства (табл. 2.1).

Таблица 2.1. - Механизмы регулирования инвестиционного процесса на предприятии

| Регулируемый аспект | Подразделения предприятия, обеспечивающие функционирование механизма | Принципы принятия решений |

| Разработка проектов | Аналитический отдел Экономический отдел | - использование методов сложного дисконтирования при расчёте эффективности инвестиционного проекта |

| Утверждение документации | Экономический отдел Руководство предприятия | - проект отвечает условию коммерческой и социальной эффективности |

| Решение о реализации | Руководство предприятия | - целесообразность реализации проекта (по представленным данным) |

| Выбор источников финансирования | Финансовый отдел Экономический отдел | - минимизация внешних заимствований - поиск источника финансирования - выбор источника финансирования проекта |

| Финансирование | Финансовый отдел Бухгалтерия | - разумность требуемых средств - наличие и анализ источников финансирования |

| Адаптация проекта | Аналитический отдел Экономический отдел | - наблюдение за ходом реализации проекта, его соответствием ожидаемому - управление рисками при реализации проекта |

Остальными частями рассматриваемой инвестиционной политики являются обеспечение процесса инвестирования, а также собственно процесс инвестиционного проектирования. Обеспечение инвестиционного процесса на предприятии включает в себя следующие моменты:

ресурсное обеспечение (финансы, материалы);

информационное сопровождение (документация);

управление инвестиционными проектами.

С точки зрения управления инвестиционной деятельности инвестиционное проектирование должно также подчиняться неким закономерностям и регулирующим моментам. В частности, в данном случае предприятие определяет приоритетные направления инвестиционного проектирования:

обновление ОПФ предприятия;

освоение новых производств и продукции.

Учитывая конкурентные условия формирования рыночной цены на готовую продукцию и ограничения в уровне рентабельности всего ассортимента предприятие не сможет увеличить массу прибыли путем увеличения цены на реализуемые изделия. Вместе с тем при проведении анализа финансово-хозяйственной деятельности предприятия было выявлено, что производственные площади предприятия используются на 85 - 87%. Загруженность электросетей составляет 77%, а загруженность канализации и сетей водоснабжения вместе не превышает 87%. Следовательно, необходимо задействовать имеющуюся инфраструктуру и пустующие производственные площади с целью организации нового высокорентабельного производства, что позволит воспользоваться эффектом производственного рычага и сократить долю постоянных издержек, а также уменьшить убытки предприятия, возможно сделав его безубыточным.

Для продолжения инвестиционного процесса предприятию необходимо развивать производство русских автобусов; обладая перспективными наработками в данном направлении, предприятие может существенно сократить импорт иностранного авто из-за рубежа, предложив отечественным потребителям свою продукцию.

2.2 Суть предлагаемого инвестиционного проекта

Подготовка и реализация инвестиционного проекта, в первую очередь производственной направленности, осуществляется в течение длительного периода времени - от идеи до её материального воплощения. Любой проект малозначим без его реализации.

Увеличение выпуска продукции или расширение рынка услуг. Данный тип проекта требует очень ответственного решения, которое обычно принимается верхним уровнем управления предприятия. Наиболее детально необходимо анализировать коммерческую выполнимость проекта с аккуратным обоснованием расширения рыночной ниши, а также финансовую эффективность проекта, выясняя, приведет ли увеличение объема реализации к соответствующему росту прибыли.

Для укрепления лидерских позиций на рынке коммерческого транспорта предприятию ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» нужна следующая стратегия:

§ Производство нового семейства низкопольных автобусов

§ Решения по альтернативным видам топлива и повышению экологичности

§ Разработка и внедрение модульного принципа автобуса по всем сегментам

ОСНОВНЫЕ ПРИОРИТЕТНЫЕ НАПРАВЛЕНИЯ

· Повышение качества, сокращение количества рекламаций в гарантии,

сокращение стоимости владения.

· Разработка и запуск новых продуктов

· Повышение операционной эффективности

Основные направления повышения эффективности инвестиций

Инвестиции играют исключительно важную роль в развитии экономики любого государства. Поэтому оно должно проводить и соответствующую политику, направленную на активизацию инвестиционной деятельности и на повышение эффективности использования инвестиций. При этом очень важно, чтобы соблюдалось так называемое «золотое правило»:

(Т1,Т2,Т3,Т4) > Тин > 100%,

где Т1,Т2,Т3,Т4- соответственно темпы роста ВВП, ВНП, национального дохода, объема выпуска промышленной продукции;

Тин - темпы роста инвестиций.

Это «золотое правило» гласит, чтобы темпы роста ВВП, ВНП, национального дохода, объема выпуска промышленной продукции опережали темпы роста инвестиций и составляли более 100%. На предприятии ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» это правило соблюдается, следовательно инвестиции используются эффективно. Для повышения эффективности инвестиций на предприятии необходимо:

• иметь научно обоснованную экономическую и социальную политику на среднюю и дальнюю перспективу; научно-техническую и финансово-кредитную политику, налоговую политику и др.;

• создавать благоприятные условия для инвестиционной деятельности всех субъектов хозяйствования

• создавать и иметь хорошую нормативную (законодательную) базу в области инвестиционной деятельности;

• осуществлять собственную инвестиционную деятельность, и для этой цели в федеральном бюджете должны быть предусмотрены необходимые средства;

• создавать развитой и цивилизованный фондовый и товарный рынок;

• создавать условия для здоровой конкуренции в области инвестиционной деятельности;

• разработать и утвердить официальные методические положения по экономическому обоснованию и планированию инвестиций;

Непременным условием для эффективного и рационального использования как реальных, так и портфельных инвестиций является наличие на предприятии научно обоснованной экономической стратегии на перспективу. Если этого нет, то нет и никакой основы для эффективного использования инвестиций.

Эффективность реальных инвестиций закладывается и формируется на 4 стадиях: технико-экономического обоснования или разработки бизнес-плана, проектирования, производства объекта, эксплуатации будущего объекта.

На первой стадии, по сути, идут выбор и обоснование наиболее перспективных и выгодных вложений реальных инвестиций;

на второй - закладываются основы будущей продукции. Именно на стадии проектирования уже закладываются технический уровень будущей продукции, объем выпускаемой продукции (проектная мощность), уровень издержек на производство и реализацию продукции, конкурентоспособность продукции и другие экономические и технические параметры, в конечном итоге определяющие эффективность выпущенной продукции, а следовательно, и эффективность вкладываемых инвестиций.

Повышение эффективности инвестиций на стадии проектирования на предприятии может быть достигнуто за счет:

• сокращения срока проектирования;

• применения в проекте самой передовой техники и технология с учетом отечественных и зарубежных достижений;

• повышения общего технического уровня проектирования

Заключение

В условиях усиливающейся конкуренции на отечественном рынке основной задачей финансового менеджмента является рационализация использования доступных средств, оптимизация финансовых потоков. Инвестиционная деятельность в известных своей сложностью российских условиях чрезвычайно эффективна в большинстве случаев, когда необходимо совершить обновление производственной базы.

Важнейшей задачей инвестиционного проектирования является правильная оценка эффективности, целесообразности инвестирования в конкретные инвестиционные проекты. Поэтому одним из необходимых направлений в работе ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ» должно стать грамотное управление инвестиционной деятельностью, а также развитие применения методики анализа инвестиционной деятельности, выстраиваемой на основе анализа инвестиционного процесса на предприятии. Развитие аналитической методики будет способствовать упрочению финансового положения ООО «РУССКИЕ АВТОБУСЫ - ГРУППЫ ГАЗ», лучшему использованию инвестиционного потенциала предприятия.

Инфраструктура предприятия и цехов поддерживается в рабочем состоянии, производится надлежащий ремонт и обслуживание всех систем снабжения: водоснабжения, электроснабжения, канализации, котельной, транспортных и железнодорожных путей.

Подводя итог, хочется отметить, что управление инвестиционной деятельностью на предприятии является одним из самых перспективных направлений исследования и практического применения финансового менеджмента в реальном производственном секторе.

Список использованной литературы

) Словарь современной экономической теории Макмиллана. - М.: ИНФРА-М, 1997.

) Розенберг, Д. М. Инвестиции. Терминологический словарь / Д. М. Розенберг. - М.: ИНФРА-М, 1997

) Райзберг, Б. А. Современный экономический словарь. - 5-е изд., перераб. и доп. / Б. А. Райзберг, Л. Ш. Лозовский, Е. Б. Стародубцева. - М.: ИНФРА-М, 2007

) Федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» от 25 февраля 1999 г. № 39-ФЗ (в ред. от 24 июля 2007 г.) // Собрание законодательства РФ. - 1999. - 1 марта. - № 9. - ст. 1096.

) Бланк, И. А. Финансовый менеджмент: Учебный курс / И. А. Бланк. - К.: Эльга, Ника-Центр, 2004.

) Массе, П. Критерии и методы оптимального определения капиталовложений / П. Массе. - М.: Статистика, 1971

) Виленский, П. Л. Оценка эффективности инвестиционных проектов: Теория и практика: Учебно-практическое пособие / П. Л. Виленский, В. Н. Лившиц, С. А. Смоляк. - М.: Дело, 2001.

) Бланк, И. А. Финансовый менеджмент: Учебный курс / И. А. Бланк. - К.: Эльга, Ника-Центр, 2004

) Гладкова, О. Н. Инвестиционные стратегии промышленных предприятий / О. Н. Гладкова // Известия Иркутской государственной экономической академии. - 2006. - № 2.

) Подшиваленко, Г. П. Инвестиции: учебное пособие. - 3-е изд., перераб. и доп. / Г. П. Подшиваленко, Н. И. Лахметкина, М. В. Макарова [и др]. - М.: КНОРУС, 2006

) Бехтерева, Е. В. Управление инвестициями:

|

|

|