|

Основные тенденции в деятельности российских кредитных учреждений

|

|

|

|

Основные тенденции в деятельности российских кредитных учреждений наглядно видны из данных таблиц 4 и 5. Проанализируем данные этих таблиц.

За первые три квартала 2000 года совокупные активы банковской системы (в текущих ценах) увеличились на 37,2% и составили на 1.10.2000 2176,1 млрд. рублей. Продолжающееся снижение темпов инфляции и девальвации национальной валюты в течение рассматриваемого периода обусловили сокращение доли валютных активов в совокупных активах банковской системы с 48,9% на 1.01.2000 до 43,3% на 1.10.2000.[8]

Таблица 4

Структура активов действующих кредитных организаций, сгруппированных по направлениям вложений [9]

| Активы | 1.01.2000 | 1.10.2000 | ||

| Млрд. руб. | % | Млрд. руб. | % | |

| Всего активов | 1586,4 | 100 | 2176.1 | 100 |

| В т.ч.: | ||||

| Денежные средства, драгоценные металлы и камни | 45,0 | 2.8 | 40.2 | 1.8 |

| Счета в Центральном банке Российской Федерации | 137,0 | 8.6 | 2777 | 12.8 |

| Корреспондентские счета в банках | 158,3 | 10.0 | 200.1 | 9.2 |

| Ценные бумаги, приобретенные банками | 318,9 | 20.1 | 430,9 | 19.8 |

| Кредиты (с учетом просроченной задолженности) | 627,2 | 39.5 | 837.3 | 38.5 |

| Прочие размещенные средства | 93,8 | 5.9 | 131.3 | 6.0 |

| Основные средства, хозяйственные затраты и нематериальные активы | 59,7 | 3.8 | 67.4 | 3.1 |

| Прочие активы | 146,6 | 9.2 | 191.1 | 8.8 |

Однако, несмотря на улучшение относительных показателей, отечественная кредитная система остается весьма маломощной по сравнению с кредитными системами многих зарубежных стран. Так, например, на начало 2000 г. активы российской банковской системы составляли 34,9% ВВП (в январе 1998 г. - 30,3%), в то время как в Польше этот показатель был равен 48,8%, в Венгрии – 55,1%, а в Чехии – 108,7%. В развитых европейских экономиках отношение активов банков к ВВП также в несколько раз (а то и на порядок) больше, чем в России[10].

|

|

|

Из таблицы 4 мы видим, что в 2000 году спрос на кредиты со стороны реального сектора экономики увеличился. Объем кредитов реальному сектору экономики за первые три квартала 2000 года увеличился на 39,8%.

Улучшение финансового состояния промышленности в целом способствовало снижению удельного веса просроченной задолженности в кредитах банков реальному сектору экономики с 6,5%о на 1.01.2000 до 4,1% на 1.10.2000. Доля сомнительных и безнадежных ссуд в совокупном кредитном портфеле действующих кредитных организаций уменьшилась с 13,4%о на 1.01.2000 до 6,8% на 1.10.2000.[11]

Таблица 5

Структура пассивов действующих кредитных организаций, сгруппированных по источникам средств [12]

| Пассивы | 1.01.2000 | 1.10.2000 | ||

| Млрд. руб. | % | Млрд. руб. | % | |

| Всего пассивов | 1586.4 | 100 | 2176.1 | 100 |

| В т.ч.: | ||||

| Фонды и прибыль банков | 226,8 | 14.3 | 281,0 | 12.9 |

| Кредиты, полученные банками от Банка России | 14,2 | 0.9 | 13.9 | 0.6 |

| Счета банков | 62,4 | 3.9 | 101.3 | 4.7 |

| Межбанковские кредиты | 173,4 | 10.9 | 173.3 | 8.0 |

| Вклады населения | 297,1 | 18.7 | 407.8 | 18.7 |

| Средства, привлеченные от предприятий и организаций | 472,1 | 29.8 | 688.7 | 31.6 |

| Выпущенные долговые обязательства | 116,5 | 5.9 | 158.9 | 7.3 |

| Прочие пассивы | 223,9 | 9.2 | 350 7 | 16.1 |

В анализируемый период активизировалась работа банков по кредитованию населения. Объем кредитов населению в инвалюте с 1.01.2000 по 1.10.2000 вырос на 15,5%, в рублях — на 79,6%). Вместе с тем доля указанных кредитов в активах банковской системы остается незначительной— 1,7% на 1.01.2000 и 2,0% на 1.10.2000.

Объем остатков на корсчетах банков с Банке России и коммерческих банках за первые три квартала 2000 года вырос на 27.7. составив 285,7 млрд. рублей на 1.10.2000. а их доля в совокупных активах банковской системы сократилась с 14, 7% на 1.01.2000 до 13.1% на 1.10.2000. Одновременно депозиты банков, размещенные в Банке России, выросли за указанный период в 21 раз, составив 79,1 млрд. рублей на 1.10.2000.

|

|

|

Улучшение финансового состояния предприятий ряда секторов экономики способствовало интенсивному росту ресурсной базы банковской системы. Об этом свидетельствует рост объема средств, привлеченных банками от предприятий и организаций. Доля средств, привлеченных банками от предприятий и организаций в совокупных пассивах банковской системы выросла с 29,8% на 1.01.2000 до 31,6% на 1.10.2000.

Однако структура пассивов не позволяет банкам активно использовать их для кредитования экономики. Более 70% средств предприятий в банках находятся на расчетных и текущих счетах, более 80% депозитов населения привлечено на сроки менее полугода. В силу этого банки, осуществляющие кредитование экономики, подвержены высоким рискам ликвидности. Увеличению сроков депозитов населения (которые, согласно ГК РФ, фактически являются депозитами до востребования) препятствует отсутствие системы гарантирования вкладов граждан в банках.

Роль долговых обязательств в ресурсной базе банковской системы не изменилась. Как показывает таблица 5, при росте объема выпущенных банками долговых обязательств с 1.01.2000 по 1.10.2000 на 29,3% их доля в пассивах банковской системы составила на указанные даты 7.3%.

Из таблиц также видно, что начинает постепенно восстанавливаться рынок рублевых межбанковских кредитов и депозитов, разрушенный кризисом 1998 г. Объем привлеченных межбанковских кредитов и депозитов в рублях вырос в анализируемый период на 56,5%, хотя доля межбанковских кредитов в совокупных пассивах банковской системы снизилась с 10,9% на 1.01.2000 до 8% на 1.10.2000.

Рост ресурсной базы и ликвидности кредитных организаций, улучшение состояния их кредитного портфеля в течение первых трех кварталов 2000 года, отзыв лицензий у финансово неустойчивых банков способствовали постепенному улучшению показателей финансовой устойчивости банковской системы в целом.

По состоянию на 1.10.2000 текущая прибыль действующих кредитных организаций достигла 22,4 млрд. рублей. Число прибыльных банков на 1.10.2000 составило 1212, или 91, 7% от числа действующих банков. Вместе с тем кредитным организациям пока не удалось погасить накопленные убытки прошлых лет. Общим результатом их финансовой деятельности с учетом итогов прошлых лет на 1.10.2000 стали убытки в размере 31,8 млрд. рублей.

|

|

|

В рассматриваемый период сохранилась имевшая место и ранее концентрация активов банковской системы в крупнейших по величине активов банках. По состоянию на 1.10.2000 на 50 крупнейших по активам банков приходилось 76,5% совокупных активов банковской системы (на 1.01.2000—76.6%), 79,1%; от общего объема кредитов предприятиям и организациям (81,1%о на 1.01.2000), 68,6% от общей суммы средств, привлеченных банками от предприятий и организаций (на 1.01.2000— 65.6%). Удельный вес Сбербанка России в совокупных активах действующих банков на 1.10.2000 составил 26,3%, в общем объеме вкладов населения — 7б%, в общем объеме вложений в государственные ценные бумаги в национальной валюте — 59,7%, в остатках на расчетных и текущих счетах клиентов — 20,2%, в объеме кредитов реальному сектору экономики — 30,4%.[13]

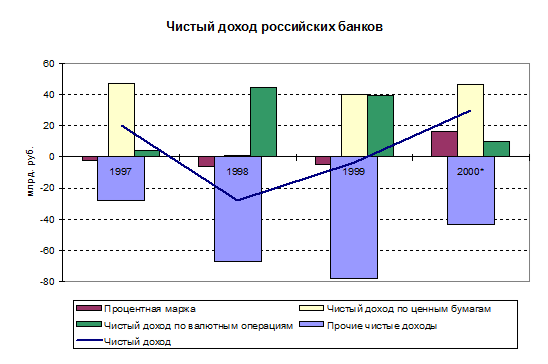

Характерной тенденцией является и то, что, как показывает рисунок 1[14], к концу 2000 г. основным источником доходов банков осталось кредитование, которое устойчиво растет, в отличие от предыдущих периодов, когда доходы извлекались в основном из валютных операций и операций с государственными ценными бумагами.

Рисунок 1

Доходность государственных ценных бумаг к осени достигла чрезвычайно низкого уровня – 10% годовых по коротким выпускам и, обеспечив банкам некоторую величину доходов за первые три квартала, исчерпала резервы для роста.

Пока российская банковская система так и не адаптировалась к отсутствию развитого рынка госбумаг. Процентная маржа, хотя и впервые за последние пять лет ставшая положительной, не может заменить доходы от госбумаг и валюты. Усугубляют ситуацию и крайне низкие процентные ставки. Нельзя, в этой связи, не согласиться с мнением многих экономистов, что если в течение следующего года не удастся либо резко увеличить объемы кредитования при сохранении положительных реальных процентных ставок, либо предложить банкам значительный объем новых финансовых инструментов, заменяющих прежние вложения в ГКО-ОФЗ, то деятельность российской кредитной системы может оказаться на грани убыточности.

|

|

|

|

|

|