|

Определение чувствительности инвестиционных проектов

|

|

|

|

Анализ чувствительности проводится с целью учета и прогноза влияния изменения входных параметров (инвестиционные затраты, приток денежных средств, барьерная ставка, уровень реинвестиций) инвестиционного проекта на результирующие показатели.

Наиболее удобный вариант – это относительное изменение одного из входных параметров (пример – все притоки денежных средств минус 5%) и анализ произошедших изменений в результирующих показателях.

Для анализа чувствительности главное – это оценить степень влияния изменения каждого (или их комбинации) из входных параметров, чтобы предусмотреть наихудшее развитие ситуации в бизнес плане (инвестиционном проекте).

Таким образом, рассматривается обычно пессимистический, наиболее вероятный и оптимистический прогнозы и рассчитываются результаты инвестиционного проекта.

Результаты анализа чувствительности учитываются при сравнении взаимозаменяемых и не комплиментарных (невзаимозаменяемых с ограничением по максимальному бюджету) инвестиционных проектов. При прочих равных условиях выбирается инвестиционный проект (проекты) наименее чувствительный к ухудшению входных параметров.

В анализе чувствительности речь идет не о том, чтобы уменьшить риск инвестирования, а о том, чтобы показать последствия неправильной оценки некоторых величин. Анализ чувствительности сам по себе не изменяет факторы риска.

Формула для сравнения исходных параметров с рассчитанными по данным анализа чувствительности [Анализ чувствительности]:

, где

, где

– изменение величины в %;

– изменение величины в %;

Аисх – исходное (начальное) значение параметра А;

Аач – параметры, рассчитанные по данным анализа чувствительности (конечное значение А).

|

|

|

Показатель "цена"

Предположим, что из-за изменений на рынке необходимо снизить цену на 5%.

Себестоимость не изменится.

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 5434 | 10530 | 6382 |

| 2-й год | 10496,5 | 10530 | 9412 |

| 3-й год | 10496,5 | 10530 | 9412 |

| 4-й год | 10496,5 | 10530 | 9412 |

| 5-й год | 10496,5 | 10530 | 9412 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 4566 | 8849 | 5363 |

| 2-й год | 7412 | 7436 | 6646 |

| 3-й год | 6229 | 6249 | 5585 |

| 4-й год | 5234 | 5251 | 4693 |

| 5-й год | 4399 | 4413 | 3944 |

| NPV, тыс. руб. | 4840 | 10197 | 7632 |

В результате расчетов выяснилось, что NPV чувствителен к изменению цены. При снижении цены на 5% проекты не будут приносить убытки. NPV проектов №3 снизится в 3 раза, №12 в 1,5 раза, №15 в 1,6 раз.

Показатель "объем продаж"

Предположим, что объем продаж снизился на 5%. Тогда,

| Показатели / Варианты | 3 | 12 | 15 |

| Объем продаж, тыс. шт. |

|

|

|

| 1-й год | 95 | 133 | 47,5 |

| 2-й год | 119 | 133 | 57 |

| 3-й год | 119 | 133 | 57 |

| 4-й год | 119 | 133 | 57 |

| 5-й год | 119 | 133 | 57 |

| Себестоимость в год, тыс. руб. | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 45400 | 24855 | 20737,5 |

| 2-й год | 53080 | 24855 | 22685 |

| 3-й год | 53080 | 24855 | 22685 |

| 4-й год | 53080 | 24855 | 22685 |

| 5-й год | 53080 | 24855 | 22685 |

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 7034 | 11475 | 6907 |

| 2-й год | 12554 | 11475 | 10042 |

| 3-й год | 12554 | 11475 | 10042 |

| 4-й год | 12554 | 11475 | 10042 |

| 5-й год | 12554 | 11475 | 10042 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 5911 | 9643 | 5804 |

| 2-й год | 8865 | 8103 | 7091 |

| 3-й год | 7450 | 6809 | 5959 |

| 4-й год | 6260 | 5722 | 5008 |

| 5-й год | 5261 | 4809 | 4208 |

| NPV, тыс. руб. | 10747 | 13086 | 9470 |

В результате расчетов выяснилось, что NPV чувствителен к изменению объема продаж. Так, во всех трех случаях снижение этого показателя на 5% не приведет к убыткам по всем проектам. NPV проекта №3 снизится в 1,4 раза, проект №12 – в 1,2 раза, проект №15 – в 1,3. Таким образом, проект №12 менее всех остальных чувствителен к изменению объема продаж.

|

|

|

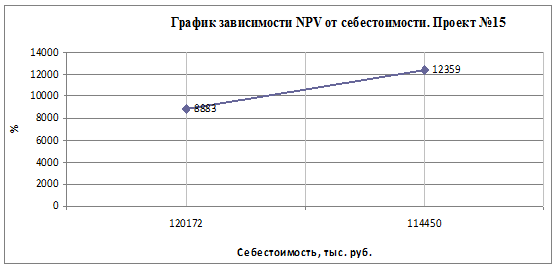

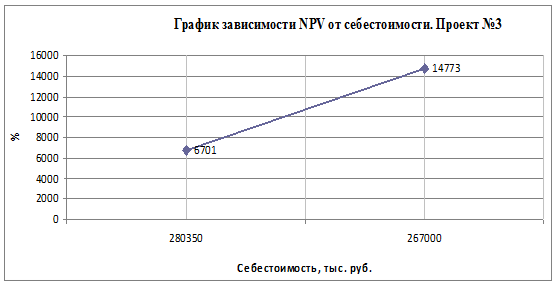

Показатель "себестоимость"

Предположим, что себестоимость увеличилась на 5%. Тогда,

| Себестоимость в год, тыс. руб. | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 49350 | 27090 | 22312 |

| 2-й год | 57750 | 27090 | 24465 |

| 3-й год | 57750 | 27090 | 24465 |

| 4-й год | 57750 | 27090 | 24465 |

| 5-й год | 57750 | 27090 | 24465 |

Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 5834 | 10990 | 6670 |

| 2-й год | 11184 | 10990 | 9867 |

| 3-й год | 11184 | 10990 | 9867 |

| 4-й год | 11184 | 10990 | 9867 |

| 5-й год | 11184 | 10990 | 9867 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 4903 | 9235 | 5605 |

| 2-й год | 7898 | 7761 | 6968 |

| 3-й год | 6637 | 6522 | 5855 |

| 4-й год | 5577 | 5480 | 4920 |

| 5-й год | 4687 | 4605 | 4135 |

| NPV, тыс. руб. | 6701 | 11603 | 8883 |

В результате расчетов выяснилось, что NPV чувствителен к изменению себестоимости. При увеличении себестоимости на 5% проекты не будут приносить убытки, NPV проектов №3, №12 и №15 снизятся почти в 2,2 раза, в 1,3 раза и в 1,4 раза, соответственно.

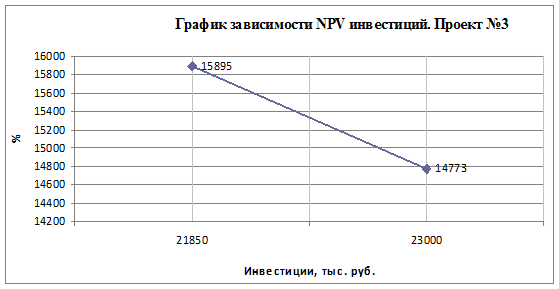

Показатель "объем инвестиций"

Предположим, что объем инвестирования снижен на 5%. Тогда:

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 8174,8 | 12126 | 7620,4 |

| 2-й год | 13924,8 | 12126 | 10920,4 |

| 3-й год | 13924,8 | 12126 | 10920,4 |

| 4-й год | 13924,8 | 12126 | 10920,4 |

| 5-й год | 13924,8 | 12126 | 10920,4 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -21850 | -20900 | -17670 |

| 1-й год | 6870 | 10190 | 6404 |

| 2-й год | 9833 | 8563 | 7712 |

| 3-й год | 8263 | 7196 | 6480 |

| 4-й год | 6944 | 6047 | 5446 |

| 5-й год | 5835 | 5081 | 4576 |

| NPV, тыс. руб. | 15895 | 16177 | 12947 |

Снижение объема инвестиций на 5% приведет к увеличению NPV всех проектов. Наибольшая зависимость наблюдается у проекта №3.

Показатель "ставка дисконтирования"

Предположим, что ставка дисконтирования 18,05%. Тогда,

| Дисконтированные денежные потоки, тыс. руб., NPV | |||||

| Годы / Варианты | 3 | 12 | 15 | ||

| 0-й год | -23000 | -22000 | -18600 | ||

| 1-й год | 8335 | 10402 | 6550 | ||

| 2-й год | 11187 | 8812 | 7916 | ||

| 3-й год | 9477

| 7464 | 6706 | ||

| 4-й год | 8028 | 6323 | 5681 | ||

| 5-й год | 6800 | 5356 | 4812 | ||

| NPV, тыс. руб. | 20827 | 16358 | 13064 | ||

Если предположить, что рисковость проекта, например, была переоценена, и использовать ставку дисконтирования, равную 18,05%, то NPV соответственно увеличится. Наибольшая зависимость от ставки дисконтирования проявляется в проекте №3.

Анализ чувствительности показал, что наиболее привлекательным для инвесторов является проект №3.

|

|

|

12 |