|

Анализ финансового положения организации

|

|

|

|

Задание № 20

Определим наличие собственных оборотных средств на начало и конец отчетного года, факторы, повлиявшие на их изменение.

Таблица 20 Определение собственных оборотных средств и влияния отдельных факторов, вызвавших их изменение.

| №п/п | Показатель | на начало года | на конец года | Изменение (+ -) | Влияние факторов на изменение собственных оборотных средств |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Капитал и резервы |

|

|

|

|

| Уставный капитал | 110 | 110 | 0 | 0 | |

| Добавочный капитал | 1723364 | 2237170 | 513806 | 513806 | |

| Резервный капитал | 81 | 95 | 14 | 14 | |

| Нераспределенная прибыль | 255950 | 346199 | 90249 | 90249 | |

| Итого по разделу | 1979505 | 2583574 | 604069 | 604069 | |

| 2 | Долгосрочные обязательства |

|

|

|

|

| Займы и кредиты | 344104 | 217014 | -127090 | -127090 | |

| 3 | Внеоборотные активы |

|

|

|

|

| Нематериальные активы | - | - | - | - | |

| Основные средства | 1247434 | 1358972 | 111538 | -111538 | |

| Незавершенное строительство | 293094 | 358761 | 65667 | -65667 | |

| Итого по разделу | 1540528 | 1717733 | 177205 | -177205 | |

| Наличие собственного оборотного капитала (рассчитать) | 783081 | 1082855 | 299774 | 299774 |

1. Собственный оборотный капитал определяется по данным баланса, как разность между долгосрочными пассивами, долгосрочными обязательствами, доходами будущих периодов и внеоборотными активами. Так как модель собственного оборотного капитала - модель аддитивного типа, то и влияние факторов на изменение собственного капитала будет в размере изменения этих факторов. Только факторы, за счет которых собственный оборотный капитал увеличивается (капитал и резервы, долгосрочные обязательства), повлияют с тем же знаком, что и их изменения (за счет роста фактора произойдет рост собственного оборотного капитала), а факторы, за счет которых собственный оборотный капитал уменьшается (внеоборотные активы), с противоположным знаком (рост фактора ведет к уменьшению собственного оборотного капитала).

|

|

|

2. Посчитаем теп роста и темп прироста всех показателей.

Троста УК = 110/110*100=100%; Тприроста УК=100-100=0%

Величина уставного капитала не изменилась.

Троста ДК = (2237170/1723364)*100=129,81%

Тприроста ДК = 129,81-100 = 29,81%

Величина добавочного капитала увеличилась на 29,81%.

Тприроста РК = 95/81*100=117,28%;% Тприроста РК = 17,28%

Величина резервного капитала увеличилась на 17,28%

Троста НП = 346199/255950*100 = 135,26%; Тприроса = 35,26%

Величина нераспределенной прибыли увеличилась на 35,26%

ТростаДО = 217014/344104*100 = 63,07%;

Тприроста ДО = 63,07-100 = -36,93%

Величина долгосрочных обязательств снизилась в отчетном году по сравнению с предыдущим на 36,93%.

Троста ОС = 1358972/1247434*100 = 108,94%; Тприроста ОС = 8,94%

Величина основных средств увеличилась на 8,94%.

Троста НС = 358761/293094*100 = 122,4%; Тприроста НС = 22,4%

Незавершенное строительство выросло в отчетном году по сравнению с прошлым на 22,4%.

3. Считаем коэффициент обеспеченности предприятия собственными оборотными средствами.

Коб = СОС/Оборотные активы = (490+590+640)-190/290

Коб0 = 783081/1728872=0,4529

Коб1 = 1082855/2078200=0,5211

∆Коб = 0,5211-0,4529=0,0682

Коб и в прошлом и отчетном году больше нормативного значения 0,1, следовательно структура баланса может быть признана удовлетворительной, а предприятие платежеспособным.

4.Коэффициент обеспеченности материальными запасами.

Кмз = СОС/Запасы (стр. 210)

Кмз0 =783081/993054=0,7886

Кмз1 =1082855/1188523=0,9111

∆Кмз =0,1225

Коэффициент находится в пределах нормативных значений от 0,6 до 0,8. Показывает, в какой степени материальные запасы покрыты собственными источниками и не нуждаются в привлечении заемных средств.

5.Коэффициент маневренности.

Км = СОС/(490+590+640)

Км0 = 783081/2323609=0,3370

Км1 =1082855/2800588=0,3867

∆Км=0,0497

Показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Оптимальное значение 0,5. В нашем случае Км меньше оптимального значения, но наблюдается рост данного показателя.

|

|

|

Вывод. Собственные оборотные средства увеличились в отчетном году по сравнению с прошлым на 299774 тыс.руб. и составили 1082855 тыс.руб. Увеличение этого показателя произошло в основном за счет увеличения добавочного капитала на 513806 тыс.руб. и роста нераспределенной прибыли на 90249 тыс.руб.

Уменьшение собственного оборотного капитала произошло за счет уменьшения долгосрочных обязательств на 127090 тыс.руб. Что говорит о значительных выплатах по кредитам и займам в отчетном году. А также за счет увеличения основных средств и незавершенного строительства на 177205 тыс.руб.

Коэффициент обеспеченности предприятия собственными оборотными средствами и в прошлом и отчетном году больше нормативного значения 0,1, он составил 0,4529 и 0,5211 а, следовательно, структура баланса может быть признана удовлетворительной, а предприятие платежеспособным.

Коэффициент обеспеченности материальными запасами находится в пределах нормативных значений от 0,6 до 0,8. Показывает, в какой степени материальные запасы покрыты собственными источниками и не нуждаются в привлечении заемных средств.

Коэффициент маневренности показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Оптимальное значение 0,5. В нашем случае Км меньше оптимального значения, в отчетном году 0,3867, в прошлом году 0,3370 но наблюдается рост данного показателя на 0,0497. Что говорит об улучшении положения. Так же для оценки данного коэффициента необходимо проанализировать сферу деятельности предприятия, поскольку у фондоемких предприятий данный коэффициент может быть меньше нормативного.

Так же дальнейший анализ должен быть направлен на оценку оборачиваемости оборотных активов и улучшения эффективности их использования.

Задание № 21

Операционный рычаг (леверидж) показывает степень чувствительности операционной прибыли к изменению объема продаж. При его высоком значении даже незначительное изменение производства продукции приводит к существенному изменению прибыли.

|

|

|

Таблица 21 Аналитическая таблица расчета операционного рычага.

| №п/п | Показатели | Прошлый год | Отчетный год |

| 1 | 2 | 3 | 4 |

| 1 | Выручка от продаж, тыс. руб. | 8243819 | 8738523 |

| 2 | Переменные затраты, тыс.руб. | 4426831 | 4710064 |

| 3 | Прибыль от продаж, тыс.руб. | 914737 | 996194 |

| 4 | Маржинальный доход в составе выручки, тыс.руб. | 3816988 | 4028459 |

| 5 | Операционный рычаг | 4,173 | 4,038 |

| 6 | Эффект операционного рычага | Х | 1,4833 |

1.Определяем значение операционного рычага за прошлый и отчетный год.

Прошлый год =3816988/914737=4,173

Отчетный год = 4028459/996191=4,038

2. Темп прироста прибыли составил:

996191/914737*100-100=8,9%

3. Темп прироста выручки составил:

8738523/8243819*100-100=6%

4.Эффект операционного рычага: 8,9/6=1,4833

Темп прироста прибыли превышает темп прироста выручки, если выручка выросла на 1%, то прибыль увеличится на 1,48%

5. Финансовый рычаг - отражает отношение заемного и собственного капитала, показывает сколько приходится заемного капитала на 1 рубль собственного.

6. Эффект финансового рычага показывает на сколько процентов изменится рентабельность капитала за счет привлечения заемных средств.

ЭФР= (1-Кнал)*(ρк - ЦЗК) ЗК/СК;

Таблица 22 Аналитическая таблица расчета финансового рычага.

| №п/п | Показатель | Прошлый год | Отчетный год | ||

| 1 | 2 | 3 | 4 | ||

| 1 | Капитал | 3207870 | 3532666,5 | ||

| 2 | Собственный капитал(среднегодовая величина), тыс.руб. | 1960728 | 2281539,5 | ||

| 3 | Заемный капитал (среднегодовая величина), тыс.руб. | 1247142 | 1251127 | ||

| 4 | Финансовый рычаг | 0,6361 | 0,5484 | ||

| 5 | Прибыль до уплаты налога и % за пользование заемным капиталом, тыс.руб. | 579281 | 657369 | ||

| 6 | Рентабельность капитала% | 18,06 | 18,61 | ||

| 7 | Цена заемного капитала% | 16 | 16 | ||

| 8 | Расходы за пользованием заемного капитала, тыс.руб | 285035 | 295236 | ||

| 9 | Прибыль к налогообложению, тыс.руб. | 294246 | 362133 | ||

| 10 | Коэффициент налогообложения Кнал | 0,2 | 0,2 | ||

| 11 | Налог на прибыль, тыс.руб | 38296 | 15934 | ||

| 12 | Чистая прибыл, тыс.руб | 255950 | 346199 | ||

| 13 | Рентабельность собственного капитала, % | 13,05 | 15,17 | ||

| 14 | Эффект финансового рычага | 1,0482

| 1,145 |

1. Рассчитаем среднегодовую стоимость собственного и заемного капитала как среднее арифметическое на начало и конец периода.

2. Рассчитаем рентабельность капитала, как отношение прибыли до уплаты налога и % за пользование заемным капиталом к капиталу.

Прошлый год=579281/3207870*100=18,06%

Отчетный год=657369/3532666,5*100=18,61%

3. Рассчитаем финансовый рычаг как отношение заемного капитала к собственному.

Прошлый год =1247142/1960728=0,6361

Отчетный год=1251127/2281539,5=0,5484

4. Рассчитаем рентабельность собственного капитала, как отношение чистой прибыли к среднегодовой величине собственного капитала.

Прошлый год=255950/1960728*100=13,05%

Отчетный год=346199/2281539,5*100=15,17%

5. Рассчитаем эффект финансового рычага по формуле:

ЭФР= (1-Кнал)*(ρк- ЦЗК) ЗК/СК;

Прошлый год = (1-0,2)*(18,06-16)* 1247142/1960728=1,0482

Отчетный год = (1-0,2)*(18,61-16)* 1251127/2281539,5=1,145

Вывод. Из приведенных расчетов видим, что финансовый рычаг имеет положительный эффект за счет того, что рентабельность капитала выше процентной ставки ссудного капитала. Следовательно, повышение доли заемного капитала позволит увеличить рентабельность совокупного капитала.

Операционно-финансовый рычаг - это сопряженный эффект финансового и операционного рычага, определяется как произведение операционного и финансового рычага.

Между эффектом финансового и эффектом операционного рычага имеется прямая функциональная зависимость, которая проявляется в том, что рост силы операционного рычага, увеличивается эффектом финансового рычага, что в конечном итоге приводит к усилению производственному и финансовому риску.

Задание №22.

Определим эффективность использования оборотных активов и влияния произошедших изменений на финансовое положение организации.

Таблица 23 Факторный анализ рентабельности оборотных активов (по данным ф. № 1 и № 2)

| Показатель | Предшествующий год | Отчетный год | Изменение (+, -) | Алгоритм расчета | ||

| 1 | 2 | 3 | 4 | 5 | ||

| 1. Чистая прибыль (убыток) отчетного периода, тыс. руб. | 255950 | 346199 | 90249 | Ф№2 | ||

| 2. Среднегодовые остатки оборотных активов, тыс. руб. | 1637198 | 1903536 | 266338 | (А к+Ан)/2 | ||

| 3. Средние остатки собственного капитала, тыс. руб. | 1960728 | 2281539,5 | 320811,5 | (СКк+СКн)/2 | ||

| 4. Выручка (нетто) от продажи товаров, продукции, выполнения работ, оказания услуг, тыс. руб. | 8243819 | 8738523 | 494704 | Ф№2 | ||

| 5. Рентабельность оборотных активов, % | 15,63% | 18,19% | 2,56% |

| ||

| 6. Коэффициент автономии (независимости) | 1,1976 | 1,1986 | 0,0010 | К авт. = СК/А | ||

| 7. Коэффициент оборачиваемости собственного капитала | 4,2045 | 3,8301 | -0,3744 | Коб. ск= N\СК | ||

| 8. Рентабельность продаж, % | 3,1048 | 3,9618 | 0,8570 | ρпр = P/N | ||

| 9. Влияние факторов на изменение рентабельности активов - всего В том числе: | X | X | 2,55

|

| ||

| а) коэффициента автономии (независимости) | X | X | 0,01 |

| ||

| б) коэффициента оборачиваемости собственного капитала | X | X | -1,39 |

| ||

| в) рентабельности продаж, % | Х | Х | 3,93 |

|

1. Показатель рентабельности активов, это результат текущей деятельности, в котором прибыль сопоставляется с величиной активов организации, представляющих собой основной и оборотный капитал, использование которого должно приносить экономические выгоды. Рентабельность активов показывает на сколько эффективно используется имущество и определяется как отношение прибыли к среднегодовой величине активов.

2. Коэффициент автономии (независимости) указывает, насколько организация может уменьшить величину активов без нанесения ущерба интересам кредиторов. Норма коэффициента > 0,5.

И в отчетном и прошлом году коэффициент больше 0,5, что соответствует нормативному значению, величина этого показателя изменилась незначительно.

3. Коэффициент оборачиваемости собственного капитала характеризует интенсивность использования средств организации и ее деловой активности, показывает размер выручки, приходящейся на 1 рубль собственного капитала.

Показатель уменьшился на -0,3744, это свидетельствует о том, что выручка на 1 рубль собственного капитала в отчетном году увеличилась в меньшей степени по сравнению с предыдущим годом, т.е нет адекватного увеличения выручки в связи с ростом собственного капитала.

4. Рентабельность продаж (ρ пр) — это процентное отношение суммы прибыли от продаж к выручке от продажи продукции (товаров).

Определяется по формуле:

ρ пр = P/N,

где Р - прибыль от продаж, а N – выручка от продажи продукции (товаров).

5. В анализируемой организации рентабельность оборотных активов увеличилась на 2,56%.

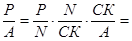

Для расчета влияния факторов на показатель рентабельности активов кратная модель преобразуется в трехфакторную мультипликативную модель, в результате следующих преобразований:

p =  ρпрод. * Коб. ск * Кавт.

ρпрод. * Коб. ск * Кавт.

Из трехфакторной мультипликативной модели рентабельности активов видно, что рентабельность активов прямопропорциональна изменению коэффициента автономии, оборачиваемости собственного капитала и рентабельности продаж. Для количественной оценки влияния этих факторов проводим анализ с помощью метода абсолютных разниц.

y=a*b*c

;

;  ;

;

∆у=∆ρ=18,19%-15,63%=2,56%-изменение рентабельности под влиянием всех факторов.

∆у(а)=0,0010*4,2045*3,1048=0,013% - изменение рентабельности за счет влияния коэффициента автономии.

∆у(б)=-0,3744*1,1986*3,1048=-1,39%- изменение рентабельности за счет влияния коэффициента оборачиваемости собственного капитала.

∆у(в)=0,8570*3,8301*1,1986=3,93% - изменение за счет увеличения рентабельности продаж.

Проверка балансовым методом: 0,013-1,39+3,93=2,56%

Вывод. Таким образом, из произведенных расчетов видно, что рентабельность активов выросла в отчетном году по сравнению с прошлым годом на 2,56%, что является положительным фактом. Также видим, что основное влияние на рост рентабельности активов оказал рост рентабельности продаж (на 3,93%). Отрицательное влияние оказало изменение коэффициента зависимости, за счет влияния этого фактора рентабельность оборотных активов снизилась на 1,39%.

Задание № 23

В процессе взаимоотношений предприятий с кредитной системой, а также с другими предприятиями возникает необходимость в проведении анализа кредитоспособности (платежеспособности) заемщика. Кредитоспособность – это способность организации своевременно и полностью расплачиваться по своим долгам. В ходе анализа кредитоспособности проводятся расчеты по определению ликвидности активов предприятия и ликвидности его баланса. Ликвидность активов – это величина, характеризующая время превращения активов в деньги, то есть чем меньше времени требуется для их превращения в деньги, тем активы ликвиднее. Ликвидность баланса выражается в степени покрытия обязательств активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Ликвидность баланса можно оценить методом группировки и способом расчета финансовых коэффициентов.

Таблица 24 Анализ ликвидности баланса способом группировки.

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный излишек (недостаток)(+ -) | |

| На начало года | На конец года | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Наиболее ликвидные активы А1 | 145295 | 151365 | Наиболее срочные обязательства П1 | 786871 | 832679 | -641576 | -681314 |

| Быстро реализуемые активы А2 | 468217 | 578973 | Краткосрочные пассивы П2 | 158920 | 162666 | 309297 | 416307 |

| Медленно реализуемые активы А3 | 993188 | 1188662 | Долгосрочные пассивы П3 | 344104 | 217014 | 649084 | 971648 |

| Труднореализуемые активы А4 | 1662700 | 1876933 | Постоянные пассивы П4 | 1979505 | 2583574 | -316805 | -706641 |

| БАЛАНС | 3269400 | 3795933 | БАЛАНС | 3269400 | 3795933 |

|

|

1. Анализ ликвидности баланса заключается в сравнении средств по активу сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности с обязательствами по пассиву, сгруппированными по сроку их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности активы подразделяются на следующие группы:

· А1-наиболее ликвидные активы- денежные средства и краткосрочные финансовые вложения;

· А2-быстро реализуемые активы - краткосрочная дебиторская задолженность (кроме просроченной и сомнительной) и прочие оборотные активы;

· А3-медленно реализуемые активы - запасы (кроме неликвидных запасов сырья, материалов и готовой продукции) и НДС по приобретенным ценностям;

· А4-трудно реализуемые активы - внеоборотные активы, долгосрочная дебиторская задолженность, неликвидные запасы сырья и готовой продукции, просроченная и сомнительная дебиторская задолженность.

В зависимости от срочности оплаты пассивы подразделяются:

· П1-наиболее срочные обязательства - кредиторская задолженность, задолженность перед собственниками по выплате дивидендов, просроченная задолженность по кредитам и займам;

· П2-краткосрочные обязательства- краткосрочные кредиты и займы, кроме просроченных, резервы предстоящих расходов, прочие краткосрочные обязательства;

· П3-долгосрочные обязательства - долгосрочные кредиты и займы и другие долгосрочные обязательства;

· П4-постоянные пассивы - собственный капитал (3 ст. раздела баланса).

Для определения ликвидности баланса сопоставляются итоги групп по активу и пассиву. Баланс считается абсолютно ликвидным при соблюдении следующих условий:

А1≥П1

А2≥П2

А3≥П3

А4≤П4

В рассматриваемом примере баланс нельзя считать абсолютно ликвидным, так как данное неравенство не выполняется.

На начало года:

А1≤П1 на 641576тыс.руб.- условие не выполняется

А2≥П2 на 309297 тыс.руб.

А3≥П3 на 649084 тыс.руб.

А4≤П4 на 316805 тыс.руб.

На конец года:

А1≤П1 на 681314тыс.руб.- условие не выполняется

А2≥П2 на 416307 тыс.руб.

А3≥П3 на 971648 тыс.руб.

А4≤П4 на 706641 тыс.руб.

Недостаток средств по группе А1 можно компенсировать избытком активов по группе А2 и А3.

2. Сопоставление ликвидных средств и обязательств позволяет рассчитать следующие показатели:

Текущую ликвидность, которая свидетельствует о платежеспособности или неплатежеспособности организации на ближайший период времени;

ТЛ=(А1+А2)-(П1+П2)

На начало года:

ТЛ=(145295 + 468217)-(786871+158920) = -332279 тыс.руб.

На конец года:

ТЛ=(151365+578973)-(832679+162666) = -265007 тыс.руб.

Данный показатель свидетельствует, что организация неплатежеспособна на ближайший период времени.

Перспективная платежеспособность - прогноз платежеспособности на основе будущих поступлений и платежей.

ПЛ=А3-П3

На начало года ПЛ=993188-344104 = 649084 тыс. руб.

На конец года ПЛ=1188662-217014 = 971648 тыс.руб.

На основе будущих поступлений и платежей организация платежеспособна. Организация имеет возможность восстановить платежеспособность, в дальнейшем улучшив сбыт и производство продукции.

Наряду с группировкой используют способ расчета финансовых коэффициентов.

Таблица 25 Динамика показателей ликвидности активов и финансовой устойчивости организации (по данным ф. №1)

| Показатель | На начало года | На конец года | Изменение (+, -) | Нормативный показатель |

| 1. Коэффициент абсолютной ликвидности | 0,1536 | 0,1521 | -0,0015 | >0,2 |

| 2. Коэффициент промежуточной (критической) ликвидности | 0,6487 | 0,7338 | 0,0851 | >0,8 |

| 3. Коэффициент текущей (общей) ликвидности | 1,8280 | 2,0879 | 0,2600 | >2 |

| 4.Общий показатель ликвидности. А1+0,5А2+0,3А3/П1+0,5П2+0,3П3 | 0,6986 | 0,8225 | 0,1239 | >1 |

| 5.Коэфициент обеспеченности оборотных активов собственными средствами | 0,4529 | 0,5211 | 0,0681 | >0,1 |

| 6.Коэффициент автономии | 0,6055 | 0,6806 | 0,0752 | >0,5 |

| 7.Коэффициент финансовой устойчивости | 0,7107 | 0,7378 | 0,0271 | >0,75 |

1.Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения)/Краткосрочные обязательства. (ф.№1 (250+260)/(610+620+630+650+660))= А1/П1+П2

Коэффициент абсолютной ликвидности на начало периода = (145295)/(786871+158920) = 0,1536

Коэффициент абсолютной ликвидности на конец периода = (151365) /(832679+162666) = 0,1521

Изменение = 0,1521-0,1536=- 0,0015

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет денежных средств. Значение этого показателя должно быть > 0,2. В нашем случае оно ниже нормативного значения, и имеет отрицательную динамику.

2. Коэффициент промежуточной (критической) ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность + Прочие оборотные активы) / Краткосрочные обязательства.=А1+А2/П1+П2 (ф.№1 (260+250+240+270)//(610+620+630+650+660))

Коэффициент промежуточной (критической) ликвидности на начало периода = = 0,6487

Коэффициент промежуточной (критической) ликвидности на конец периода = = 0,7338

Изменение = 0,7338 - 0,6487 = 0,0851

Коэффициент промежуточной (критической) ликвидности показывает прогнозируемую платежеспособность организации при условии своевременного проведения расчетов с дебиторами. Рекомендованные значения этого показателя > 0,8. В нашем случае это условие не выполняется, но динамика показателя положительная, что свидетельствует о возможности восстановлении платежеспособности предприятия.

3. Коэффициент текущей (общей) ликвидности = (Оборотные активы – Задолженность учредителей по взносам в уставный капитал) / Краткосрочные обязательства.

Коэффициент текущей (общей) ликвидности на начало периода = 1728872/945791 = 1,828

Коэффициент текущей (общей) ликвидности на конец периода = 2078200/995345 = 2,0879

Изменение = 2,0879-1,828 = 0,26

Коэффициент текущей (общей) ликвидности характеризует степень обеспеченности (покрытия) всеми оборотными активами краткосрочных обязательств организации. Значение этого коэффициента должно быть >2. В нашем случае показатель на начало года меньше оптимального значения, но на конец года соответствует нормативному значению, что говорит об улучшении ситуации.

4.Общий показатель ликвидности: А1+0,5А2+0,3А3/П1+0,5П2+0,3П3

На начало периода=0,6987

На конец года=0,8225

Изменение=0,8225-0,6987=0,1239

Показатель ниже нормативного, но имеет положительную динамику, что говорит о возможности восстановления общей ликвидности предприятия.

5.Коэффициент обеспеченности оборотных активов собственными средствами = СК + Долгосрочные обязательства - Внеоборотные активы / Оборотные активы.

На начало периода =(1979505+344104-1540528)/1728872= 0,4529

На конец периода = (2583574+217014-1717733)/2078200=0,5211

Изменение = 0,5211-0,4529=0,0681

Из расчетов видно, что данный коэффициент соответствует нормативному значению, что свидетельствует о том, что оборотные активы предприятия обеспеченны собственными средствами.

6. Коэффициент автономии = Собственный капитал/Активы

На начало периода=1979505/3269400=0,6055

На конец периода=2583574/3795933=0,6806

Изменение=0,6806-0,6055=0,0752

Нормативное значение больше 0,5, на анализируемом предприятии этот показатель находится в пределах нормы, следовательно, предприятие не имеет зависимости от кредиторов.

7. Коэффициент финансовой устойчивости = СК+ДО/Все Активы.

На начало периода = (1979505+344104)/3269400=0,7107

На конец периода = (2583574+217014)/ 3795933=0,7378

Изменение = 0,7378-0,7107=0,0271

Нормативное значение больше 0,75, на анализируемом предприятии это значение не значительно ниже нормативного, но его динамика положительна.

Вывод. Проведя анализ исследуемого предприятия методом группировки и рассчитав экономические коэффициенты видно, что баланс предприятия нельзя назвать абсолютно ликвидным, так как его наиболее ликвидные активы не покрывают наиболее срочных обязательств. Что подтверждает и текущая ликвидность, которая свидетельствует о платежеспособности или неплатежеспособности организации на ближайший период времени и составляет отрицательную величину (-332279 тыс.руб. на начало года,и на конец года-265007 тыс.руб.).

Данный показатель свидетельствует, что организация неплатежеспособна на ближайший период времени.

Но имеется возможность недостаток средств по наиболее ликвидным активам возможно компенсировать их избытком по остальным группам. Что подтверждает расчетперспективной платежеспособности- прогноза платежеспособности на основе будущих поступлений и платежей, которая составляет положительную величину(на начало года 649084 тыс. руб.,на конец года 971648 тыс.руб.)

На основе будущих поступлений и платежей организация платежеспособна. Организация имеет возможность восстановить платежеспособность, в дальнейшем улучшив сбыт и производство продукции.

Данные выводы так же подтверждаются расчетом коэффициентов, так коэффициенты рассчитанные на основе наиболее ликвидных показателей не соответствуют нормативным значениям.

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет денежных средств. Значение этого показателя должно быть > 0,2. В нашем случае оно ниже нормативного значения на начало и конец года(0,1536 и 0,1521 соответственно), и имеет отрицательную динамику, показатель снизился на 0,0015.

Коэффициент промежуточной (критической) ликвидности показывает прогнозируемую платежеспособность организации при условии своевременного проведения расчетов с дебиторами. Рекомендованные значения этого показателя > 0,8. В нашем случае это условие не выполняется (0,6987 и 0,8225), но динамика показателя положительная (0,1239), что свидетельствует о возможности восстановлении платежеспособности предприятия.

Коэффициент текущей (общей) ликвидности характеризует степень обеспеченности (покрытия) всеми оборотными активами краткосрочных обязательств организации. Значение этого коэффициента должно быть >2. В нашем случае показатель на начало года меньше оптимального значения, но на конец года соответствует нормативному значению и составляет 2,0879, что говорит об улучшении ситуации.

Общий показатель ликвидности ниже нормативного(>1) на конец периода составляет 0,8225, но имеет положительную динамику, что говорит о возможности восстановления общей ликвидности предприятия.

Из расчетов видно, коэффициент обеспеченности оборотных активов собственными средствами соответствует нормативному значению, что свидетельствует о том, что оборотные активы предприятия обеспеченны собственными средствами.

Коэффициенты автономии находится в пределах нормативного значения, что говорит о том, что предприятие не зависит от кредиторов.

Коэффициент финансовой устойчивости незначительно ниже нормативного и его динамика положительна, что свидетельствует о нормальной финансовой устойчивости предприятия. Можно сделать вывод что в целом, предприятие ликвидно и устойчиво, но следует обратить внимание на его текущую ликвидность, изыскать возможности для реструктуризации краткосрочной задолженности, погашения за счет более долгосрочных кредитов, для того чтобы восстановить абсолютную ликвидность баланса предприятия.

Задание 24.

Проанализируем соотношение дебиторской и кредиторской задолженности. Для расчета этого показателя используем форму №1.

Таблица 26 Состав структуры и динамика дебиторской и кредиторской задолженности.

| № п/п | Показатели | на начало года | на конец года | Темп роста % | Абсолютное отклонение | Относительное отклонение | ||

| тыс.руб. | удельный вес% | тыс.руб. | удельный вес% | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1 | Дебиторская задолженность: | 590389 | 100,00 | 738173 | 100,00 | 125,03 | 147784 | - |

| 1.1 | Краткосрочная -всего | 468217 | 79,31 | 578973 | 78,43 | 123,65 | 110756 | -0,87 |

| 1.2 | в том числе: расчеты с покупателями и заказчиками | 424161 | 71,84 | 441057 | 59,75 | 103,98 | 16896 | -12,09 |

| 1.3 | авансы выданные | - | - | - | - | - | - | - |

| 1.4 | прочая | 44056 | 7,46 | 137916 | 18,68 | 313,05 | 93860 | 11,22 |

| 1.5 | долгосрочная - всего | 122172 | 20,69 | 159200 | 21,57 | 130,31 | 37028 | 0,87 |

| 2 | Кредиторская задолженность | 1130821 | 100,00 | 1065565 | 100,00 | 94,23 | -65256 | - |

| 2.1 | Краткосрочная всего | 786717 | 69,57 | 832546 | 78,13 | 105,83 | 45829 | 8,56 |

| 2.2 | в том числе: расчеты с поставщиками и подрядчиками | 594662 | 52,59 | 630956 | 59,21 | 106,10 | 36294 | 6,63 |

| 2.3 | авансы полученные | - | - | - | - | - | - | - |

| 2.4 | расчеты по налогам и сборам | 87720 | 7,76 | 91778 | 8,61 | 104,63 | 4058 | 0,86 |

| 2.5 | кредиты и займы | - | - | - | - | - | - | - |

| 2.6 | прочая | 104335 | 9,23 | 109812 | 10,31 | 105,25 | 5477 | 1,08 |

| 2.7 | Долгосрочная - всего | 344104 | 30,43 | 233019 | 21,87 | 67,72 | -111085 | -8,56 |

| 2.8 | займы | - | - | - | - | - | - | - |

| 3 | Индекс покрытия кредиторской задолженности дебиторской | 0,5221 | Х | 0,6928 | Х | Х | 0,1707 | Х |

1. Проведем анализ динамики и структуры дебиторской и кредиторской задолженности.

Дебиторская задолженность выросла в отчетном году по сравнению с

|

|

|