|

Анализ цены основных источников финансирования деятельности предприятия

|

|

|

|

Финансовое состояние предприятия, его устойчивость, также во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и оптимальности структуры активов предприятия и в первую очередь от соотношения основных и оборотных средств, а также от уравновешенности активов и пассивов предприятия по функциональному признаку.

Для этого необходимо проанализировать структуру источников предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитаем следующие показатели:

1. Коэффициент концентрации собственного капитала (независимости) удельный вес собственного капитала в общей валюте баланса

в 2005 г.  ,

,

в 2006 г.  ,

,

в 2007 г.  ,

,

т.е. 63% активов предприятия в 2007г. сформировано за счет собственных источников средств.

Таблица 4 - Увязка активной и пассивной части баланса ООО «РЕД»

| Актив | 2006 г. | 2007 г. | Пассив | 2006 г. | 2007 г. | ||||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Внеоборот-ные активы | 141526 | 38 | 138790 | 41 | Источники собственных средств | 193187 | 52 | 211357 | 63 |

| Оборотные активы | 231878 | 62 | 196661 | 59 | Долгосрочные обязательства | - | - | - | - |

| - | - | - | - | Краткосрочные обязательства | 180217 | 48 | 124094 | 37 | |

| ИТОГО | 373404 | 100 | 335451 | 100 | ИТОГО | 373404 | 100 | 335451 | 100 |

2. Коэффициент концентрации заемного капитала – удельный вес заемных средств в общей валюте баланса, рассчитывается по формуле (10):

,

,

в 2005 г.

в 2006 г.

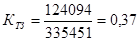

в 2007 г.

Значение данного коэффициента показывает, какая часть активов была сформирована за счет заемных средств долгосрочного и краткосрочного характера.

3.Коэффициент финансовой зависимости – это показатель обратный коэффициент независимости, рассчитываемый по формуле (11), он показывает, какая сумма активов приходится на 1 рубль собственных средств.

|

|

|

,

,

2005 г.

2006 г.

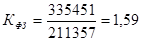

2007 г.

Значение данного показателя говорит о том, что в 2007 г. на каждые 1,59 руб., вложенных в активы, приходится 1 руб. собственного капитала и 0,59 руб. – заемных.

4.Коэффициент текущей задолженности – показывает, какая часть активов сформирована за счет заемных ресурсов краткосрочного характера, коэффициент рассчитывается по следующей формуле (12)

, (12)

, (12)

в 2005 г.

в 2006 г.

в 2007 г.

5. Коэффициент устойчивого финансирования – характеризует ту часть активов, сформированную за счет устойчивых источников.

в 2005 г.

в 2006 г.

в 2007 г.

Таким образом, доля долгосрочных источников финансирования увеличилась с 52% до 63%, рост незначителен.

6.Коэффициент финансового левериджа или коэффициент финансового риска – отношения заемного капитала к собственному.

2005г.

2006 г.

2007 г.

Данный коэффициент считается одним из основных индикаторов финансовой устойчивости. Чем выше его значение, тем выше риск вложения капитала в данное предприятие.

7.Коэффициент капитализации, который показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая – за счет заемных (15). Норма 0,2 – 1,0.

,

,

где ДО – долгосрочные обязательства,

КО – краткосрочные обязательства

2005 г.

2006 г.

2007 г.

Значения данного коэффициента еще раз подтверждает то, что, большая часть имущества предприятия сформирована за счет собственных средств. Данные коэффициенты, рассматриваются обычно в качестве характеристик риска предприятия.

8. Коэффициент привлеченного капитала, характеризует, сколько заемных средств приходится на 1 рубль собственного капитала, коэффициент рассчитывается по формуле (16):

,

,

2005 г.

2006 г.

2007 г.

|

|

|

Из расчетов видно, что доля привлеченного капитала начинает постепенно снижаться, хотя она в последние годы и так оставалась достаточно на низком уровне.

9. Коэффициент финансирования – отношения собственного капитала к заемному.

в 2005 г.

в 2006 г.

в 2007 г.

Предприятию хватает собственных средств, как для текущей деятельности, так и для освоения новых производств, расширения действующих и для инвестиций в дочерние и сторонние предприятия.

Из полученных данных составим таблицу 7.

Таким образом, на предприятии доля собственного капитала имеет тенденцию к повышению, она увеличилась на 11%. Коэффициент финансового левериджа уменьшился на 34%.

Это свидетельствует о том, что и так достаточно низкая финансовая зависимость предприятия снижается.

Таблица 7 - Структура пассивов (обязательств) предприятия

| Показатель | Уровень показателя | ||

| Года | |||

| 2005 | 2006 | 2007 | |

| 1 | 2 | 3 | 4 |

| Коэффициент концентрации собственного капитала (независимости) | 0,73 | 0,52 | 0,63 |

| Коэффициент концентрации заемного капитала | 0,27 | 0,48 | 0,37 |

| Коэффициент финансовой зависимости | 1,37 | 1,93 | 1,59 |

| Коэффициент текущей задолженности | 0,18 | 0,48 | 0,37 |

| Коэффициент устойчивости финансирования | 0,82 | 0,52 | 0,63 |

| Коэффициент финансового левериджа (плечо финансового рычага) | 0,27 | 0,93 | 0,59 |

| Коэффициент капитализации | 0,27 | 0,93 | 0,59 |

| Коэффициент привлеченного капитала | 0,17 | 0,11 | 0,12 |

| Коэффициент финансирования | 3,99 | 1,07 | 1,70 |

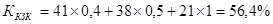

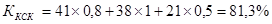

Определим нормативную величину коэффициентов концентрации собственного (ККСК), концентрации заемного капитала (ККЗК) и финансового левериджа (КФЛ):

а) при агрессивной финансовой политике

б) при умеренной финансовой политике

в) при консервативной финансовой политике

Судя по фактическому уровню данных коэффициентов (0,63; 0,37; 0,59), можно сделать заключение, что предприятие проводит умеренную финансовую политику и степень финансового риска значительно ниже нормативного уровня, при сложившейся структуре активов.

Важными показателями, характеризующими структуру капитала и определяющими устойчивость предприятия, является сумма чистых активов и их доля в общей валюте баланса.

Расчет суммы чистых активов приведем в таблице 8.

|

|

|

Таблица - Расчет суммы чистых активов в 2005-2007 годах

| Показатель | 2005 г. | 2006 г. | 2007 |

| 1 | 2 | 3 | 4 |

| Активы | |||

| Активы Задолженность учредителей по взносам в уставный капитал (-) Стоимость акций, выкупленных у акционеров (-) | 210240 - - | 373404 - - | 335451 - - |

| Итого активов, принимаемых к расчету | 210240 | 373404 | 335451 |

| Пассивы | |||

| Долгосрочные финансовые обязательства, включая величину отложенных налоговых обязательств | 18001 | - | - |

| Краткосрочные финансовые обязательства по кредитам и займам | 12966 | 159899 | 99000 |

| Кредиторская задолженность | 25578 | 20318 | 25094 |

| Задолженность участникам (учредителям) по выплате доходов | - | - | - |

| Резервы предстоящих расходов | - | - | - |

| Прочие краткосрочные обязательства | - | - | - |

| Итого пассивов, принимаемых к расчету | 56545 | 180217 | 124094 |

| Чистые активы | 153695 | 193187 | 211357 |

| Доля чистых активов в валюте баланса, % | 73,1 | 51,7 | 63,0 |

Сумма чистых активов больше уставного капитала, что говорит о благоприятной структуре капитала, эффективной деятельности и финансовой устойчивости предприятия.

При формировании цены капитала учитываются его следующие элементы:

часть краткосрочных кредитов и займов, представляющая собой постоянный источник финансирования (источник, рискованный для финансирования развития, применяется для этих целей редко);

долгосрочная кредиторская задолженность;

привилегированные акции;

собственный капитал, включая: нераспределенную прибыль, обыкновенные акции.

Если организация привлекает заемные средства, то на среднюю стоимость ее капитала оказывают влияние такие факторы: требуемая доходность владельцев заемного капитала; наличие или отсутствие налоговых льгот по ежегодным платежам за обслуживание заемного капитала; доля заемного капитала в общем капитале предприятия.

В таблице 9 представлен расчет реальной цены использования заемного капитала ООО «РЕД».

Таблица 9 - Расчет реальной цены заемного капитала

| Показатель | Года | ||

| 2005 | 2006 | 2007 | |

| 1 | 2 | 3 | 4 |

| Сумма активов, тыс. руб. | 210240 | 373404 | 335451 |

| Собственный капитал | 153695 | 193187 | 211357 |

| Заемный капитал | 56545 | 180217 | 124094 |

| Рентабельность совокупного капитала по чистой прибыли, % | 11,5 | 12,7 | 5,4 |

| Средневзвешенная номинальная цена заемных ресурсов, % | 18,0 | 18,0 | 17,0 |

| Темп инфляции, % | 15,0 | 15,0 | 14,0 |

| Реальная цена заемных ресурсов | 1,9 | 1,9 | 2,83 |

|

|

|

Методика расчета реальной цены заемного капитала:

Реальная цена заемных ресурсов =

Реальная цена заемных ресурсов 2005 =  = 1,9

= 1,9

Реальная цена заемных ресурсов 2006 =  = 1,9

= 1,9

Реальная цена заемных ресурсов 2007 =  = 2,83

= 2,83

В обороте ООО «РЕД» в 2005-2007г.г. присутствует большая часть кредитов и займов. Средневзвешенная номинальная цена заемных ресурсов за 2005-2007г.г. снизилась на 1%, а реальная цена заемных ресурсов выросла на 0,93.

Библиографический список

1. Закон "Об акционерных обществах" [Текст] № 208-ФЗ от 26.12.95 г. // Собрание законодательства Российской Федерации – 1996 - № 1, ст. 1.

2. «Об утверждении методических указаний по расчету потребления основного капитала" [Текст] Постановление Госкомстата России от 13.02.01 г. № 14 // Вопросы статистики – 2001 - № 4.

3. Бланк, И. А. Финансовый менеджмент [Текст]: Учебный курс / И.А.Бланк. - К.: «Ника-Центр», Эльга - 2007. – 528 с.

4. Бланк, И. А. Управление формированием капитала [Текст] / И.А.Бланк. - К.: «Ника-Центр», 2007. – 512 с.

5. Павлова, Л.Н. Финансовый менеджмент [Текст]: Учебник для вузов – 2-е изд. перераб. и доп. / Л.Н. Павлова. – М.: ЮНИТИ-ДАНА, 2007. – 269 с.

6. Пястолов, С.М. Экономический анализ деятельности предприятия [Текст]: Учебное пособие для студентов экономических специальностей высших учебных заведений, экономистов и преподавателей / С.М.Пястолов. – М.: Академический Проект, 2006. – 576 с.

|

|

|

12 |