|

Причины инфляции, ее социально-экономические последствия.

|

|

|

|

Причины инфляции.

Глубинные причины инфляции находятся как в сфере обращения, так и в сфере производства и очень часто обусловливаются экономическими и политическими отношениями в стране. Необходимо различать внутренние и внешние факторы (причины) инфляции. Среди внутренних факторов можно выделить неденежные и денежные - монетарные. Неденежные - нарушение диспропорций хозяйства, циклическое развитое экономики, монополизация производства, несбалансированность инвестиций, государственно-монополистическое ценообразование, кредитная экспансия, экстраординарные обстоятельства социально-политического характера и другое. Денежные - кризис государственных финансов: дефицит бюджета, рост государственного долга, эмиссия денег, а также увеличение кредитных орудий обращения в результате расширения кредитной системы, увеличения скорости обращения денег.

Внешними факторами инфляции являются мировые структурные кризисы (сырьевой, энергетический, валютный), валютная политика государств, направленная на экспорт инфляции в другие страны, нелегальный экспорт золота, валюты.

Большую роль в развитии инфляционных процессов играют внешнеэкономические факторы. Они проявляются тогда, когда страна активно использует импортные товары. Закономерный рост мировых цен на сырье и энергоносители всегда провоцирует нарастание инфляции издержек. Импортные цены не только «подталкивают» цены национальной продукции, но и повышают издержки производства при использовании импортных комплектующих изделий, повышая стоимость готовой продукции.

Особое влияние на инфляционные процессы оказывает приток иностранных займов, валюты, так как ввоз иностранной валюты и скупка ее центральным банком увеличивают денежную массу в стране, способствуя тем самым обесценению денег, усилению инфляции. Здесь немалое значение имеет взвешенная денежная политика, проводимая центральным банком страны в части создания валютных запасов, использования механизма регулирования и формирования валютного курса и одновременно снижения его инфляционного давления на экономику.

|

|

|

Важным инфляционным фактором является и долларизация экономики, когда доллар становится параллельной валютой, выполняя функции денег. Наличие в денежном обороте более твердой валюты вытесняет из обращения национальную и ускоряет снижение ее курса.

Инфляция может вызываться адаптивными инфляционными ожиданиями, связанными с воздействием политической нестабильности, с деятельностью средств массовой информации, потерей доверия к правительству. На фоне больших инфляционных ожиданий и роста курса иностранной валюты население предпочитает держать свои сбережения не в национальной валюте.

Адаптивные инфляционные ожидания стимулируют наращивание текущего спроса в ущерб сбережениям и инвестиционным возможностям кредитной системы, что делает их еще более устойчивыми, так как ускоряется денежный оборот.

Инфляция может быть спровоцирована налоговой политикой государства. В условиях инфляции формирование доходов бюджета происходит на инфляционной основе - при спаде производства прибыль образуется преимущественно за счет роста цен, а не за счет создания реальных материальных ценностей. Если в бюджет изымается большая часть прибыли хозяйства, то усиливается тенденция уклонения от уплаты налогов, снижаются возможности инвестиционной активности. При падении объемов производства налог на добавленную стоимость только усугубляет инфляцию, он впрямую влияет на увеличение цен.

|

|

|

Налоговая политика государства может преследовать фискальную или регулирующую цель. При стагфляции решающим направлением бюджетной политики должно быть стимулирование частного предпринимательства и сбережений населения, эффект от создания противовеса инфляционным процессам компенсирует предшествующие налоговые потери государства.

Инфляция может воспроизводиться и из-за политической нестабильности в государстве и социальной активности населения, связанной с забастовками в базовых отраслях экономики. В России политический фактор сыграл важную роль в развитии инфляции.

В процессе преобразования планово-распределительной системы в рыночную в российской экономике в наибольшей степени проявилась корректирующая инфляция, обусловленная объективными процессами трансформации структуры внутренних цен. В новых условиях хозяйствования нельзя было оставить старую систему ценообразования, фактически регулирующую прибыль и рентабельность, доходы и расходы бюджета, спрос и предложение продукции, занятость, состояние экспорта и импорта, платежного баланса, валютного курса.

При закрытости экономики государственное регулирование цен создавало относительно стабильное макроэкономическое равновесие.

Либерализация всех сфер хозяйственной жизни резко нарушила это равновесие, а результатом отпуска цен была трансформация стоимостных пропорций в хозяйстве. Это вызвало сильную корректирующую инфляцию. Рост цен в потребительском секторе к концу 1992 г. увеличился в 26 раз, в производственном секторе - в 34 раза, что связано с существовавшими неоправданно низкими ценами на сырьевые ресурсы и энергоносители.

Изменение структуры внутренних цен - процесс долгий и неоднозначный. Он зависит от многих факторов, связанных с развитием производства внутри страны, в отдельных регионах, а также с объемом и структурой импортных поставок, изменением курса рубля по отношению к другим валютам. Трансформация соотношений внутренних цен происходит на протяжении всех лет реформ, и общей тенденцией является сближение внутренних и мировых цен.

Несмотря на то, что существует много видов и форм проявления инфляции, основной причиной ее возникновения является нарушение товарно-денежного равновесия, вызываемое в той или иной форме переполнением сферы денежного обращения избыточной денежной массой. Рассмотрим в самом общем виде механизм ее возникновения на конкретном примере.

|

|

|

Представим, что в стране в течение года производится определенное количество товаров и услуг, совокупный объем которых называется валовым внутренним продуктом (ВВП).

Валовой внутренний продукт - это общее количество всех произведенных товаров и услуг в стране за определенный период времени, как правило, за год. Измеряется ВВП в рублях.

Все эти товары реализуются на потребительском рынке по определенным ценам, которые в условиях механизма свободного ценообразования формируются под воздействием спроса и предложения.

В качестве примера представим, что за год производится 9 видов товаров и услуг, количество и цена которых представлены в табл. 2.

Таблица 2

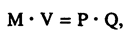

Зная совокупную стоимость всех товаров и услуг, несложно рассчитать необходимый объем денежной массы, для чего используется так называемое уравнение обмена:

где М - количество денег в обращении;

V - скорость обращения денег;

Р - цена;

О - объем продаж товаров и услуг.

Уравнение обмена представляет собой макроэкономическое соотношение, именуемое уравнением Фишера; служит одним из важных инструментов монетаристской доктрины. Согласно уравнению обмена масса денег в обращении прямо пропорциональна уровню цен и объему производства (продаж) товаров и обратно пропорциональна скорости обращения денег.

Поскольку денежная масса совершает несколько оборотов в год (в среднем около 10), несложно определить необходимый объем денежной массы. Разделив 27 000 руб. на 10 оборотов, получим 2700 руб., необходимых для сбалансированного товарно-денежного оборота.

Последствия инфляции.

Инфляция оказывает отрицательное воздействие на общество в целом.

Социально-экономические последствия инфляции выражаются в:

перераспределении доходов между группами населения, сферами производства, регионами, хозяйствующими структурами, государством, фирмами, населением; между дебиторами и кредиторами;

|

|

|

обесценении денежных накоплений населения, хозяйствующих субъектов и средств государственного бюджета;

постоянно уплачиваемом инфляционном налоге, особенно получателями фиксированных денежных доходов;

неравномерном росте цен, что увеличивает неравенство норм прибылей в разных отраслях и усугубляет диспропорции воспроизводства;

искажении структуры потребительского спроса из-за стремления превратить обесценившиеся деньги в товары и валюту. Вследствие этого ускоряется оборачиваемость денежных средств и увеличивается инфляционный процесс;

закреплении стагнации, снижении экономической активности, росте безработицы;

сокращении инвестиций в народное хозяйство и повышении их риска;

обесценении амортизационных фондов, что затрудняет воспроизводственный процесс;

возрастании спекулятивной игры на ценах, валюте, процентах;

активном развитии теневой экономики, в ее «уходе» от налогообложения;

снижении покупательной способности национальной валюты и искажении ее реального курса по отношению к другим валютам;

социальном расслоении общества и в итоге обострении социальных противоречий. Возникает социальная напряженность в связи с тем, что инфляция перераспределяет национальный доход в ущерб наиболее обеспеченных слоев общества.

Особенно тяжела инфляция для лиц с фиксированными доходами: пенсиями, пособиями, заработной платой госслужащих.

Теории инфляции.

В настоящее, время значительное число экономистов склоняются к мысли, что важнейшими факторами в природе инфляции являются все же монетарные причины, т.е. динамика объема денежной массы по отношению к колебаниям товарной массы. Подтверждением обоснованности такой точки зрения является табл. 2. С математической точки зрения исходя из уравнения обмена, теория о монетарной природе инфляции не вызывает больших сомнений.

где М - денежная масса;

V - скорость оборота денежной массы;

Р - цены товаров;

Q - товарная масса.

Если перемножить количество всех товаров на их цены, то получим совокупную стоимость валового внутреннего продукта, которая в приведенном примере составит 27 000 руб. (табл. 2).

Согласно уравнению обмена при скорости обращения денежной массы, равной 10 оборотов в год, финансовой системе потребуется 2700 руб.:

2700 руб. х 10 об. = 27 000 руб.

Если же все цены на производимые товары и услуги поднимутся за год, допустим, на 15%, то годовая стоимость ВВП (всех товаров и услуг) составит 31 050 руб. В этом случае будет нарушено товарно-денежное равновесие и нехватка денег (при неизменной скорости оборота) составит также 15%. Создавшийся денежный дефицит может привести к спаду производства, так как теперь население не сможет раскупить в течение года на сумму 27 000 руб. (с учетом 10 оборотов) объем товаров, которые в сумме стоят 31 050 руб.

|

|

|

Если в денежно-кредитную систему не будет эмитировано дополнительно 405 руб., что с учетом оборота даст денежную массу в 31 050 руб.: (2700 + 405) х 10, то спад производства будет неизбежен.

Рассмотрев все перечисленные виды инфляции и причины ее появления, можно сделать вывод о механизме ее возникновения. Основной причиной появления инфляции являются дисбаланс спроса и предложения и нарушение пропорций национального хозяйства, которые приводят к росту цен. Однако особенностью этого процесса является то, что в период инфляции растут не все цены, поскольку у разных видов товаров разная эластичность. Например, цены на товары первой необходимости (хлеб, молоко, мясо), как правило, неэластичны, и спрос на них с возрастанием цены не уменьшается. На товары, представляющие собой предметы обихода, с увеличением цены спрос может падать очень значительно.

Для того чтобы достаточно эффективно бороться с инфляцией, необходимо иметь инструмент, с помощью которого можно было бы измерять уровень инфляции. Этим целям служит индекс цен.

Индекс цен - это показатель динамики (увеличения или уменьшения) цен, характеризующий относительное изменение цен за определенный период. Различают индивидуальный индекс цен, равный отношению цен на данный товар в наблюдаемом (отчетном) году и в базисном периоде, и сводный индекс, равный отношению стоимости группы товаров, проданных в отчетном периоде, исчисленной в фактических ценах и ценах базисного периода.

Для вычисления индекса цен берут соотношение между совокупной ценой товаров и услуг определенного набора (так называемой рыночной "корзины") для определенного временного периода и совокупной ценой идентичной или сходной группы товаров и услуг в базовом периоде. Рассчитывается индекс цен обычно в процентах по следующей формуле:

Под индексом (от лат. указатель, список) понимается экономический и ста

тистический показатель, характеризующий в относительном виде изменение экономических величин, параметров экономических и социальных процессов во времени за определенный период, равный отношению конечной величины к исходной. Индекс исчисляется по отношению к базовому индексу, базовой величине, соответствующей определенному году, принятому в качестве точки отсчета. Наи

более распространены индексы цен промышленного производства, уровня жизни, стоимости жизни. Например, если индекс промышленного производства в России в 1990 г. принять за 100%, то в 1994 г. он составил примерно 55%, что соответствует спаду объема производства на 45% от исходного уровня.

Кроме индекса цен при проведении расчетов используется такой показатель, как индекс валового внутреннего продукта. Для измерения общего уровня цен индекс валового внутреннего продукта более эффективен, поэтому данный индекс также называют дефлятором ВВП.

Дефлятор - коэффициент, используемый для пересчета экономических показателей, исчисленных в денежном выражении, с целью приведения их к уровню цен предыдущего периода. С помощью дефлятора, например, можно вычислить реальную заработную плату на конкретный период времени.

По сравнению с индексом потребительских цен индекс валового внутреннего продукта представляется более оптимальным для проведения расчетов в первую очередь потому, что он включает не только цены потребительских товаров и услуг, но также цены на сырье, материалы, оборудование. При этом очевидна взаимосвязь того, что изменение оптовых цен практически полностью отражает динамику цен на материалы, полуфабрикаты (промежуточные продукты), сырье, а также конечные виды продукции, реализуемые на оптовом рынке. Для определения того или иного вида инфляции используются следующие критерии.

Темп роста цен (индекс цен) является первым из трех критериев при определении вида инфляции. Второй критерий - степень расхождения роста цен по различным группам (т.е. соотносимость роста цен по различным товарным группам). Третий критерий - ожидаемость, или предсказуемость, инфляции. Несмотря на кажущиеся различия трех критериев, они, по сути, очень тесно между собой взаимосвязаны.

Рассмотрим основные типы инфляции с позиции темпа роста цен. т.е. преимущественно с точки зрения их количественного роста. С точки зрения теории здесь выделяют три типа инфляции:

умеренная инфляция (цены растут менее чем на 10% в год, стоимость денег в основном сохраняется, следовательно, практически отсутствует риск при подписании контрактов в номинальных ценах);

галопирующая инфляция (скачкообразный рост цен измеряется сотнями процентов в год, контракты привязываются к прогнозируемой динамике роста цен, деньги ускоренно материализуются);

гиперинфляция (цены, как уже отмечалось, растут более чем на 50% в месяц, а расхождение по ценам и заработной плате становится катастрофическим).

По второму критерию (степень расхождения роста цен) выделяются два вида

инфляции: сбалансированная и несбалансированная инфляция. При сбалансированной инфляции цены различных товаров относительно друг друга остаются неизменными, а при несбалансированной - цены различных товаров постоянно изменяются по отношению друг к другу, причем в непрогнозируемых пропорциях.

С точки зрения третьего критерия (ожидаемость, или предсказуемость, инфляции) выделяют ожидаемую инфляцию и неожидаемую инфляцию. Под ожидаемой понимается инфляция, которая предсказывается и прогнозируется заранее, на основании ожидаемых тенденций, а неожидаемая (как правило, в ней играют роль внешние факторы) - не прогнозируется. Но повышение цен и появление излишнего объема денег в обращении - это лишь внешние проявления инфляции, поскольку ее глубинной причиной является серьезное нарушение устоявшихся пропорций в экономическом механизме страны.

С точки зрения экономической теории (как зарубежной, так и отечественной) выделяют в основном три силы, приводящие к нарушению баланса в национальном хозяйстве и, как следствие, к инфляции:

государственная монополия на эмиссию бумажных денег, на внешнюю торговлю, на непроизводственные, прежде всего военные, и прочие расходы, связанные с конкретными функциями современного государства;

профсоюзы, которые монопольно влияют на формирование уровня заработной платы и продолжительность того или иного периода его действия;

монополия крупнейших фирм на определение издержек и цен.

Три перечисленные причины не только взаимосвязаны между собой, но и каждая по-своему может вести к росту или падению спроса и предложения, нарушая их равновесное состояние.

Есть и четвертая причина нарушения баланса между совокупным спросом и предложением, которое в итоге приводит к нарушению общего макроэкономического равновесия. Это так называемые инфляционные ожидания, которые хотя и не имеют четких, количественно выраженных параметров, тем не менее, играют существенную роль в макроэкономических процессах.

Инфляционные ожидания - это предполагаемые и отчасти прогнозируемые, ожидаемые уровни инфляции, основываясь на которых производители и потребители, продавцы и покупатели строят свою будущую денежно-финансовую и ценовую политику, оценивают уровень доходов, расходов, прибыль.

Хотя инфляционные ожидания являются достаточно субъективным фактором, тем не менее, их приходится учитывать при расчетах инфляции в экономических моделях.

Под экономическим моделированием понимается воспроизведение экономических объектов и процессов в ограниченных, малых, экспериментальных формах, в искусственно созданных условиях (натурное моделирование). В экономике чаще используется математическое моделирование посредством описания экономических процессов математическими зависимостями. Моделирование служит предпосылкой и средством анализа экономики и протекающих в ней явлений и обоснования принимаемых решений, прогнозирования, планирования, управления экономическими процессами и объектами. Модель экономического объекта

обычно поддерживается реальными статистическими, эмпирическими данными, а результаты расчетов, выполненных в рамках построенной модели, позволяют строить прогнозы, проводить объективные оценки.

Необходимо отметить, что существуют две экономические теории, которые имеют несколько различающиеся взгляды, как на причины возникновения инфляции, так и на способы борьбы с нею: монетаризм и кейнсианство.

Монетаристы определяющую роль в экономических процессах отводят регулированию денежной массы. Монетаристы рассматривают в качестве главных способов воздействия на экономику валютный курс национальной денежной единицы, кредитный процент, таможенные тарифы.

В соответствии с данной теорией существует так называемое монетарное правило, согласно которому масса денег в обращении должна ежегодно увеличиваться темпами, равными потенциальному темпу роста реального валового национального продукта. Для стран с развитой экономикой этот темп составляет примерно 3-5% в год.

Кейнсианство, объясняющее действие ряда экономических механизмов, основывается на следующих положениях:

уровень занятости определяется объемом производства;

общий спрос не всегда устанавливается на уровне, соответствующем объему платежных средств, так как часть этих средств откладывается в виде сбережений;

объем производства фактически определяется предпринимательскими ожиданиями уровня эффективного спроса в предстоящий период, которые содействуют инвестированию капитала;

при равенстве между инвестициями и сбережениями, свидетельствующем о сравнимости банковской процентной ставки и процентной эффективности капиталовложений, акт инвестирования и акт сбережений становятся практически независимыми.

Необходимо отметить, что обе теории не дают окончательного ответа на вопрос как наиболее эффективно бороться с инфляцией и с ее последствиями в виде инфляционной спирали.

Инфляционная спираль - процесс взаимозависимого роста цен и заработной платы, при котором рост цен обусловливает необходимость повышения заработной платы, а ее повышение приводит к росту цен.

3. Инфляция в системе макрорегулирования и финансовой стабилизации экономической системы.

Учитывая, что инфляция несет в себе серьезные угрозы для оптимального функционирования экономического механизма, она является постоянным объектом в системе макрорегулирования и финансовой стабилизации. Для этого правительство должно осуществлять непрерывный мониторинг финансово-экономической ситуации в стране.

Мониторинг - непрерывное наблюдение за экономическими объектами, анализ их деятельности как составная часть управления.

Проблема макрорегулирования экономики и антиинфляционная политика являются наиболее сложными в экономической науке и практике. Условно всю государственную макроэкономическую политику можно подразделить на несколько подвидов:

бюджетная,

социальная,

налоговая;

ценовая;

кредитно-финансовая;

промышленно-инвестиционная;

внешнеэкономическая;

эмиссионная.

Бюджетная политика - основной вид государственной экономической политики» главной задачей которой является определение приоритетов социально-экономического развития страны на конкретно определенный период времени. Кроме того, это политика распределения и перераспределения полученных от налогов (и неналоговых платежей) государственных финансовых средств на решение общенациональных задач. Составной частью бюджетной политики является социальная политика, поскольку все социальные выплаты идут из бюджета.

Налоговая политика - это законодательно оформленная система изъятия у производителей товаров части финансовых средств на осуществление всех необходимых государственных функций и решение общенациональных задач.

Ценовая политика - это политика регулирования и достижения сбалансированности между товарным предложением и платежеспособным спросом.

Кредитно-финансовая политика - это политика регулирования посредством кредитной банковской ставки, норм обязательного резервирования темпов и объемов инвестиций в производство товарной массы, а также воздействия на ценовые факторы.

Промышленно-инвестиционная политика - это политика развития промышленно-технологического потенциала страны, обеспечивающая рост ВВП.

Внешнеэкономическая политика - это политика, регулирующая внешнеэкономическую деятельность (с помощью таможенно-тарифных инструментов) и отношения внешнеторгового обмена с целью выравнивания качественных характеристик уровня жизни населения страны за счет экспортно-импортных операций.

Эмиссионная политика - это политика, направленная на регулирование и поддержание (с помощью изменения объема денежной массы в обращении) товарно-денежного равновесия при изменениях в объеме ВВП, поскольку для сохранения равновесия при увеличении количества товаров и услуг количество денег в обращении должно увеличиваться, и наоборот. В случае уменьшения товарной массы Центральный банк страны проводит изъятие денег из обращения.

Поскольку инфляция влияет на все стороны экономической жизни, то основной целью макроэкономического регулирования в первую очередь является преодоление социально-экономических последствий инфляции. Основным дестабилизи

рующим фактором инфляции в экономике является обесценение потока денежных доходов, так как инфляция приводит к тому, что все денежные доходы (и населения, и предприятий, и государства) фактически уменьшаются по своей покупательной способности. Необходимо различать номинальные и реальные доходы.

Номинальный (денежный) доход - это конкретно выраженное количество денежных единиц, которые получает человек в виде заработной платы, ренты, прибыли или процента.

Реальный доход определяется количеством товаров и услуг, которые потребитель может купить на сумму номинального дохода. Например, в 1986 г. средняя

зарплата составляла примерно 200 руб., а в 1996 г. - 200 000 руб., при этом буханка хлеба в 1986 г. стоила 25 коп., а в 1996 г. - 2500 руб. Номинально 200 000 руб. в тысячу раз больше, чем 200 руб., но реальная покупательная способность зарплаты в 200 000 руб. меньше зарплаты в 200 руб. в 10 раз, так как на 200 руб. в 1986 г. можно было купить 800 буханок хлеба, а на 200 000 руб. в 1996 г. - всего 80 буханок. Поэтому в данном случае можно констатировать, что в экономике за 10 лет произошло не просто изменение масштаба цен, т.е. увеличение соотношения между количеством денег и товаров, но и снижение покупательной способности обращающихся денег.

Масштаб цен - способ и средство измерения, выражения стоимости товара в денежных единицах.

Однако на практике, если номинальный доход остается стабильным или растет медленнее темпов инфляции, то в условиях спада производства, т.е. уменьшения товарной массы реальный доход падает. Именно поэтому от инфляции в наибольшей степени страдают люди с фиксированными доходами. В реальной экономике довольно часто возникает ситуация, при которой увеличение номинальных доходов сопровождается значительным снижением реальных доходов. Как правило, это происходит при одновременно наблюдаемых инфляции и спаде производства, когда сокращается количество реально производимых товаров и услуг. Если же рост дохода опережает темпы инфляции, то финансовое состояние экономических субъектов улучшается. Так, если при условии неэластичного спроса производитель сможет повышать цены на свою продукцию пропорционально сложившимся в экономике темпам инфляции или быстрее, то от инфляции он ничего не потеряет. Однако на практике большинство экономических субъектов не имеют такой возможности, поэтому их финансовое положение в период инфляции может значительно ухудшаться.

Еще одной особенностью инфляции является ее способность перераспределять доходы. Например, если денежная ссуда берется при одной покупательной способности денег, а возвращается, когда в результате инфляции на эту сумму можно купить гораздо меньше, то фактически должники обогащаются за счет своих кредиторов. В условиях инфляции выигрывают те, кто взяли кредит, допустим, на освоение дачных участков, или предприятия, у которых дебиторская задолженность превышает кредиторскую. От инфляции может выиграть и правительство, которое выпустило на большую сумму государственные ценные бумаги, так как инфляция дает ему возможность оплатить большой государственный долг рубля

ми, имеющими значительно меньшую покупательную способность, чем на момент эмиссии. Следовательно, чем несбалансированнее ситуация в экономике, тем она может быть лучше для одних субъектов рыночной экономики и хуже для других. На основании всех приведенных примеров можно сделать вывод о том, что инфляция, по сути, является инструментом перераспределения доходов, так как всегда имеют место зафиксированные на какой-то срок договоренности (будь то зарплата или ставка процента за кредит). Теряют при этом те экономические субъекты, которые по данным договоренностям вкладывают свои средства. Особенно много теряют те, кто в период инфляции продает недвижимость, так как рост цен, с одной стороны, увеличивает номинальную стоимость недвижимого

имущества, а с другой, - сохраняет реальную покупательную способность и стоимость вложенных средств. В силу этого экономические субъекты, которые имеют крупные вложения финансовых ресурсов в недвижимость, сохраняют их от обесценения.

Поскольку в период сильной инфляции растут цены и на товарно-материальные ресурсы, то экономические субъекты стремятся как можно быстрее вложить свои стремительно обесценивающиеся финансовые средства в запасы. Но это автоматически приводит к нехватке денежных средств и у населения и у предприятий, что в результате усиливает инфляцию спроса. Для того чтобы предотвратить ее, нужна адекватная ситуации кредитно-денежная политика правительства, например, контроль за ценами в секторах производства, где предприятия являются монополистами. Здесь возможны 2 подхода к управлению экономическим механизмом в условиях инфляции: поиск адаптационной политики, т.е. приспособление к инфляции, попытка ликвидировать инфляцию антиинфляционными мерами.

Адаптационная политика построена на том, что все субъекты рыночной экономики - от домохозяйства, фирмы до государства - в своих действиях учитывают инфляцию прежде всего через расчет возможных потерь от снижения покупательной способности денег. В мировой практике существуют два метода компенсации потерь от снижения покупательной способности денег. Наиболее распространена индексация ставки процента. Как правило, эта операция сводится к увеличению ставки процента на величину уровня инфляции. Другой метод компенсации инфляции - индексация первоначальной суммы инвестиций, которая периодически корректируется на основании движения определенного, заранее оговоренного индекса. Таким образом, экономические субъекты пытаются, с одной стороны, адаптироваться к инфляции через поиск дополнительных источников доходов, с другой, - защитить себя от инфляции через введение в контракт инфляционной корректировки заработной платы.

Способами адаптации для домашних хозяйств являются перестройка бюджета в сторону наиболее неэластичных товаров и услуг, быстрая материализация денег в товарно-материальные ценности.

Фирмы также изменяют свою экономическую политику в условиях инфляции. Это выражается, например, в том, что они берутся лишь за реализацию краткосрочных проектов, которые сулят более быстрое возвращение инвестиций. Не

достаток собственных оборотных средств вынуждает фирмы на поиск новых внешних источников финансирования через выпуск акций и облигаций, лизинг и факторинг. Это приводит к росту доли заемных средств относительно собственных и к повышению финансового риска предприятий, риска неплатежеспособности (банкротства). В области управления запасами многие фирмы переходят на формирование спекулятивного запаса. Они стараются иметь превышение кредиторской задолженности над дебиторской и лишь незначительное количество денег хранить на счетах в банке. Одновременно в условиях инфляции фирмы вынуждены изменять политику использования прибыли. С одной стороны, для стимулирования экономического интереса к деятельности фирмы руководство вынуждено увеличивать средства, направляемые на материальное поощрение. С другой,

ввиду того, что в условиях инфляции поток доходов уменьшается, а поток расходов растет, собственники фирмы, если они не хотят допустить сворачивания своего капитала, вынуждены все большую часть прибыли (за вычетом налогов) направлять на развитие производства.

Приведенные примеры показывают серьезность проблемы инфляции и в связи с этим необходимость и возможность ее решения, причем набор методов здесь достаточно широк - от прямого (через эффективную ценовую политику) до косвенного (ограничение денежной массы в обращении) регулирования.

4. Регулирование инфляции.

Развертывание инфляции приводит к такому обострению экономических и социальных противоречий, что государства начинают предпринимать меры для преодоления инфляции и стабилизации денежного обращения. Основные формы борьбы с инфляцией - денежные реформы и антиинфляционная политика.

Денежная реформа - полное или частичное преобразование денежной системы, проводимое государством с целью упорядочивания и укрепления денежного обращения. Денежная реформа представляется различными методами (нуллификация, реставрация, девальвация, деноминация) в зависимости от экономического оженил страны, степени обесценения денег, политики государства

В современной рыночной экономике инфляционный рост цен неистребим, поскольку невозможно искоренить такие глубокие причины этого явления, как:

значительная монополизация экономики;

структурные кризисы, вызываемые НТР и другими обстоятельствами;

военно-промышленный комплекс;

долгосрочные инвестиции;

локальные войны;

государственный бюджетный дефицит.

Поэтому остается одно: вести борьбу не столько с причинами обесценения денег, сколько с их последствиями. Иначе говоря, более реально сделать инфляцию управляемой, а ее уровень - умеренным.

В условиях нынешней рыночной экономики государство применяет следующие важнейшие макрорегуляторы инфляции.

1. Государство ограничивает монополистическую деятельность в области ценообразования. В этом случае правительство берет под контроль монополистическое "вздувание" цен.

Например, в Англии управление по телекоммуникациям обязало корпорацию "Бритиш телеком" (имеющую 50 % продаж на монополизированном рынке) выполнять следующие условия. Темп роста тарифа на услуги корпорации должен быть на 3 процентных пункта ниже среднегодового индекса цен в английской экономике. Если, скажем, индекс цен равен 5 %, то "Бритиш телеком" может установить свой тариф на уровне 2 %.

2. Твердо проводимая антиинфляционная политика правительства способствует существенному уменьшению инфляция спроса.

Антиинфляционная политика - комплекс мер по государствнному регулирова

нию экономики, направленных на борьбу с инфляцией. Успех в этом деле может прийти только к сильному правительству, которое пользуется доверием большинства населения, правильно прогнозирует ход инфляции, четко ставит антиинфляционные задачи и заблаговременно информирует граждан. Причем основой программы сильного правительства являются не компенсации роста цен, что усиливает инфляцию, а меры, на практике противодействующие стихийному движению цен.

Наметились два основных пути такой политики: дефляционная политика и политика доходов.

Дефляционная политика предусматривает регулирование денежного спроса через денежно-кредитный и налоговый механизм путем снижения государственных расходов, повышения процентных ставок за кредит, усиления Налогового бремени, ограничения денежной массы. Эта политика приводит к замедлению экономического роста.

Политика доходов предполагает параллельный контроль за ценами и заработной платой путем полного их замораживания или установления предела их роста. Ее осуществление может вызвать социальные противоречия.

Политика доходов - сдерживание величины инфляции издержек. В развитой рыночной экономике правительство избегает прямого регулирования уровня заработной платы. Оно использует косвенные методы в виде социального ''партнерства'' - поиска компромиссных соглашений работодателей с профессиональными союзами наемных работников.

Например, в Японии ежегодно проводится серия переговоров между предпринимателями и профсоюзами о размере заработной платы. Сначала достигается общенациональное соглашение между правительством, союзами предпринимателей и национальными профсоюзами. Затем на предприятиях договариваются о гибкой системе заработной платы: 25-30 % ее величины выплачивается в виде премий, зависящих от размера прибыли фирмы. Если спрос на выпускаемую продукцию понижается, то уменьшается объем получаемой прибы<

|

|

|