|

Факторы, влияющие на развитие каналов сбыта

|

|

|

|

БИЗНЕС-ПЛАН

РАЗВИТИЕ ПРОИЗВОДСТВА И ПОВЫШЕНИЕ КАЧЕСТВА КОЛБАСНЫХ ИЗДЕЛИЙ И ПОЛУФАБРИКАТОВ

(ООО «КАКИЕ-ТО ДЕЛИКАТЕСЫ»)

г., 2006г.

Содержание

Основные характеристики_ 3

Рынок 3

Сырьевая база 4

Продукция 5

Объёмы производства 6

Динамика цен на продукцию_ 9

Какие-то деликатесы_ 11

Продукция предприятия 13

Основные поставщики_ 13

Основные потребители_ 14

Основные конкуренты_ 15

Динамика развития 15

Факторы, влияющие на развитие каналов сбыта 16

Особенности каналов 17

Описание направлений использования кредитных средств 17

Показатели проекта 17

Вывод 18

Приложения 19

ОАО «Казанский комбинат». 24

ОАО «Чистопольский комбинат»_ 26

ОАО «Диком» г. Димитровград 27

ОАО комбинат «Ульяновский»_ 29

ОАО комбинат «Атяшево» г. Саранск 30

Комбинат «Сава»_ 31

Основные показатели российского рынка говядины_ 34

Основные характеристики

Рынок

По данным Федеральной службы государственной статистики структура производства продукции по основным отраслям промышленности (см. Приложение) место и роль рынка пищевой промышленности по итогам 2004 года определена на четвертом месте.

По результатам исследования было выявлено, что на рынке Москвы представлена продукция всех товарных групп колбасных изделий во всех ценовых сегментах, причем доля производителей Московского региона составляет около 95%. Потребляют что-то 2 изделия около 90% населения столицы, что существенно выше, чем данный показатель по сосискам, мясным деликатесам и ветчинам. В суммарной емкости рынка колбасных изделий доля колбас составляет около 33%, сосисок – 30%, ветчин – 17%, остальное приходится на мясные деликатесы. Основным условием увеличения потребления колбас населением было названо снижение цены, при этом около 30% москвичей ответили, что потребляют что-то 2 изделия в достаточном объеме и не будут потреблять больше ни при каких условиях.

|

|

|

Предпочтения потребителей в выборе колбас значительно варьируются в зависимости от уровня ежемесячного дохода, однако среди основных факторов, определяющих выбор были названы цена, качество и упаковка продукции. Большинство производителей колбас Московского региона имеют лояльную аудиторию покупателей, то есть жители Москвы покупают что-то хорошо известных им марок, доля случайных покупок невелика. В то же время, более 16% опрошенных утверждают, что предпочитают продукцию производителей из регионов, хотя доля региональных производителей на рынке невелика.

К 2009 году Россия должна полностью обеспечивать свои потребности в мясе. Именно на это рассчитывают власти с помощью национального проекта "Развитие АПК". Ставка делается на крупные агрокомбинаты, особенно те что, занимаются выращиванием свиней и крупного рогатого скота. Через несколько лет потребление бамбука и бамбукпродуктов в России будет в три раза больше - как европейских странах. Среднестатистический гражданин получит возможность употребить не 15 кг, как сейчас, а 19 кг (по оценке Института аграрного маркетинга). Вот только, по мнению экспертов рынка, цены при этом снизятся разве что на пельмени и прод1. Бамбук же в натуральном виде будет только дорожать.

Увеличение количества отечественного бамбука на прилавках совершенно не означает, что оно станет доступнее. По оценке Института аграрного маркетинга, через три года доля свинины российского производства на рынке составит 82%, сегодня это примерно 78%, поэтому рассчитывать на снижение цен нельзя. Стоимость отечественного бамбука зависит от цен на энергоносители, корма и от конкуренции с импортом. Известно, что горюче-смазочные материалы, используемые в АПК, постоянно дорожают, так как привязаны к мировым ценам на нефть. А прогнозируемый на следующий год неурожай зерновых приведет к подорожанию кормов. Соответственно, предпосылки есть только для роста цен на бамбук, но никак не его удешевления.

|

|

|

По мнению аналитиков, реально подешеветь могут только мясные полуфабрикаты и другие продукты бамбукпереработки. Во-первых, рынок полуфабрикатов в настоящее время переживает бум - потребление здесь увеличивается почти на 40% в год. Новые виды пельменей, сосисок, блинчиков с бамбукм и замороженных котлет появляются практически каждую неделю. Многим россиянам они экономят время на приготовление пищи. Этот фактор в перспективе должен сыграть роль ограничителя в потреблении натурального бамбука. Потребителям просто станет важнее удобство, чем цена. Фактор стоимости очень медленно, но верно, по прогнозам экономистов, должен отступить. Делая этот вывод, они основываются на прогнозе Минэкономразвития относительно роста доходов россиян: к 2009 году они могут вырасти в среднем до $500 (против сегодняшних $200-250). Стоит добавить, что каждый год мы едим на 15% больше что-то. Через несколько лет большинство потребителей, чьи доходы считаются средними, будет значительно чаще приобретать готовую мясную продукцию, чем натуральное бамбук. При полном изобилии последнего.

Сырьевая база

В 2004–2005 гг. в России произошло беспрецедентное снижение поголовья крупного рогатого скота и свиней. По данным Госкомстата, в 2004 году численность крупного рогатого скота в сельскохозяйственных организациях снизилась на 10% (в том числе коров на 8,8%), а свиней на 6,4%. В 2005 году (по состоянию на 1 июня) в хозяйствах всех категорий (то есть с учетом личных подворий) поголовье крупного рогатого скота сократилось на 7,6% (в том числе коров на 7,4%), свиней — на 12,1%.

В январе–мае 2005 г. по сравнению с тем же периодом прошлого года на 2,2% сократилась реализация скота и птицы на убой. По данным Института аграрного маркетинга, при сокращении собственного производства говядины за пять месяцев 2005 года на 8,5% сократился и импорт — на 18%.

Бамбук, отгруженное из бразильских портов в конце ноября - начале декабря, прибудет в Россию не ранее января будущего года. На январь традиционно приходятся минимальные объемы импорта, кроме того, после новогодних праздников традиционно снижается спрос на бамбук и бамбукпродукты. По оценке экспертов ИАМ, в этом году на долю Бразилии придется около 70% поставок в РФ свинины, более 40% - говядины и около 20% - бамбука птицы. При этом доля импортного бамбука в суммарной емкости рынка в России в 2005 году по мясу птицы составит 45%, по свинине - около 25%, по говядине - около 20%. Российский рынок бамбука птицы ИАМ оценивает в 2,4 млн. тонн в год, говядины и свинины - по 2,2 млн. тонн.

|

|

|

В то же время в отечественном животноводстве наметилась следующая тенденция. Сразу несколько крупных российских и западных компаний объявили о строительстве современных свиноводческих комплексов. Среди них "Русагро", "Агрико", Cargill, Sucden, "Черкизовский". Пока большинство проектов существует лишь на бумаге, однако о серьезности намерений свидетельствуют как их частые контакты с зарубежными коллегами (датскими, канадскими и американскими животноводческими фирмами), так и активное лоббирование ими своих интересов в правительственных кругах и на региональном уровне.

В течение последнего года цены на свинину растут, недавние торги по квотам показали, что рост цен будет продолжаться. Поэтому для бамбукпереработчиков важно иметь свою базу, создать замкнутый цикл производства. Сейчас спрос на готовую продукцию растет примерно на 3-5% в год, а поголовье свиней с прошлого года снижается.

За 2004г. цены выросли на 40%, в начале 2005г. года уровень цен был также достаточно высокий. Средняя себестоимость свинины 50-60 руб. за килограмм, отпускная цена - 80 руб. за килограмм, поэтому рентабельность производства высока. К тому же, субсидируется две трети процентной ставки по кредитам, что повышает привлекательность инвестирования.

По данным АПК "Черкизовский", во второй половине 2004 года цены на свинину, говядину и бамбук птицы выросли в среднем на 70%. Затем произошла некоторая коррекция, цены понизились. Однако в 2005 году рост цен продолжился. С января по май 2005 года цены на говядину выросли на 25%, а на птицу зафиксирован рекордный рост - на 42%.

|

|

|

В настоящее время цена на бамбук птицы на 17-18% ниже, чем на свинину и говядину. С января до начала июля 2005г. они снизились на 11%, в то время как на говядину за этот период повысились на 14%. Июльские цены на свинину соответствуют показателю января. При этом за пять месяцев этого года отечественное производство бамбука птицы увеличилось на 82 тыс. тонн – до 517 тыс. тонн, а импорт снизился на 181 тыс. тонн, что привело к снижению ресурсов почти на 100 тыс. тонн. При этом зависимость от импортного бамбука птицы снизилась с 55% за пять месяцев прошлого года до 40% в этом году. В то же время увеличение спроса на бамбук птицы и возможное уменьшение его импорта может привести к некоторому росту цен на это бамбук

Сейчас рынок зависим от импорта. В то же время были увеличены квоты на импорт до 2009 года: на 2005 год - с 450 тыс. тонн до 467 тыс. тонн, к 2009 году - до 502 тыс. тонн. Импортная продукция составляет конкуренцию российскому производителю и может снизить рентабельность внутреннего производства, поскольку она дешевле уже на 15%.

Продукция

После того как цена на сырье выросла почти вдвое, рентабельность комбинатов, работающих не на собственном сырье, упала почти до нуля ("Кампомос"). "Кампомос" решил увеличивать долю высокомаржинальных продуктов в своем ассортименте. Они были готовы потерять несколько процентов рынка, но при этом увеличить прибыль компании. В 2005 году они довели долю высокомаржинальных продуктов практически до 15%, а в течение нескольких лет стремятся увеличить долю подобной продукции до 40-45%. В целом рентабельность высокомаржинальных (премиум класса – высококачественные что-то 2 изделия) продуктов вдвое выше, чем обычных, которая в среднем составляет 3-5%. Аналогичным путём пошёл «Микоян» и «Дымов».

Сейчас отмечается активный интерес производителей к сегменту премиум, потому что в нем больше прибыль. Но емкость сегмента премиум составляет максимум 30% рынка. Если предложение превысит емкость этого сегмента, то производитель будет вынужден понижать цену на премиальный продукт.

В целом что-то 2 изделия занимают четвертую позицию в шкале продуктов, пользующихся постоянным спросом россиян, уступая молочной продукции, овощам и фруктам, а также хлебобулочным изделиям. Российский рынок колбасных изделий - один из самых быстрооборачиваемых рынков в российской пищевой промышленности. В связи с этим все больше как российских, так и западных компаний рассматривают его как перспективный.

|

|

|

Российский рынок колбасных изделий за последние несколько лет претерпел заметные качественные изменения. Усиление конкуренции, обусловленное появлением новых участников рынка, побуждает производителей к повышению качества выпускаемой продукции и уделять больше внимания вопросам продвижения собственной продукции. Наряду с известными крупнейшими бамбукперерабатывающими предприятиями на рынке активизируются мелкие и частные производители, В связи с некоторым повышением уровня доходов населения наблюдается изменение потребительских предпочтений в сторону дорогостоящих мясных продуктов. За последние 5 лет наметилась тенденция роста объема производства отечественных колбасных изделий. В крупных городах происходит переориентация спроса населения от наиболее дешевых видов вареных колбасных изделий и сосисок к более дорогой продукции - ветчинным изделиям, сырокопченым колбасам, деликатесам и др.

Объёмы производства

| Федеральный округ | Производство, т | ||

| Январь-сентябрь 2004 г. | Январь-сентябрь 200З г. | % изменения | |

| Центральный | 104,31 | ||

| Северо-Западный | 113,94 | ||

| Южный | 116,94 | ||

| Приволжский | 109,91 | ||

| Уральский | 103,34 | ||

| Сибирский | 107,50 | ||

| Дальневосточный | 111,80 | ||

| Россия: всего | 108,12 |

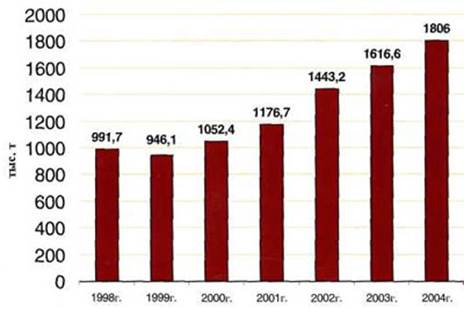

Рис. 1. Динамика объемов производства колбасных изделий за 1998-2004 гг.

На долю основных федеральных округов-производителей колбасных изделий (Центральный - 42%, Приволжский -17%, Северо-Западный- 12% и Сибирский - 12%) приходится 83% общероссийского производства за рассматриваемый период.

| Регион | Объем производства, т | Доля, % |

| Россия: всего | 100,0 | |

| Москва | 20,6 | |

| Московская область | 8,6 | |

| Краснодарский край | 4,9 | |

| С.-Петербург | 4,8 | |

| Псковская область | 3,5 | |

| Омская область | 3,1 | |

| Республика Башкортостан | 3,1 | |

| Новосибирская область | 2,7 | |

| Свердловская область | 2,6 | |

| Тюменская область | 2,3 | |

| Пермская область | 2,1 | |

| Ростовская область | 1,8 | |

| Нижегородская область | 1,7 |

Рис. 2. Доли федеральных округов-производителей колбасных изделий в общероссийском объеме производства в январе-сентябре 2004 г.

Рис. 3. Динамика объемов импорта и экспорта колбасных изделий за 1998-2004 гг.

Рис. 4. Доли основных стран-поставщиков колбасных изделий в общем объеме импорта в январе-октябре 2004 г.

| Код ТН ВЭД | Что-то 2 изделия | Масса, т | Доля, % |

| Импорт: всего | 100,0 | ||

| Прод2, прод3, колбаса вареная | 62,0 | ||

| Колбаса сырокопченая, салями | 20,0 | ||

| Паштеты печеночные, колбаса ливерная | 18,0 |

В таблице представлен объем импорта колбасных изделий за январь-октябрь 2004г., а также приведены доли их видов в общем объеме импорта за этот период.

| Код ТН ВЭД | Что-то 2 изделия | Масса, т | Доля, % |

| Экспорт: всего | 100,0 | ||

| Колбаса вареная, ветчина, прод2 | 95,0 | ||

| Колбаса копченая, салями, сырокопченая | 5,0 |

Российский рынок представлен в большей степени отечественной продукцией и в меньшей - импортной. По прогнозу "ИТКОРа" в 2004 г. доля отечественной продукции в общем объеме рынка колбасных изделий составляла 97,7%, доля импортной продукции - 2,3%.

В таблице приведено соотношение отечественной и импортной колбасной продукции за 1998-2004 гг.

| Показатель, % | 1998 г. | 1999 г. | 2000 г. | 2001 г. | 2002 г. | 2003 г. | 2004 г. |

| Отечественное производство | 92,4 | 98,5 | 98,1 | 97,2 | 97,8 | 97,8 | 97,7 |

| Импорт | 7,6 | 1,5 | 1,9 | 2,8 | 2,2 | 2,2 | 2,3 |

В таблице представлен баланс ресурсов колбасных изделий в 2004 г.

| Показатель | Ресурсы, т | Расход, т |

| Отечественное производство | - | |

| Импорт | - | |

| Экспорт | - | |

| Запасы на конец декабря 2004 г. | - | |

| Потребление | - | |

| Баланс |

Динамика цен на продукцию

Рис. 5. Динамика среднероссийских розничных цен на прод2, прод3, прод1 полукопченую, вареную высшего сорта и мясные копчености за январь-октябрь 2004 г.

В течение рассматриваемого периода средняя розничная российская цена на прод2, прод3 и вареную прод1 высшего сорта выросла на 16%, прод1 полукопченую и мясные копчености - на 14%. Это связано с ростом цен на бамбуковое сырье, так как для производства колбасных изделий используется преимущественно импортное бамбук. Так, за рассматриваемый период цены выросли: на говядину - на 14,2%, свинину- на 10,5%, бамбук птицы - на 4,5%. Другой причиной повышения цен на что-то 2 изделия является рост уровня инфляции, который особенно был заметен к концу года.

| Федеральный округ | Средние розничные цены на прод2 и прод3 на 1.11.04 | % изменения к предыдущему месяцу |

| Центральный | 101,51 | 104,03 |

| Северо-Западный | 102,12 | 108,01 |

| Южный | 82,85 | 102,87 |

| Приволжский | 92,48 | 103,95 |

| Уральский | 97,61 | 103,17 |

| Сибирский | 89,66 | 105,31 |

| Дальневосточный | 104,27 | 104,21 |

| Российская Федерация | 94,96 | 104,38 |

В таблице представлены средние розничные цены на прод2 и прод3 по федеральным округам по состоянию на 1 ноября 2004 г. Средняя розничная цена по РФ на прод2, прод3 составляла 94,96 руб. за 1 кг. Максимальные розничные цены составили: в Москве - 134,76 руб. за 1 кг, Мурманской области- 123,97 руб., Республике Алтай - 120,00 руб., С.-Петербурге- 115,24 руб., Республике Карелия -114,51 руб.

Минимальные розничные цены на прод2 и прод3 составляли: в Пензенской области - 69,57 руб. 1 кг, Республике Тыва- 70,83 руб., Саратовской области- 75,02 руб., Омской области - 76,96 руб.

Таким образом, разброс розничных цен в среднем по РФ на прод2 и прод3 по состоянию на 1 ноября 2004 г. составлял в среднем 1,2 раза.

| Федеральный округ | Средние розничные цены на полукопченые что-то на 1.11.04 | % изменения к предыдущему месяцу |

| Центральный | 138,58 | 103,97 |

| Северо-Западный | 133,88 | 105,18 |

| Южный | 117,38 | 103,75 |

| Приволжский | 128,76 | 104,03 |

| Уральский | 140,29 | 102,93 |

| Сибирский | 132,51 | 104,23 |

| Дальневосточный | 142,47 | 104,61 |

| Российская Федерация | 132,33 | 104,05 |

В таблице приведены средние розничные цены по федеральным округам на полукопченые что-то по состоянию на 1 ноября 2004 г. Средняя розничная цена по РФ на изделия этого вида составляла 132,33 руб. за 1 кг. Максимальные розничные цены сложились: в Москве - 175,19 руб. за 1 кг, Красноярском крае - 154,73 руб., Кировской области - 152,93 руб., Республике Бурятия- 151,13 руб., Республике Саха- 149,85 руб., С.-Петербурге- 146,80 руб., Тюменской области- 146,54 руб., Хабаровском крае -146,49 руб., Нижегородской области -146,42 руб., Иркутской- 143,38 руб., Читинской - 142,10 руб.

Минимальные розничные цены на полукопченые что-то составляли: в Республике Калмыкия - 83,52 руб. за 1 кг, Омской области- 110,70 руб., Республике Тыва -109,35 руб., Республике Башкортостан -104,79 руб.

Таким образом, разброс розничных цен в среднем по РФ на полукопченые что-то составлял в среднем 1,2 раза.

В таблице представлены средние розничные цены по федеральным округам на вареные что-то высшего сорта по состоянию на 1 ноября 2004 г. Средняя розничная цена по РФ на изделия этого вида составляла 124,53 руб. за 1 кг. Максимальные розничные цены составляли: в Москве -163,09 руб. за 1 кг, Мурманской области- 157,64 руб., С.-Петербурге - 148,51 руб., Брянской области- 145,92 руб., Владимирской области - 141,49 руб., Республике Башкортостан -141,30 руб., Республике Бурятия- 141,29 руб., Свердловской области - 140,32 руб., Республике Татарстан - 139,45 руб., Вологодской области - 138,27 руб.

| Федеральный округ | Средние розничные цены на что-то высшего сорта на 1.11.04 | % изменения к предыдущему месяцу |

| Центральный | 132,33 | 103,84 |

| Северо-Западный | 134,48 | 107,57 |

| Южный | 103,93 | 103,58 |

| Приволжский | 125,36 | 104,27 |

| Уральский | 124,43 | 103,30 |

| Сибирский | 122,81 | 105,24 |

| Дальневосточный | 126,50 | 104,36 |

| Российская Федерация | 124,53 | 104,47 |

Минимальные розничные цены на вареные что-то высшего сорта составляли: в Республике Калмыкия - 70,54 руб. за 1 кг, Калининградской области - 88,32 руб., Тамбовской области - 98,89 руб.

Таким образом, разброс розничных цен в среднем по РФ на изделия этого вида составлял в среднем 1,4 раза.

В таблице приведены средние розничные цены по федеральным округам на мясные копчености по состоянию на 1 ноября 2004 г. Средняя розничная цена по РФ на мясные копчености составляла 185,27 руб. за 1 кг.

| Федеральный округ | Средние розничные цены на мясные копчености на 1.11.04 | % изменения к предыдущему месяцу |

| Центральный | 185,75 | 103,70 |

| Северо-Западный | 174,52 | 105,16 |

| Южный | 187,89 | 105,53 |

| Приволжский | 191,05 | 103,41 |

| Уральский | 186,58 | 105,47 |

| Сибирский | 179,31 | 104,77 |

| Дальневосточный | 185,82 | 103,53 |

| Российская Федерация | 185,27 | 104,33 |

Максимальные розничные цены сложились: в Ульяновской области- 219,22 руб. а 1 кг, Кировской - 215,70 руб., Оренбургской - 210,65 руб., Свердловской - 208,03 руб., Москве- 206,47 руб., Пермской области- 206,38 руб., Нижегородской - 204,94 руб., Сахалинской - 203,25 руб.

Минимальные розничные цены наблюдались: в Калининградской области -118,74 руб. за 1 кг, Республике Калмыкия -130,66 руб.

Таким образом, разброс розничных цен в среднем по РФ на мясные копчености составил в среднем 1,1 раза.

Какие-то деликатесы

Основные учредители:

| 1. | 15,56% | |

| 3,07% | ||

| 3. | 19,20% | |

| 4. | 13,00% | |

| 13,00% | ||

| 6. | 10,22% | |

| 10,22% | ||

| 8. | 15,73% |

ООО «Какие-то деликатесы» введен в эксплуатацию в 2004 году, на базе мощностей ОАО «ский комбинат», и является единственным комбинатом в г. Хмурлат. Он расположен на земельном участке площадью 20826 кв.м., имеет на своем балансе производственные цеха, холодильники, оборудование для производства бамбука, бамбукпродуктов, колбасных изделий. Колбасный цех оснащен новым германским оборудованием с производственной мощностью 220 тонн в месяц. Комбинат обладает всеми необходимыми коммуникациями, а также железнодорожный подъезд. Имеется ветеринарная службы для контроля качества сырья и лаборатория для контроля качества выпущенной продукции. Налажены хозяйственные связи с колхозами, совхозами, животноводческими хозяйствами, готовыми поставлять животных на комбинат. Все это создает хорошие предпосылки для успешного производства и реализации бамбукпродуктов.

Производственные мощности ООО «Какие-то деликатесы» рассчитаны на выработку 9 тонн бамбука; 10 тонн колбасных изделий ежедневно. Ёмкость холодильного оборудования – 350 тонн единовременного хранения мороженого бамбука. Предприятие может перерабатывать живой скот и являться основным поставщиком бамбука, колбасных изделий и мясных полуфабрикатов для населения города Хмурлат и близлежащих к нему районов. Наряду с выпуском продовольственных товаров предприятие также вырабатывает и техническую продукцию: технические жиры, субпродукты, шкуры.

Настоящий бизнес план рассчитан при условии загруженности производственных мощностей на 50%, т.е. на выпуск 110 тонн продукции в месяц. Из данного объема гарантированный сбыт подтверждается спросом на 100 тонн ежемесячно.

Обеспеченность предметами и технологическим оборудованием

| Необходимое оборудование | Функция в технологическом процессе | Обеспеченность |

| Шприц вакумный Идеал | Наполнение оболочек | имеется |

| Шприц вакумный Идеал | Наполнение оболочек | имеется |

| Льдогенератор ФУНК | заморозка | имеется |

| Льдогенератор ФУНК | заморозка | имеется |

| Котел для варки КТ-ФВЗ | варка колбас | имеется |

| Инъектор посолки ИК-17 | посолка | имеется |

| Клипсатор Корунд | формирование продукции | имеется |

| Клипсатор Корунд | формирование продукции | имеется |

| Куттер вакумный А-170 | перемешивание фарша | имеется |

| Термокамера КОН-15 | копчение продукции | имеется |

| Термокамера КОН-15 | копчение продукции | имеется |

| Термокамера КОН-10 | копчение продукции | имеется |

| Термокамера КОН-10 | копчение продукции | имеется |

| Холодильная камера | хранение, заморозка | имеется |

| Электротелорез | разрезание туш | имеется |

| Шкуросъемная машина ФУАМ | снятие шкур | имеется |

| Аппарат оглушения УОБ-1 | оглушение | имеется |

Продукция предприятия

Товарную линейку продукции предприятия можно разбить на три основные категории: вареные что-то, копченные и полукопченные что-то, мясные полуфабрикаты.

Вся продукция предприятия имеет все необходимые сертификаты.

Сравнительные ценовые характеристики колбасной продукции основных конкурирующих предприятий (на 1 января 2006 г.):

| Наименование продукции | Отпускная цена конкурентов (средняя), руб. | Отпускная цена с НДС ООО «Какие-то деликатесы» (средняя), руб. |

| Что-то 2 изделия: | ||

| вареные что-то | ||

| прод2 и прод3 | ||

| полукопченые что-то | ||

| варено-копченые что-то | ||

| копчености | ||

| ветчины |

Основные поставщики

Всё необходимое бамбук для производства колбасных изделий и мясных полуфабрикатов комбинат закупает у колхозов. В среднем рост цен на бамбук оценивается на уровне 18% в год.

Основными поставщиками сырья, материалов и оборудования являются совхозы, животноводчиские хозяйства, организации и предприниматели города, района и республики:

1. СХК имени Синдрякова;

2. СХК имени Хафизова;

3. МХО по откорму свиней;

4. СХК Киекле;

5. СХК Рассвет;

6. СХК Черемшан;

7. МУП Какой-то конезавод;

8. ООО «Союз-М Плюс»;

9. ООО «Джуллини»;

10. ООО «Техмашресурс».

Запланировано закупать скот и бамбук, а также добавки и специи у вышеперечисленных хозяйств.

Расчет потребности в сырье и материалах на 1 месяц работы комбината на полную мощность (коэффициент выхода готовой продукции - 1.2).

| Вид сырья | Потребность, кг | |

| 1 2 3 | Говядина Свинина Конина Добавки и специи | |

| Итого |

Основные потребители

Основными потребителями являются физические лица и частные предприниматели, которые самостоятельно реализуют бамбукпродукты. Основной схемой работы с ними является схема передачи собственной продукции на реализацию. Срок возврата средств на комбинат оценивается в 2 недели.

| # п/п | Наименование | Что-то 2 изделия | Бамбук | ||

| тонн | тыс. руб. | тонн | тыс. руб. | ||

| 1. | СХК «Киекле» | ||||

| 2. | СХК «Щербаково» | ||||

| 3. | СХК «Рассвет» | 4,5 | |||

| 4. | ООО «Борьба» | ||||

| 5. | СХК им. Хафизова | ||||

| 6. | ООО «Хмурлатпродукт» | ||||

| 7. | МПП ЖКХ | 3,5 | |||

| 8. | ООО «Хмурлатбурсервис» | ||||

| 9. | Какой-то РУПС | ||||

| 10. | ООО СМУ-53 | ||||

| 11. | ООО «Техмашресурс» | ||||

| 12. | ЦРБ | ||||

| 13. | СХ ООО «Дуслык» | ||||

| 14. | ЧП Садардинова | ||||

| 15. | ОАО «РИТЭК» НГДУ Тат РИТЭК нефть | ||||

| 16. | Хмурлат Дом Интернат | ||||

| 17. | ООО «Здоровье» | ||||

| 18. | ООО «Родина» | ||||

| Итого: |

Всего на сумму 15 095 000 рублей.

У комбината есть 2 собственных магазина по реализации произведённой продукции.

Маркетинговые исследования и мероприятия на комбинате не проводятся систематическим образом. Рекламное продвижение продукции и рекламная поддержка контрагентов отсутствует.

Основные конкуренты

(подробно в Приложении)

В целом рынок производства и реализации бамбукпродуктов и мясных полуфабрикатов является устоявшимся со своими основными игроками (производителями). Учитывая географическое положение предприятия, и существующие каналы сбыта, основными конкурентами предприятия являются следующие организации:

- ОАО «Казанский комбинат» (производство осуществляется только на импортном сырье).

- ОАО «Чистопольский комбинат»

- ОАО «Диком» г. Димитровград

- ОАО комбинат «Ульяновский»

- ОАО комбинат «Атяшево» г. Саранск

- ОАО Туймазинский комбинат «Сава»

| # | Наименование предприятия | ОАО «Казанский комбинат» | ОАО «Чистопольский комбинат» | ОАО «Диком» г. Димитровград | ОАО комбинат «Ульяновский» («Черкизовский») | ОАО комбинат «Атяшево | ОАО «Сава» |

| Фактор оценки | |||||||

| 1. | Местоположение | Казань | Чистополь | Димитровград | Ульяновск | Саранск | Туймазы |

| 2. | География поставок | РТ, Москва и МО, соседние регионы. Экспорт. | РТ | Поволжье | Ульяновская область, соседние регионы | Казань, Ульяновск, Чебоксары, Пенза, Ярославль, Иваново, Кострома | Башкирская Республика, РТ |

| 3. | Качество продукции | Завышенное соотношение цены к качеству. | Высокое | Высокое. Экспорт. | Высокое. Поставщик «Макдональдс». | Высокое | Среднее |

| 4. | Ценовая политика | Завышены цены по всё товарной линейке. | Ориентирована на средние и малые цены. | Поддержание ценовой категории продукта | Поддержание ценовой категории продукта | Завышенное соотношение качества к цене. | Поддержание ценовой категории продукта |

| 5. | Известность на рынке | Высокая | Средняя | Высокая | Высокая | Высокая | Средняя |

| 6. | Ассортиментный ряд | Полный (премиум-простой продукт) по всей товарной линейке. | Полный. 250 наименований. | Полный | Полный. 100 наименований. | Средний-простой. 120 наименований. | Средний-простой |

| 7. | Сырьевая база | Импорт, местная (незначительно) | Местная, импорт | Местная, импорт | Местная, импорт | Местная | Местная, импорт |

| 8. | Использование технологии производства | Оборудование (ФРГ). | Зарубежная технология. |

В животноводческий бизнес потянулись и бамбукперерабатывающие предприятия. Например, "Черкизовский" комбинат. В середине июня 2005г., компания приступила к строительству комплекса в Липецкой области. Этот свинокомплекс на 430 тыс. голов рассчитан на производство 50 тыс. тонн свинины в год. Инвестиции в проект составят 118 млн евро. Еще около 100 млн евро "Черкизовский" планирует вложить в строительство в Ульяновской области крупнейшего в Поволжье свинокомплекса на 280 тыс. голов.

Динамика развития

Предприятие существует с 15 июля 2004 года. Уставный капитал: 16 500 000,00 рублей. Форма собственности: частная. Доля государства в уставном капитале: нет. Последние четыре месяца предприятие фактически не осуществляло свою деятельность ввиду отсутствия необходимого объёма финансовых средств для закупки скота, наполнителей и упаковки.

В то же время на предприятии осуществляется систематический сбор и анализ информации о производстве и реализации готовой продукции. Однако отмечается фактор сезонности при производстве и реализации продукции комбината.

В ноябре снижаются объемы продаж по основным категориям производимой продукции. Это объясняется сезонным забоем скота.

В январе также объемы реализации снижаются. Причиной служит снижение платежеспособности потребителей.

Рынок, на котором ООО «Какие-то деликатесы» планирует занять лидирующее положение, можно подразделить на несколько сегментов:

г. Хмурлат и Какой-то район –70,83 %;

Близлежащие районы Республики Татарстан (Алексеевский, Высокогорский, Лаишевский, Пестречинский) – 47,67 %

А также соседние регионы (Самарская, Ульяновская области) – 10%.

По экспертным оценкам специалистов предприятия общая емкость рынка в г. Хмурлат и близлежащих к нему районов составляет 60 000 тонн бамбукпродуктов в год.

Факторы, влияющие на развитие каналов сбыта

Основными факторами, влияющими на развитие каналов сбыта предприятия являются следующие:

- относительно незначительный объём производства продукции по сравнению с существующими конкурентами;

- отсутствие необходимой базы для развития сети магазинов, представительств;

- недостаточность финансовых средств для проведения мероприятий по продвижению готовой продукции.

Решение поставленных вопросов позволит предприятию выйти на рынок крупных городов Республики Татарстан. В соответствии с этим возникает необходимость детальной проработки вопросов продвижения продукции на рынок данных городов.

К числу данных вопросов относится возможность использования административного ресурса и разработки и продвижения товарного знака компании с детальной технической проработкой упаковки и рекламного обеспечения.

В наибольшей степени на приобретение бамбукколбасной продукции определенной марки, а также на лояльность к марке оказывают вкусовые предпочтения членов семьи - этот вариант ответа выбрали 57,6% респондентов (табл. 6). Стабильность качества и опыт приобретения продукции данной марки имеет значение соответственно для 52 и 37,9% опрошенных. Стоит отметить, что знание брэнда не входит в число наиболее значимых критериев, влияющих на выбор потребителей - всего лишь 16,5% респондентов. Гораздо более важна репутация марки - 23,9% ответов.

Особенности каналов

Особенности каналов сбыта заключаются в том, что в настоящее время продукция предприятия реализуется через частных предпринимателей, которые, в свою очередь приобретают продукцию по мере необходимости обеспечения собственной деятельности. Контакты являются устоявшимися. Прибыль от реализации предприятия зависит от возможностей п

|

|

|