|

Прямые корреспондентские отношения

|

|

|

|

Прямые корреспондентские отношения представляют собой договорные отношения между двумя или несколькими кредитными учреждениями об осуществлении платежей и расчетов одним из них по поручению и за счет другого, а также о предоставлении кредитов, оказании инвестиционных и иных услуг (см. рис.2.). Эти отношения возникаю: между кредитными учреждениями, находящимися как внутри страны, так и за ее пределами. В современных условиях практически каждый коммерческий банк связан корреспондентскими отношениями не с одним, а с десятками банков.

Предметом этих отношений являются главным образом два вида операций: по обслуживанию клиентов и собственные межбанковские операции. К первым относятся операции по коммерческим сделкам клиентов и оказанию им трастовых услуг, платежи на основе различных форм расчетов (дебетовых и кредитовых переводов, аккредитива, инкассо), клиринг, операции с ценными бумагами, предоставление гарантий. Собственные операции банка включают активные и пассивные кредитные операции, покупку и продажу валют, ценных бумаг.

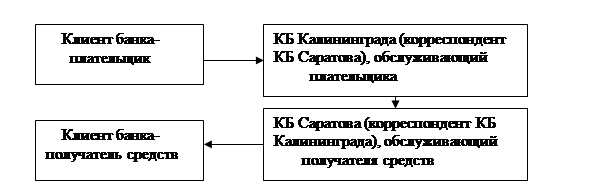

Рис 2. Схема документооборота при прямых корреспондентских отношениях между коммерческими банками России

Корреспондентские отношения обычно сопровождаются открытием счетов (отношения со счетом) на взаимной основе (друг у друга) или в одностороннем порядке (только у одного из партнеров, как правило, у крупного банка). Выбор в пользу взаимных или односторонних корреспондентских отношений зависит от различных факторов, к которым следует отнести такие: объем взаимных потоков платежей, иена и спрос на рынке кредитных ресурсов, возможность участия в торгах на региональных валютных биржах, а также возможность оперативного отзыва находящихся на корреспондентских счетах средств.

|

|

|

Возможно установление отношений между корреспондентами без открытия счета, когда взаимные расчеты осуществляются по счетам, открытым ими в третьем кредитном учреждении. Частный случай такой структуры договорных связей — расчеты через корреспондентские счета, открытые в подразделениях банков. Однако они могут проводиться и через счета, открываемые в каком-либо коммерческом банке, обычно являющемся крупным центром межбанковских расчетов.

Установление корреспондентских отношений оформляется обменными письмами или заключением корреспондентского договора, в которых предусматриваются порядок и условия выполнения соответствующих банковских операций. Для этого банки представляют друг другу следующие документы, необходимые для изучения надежности и состоятельности партнеров:

• нотариально заверенные копии уставов и лицензий на проведение различных операций;

• отчеты о деятельности, включая балансы;

• справки о соблюдении экономических нормативов и др.

На основании заключенного межбанковского соглашения банки открывают корреспондентские счета. Счет одного банка в другом имеет два разных названия в зависимости от того, идет ли речь с точки зрения банка, предоставляющего услугу по счету, или же банка, пользующегося услугой по счету. Допустим, банк А пользуется услугой другого банка по счету и является владельцем средств на этом счете. Банк Б предоставляет услугу по счету и является банком, в котором открыт этот счет. Для банка А счет будет называться счетом НОСТРО, а сам банк А — банком-респондентом. Для банка Б счет будет называться счетом ЛОРО, а сам банк Б будет именоваться банком-корреспондентом. Банк-респондент является владельцем средств на счете НОСТРО и может самостоятельно распоряжаться ими. Банк-корреспондент является лишь администратором платежных поручений банка-респондента, однако ему принадлежит право устанавливать условия использования счета НОСТРО. К примеру, банк-корреспондент определяет уровень предоставляемого им обслуживания, включая своевременность и точность обработки зачисления и снятия средств со счета. Он также устанавливает расценки на комиссионные сборы за предоставляемые им платежные услуги и может ввести требование о минимальном уровне остатков. И наконец, самое главное состоит в том, что банк-корреспондент осуществляет контроль размеров предоставляемого банку-респонденту кредита по счету, ограничивая при этом объем разрешенных им овердрафтов.

|

|

|

Договором могут устанавливаться как односторонние, так и взаимные корреспондентские отношения. В первом случае банк-корреспондент открывает счет ЛОРО для своего респондента и производит по нему операции, а банк-респондент ведет учет операций по соответствующему счету НОСТРО. При взаимных корреспондентских отношениях счета ЛОРО и НОСТРО появляются на балансе обоих банков.

Преимущества расчетов по межбанковским корреспондентским счетам заключаются в следующем.

Во-первых, это отвечает интересам клиентов, которые имеют устойчивые контрактные отношения с клиентами других банков. При открытии корсчета банк может купить определенные услуги для клиентов гораздо дешевле, нежели осуществлял бы их сам, главным образом за счет экономии на масштабах. Имеют место случаи, когда банк открывает корсчет в другом банке для обслуживания даже одного крупного клиента. Известно, что организация расчетов, как в рублях, так и в валюте, является ключевым моментом в выборе клиентами обслуживающего банка. В условиях усиления конкуренции зa привлечение и удержание клиентов после августовского (1995 г.) кризиса рынка МБК этот фактор стал одним из важнейших.

Вторым немаловажным преимуществом прямых корреспондентских отношений является обеспечение ускорения расчетов. Это достигается за счет того, что расчеты осуществляются напрямую, без промежуточных звеньев. Оперативности расчетов способствует использование в отношениях между корреспондентами системы электронных платежей или телексной связи.

|

|

|

В-третьих, при развитых прямых корреспондентских отношениях создаются условия для проведения клиринга — зачета взаимных поручений банков, как правило, посредством открытия счетов в одном каком-либо крупном банке. Проведение клиринга между банками-корреспондентами позволяет минимизировать остатки средств на корсчетах, а значит, высвободить часть их в расчетах и использовать для получения дохода. Клиринговые банки, имеющие у себя сотни счетов других банков, играют значимую роль в экономике благодаря четкой работе и устойчивости. Они организуют транзитные платежи: перечисления средств по поручению банков в различные регионы, с банками которых налажены корреспондентские отношения. Однако нормативная база такого рода платежей практически отсутствует, что затрудняет внедрение их в практику и создает в случае использования дополнительные риски.

В-четвертых, расширяются возможности для активной работы банков на рынке и применения целого набора финансовых инструментов. С одной стороны, крупный банк может привлечь на корреспондентский счет значительные дополнительные средства и использовать их на разнообразные операции. Широкая корреспондентская сеть позволяет крупному банку развивать вексельное обращение. С другой стороны, банки-клиенты могут, имен в качестве обеспечения на корсчетах неснижаемые остатки, получать кредиты под операции, которые осуществляет основной банк.

Крупные банки, устанавливая корреспондентские отношения, как правило, обмениваются корсчетами, а более мелкие открывают счета в более крупных банках и проводят расчеты аналогично порядку осуществления расчетов через РКЦ. Открытие корсчета для банка-корреспондента означает то же самое, что открытие отделения банка. В то же время он. сохраняет право собственности в отношении средств на этом корсчете и возможность контроля за своими операциями без лишних затрат.

Многие банки для поддержания и расширения полезных банковских связей идут на сокращение стоимости услуг в пользу корреспондентов. Известно, что банки, не имеющие достаточного престижа, не избираются в качестве корреспондентов и рискуют потерять свои позиции в деловом мире. Степень развития и количество корреспондентских связей могут стать основой для более глубокого подчинения одних банков другими. Практически все банки, осуществляющие расчеты при прямых корреспондентских отношениях с другими банками, проводят их с электронным исполнением платежей преимущественно на валовой основе. В целом сроки платежей здесь минимальные. Вместе с тем электронный способ перевода финансовой информации у нас не получил еще твердого юридического обоснования. Имеет место также и замедление движения средств, когда эти расчеты являются многоступенчатыми (в одной операции могут участвовать 3 — 4 банка). Однако разветвленная система прямых корреспондентских отношений приводит к рассредоточению денежных средств по многочисленным банкам-корреспондентам. Расчетные операции в этом случае носят локальный характер, так как затрагивают платежи клиентов ограниченного числа банков. Для полного удовлетворения потребностей клиентов банка в организации платежного оборота коммерческому банку необходимо было бы устанавливать прямые корреспондентские отношения условно с тысячей банков, т.е. открыть тысячу корсчетов, что для среднего банка неприемлемо. Кроме того, партнерство между банками в процессе установления корреспондентских отношений связано с рисками финансовой надежности контрагентов.и требует квалифицированного анализа результатов их деятельности. В ряде случаев такие расчеты при использовании кредитных линий могут быть даже опасны: неплатежеспособность одного из банков способна вызвать цепочку неплатежей, в результате чего пострадают клиенты банка. В конечном счете, при установлении корреспондентских отношений получение пользы для банка должно сопоставляться с издержками. Количество корсчетов должно быть оптимальным для обеспечения нормального процесса кредитно-расчетных взаимоотношений. Список банков-корреспондентов периодически должен пересматриваться для исключения наименее активных банков.

|

|

|

Возникают проблемы и в процессе проведения контроля за финансовым состоянием банков-корреспондентов. Анализ сложившейся системы проведения расчетов через взаимные корсчета банков показывает, что она менее эффективна по сравнению с глобальной валовой системой на базе РКЦ в связи с разрозненностью корсчетов и слабым взаимодействием между основными банками (банками, имеющими межбанковские расчетные центры по корсчетам). Корреспондентские банковские связи должны использоваться параллельно с последней и дополнять ее, что будет способствовать повышению эффективности функционирования российской платежной системы.

|

|

|

Межбанковский клиринг

Главным направлением коренного улучшения расчетов между банками в нашей стране является развитие межбанковского клиринга.

Клиринг представляет собой систему экономических отношений, при которых денежные претензии (дебиторская задолженность) участников погашаются их же денежными обязательствами (кредиторская задолженность) без использования реальных денег или с их минимальным использованием. Следовательно, клиринг можно рассматривать как одну из форм проведения безналичных расчетов юридических и физических лиц за товары (услуги), ценные бумаги, основанную на зачете их взаимных требований и обязательств.

Концентрация платежей при клиринге позволяет значительно уменьшить баланс платежей и общую сумму обращающихся платежных средств, расширяет сферу безналичного оборота и облегчает расчеты. Посредством клиринга упрощаются, удешевляются и ускоряются расчеты, сохраняется имеющаяся денежная наличность, что в конечном счете способствует повышению уровня стабильности и ликвидности участников расчетов.

Клиринг в банковской сфере может проводиться как внутри страны, так и между странами (международный валютный клиринг). Организация межбанковского клиринга в каждой стране зависит от исторических особенностей развития банковской системы, модели ее построения, степени концентрации и централизации банковского дела, политики центрального банка в области денежно-кредитного регулирования экономики.

Клиринговые операции классифицируются по двум признакам:

• по периодичности их проведения;

•по составу участников.

По периодичности проведения взаимозачетов клиринг может быть разовым или постоянно действующим. Разовый клиринг проводится эпизодически по мере накопления дебиторско-кредиторской задолженности. Постоянно действующий — осуществляется периодически независимо от состояния денежных обязательств и денежных претензий участников. По составу участников клиринг осуществляется либо между двумя юридическими (физическими) лицами, либо между их группами, объединенными по отраслевому или территориальному признакам.

Организация клиринга варьируется в зависимости от того, являются ли банки—участники взаимозачетов самостоятельными юридическими лицами или они входят в состав одного и того же банка. В первом случае банки обычно обмениваются между собой чеками.векселями и другими долговыми обязательствами клиентов, доплачивая лишь разницу в специально создаваемых для расчетов организациях. При внутрибанковском клиринге все расчеты, связанные с необходимостью перевода денег клиентом одного филиала клиенту другого филиала одного банка на основании различных расчетных документов, осуществляются путем отнесения этих сумм в адрес головного офиса, клиринговый отдел которого и производит зачет по филиалам собственной системы.

В зависимости от сферы применения межбанковский клиринг может быть локальным, что означает проведение взаимозачетов между банками одного региона, либо между банками определенной группы, либо между филиалами одного банка, и общегосударственным, который предполагает зачет взаимных требований банковских клиентов в пределах одной страны, В свою очередь, специфика указанных видов межбанковского клиринга проявляется в способах их проведения. Можно выделить клиринг, совершаемый:

•через учреждения Центрального банка РФ и крупнейшие коммерческие банки;

•через специальные межбанковские организации — расчетные (клиринговые) палаты;

•через клиринговый отдел (расчетный центр) головного-банка. Клиринг возможен при наличии хозяйственных или других связей

между его участниками, если эти связи носят характер взаимных денежных отношений. Эти связи должны быть либо взаимными, либо последовательными. При взаимных хозяйственных связях движению стоимости от одного участника к другому противостоит встречное движение стоимости от второго участника к первому. При этом виде хозяйственных связей взаимные денежные обязательства и денежные претензии одного участника по отношению к другому являются соответственно денежными претензиями и денежными обязательствами второго по отношению к первому.

На практике взаимные хозяйственные связи встречаются реже, чем последовательные, при которых происходит одностороннее движение стоимости через ряд экономически обособленных участников общественного производства. В результате такого движения стоимости имеет место и одностороннее направление денежных расчетов. Клиринг возможен, если на базе хозяйственных связей образуется последовательная цепь денежных расчетов. Важным моментом является то, что каждый из участников клиринга должен являться звеном этой цепи и эти звенья должны быть связаны между собой, с одной стороны, денежными обязательствами, а с другой — денежными претензиями.

Наиболее эффективным является многосторонний клиринг, когда его участники имеют денежные обязательства и требования во взаимоотношениях со многими другими участниками. Предположим, что между участниками клиринга было проведено множество операции, документы по которым предъявлены is клиринговый центр для зачета и отражены по неденежным лицевым счетам. В зарубежной практике такие счета носят название «транзитный счет-позиция» и представляют собой отношение суммы предъявленных к зачету долгов к сумме взаимно погашенных.

Таким образом, при организации клиринга деньги как средство обращения не участвуют, а присутствуют идеально как мера стоимости, которая проявляется в иенах товаров, работ и услуг, зафиксированных обслуживанием сферы обращения, что. в свою очередь, сокращает общую потребность предприятия в собственных оборотных средствах и обеспечивает экономию кредитных ресурсов банков.

Многие российские банки проводят между собой расчеты в порядке непосредственного перевода денег с использованием взаимных корреспондентских счетов. Это способствует более четкой организации расчетов, но не сокращает массу реальных денег, а скорее способствует их иммобилизации, так как расчеты через корсчета заставляют банки хранить крупные суммы в банках-корреспондентах. Размеры этих средств сравнимы с текущими денежными запасами, включая их остатки в РКЦ. В 1992 г. Центральный банк РФ совместно с группой коммерческих банков провел исследование возможностей осуществления межбанковского клиринга в новых условиях хозяйствования. В результате было выработано временное положение о клиринговом учреждении.

Положение предусматривало, что клиринговое учреждение создается на основе любой формы собственности и осуществляет свою деятельность на коммерческой основе. Деятельность клирингового учреждения определяется его уставом и осуществляется на основе лицензии, выдаваемой Центральным банком РФ. Учредителями клирингового учреждения могут быть коммерческие банки, Центральный банк РФ и другие юридические и физические лица, за исключением органов власти, политических организации и специализированных общественных фондов. Организацией клиринговых расчетов могут заниматься и специальные (внебанковские) структуры — клиринговые учреждения (клиринговые центры, клиринговые расчетные палаты). Целью создания таких учреждений является проведение клиринговых расчетов не только между местными банками. В сферу их деятельности включаются также и межрегиональные расчеты.

Основныезадачи клиринговых учреждений сводятся к следующему:

•ускорение и оптимизация расчетов между банками и иными кредитными учреждениями в Российской Федерации и с другими государствами;

•повышение достоверности и надежности расчетов;

•развитие и обеспечение новых форм безналичных расчетов (чеков, векселей, кредитных карт и др.);

• наиболее рациональное использование временно свободных ресурсов банков;

•внедрение современных международных технологий, стандартов, протоколов, постепенное вхождение в мировую банковскую систему;

• создание современной информационной банковской структуры;

•прием, передача данных по каналам связи с использованием аппаратных и программных средств криптозащиты (электронная подпись), способов шифрования данных, сертифицированных уполномоченным органом, надежная многоуровневая зашита данных от несанкционированного доступа, использования, искажения и фальсификации на этапах обработки и хранения:

• контроль достоверности данных на всех этапах.

В настоящее время могут быть использованы две модели создания клиринговых учреждений. Согласно первой клиринг производится с предварительным депонированием средств на счетах участников в клиринговом учреждении. По второй — клиринг осуществляется без депонирования средств на счетах участников клиринга. Одной из основных задач функционирования межбанковской клиринговой системы начнется ликвидация дебетового сальдо, т.е. проведение окончательного расчета по результатам клиринга. Здесь возможны три варианта.

I. В клиринговой палате (центре) соучредители создают резервный фонд, который используется для погашения дебетового сальдо, если кто-либо из участников не в состоянии его оплатить. Резервный фонд хранится на корреспондентском счете клирингового центра в местном учреждении Центрального банка РФ. На этот же счет перечисляются деньги от банков-дебиторов. При таком варианте возможно открытие участниками в клиринговом центре собственных субкорсчетов, т.е. клиринг будет производиться путем перечисления реальных денег по этим счетам. В данном случае от банков требуется иммобилизация денег в клиринговый центр.

2. Клиринговый центр предъявляет для оплаты дебетовое сальдо по результатам зачета к корсчету участника в соответствующем учреждении Центрального банка РФ. Оплата производится независимо от наличия денег на счете банка-участника, поэтому может образоваться дебетовое сальдо, что по существу будет означать выдачу участнику зачета краткосрочного кредита, предоставленного для завершения расчетов. При этом варианте возможны также соглашения между коммерческим банком — кредитором клиринга и учреждением Центрального банка РФ о предоставлении специальной краткосрочной ссуды для погашения долга в пользу клирингового центра.

3. Если после осуществления зачета кредитовых и дебетовых записей по лицевому счету кто-либо из участников будет не в состоянии урегулировать свое дебетовое сальдо, производится пересчет многосторонних позиций, восстанавливающих платежи или обязательства. После пересчета сальдо каждый участник должен заплатить большую сумму или может получить меньшую сумму. Даже у тех участников клиринга, которые не вели расчетов с неплательщиком, могут увеличиться потребности в ликвидности. Это произойдет в том случае, если участники, с которыми они вели расчеты, испытывают недостаток ликвидности из-за задержки погашения дебетового сальдо другими участниками. При этом варианте неплатежеспособность одного участника клиринга распределяется между всеми другими.

Второй вариант представляет собой чистый классический клиринг. Он наиболее простой и отвечает интересам всех участников клиринга и самого органа, осуществляющего зачетные операции. Кроме того, благодаря современным каналам передачи информации наряду с местным клирингом может быть проведен как региональный, так и межрегиональный клиринг. Технология проведения клиринга по второму варианту предполагает определенную последовательность проведения операций. Прежде всего, каждому участнику открывается лицевой счет (транзитный счет-позиция), на котором записи носят только счетный характер. Они проводятся на основе документов, поступающих в порядке переводов через компьютерную систему, для чего формируется система электронной идентификации владельца этого счета. Одновременно клиринговое учреждение (центр) открывает корреспондентский счет в территориальном учреждении Центрального банка РФ, а его учредители вносят на этот счет причитающиеся согласно уставу деньги. В первой половине операционного дня клиринговый центр по каналам электронной связи получает платежные поручения (чеки), сумму которых ЭВМ заносит в дебет лицевого счета плательщика и кредит счета получателя денег. Во второй половине дня ЭВМ определяет сумму дебетового (кредитового) сальдо по лицевому счету каждого участника. В конце дня клиринговое учреждение заменяет сальдовую ведомость по результатам клиринга и передает ее учреждению Центрального банка РФ, который списывает дебетовое сальдо со счета банка-участника, зачисляя его сумму на корреспондентский счет клирингового учреждения. С этого счета деньги перечисляются на корреспондентские счета банков-участников, у которых сформировался положительный результат зачета (кредитовое сальдо). На основе выписки из своего корреспондентского счета клиринговый центр отражает результаты зачета по лицевым счетам участников. Формирование клиринга с предварительным депонированием средств на корсчетах в клиринговом центре содержит ряд спорных положений, которые заключаются в следующем:

1. Клиринговое учреждение формируется как банк с выполнением одноименных функций обычного коммерческого банка, который сосредоточивает у себя депозитные счета банков-участников. Это требует постоянной иммобилизации средств на счетах;

2. К зачету принимаются денежные требования участника, если на депозитном счете контрагента есть достаточно средств для выполнения соответствующего обязательства, что исключает возможность появления краткосрочного дебетового сальдо. Данное положение сводит на нет достоинство клиринговых расчетов и заменяет их платежами с использованием реальных денег.

Главное назначение любого многостороннего, в том числе и банковского, клиринга заключается в том, что только дебетовое сальдо, выявленное на лицевом счете по зачету, должно с определенной периодичностью погашаться реальными деньгами, которые передаются в распоряжение клирингового учреждения, и использоваться им для оплаты кредитового сальдо, образовавшегося у других участников клиринга.

У этой системы есть ряд преимуществ. Прежде всего, она значительно упрощает процесс расчетов. Кроме того, центральный банк может способствовать снижению риска для клиринговой палаты, обеспечив достаточные остатки на счетах участников, положение которых является нестабильным, или участников, деятельность которых находится на уровне риска. Причем в большинстве стран коммерческим банкам разрешено использовать клиринговые счета в центральном банке для выполнения резервных требований.

Второй вариант окончательного расчета по счетам основывается на методе авансирования. Клиринговая палата создается в форме акционерного общества банками данного региона и действует как специальный клиринговый банк. Банки — участники системы взаимозачета открывают в клиринговой палате корреспондентские счета, на которые переводят часть своих средств, образующих первоначальный капитал клиринговой палаты. В свою очередь, клиринговая палата открывает свой корреспондентский счет в центральном банке.

Организация подобных систем помимо их прямого назначения способствует существенному прогрессу в развитии всего банковского дела. Осуществляется стандартизация первичной банковской документации, улучшается веление учетно-операционной работы, а для центральных банков, помимо этого, обеспечивается косвенный контроль за состоянием ликвидности обслуживаемых клиринговыми системами коммерческих банков. Клиринговый режим предусматривает возможность образования на корсчете дебетового сальдо вследствие автоматизма производства операций, поэтому возрастают требования к управлению рисками в таких системах.

Клиринг предполагает полную компьютеризацию всей банковской инфраструктуры, что позволяет производить расчеты практически мгновенно. Таким образом, он должен включать электронно-телекоммуникационные системы: клиент -- банк, банк -- филиал, банк — клиринговый центр. Сеть клиринговых учреждений, оснащенных современными программно-техническими средствами и системами передачи данных, функционирующих на единой нормативно-правовой базе, образует клиринговую систему. Развертывание банковских корреспондентских связей, изучение зарубежного опыта межбанковских расчетов, подавляющую часть которых (до 80%) в развитых странах составляет клиринг, позволили приступить в России с конца 1992 г. к созданию соответствующих технологий и программных продуктов, к организации клиринга через крупнейшие коммерческие банки, клиринговые центры (КЦ) локального характера.

Высокий уровень рисков обусловил лицензирование частной клиринговой деятельности со стороны ЦБ РФ. В феврале 1993 г. департаментом информатизации ЦБ РФ были утверждены Временное положение о клиринговом учреждении и Временное положение о порядке выдачи лицензии клиринговым учреждениям. С их утверждением российские клиринговые центры получили официальное право на существование.

Впоследствии нормативная база клиринга была расширена. Клиринговому центру необходимо получить две лицензии: на совершение банковских (в том числе клиринговых) операций, поддерживающих выполнение клиринга, и техническую лицензию, подтверждающую готовность КЦ к включению расчетов в систему электронных расчетов. Клиентами клирингового учреждения могут быть его учредители, а также другие коммерческие банки и иные кредитные учреждения.

Первым клиринговым учреждением в России стала Центральная расчетная палата (ЦРП). В начале 1993 г. ряд кредитных учреждений получил техническую лицензию ЦБ РФ на клиринговую деятельность, что дало им право проводить электронные платежи. 19 ноября 1993 г. четыре организации: Межбанковский финансовый дом (МФД). Московский клиринговый центр (МКЦ),Банковские информационные технологии (БИТ, г. Тула) и Финансовая группа Урала (ФГУ, г. Челябинск) получили первые банковские лицензии на право открытия и ведения счетов, проведения межбанковских расчетов и клиринговых операций, В середине 90-х годов насчитывалось 10 клиринговых центров.

В России приняты две базовые модели клиринга. По первой модели клиринг производится без предварительного депонирования средств на счетах участников расчетов в клиринговом учреждении (ЦРП, БИТ, ФГУ). Рассмотренные выше клиринговые учреждения развиваются от валовой системы осуществления платежей между банками к собственно клирингу. Дальнейшее совершенствование состоит в создании на базе каждого такого КЦ так называемого «банка банков». Последний, как свидетельствует мировая практика, является исторически более высокой ступенью развития по сравнению с клиринговыми палатами, поскольку представляет собой высокотехнологичную и гибкую банковскую структуру, которой другие банки передают некоторые платежные полномочия. Совмещая в своей операционной среде тесно связанные между собой информационный, дилинговый и расчетный (клиринговый) сегменты, она освобождает банки от больших финансовых затрат на разработку некоторых новейших банковских технологий, доступ к которым происходит через «банк банков».

Такая специализация и экономное расходование ресурсов выгодны всем. Черты «банка банков» ярко проявляются уже сейчас в деятельности Центральной расчетной палаты, Межбанковского финансового дома.

Учитывая сложность, масштабность (территорию страны пересекают 11 часовых поясов) и капиталоемкость этой работы, ведущая роль в совершенствовании платежной системы России отводится Банку России. Результаты проводимых Банком России экспериментов показали необходимость создания в рамках электронной системы межбанковских расчетов (ЭЛСИМЕР) двух систем:

• системы переводов платежей (СПКСП) с особыми требованиями к защите информации, технологии ее обработки;

• системы электронного межбанковского клиринга (СЭМКЛИР) для обработки мелких платежей.

Такое разделение клиринговых систем принято во многих развитых странах мира. СПКСП — это совокупность средств и методов обработки платежных документов в реальном масштабе времени, основанная на комплексном решении проблем зашиты и передачи банковской информации и предназначенная для совершенствования межбанковских внутрирегиональных платежей, нижняя граница суммы которых определяется ЦБ РФ. а также всех срочных и межрегиональных платежей.

Под государственной системой электронного межбанковского клиринга понимается система автоматизированного многостороннего взаимозачета на неттинговой основе электронных платежей, документов коммерческих банков, накопленных в течение определенного промежутка времени и проходящих через клиринговый центр с отражением чистых позиций на корсчетах банков. При этом учреждения Банка России (РКЦ, ГРКЦ) не только выступают в качестве расчетного агента, выполняющего окончательные расчеты по клирингу, но и функционируют в качестве клиринговых палат. Общенациональный клиринг, осуществляемый учреждениями центрального банка, выгоден коммерческим банкам в связи с упрощенной инкассацией расчетно-платежных документов и ускоренным получением платежей по ним.

Все системы клиринговых расчетов имеют много общих технологических и функциональных аспектов. Схема создания клиринговой системы включает следующие основные элементы:

•автоматизированные рабочие места (АРМ) в банках, на предприятиях и в РКЦ;

•транспортную среду для соединения АРМ с центрами коммуникаций;

•центры коммуникации, организующие прием и передачу финансовых документов;

•клиринговые центры, выполняющие взаимозачеты встречных потоков межбанковских платежей.

Эффективность взаимных расчетов между банками путем зачета финансовых требований и обязательств во многом определяется правильностью выбора схемы клиринговой обработки экономической информации. Электронный клиринг позволяет финансовым организациям на базе АРМов открывать кредиты вплотную к дате расчетов, тем самым сокращая время возврата неуплаченных дебетовых платежей за счет оперативного получения кредитов и уменьшения временных рисков неплатежей.

С целью совершенствования организации межбанковских расчетов и широкого внедрения в практику межбанковского клиринга Банком России разработана долговременная программа по созданию систем локальных клирингов и общегосударственного клиринга.

Часть II

|

|

|