|

Расстояние до скользящей средней: надежда и страх

|

|

|

|

Последнее правило относительно скользящих средних касается интервала между дневной ценой и ее скользящей средней. Это правило гласит:

Когда рынок ускоряется, удаляясь прочь от скользящей средней, это может говорить о том, что будет наблюдаться встречная реакция, нацеленная на то, чтобы дневная цена и скользящая средняя снова объединились.

Представьте себе рынок со значительными падениями на протяжении нескольких дней или недель, удивляющий большинство инвесторов. В такой ситуации многие не выйдут из рынка, потому что каждый день они надеялись, что видели основание спада. Эти инвесторы уже решили продавать, но надеются, что сделают это на подъеме, чтобы срезать свои убытки.

Если эта восходящая реакция на самом деле имеет место, следовательно, она быстро встретится с ордерами на продажу от этих взволнованных инвесторов. Чем сильнее предыдущее падение и продолжительнее период времени, который имел место до начала встречной реакции, тем сильнее его воздействие и тем сильнее тенденция к продаже при небольшом подъеме.

Поведенческая модель отражена на графике скользящих средних. Чем сильнее предыдущее падение цены, тем скорее скользящая средняя начнет падать по направлению к дневной цене и встретится с ней, если она немного поднимется. Даже если дневная цена не поднимется, просто установившись на некоторый период времени, она, в конце концов, будет достигнута своей скользящей средней. Когда эта точка будет достигнута, это можно будет рассматривать, что вся надежда потеряна, и продавцы войдут снова в игру. Это, естественно, предполагает выбор основы для расчета среднего значения и обычно является индикатором рыночного настроения. И не играет роли, основывается ли скользящая средняя на 20 днях или 50-дневном периоде.

|

|

|

Этот пример взят из падающего рынка. В поднимающемся рынке объяснение очень похожее.

Самоупрочняющееся воздействие?

Сегодня многие профессиональные инвесторы используют скользящие средние в качестве инвестиционного инструмента, чтобы можно было ожидать определенное самоупрочняющееся воздействие. Многие используют 10- и 20-дневные средние, построенные от фьючерсных индексов. Поэтому эти рынки так легко напоминают те, что показаны на Рисунке 30.

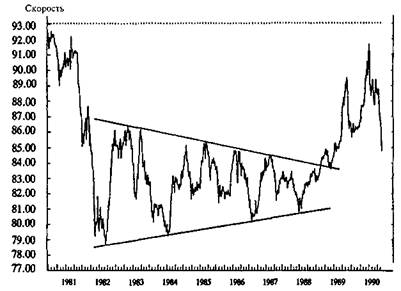

Идея самоупрочняющегося воздействия неминуемо касается изучения 20-дневных средних, построенных для международных индексов. Поначалу почти невозможно представить себе, как многочисленные рыночные тестирования и отклонения, демонстрируемые этой средней, могут иметь место без своего рода конспирации в мировом масштабе, если так можно выразиться, от чартистов всего мира. Но проблема в том, что один и тот же феномен сам себя повторяет, если эта средняя размещена на графиках от места, где начался рост популярности скользящих средних. Рисунок 31 показан в качестве примера.

Итак, самоупрочняющееся воздействие, вероятно, доля правды, но не всей истины. Наиболее значимое объяснение должно находиться в типичных инвестиционных горизонтах инвесторов и функциях их позиций знаний.

Рисунок 30 Фьючерсные контракты на FTSE-100 (Индекс английских акций). Здесь показано, как поднимающийся рынок часто "ведется" определенными скользящими средними. Если цена закрывается под этими скользящими средними в один-единственный день (как, например, в марте 1986 года), дальнейшие падения до тренда могут возобновиться. Нижняя часть графика показывает дневной оборот, значительно упавший во время спада цен в апреле (бычий знак). (График от Investment Research of Cambridge).

|

|

|

Основа для расчета

Все правила, касающиеся признаков, выявленных из скользящих средних, естественно, предполагают выбор основы для расчета среднего значения. Как правило, он столь же эффективен, как и индикатор настроения рынка. Наиболее часто употребляемыми интервалами являются, скорей всего, следующие:

Основные периоды для расчета

Фьючерсные контракты 3,10, 20, 50, 200

Валюты 10, 20, 50, 200

Фондовые рынки 20, 50, 200

Денежный курс 20, 50

Эта таблица может вызвать некоторое подозрение. Возможно, появится такой вопрос: "Почему именно четные числа?" И как несколько комбинаций могут быть одинаково действительными? Ответ относительно четных чисел должен заключаться в том, что даже если эти числа не были совершенными инструментами с самого начала, то люди выбрали их из-за нехватки точной опоры. И с этого момента самореализующийся эффект заставил рыночное поведение адаптироваться к торгуемым инструментам. Что касается различных комбинаций средних, то это можно истолковать как фрактальное поведение, возможно, стимулируемое различными инвестиционными горизонтами среди инвесторов.

Мы должны учитывать, что использование скользящих средних чартистами началось только после окончания Второй мировой войны. Без компьютеров основание их было ограничено до того, как трейдеры начали свои расчеты вокруг таких подозрительных четных чисел, как 10, 20, 50 и 200 дней.

Но после появления компьютеров эти средние, вероятнее всего, уже поверглись возрастающему самореализующемуся эффекту.

Рисунок 31 Промышленный Индекс Доу-Джонса 1927—1932. До краха 1929 года бычий рынок Соединенных Штатов "велся" своей собственной скользящей 200-дневной средней. Когда цена прорвалась ниже этой средней, она оставалась там, пока медвежий рынок, наконец, не закончился через три года. Это нельзя объяснить ссылкой на самоупрочняющееся воздействие, так как использование скользящей средней в качестве технического индикатора было почти неизвестно в соответствующем периоде времени.

психологические явления, создающие положительные

процессы с обратной Связью между ценовыми трендами

и Позициями по отношению к рынку

• Эффект убедительности. Нас больше убеждает надежный

источник, нежели надежное доказательство. Люди могут

рассматривать цены как очень надежные источники ин

формации об экономической ценности финансовых инст

рументов. Таким образом, они могут быть больше убежде

ны ценой как источником, нежели аргументами, почему

цены неправильные

|

|

|

• Эффект репрезентативности. Мы склонны полагать, что

тренды, за которыми мы наблюдаем, вероятней всего, бу

дут продолжаться. Наблюдение за ценовым трендом, а за

тем вывод, что он продолжится просто потому, что будет, —

яркий пример репрезентативности.

Линии тренда, каналы и музыкальные стулья

Еще один инструмент анализа — так называемые линии тренда (рис. 32). Они вычерчиваются как прямые негоризонтальные линии и могут располагаться между несколькими основаниями в поднимающемся рынке или несколькими вершинами в нисходящем рынке. Если рисуются две параллельные трендовые линии и одна из них располагается между вершинами, а другая — между основаниями, это называется "каналом".

Трендовые линии и каналы подобны музыкальным стульям. Не существует очевидного логического объяснения, но очень быстро выясняется, что каждый усердно вычерчивает линии на своих графиках. Так как графики популярны, то наше четвертое правило тоже имеет значение: линии тренда и каналы становятся самоупрочняющимися. Правило чартиста для трендовых линий гласит:

Выходите из тренда, когда его трендовая линия прервана.

Рисунок 32 Цена "слот" на золото, США. "Лестничный" нисходящий тренд золота во время периода 1987 — 1989 годов. Когда падающая трендовая линия музыкальных стульев была, наконец, прервана в ноябре 1989 года, последовало активное движение цены.

Это правило не является универсальным, но оно широко используется на многих рынках, подкрепленное тем фактом, что прямую линию трудно видоизменять. Если у людей развивается мания рисовать трендовые линии у себя на графиках, то большинство из них рисуют одинаковые линии.

С каналами так же забавно, как и с линиями тренда, но в обоих случаях естественной предпосылкой является то, что прямая линия покоится на максимальном количестве ее соприкосновений с рыночной ценой, поэтому:

|

|

|

Трендовые линии и каналы — самые самоупрочняющиеся сигналы из всех существующих, и их значимость увеличивается с ростом числа контактов между ценой и линиями.

Более того:

Чем круче трендовые линии и чем круче и уже каналы, тем сильнее подтверждение основной устойчивости тренда. Чем круче трендовая линия, тем слабее сигнал опасности в случае, если она прервется.

Существует только два контакта, поэтому есть сомнения, что начнется музыка, и только при наличии трех контактов (один плюс два) неудавшийся канал может идти не в ногу с рынком. Если контактов больше, сигнал имеет увеличивающийся импульс, пока не станет настолько очевидным, что станет саморазрушающимся.

Графики на Рисунках 33 и 34 показывают примеры трендовых линий швейцарского франка в сравнении с немецкой маркой.

Во всех примерах трендовые линии нарисованы с использованием самой высокой вершины или основания графика в качестве точки отсчета. Однако во многих случаях лучше взять первую же последовательно возникшую вершину или основание в качестве точки отсчета. В противном случае, например, на двойной вершине, трендовая линия может стать почти горизонтальной.

Как указано выше, трендовые линии и каналы не имеют значения для самоупрочняющегося влияния, вытекающего из того, что все рисуют одинаковые линии на однородных графиках. Но если начинать рисовать их на вновь создаваемом индикаторе, например, на индикаторе скорости изменения (который будет рассмотрен далее в книге), естественно, это будет подобно танцу не под ту музыку, что надо.

Рисунок 33 Немецкая марка/швейцарский франк. График показывает, как через несколько лет рынок может быть "пойман" между двумя четкими линиями тренда. Когда верхняя трендовая линия была прорвана весной 1989 года, цена продвинулась до 91.69 всего за несколько месяцев.

"МАГИЧЕСКОЕ МЫШЛЕНИЕ" И ТЕХНИЧЕСКИЙ АНАЛИЗ

Ученый Б. Ф. Скиннер провел несколько экспериментов (1948, 1992), в которых он продемонстрировал необычное яв-,; ление, названное им "магическим мышлением". Он кормил голубей каждые пятнадцать секунд независимо от того, что делали в этот момент птицы. Этот процесс изменил их поведение. Каждая птица теперь повторяла особые движения, например, поворачивалась вокруг себя, поворачивала по особенному голову и так далее. Это говорило о том, что птицы считали, что такое поведение побуждает их кормильца дать им еду.

Возможно, некоторые формы технического анализа, не имеющие логического объяснения, просто являются такими ритуалами, которые повторяются инвесторами, однажды удачно сделавшими деньги, следуя такому "анализу".

|

|

|

Рисунок 34 Немецкая марка/швейцарский франк. График показывает, что произошло после прорыва немецкой марки/швейцарского франка весной 1989 года. Использование трендовой линии и скользящих средних позволяет легко рассчитать протяженность во времени этого рынка.

подтверждения объемов

Четвертая категория индикатора тренда — объем. Самое известное правило объема заключается в принципе Доу: "Объем должен подтверждать тренд". Если рынок идет наверх, объем будет выше на подъемах, чем на спадах. Это можно увидеть прямо из колонок объема на графике. Основание для этого правила очень простое. Когда объем большой при повышениях цен, это говорит о том, что инвесторы склонны забирать прибыль слишком быстро (позиции самозащиты). Но затем они начинают сожалеть о своих действиях и хотят снова купить. Большой оборот на повышениях, таким образом, гарантирует продолжительный спрос ниже текущей рыночной цены.

Иногда этот принцип объясняется так называемым "балансовым объемом". С помощью этого метода, внедренного Джозефом Гранвиллем, и с помощью графика цен нарисовано поведение накопленного объема, где объем положительный в дни с поднимающимися ценами и отрицательный в дни со снижающимися ценами. Это делает видимой перспективу, на протяжении которой объем подтверждает тренд. В краткосрочном периоде объем также важный инструмент. Существует три правила, которые следует знать.

Первое правило гласит: если рынок открывается с изменениями относительно закрытия предыдущего дня с большим объемом, чаще всего на протяжении дня будет наблюдаться коррекция по направлению к цене предыдущего закрытия. Причина в том, что большой объем утром чаще всего имеет место благодаря людям, торгующим на основе ночных новостей, таким образом, это будет полностью дисконтироваться в цене.

Второе правило, касающееся краткосрочных торговых диапазонов, удивит многих. В торговых диапазонах оборот обычно располагается почти исключительно в зонах поддержки и сопротивления. Когда цена движется между ними, торговля стихает. Это правило гласит: прорыв будет иметь место в той стороне, на которой объем склонен к снижению. В действительности это поразительное правило просто повторение предыдущего наблюдения — чем выше объем, тем сильнее становится зона поддержки или сопротивления.

Третье правило, касающееся объема, самое сложное для применения на практике. Обычно сильный рост объема ожидается после прорыва из зоны скопления. Это самоупрочняющийся сигнал, но только если он возникнет после прорыва. Если объем в течение дня большой (в то время, пока проверяется зона поддержки или сопротивления в течение дня), это говорит о том, что возникновение прорыва становится менее вероятным. По той же причине прорывы на вялых рынках, например перед праздниками, зачастую бывают самыми лучшими сигналами. Самые лучшие в году торговые дни чартиста между Рождеством и Новым годом.

семь теорий, объясняющих необычные фигуры объемов торговли

"Принимайте убытки и позволяйте прибыли расти". Это правило имеет смысл на рынке, на котором преобладают положительные контуры обратной связи и тренды. Если предположить, что этому правилу последуют все, тогда на бычьих рынках был бы маленький объем, а на медвежьих рынках большой. Однако в действительности на бычьих рынках объем торговли намного больший, чем на медвежьем рынке. Поэтому люди склонны урезать прибыль и позволять убыткам расти. Существует семь теоретических подходов, объясняющих это: теория перспективы, эффект определенности, позиции самозащиты, теория сожаления, отделы мозга, когнитивный диссонанс и чрезмерная самоуверенность.

Теория перспективы, разработанная Канеманом и Тверски1 (1979), один из самых часто приводимых в качестве примера и лучших документально подтвержденных явлений в экономической психологии. Теория утверждает, что мы имеем беспричинную склонность быть менее готовым рисковать прибылью, чем убытками. Ученые провели серию экспериментов, показавших, что люди не принимают разумных инвестиционных решений, даже если они находятся перед простым набором альтернатив. Одной группе людей была представлена следующая проблема:

В дополнение к тому, что вы уже имеете, вам дали $1000. Теперь попросим вас выбрать одно из двух:

• верный заработок в $500;

• 50% шансов за то, что вы заработаете $1000, и 50% шансов за то,

что вы не заработаете ничего.

Случилось так, что 84% отвечающих выбрали верный заработок, тогда как 16% предпочли сыграть на большую ставку. 1 Kahneman, Tversky.

Далее ученые пригласили другую группу и задали следующий вопрос:

В дополнение к тому, что вы уже имеете, вам дали $2000. Теперь попросим вас выбрать одно из двух:

• верный убыток в $500;

• 50% шансов за то, что вы потеряете $1000, и 50% шансов за то,

что вы не потеряете ничего.

Задача, абсолютно сходная с предыдущей, а вот результаты — нет: 31% опрошенных предпочли верный убыток, 69% решили поставить на меньший убыток. Если это перевести на язык фондовой торговли, станет понятно: мы меньше готовы рисковать потерей прибыли, чем рисковать тем, что позволим убыткам расти еще больше. Другими словами: мы больше расположены закрывать прибыльные позиции, нежели убыточные. Таким образом, на поднимающихся рынках объем торговли больше.

Другое вероятное объяснение дал Алаис (Alais) (1953), разработавший теорию так называемого эффекта определенности. Эта теория обращает особое внимание на то, как мы справляемся с потенциальной прибылью. Алаис обнаружил, что мы предпочитаем определенную прибыль небольшого размера неопределенной и вероятностной прибыли намного большего размера, даже если последний статистический показатель говорит, что вероятность успеха высока. Итак, представьте, что у вас есть акция, которая поднялась. Теперь вы можете выбрать между определенной прибылью (позвонить прямо сейчас своему брокеру, продать акцию и взять свою прибыль!) или очень высокой вероятностью, что акция будет продолжать расти. Так что же вы предпочтете? Большинство, похоже, позвонит своему брокеру.

Позиции самозащиты также могут объяснить наблюдаемый феномен. Правда, немного смущает само выражение "брать убытки", а не "брать прибыль". Поэтому мы избегаем "брать убытки".

Конечно, существует соответствующая теория для объяснения, как мы ведем себя, когда сталкиваемся с потерями. Она называется (не очень-то и удивительно!) теорией сожаления и формулируется примерно так: чтобы минимизировать чувство сожаления, когда мы приняли неправильное решение, мы избегаем действий, делающих слишком очевидным для нас и других, насколько неправильным было это решение. Продажа акции и, таким образом, принятие убытков становится болезненнее и неприятнее (когда придется отчитываться перед бухгалтером, налоговым инспектором, а также своей семьей) и вызывает более сильное чувство сожаления, чем ведение записей об убытках, в надежде на лучшее. Меир Статман описывал это следующим образом:

В итоге люди торгуют по обеим причинам: и по когнитивной, и по эмоциональной. Они торгуют потому, что думают, что у них есть информация, когда у них нет ничего, кроме шумихи, они торгуют потому, что торговля может вызвать чувство гордости. Торговля вызывает гордость, когда решения оказываются хорошими, но она же приносит и сожаления, когда решения не оказываются хорошими. Инвесторы пытаются избегать боли сожаления, избегая реализации убытков, используя инвестиционных консультантов в роли козлов отпущения и избегая компаний с плохой репутацией.

чрезмерная самоуверенность

Прекрасно верить в себя, и это вполне нормально. Существует серьезное исследование, показывающее, что большинство людей оценивают себя выше среднего значения почти по всем положительным личным качествам: способность управлять автомобилем, умение руководить, атлетические способности, умение ладить с другими, чувство юмора, административное принятие риска и ожидаемое долголетие.

Конечно, в среднем мы не можем быть лучше, чем в среднем все люди. Поэтому вполне понятно, что мы — в среднем — чрезмерно самоуверенны. Излишняя самоуверенность может происходить от различных когнитивных и разрешающих процессов, а может быть соединена и с позициями самозащиты.

На финансовых рынках понятие излишней самоуверенности может помочь объяснить наличие большого объема наблюдаемых сделок на протяжении роста рынка. Конечно, когда рынки идут вниз, самоуверенность пошатывается, и объемы уменьшаются. Еще один возможный эффект, конечно, создание сверхпротяженных бычьих рынков.

Шефрин и Статман в 1985 году предложили объяснение, почему люди нерасположены брать свои убытки.

Это — пятая теория о так называемых отделах мозга. Основной ее постулат гласит: мы склонны разделять переменные на разные отделы и обращаться с каждым из этих отделов независимо, вместо того чтобы оптимизировать целое. Сохранение проигрышных позиций, даже если они ограждают нас от инвестирования тех же самых денег во что-нибудь другое, может быть симптомом этого феномена. Мы пытаемся оптимизировать каждое отдельное инвестирование (обычно весьма глупым образом), даже если понимаем, что это может означать потерю вообще любой возможности.

Когнитивный диссонанс может предоставить заключительное объяснение. Продажа убыточной позиции становится действием, подтверждающим диссонанс между нашими надеждами и позициями и реалиями рынка.

Эти семь теорий соединяются при описании взаимодействия между:

• экономической обстановкой (цены акций);

• личными факторами (тот факт, что мы зарабатываем или

теряем деньги);

• нашим субъективным благосостоянием (боль или радость

оттого, что мы заработали или потеряли деньги);

• нашим поведением (мы берем прибыль быстро, а убыткам

позволяем расти);

• ситуацией, которую создает наше поведение (большой объ

ем сделок на бычьих рынках, маленький объем в медвежьих

рынках).

Это может проиллюстрировать с помощью модели фон Райдже-на для экономической психологии (рис. 35).

Рисунок 35 Факторы в модели фон Райджена чрезмерной самоуверенности, объясняющие асимметричность движений объемов торгов.

психологические явления, способные объяснить

асимметричность движения объемов на Бычьих

и медвежьих рынках

» Теория перспективы. Мы имеем беспричинную тенденцию менее рисковать прибылью, чем убытками. Это означает, что мы быстро продаем, если зарабатываем прибыль, но не продаем, если терпим убытки.

• Эффект определенности. Мы предпочитаем надежный заработок

намного большему заработку, который почти гарантирован, но не

точно. Это заставляет нас закрывать удачные позиции, если даже

мы полагаем, что дальше может быть еще лучше.

• Позиции самозащиты. Мы адаптируем свои позиции, чтобы они,

как нам кажется, подтверждали ранее принятые нами решения.

Если рынок идет вверх после того, как мы купили, тогда мы про

даем, реализуя свою прибыль. Но, если рынок идет вниз, мы ре

шаем стать долгосрочными инвесторами и, таким образом, дер

жаться рядом с ним.

• Теория сожаления. Мы стараемся избегать действий, подтверждаю

щих совершенные нами ошибки. Продажа, при которой мы тер

пим убытки, такое подтверждение ошибки.

• Отделы мозга. Мы разделяем феномен на различные отделы и пы

таемся оптимизировать каждый отдел по отдельности, вместо того

чтобы оптимизировать целое. Такое поведение может означать,

что мы закрываем удачные позиции просто потому, что они при

быльные.

• Когнитивный диссонанс. Когнитивный диссонанс возникает, когда

мы имеем доказательство, что наши предположения неверные.

Мы пытаемся избегать такой информации или искажать ее, или

пытаемся избегать действий, выявляющих этот диссонанс. Прода

жа, при которой мы терпим убытки, является таким действием,

подтверждающим совершение ошибки и, следовательно, образу

ющим когнитивный диссонанс.

• Чрезмерная самоуверенность. Мы переоцениваем свою способ

ность принимать верные решения. Когда рынки идут наверх, мы

зарабатываем деньги и полагаем, что это из-за того, что мы умны

и проницательны, поэтому-то и начинаем торговать больше имен

но по этой причине.

Глава 15

|

|

|