|

Влияние заемного финансирования на EPS

|

|

|

|

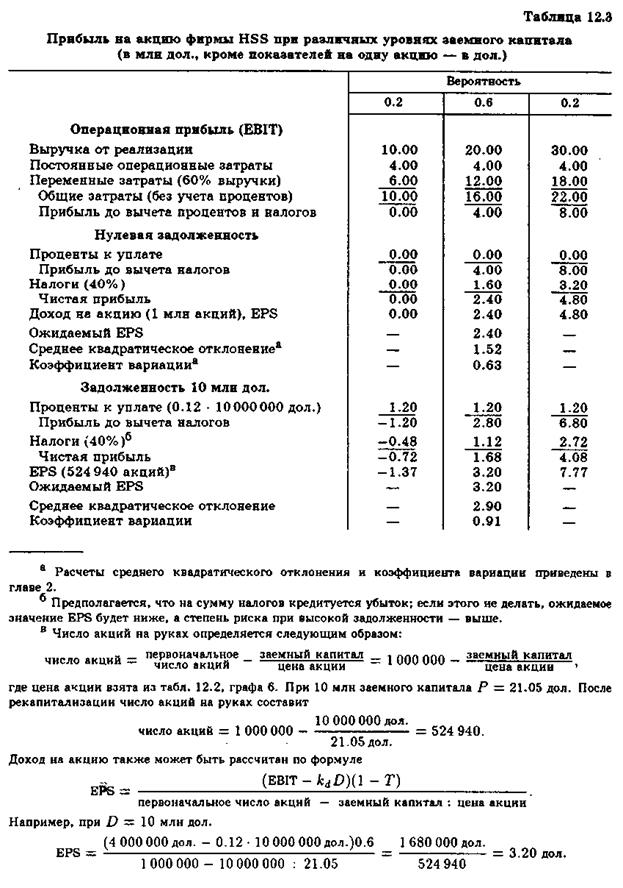

Далее мы хотим рассмотреть влияние заемного финансирования на общую стоимость фирмы и цену ее акций. Используя данные по фирме HSS, посмотрим, как влияет заемное финансирование на показатель EPS (табл. 12.3). Верхняя треть таблицы содержит информацию об операционной прибыли. Считается, что размеры будущей EBIT фирмы точно неизвестны. Ожидаемое значение EBIT — 4 млн. дол., однако реальная ее величина может быть больше или меньше. В целях упрощения примем дискретное распределение выручки, поэтому EBIT имеет только три возможных значения. Заметим также, что EBIT предполагается независимой от стратегии финансирования.10

Вторая треть табл. 12.3 показывает ситуацию, которая сложится, если HSS продолжит использовать лишь собственный заемный капитал. Для расчета EPS чистая прибыль после уплаты налогов делится на 1 млн. акций, находящихся в обращении. Если выручка меньше 10 млн. дол., EPS равен нулю, но EPS увеличится до 4.8 дол. при выручке в 30 млн. дол.

Далее, EPS при каждой величине выручки умножается на вероятность данной величины выручки и определяется ожидаемый EPS, который равен 2.4 дол. в случае, если HSS не использует заемный капитал. Мы также рассчитываем среднее квадратическое отклонение EPS и его коэффициент вариации, чтобы получить представление об общем риске фирмы при отсутствии заемного капитала:  = 1.52 дол. и

= 1.52 дол. и  = 0.63.

= 0.63.

Нижняя часть табл. 12.3 отражает финансовые показатели, которые могут быть получены, если фирма решится привлечь заемный капитал в размере 10 млн. дол. Процентная ставка, под которую можно получить заем, равная 12%, взята из рис. 12.2. В этом случае ежегодные затраты компании на уплату процентов составят 1.2 млн. дол. Это постоянные затраты, и они вычитаются из EBIT, как это показано в верхней части таблицы. Далее учитываются налоги и рассчитывается EPS для каждого значения выручки. EPS равен —1.37 дол. при выручке в 10 млн. дол., он увеличится до 3.20 дол. при выручке в 20 млн. дол. и достигнет 7.77 дол. при выручке в 30 млн. дол.

|

|

|

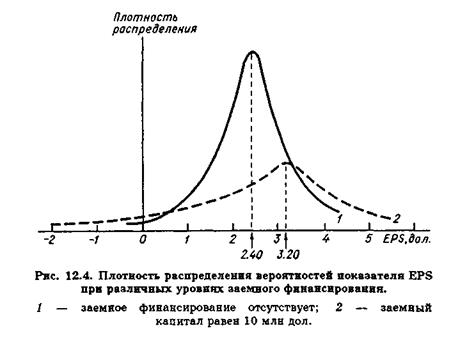

Непрерывные распределения EPS для двух финансовых структур изображены на рис. 12.4. Хотя ожидаемое значение EPS гораздо выше при использовании фирмой заемного финансирования, из графика ясно видно, что при этом возрастает и риск получения низкого или даже отрицательного EPS. Рис. 12.4 отлично показывает, что использование заемного капитала подразумевает сбалансированность риска и дохода — при большей доле заемного капитала увеличивается ожидаемый EPS, но возрастает и риск фирмы. Именно увеличение риска приводит к увеличению  и

и  при больших объемах заемного финансирования.

при больших объемах заемного финансирования.

Зависимость между ожидаемым EPS и уровнем финансового левериджа представлена на рис. 12.5,а. Здесь мы видим, что с ростом заемного капитала ожидаемый EPS вначале увеличивается — затраты на уплату процентов растут, но уменьшение количества акций на руках в связи с замещением акционерного капитала заемным тем не менее приводит к росту EPS. Однако EPS достигает пика, когда привлечено 12 млн. дол. заемного капитала. После этой суммы процентные ставки стремительно возрастают и EBIT начинает снижаться, поэтому EPS падает, несмотря на снижение количества акций на руках. Риск, измеряемый коэффициентом вариации EPS, приведенным в таблице рис. 12.5, неуклонно растет, и темп роста увеличивается по мере замещения акционерного капитала заемным.

Максимизирует ли цену и EPS одна и та же величина заемного капитала? Ответ — нет. Как можно судить по рис. 12.5,6, цена акции HSS максимальна при 6 млн. заемного капитала, тогда как рис. 12.5, а показывает, что ожидаемый EPS максимален при использовании 12 млн. дол. заемного капитала. Гак как руководство фирмы в первую очередь заинтересовано в максимизации рыночной оценки акционерного капитала, оптимальная структура источников предполагает привлечение 6 млн. дол заемного капитала.

|

|

|

|

|

|