|

Форма, структура и методы составления отчета о движении денег

|

|

|

|

В отчете о движении денежных средств представляется информация о движении денежных средств в результате операционной, инвестиционной и финансовой деятельности предприятия, чистом денежном результате от этих видов деятельности. При составлении отчета денежные средства и их эквиваленты суммируются и учитываются общей суммой. Суммы денежных средств и их эквивалентов, отраженные на конец отчетного периода, должны соответствовать данным, отраженным в бухгалтерском балансе.

Вся хозяйственная деятельность предприятия для целей представления отчета о движении денег может быть разделена на три группы:

1) операционная деятельность - это деятельность, для которой создана организация и которая в большинстве случаев приносит основной доход.

2) инвестиционная деятельность - это деятельность, связанная приобретением и выбытием долгосрочных активов и других инвестиций.

3) финансовая деятельность - это деятельность, отражающаяся, в изменении объема и состава собственного капитала и заемных средств организации.

Отчет о движении денежных средств имеет следующую структуру:

Денежные средства, полученные:

от операционной деятельности;

от инвестиционной деятельности;

от финансовой деятельности.

Изменение денежных средств.

Денежные средства на начало года.

Денежные средства на конец года.

В таблице 3 также представлена структура отчета о движении денежных средств.

Таблица 3 - Структура отчета о движении денежных средств

| № п/п | Наименование показателей |

| 1 | Итог раздела I: чистая сумма денежных средств от операционной деятельности предприятия |

| 2 | Итог раздела II: чистая сумма денежных средств от инвестиционной деятельности предприятия |

| 3 | Итог раздела III: чистая сумма денежных средств от финансовой деятельности предприятия |

| 4 | Итого: увеличение +/ - уменьшение денежных средств |

| 5 | Денежные средства и их эквиваленты на начало отчетного периода |

| 6 | Денежные средства и их эквиваленты на конец отчетного периода |

|

|

|

Каждый из разделов, показывающих движение денежных средств от операционной, инвестиционной и финансовой деятельности, раскрывается более подробно с указанием конкретных потоков. Информация о входящем и исходящем сальдо по счетам денежных средств приводится для сверки. В случае правильного построения отчета о движении денег (ДС) должны соблюдаться следующие равенства: ДС на начало года + или - Изменения ДС = ДС на конец года, где Изменения ДС - ДС от операционной деятельности + или - ДС от инвестиционной деятельности + или - ДС от финансовой деятельности.

Для составления отчета о движении денежных средств используются специальные разработочные таблицы, в которых приведена следующая информация (косвенный метод расчета движения денежных средств):

балансы за предыдущий и отчетный год, что позволяет произвести сопоставление данных по всем статьям и определить отклонения (+,-) по каждой из них;

отчет о результатах финансово-хозяйственной деятельности за предыдущий и отчетный год, что позволяет произвести сопоставление данных по всем статьям доходов и расходов, а также нераспределенного дохода (убытка) на конец отчетного года.

В результате сопоставления данных можно установить, к какому виду деятельности (операционной, инвестиционной или финансовой) относятся суммы, увеличивающие или уменьшающие поступление или выбытие денежных средств. Эти данные обобщаются в разработочной таблице и позволяют внести соответствующие корректировки в отчет.

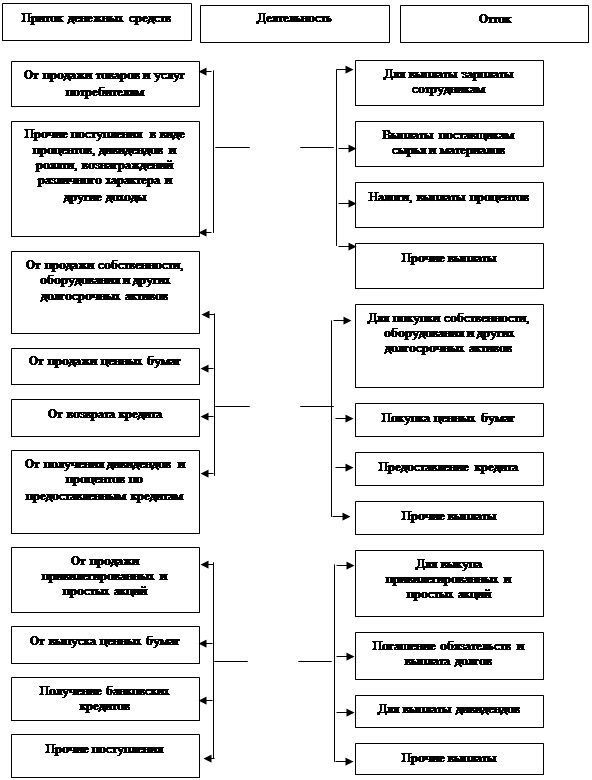

Классификация деятельности субъекта по видам позволяет оценить влияние каждого из них на финансовое положение (Рисунок 2). [15,c.347]

|

|

|

|

Рисунок 2 - Каналы притока и оттока денежных средств

Все эти виды деятельности считаются основными каналами поступления и выбытия денежных средств. Стандарт требует раскрытия их движения в разрезе каналов их поступления и выбытия. В Республике Казахстан движение денег осуществляется от операционной деятельности с использованием прямого или косвенного методов [16, с.248].

Разница между ними состоит в различной последовательности процедур определения величины потока денежных средств.

Денежные средства включают деньги в кассе и на счетах в банках. Депозитные вклады в банках относятся к краткосрочным или долгосрочным финансовым вложениям.

Эквиваленты денежных средств представляют собой высоколиквидные инвестиции предприятия, свободно обратимые в денежные суммы и незначительно подверженные риску колебаний их стоимости (депозитные сертификаты, казначейские краткосрочные обязательства). Таким образом, конкретный вид краткосрочных финансовых вложений организации может быть признан эквивалентом денежных средств при условии, что у составителя отчета есть уверенность в свободном обращении данной ценной бумаги в деньги без существенной потери в сумме, отраженной в бухгалтерском балансе.

Чистые денежные средства - это нетто-результат движения денежных средств под влиянием хозяйственных операций. Чистый прирост или уменьшение денежных средств за отчетный период.

Поток денежных средств - это поступление и расходование денежных средств и их эквивалентов. Валовой денежный поток представляет собой совокупность поступления или расходования денежных средств предприятия в рассматриваемом периоде в разрезе отдельных временных интервалов. Дефицитный денежный поток - характер денежного потока предприятия, при котором поступление денежных средств предприятия существенно ниже его реальных потребностей в их обоснованном расходовании. Избыточный денежный поток - характер денежного потока предприятия, при котором поступление денежных средств превышает его целесообразную потребность в расходовании.

Приток или отток денежных средств - увеличение или уменьшение денежных поступлений в результате хозяйственной деятельности, отдельных видов деятельности или хозяйственных операций.

|

|

|

Поступление (приток) денежных средств - получение выручки от реализации продукции, выполнения работ и оказания услуг; получение авансов от покупателей и заказчиков; получение долгосрочных и краткосрочных кредитов - называется положительным денежным потоком.

Выбытие (отток) денежных средств - уплата средств по счетам поставщиков и других контрагентов; выплата заработной платы, расчеты с бюджетом, погашение задолженности по кредитам; выплата дивидендов, процентов и т.п. - считается отрицательным денежным потоком.

Разность между поступлениями и платежами отчетного периода является чистым денежным потоком. Положительное значение чистого денежного потока свидетельствует о наращении денежных средств или их притоке, отрицательное - об их оттоке.

Определения указанных терминов соответствуют общему подходу, которого придерживаются в международной практике, в частности МСФО, при составлении отчета о движении денежных средств Отчет о движении денежных средств содержит информацию, в которой заинтересованы как собственники, так и кредиторы. Собственники, располагая информацией о денежных потоках, имеют возможность более обоснованно подойти к разработке политики распределения и использования прибыли. Кредиторы могут составить заключение о достаточности средств у потенциального заемщика и его способности зарабатывать денежные средства, необходимые для погашения обязательств.

Прямой метод подразумевает раскрытие содержания всех основных видов денежных поступлений и выплат. Иначе говоря, данный метод основывается на изучении каждой денежной операции и определении, к какому виду деятельности она относится. Для этого необходимо провести корректировку каждой статьи отчета о результатах финансово-хозяйственной деятельности. Начинают с денежных поступлений от реализации продукции, из которых вычитают все денежные выплаты по приобретению товаров, текущим расходам, процентам за кредит, выплатам в бюджет и т.д. Другими словами, в данный отчет должны быть занесены все корреспонденции со счетами учета денежных средств. При применении компьютерной техники отчет составляется автоматически, хотя он достаточно трудоемок для ручного оформления. Сложность заключается в том, что разбивка денежных потоков на различные виды деятельности в отдельных случаях носит условный характер. К примеру, трудно разбить по видам деятельности выплаты по зарплате и выплаты социального характера. В итоге выводят сумму состояния денежных средств от операционной деятельности.

|

|

|

Примерами движения денежных средств, возникающих в результате операционной деятельности при применении прямого метода, являются:

поступление денежных средств:

от продажи товаров и оказания услуг;

авансы, полученные под поставку товарно-материальных запасов и оказание услуг;

в виде процентов, дивидендов и роялти, вознаграждений различного характера и других доходов;

прочие поступления; выбытие денежных средств:

расчеты с поставщиками и подрядчиками за товары и оказанные услуги;

авансы, выданные под поставку товарно-материальных запасов, выполнение работ и оказание услуг;

оплата труда и прочие выплаты;

расчеты с бюджетом, органами пенсионного обеспечения, социального страхования, внебюджетными фондами;

выплаты дивидендов;

прочие выплаты.

Косвенный метод предполагает корректировку чистого дохода или убытка на изменение текущих активов и обязательств, неденежных операций, а также на доходы и убытки, являющиеся результатом инвестиционной и финансовой деятельности, по сравнению с предыдущим периодом. [14, c.573]

В основе метода лежит информация бухгалтерского баланса и отчета о результатах финансово-хозяйственной деятельности. При этом не предусматривается корректировка каждой статьи отчета о результатах финансово-хозяйственной деятельности.

Каждый из представленных методов создает необходимую содержательную информацию для пользователей о потоках денежных средств организации, которые показывают в отчете в развернутом виде отдельно как притоки, так и оттоки денег. Их взаимозачет допускается только в случаях, когда это разрешено стандартом.

В МСФО предусмотрены нижеследующие случаи взаимозачетов:

когда потоки денежных средств отражают деятельность клиентов, а не самой организации: принятие и погашение вкладов до востребования; арендная плата, собираемая от имени владельцев и передаваемая им; средства клиентов инвестиционных компаний; авансовые платежи и кредиты; размещение и снятие вкладов в других финансовых институтах;

|

|

|

когда денежные поступления и платежи отличаются быстрым оборотом, краткими сроками погашения и крупными суммами; приобретение и продажа инвестиций, операций с кредитными картами и т.п. [15, c.349]

За основу потока денежных средств от операционной деятельности при косвенном методе берется чистый доход (непокрытый убыток), который корректируется на величину амортизационных отчислений и начисленных резервов по сомнительным долгам за отчетный период, изменения в балансах счетов текущих активов и обязательств и на величину прибыли и убытков от реализации внеоборотных активов.

Значение раздела отчета, в котором отражаются денежные потоки от операционной деятельности, определяется тем, что в нем раскрывается информация об основных поступлениях и платежах организации. Поэтому при использовании информации отчета о движении денежных средств ключевым показателем является чистый денежный поток от операционной деятельности. На основании данных о величине и динамике этого показателя в их сочетании с другой информацией могут быть сделаны выводы относительно способности организации создавать денежные средства в результате своей основной деятельности в размере и сроки, необходимые для расчета по обязательствам и осуществления инвестиционной деятельности.

Именно поэтому в отчете важно отделить денежные средства, создаваемые в результате операционной деятельности, от денежных средств, привлекаемых со стороны в виде кредитов, дополнительных вкладов собственников и т.п.

Общее изменение денежных средств за период может быть положительным, предприятие может иметь удовлетворительные значения коэффициентов ликвидности, в то же время величина чистого денежного потока от операционной деятельности будет отрицательной. Это означает, что результатом основной деятельности предприятия является отток денежных средств, а их прирост за период обеспечен за счет финансовой или реже инвестиционной деятельности. Если подобная ситуация для данного предприятия повторяется, нужно понимать, что наступит момент, когда оно будет не в состоянии погасить свои финансовые обязательства, поскольку основным стабильным источником погашения внешних обязательств является приток денежных средств от операционной деятельности.

Еще один из важных каналов поступления денежных средств и их выбытия - инвестиционная деятельность.

Примерами движения денежных средств, возникающих в результате инвестиционной деятельности, являются:

денежные выплаты (поступления) по приобретению (от реализации) нематериальных активов, основных средств, финансовых инвестиций и других долгосрочных активов. Они включают в себя выплаты, связанные с капитализацией затрат по опытно-конструкторским работам и незавершенному производству;

денежные выплаты (поступления) по приобретению (от реализации) собственного капитала, финансовых инвестиций, долговых обязательств других предприятий;

предоставление (погашение) кредитов другим юридическим лицам;

прочие выплаты.

Хотя приобретение и реализация активов в кредит и являются инвестиционной деятельностью, они не вызывают движения денежных средств и не отражаются в отчете о движении денежных средств.

Помимо этого, инвестиционная деятельность отражается в бухгалтерском балансе в разделе, включающем в себя долгосрочные активы. К ней же относятся операции, воздействующие на финансовые инвестиции, которые отражаются в другом разделе бухгалтерского баланса - текущие активы.

В отчете о движении денег инвестиционная деятельность отражается там, где показываются доходы или расходы от продажи акций, основных средств и др.

Потоки денежных средств от инвестиционной деятельности показывают степень направленности произведенных расходов на ресурсы, предназначенные для воспроизводства будущих доходов.

Основные потоки денежных средств от инвестиционной деятельности:

денежные поступления от продажи основных средств, нематериальных активов, прочих долгосрочных активов;

денежные поступления от продажи ценных бумаг других организаций;

возврат займов, предоставленных организациям на срок более 12 месяцев;

возврат средств, связанный с заключенными договорами простого товарищества, иные аналогичные поступления;

денежные средства, поступающие в виде дивидендов, полученных от участия в капитале других организаций;

денежные средства, направленные на приобретение долгосрочных активов, включая капитальные вложения, увеличивающие стоимость основных средств и нематериальных активов;

долгосрочные финансовые вложения;

авансовые платежи и кредиты;

денежные поступления от возмещения авансов и кредитов, предоставленных другим компаниям;

В составе вводимых в эксплуатацию основных средств могут быть объекты, затраты по созданию (сооружению) которых производились как в отчетном, так и в предшествующих периодах. Поскольку указанные расходы сопровождались оттоком денежных средств в более ранних периодах, они должны быть исключены из расчета чистого денежного потока от инвестиционной деятельности отчетного периода.

Финансовая деятельность - также один из каналов поступления и выбытия денежных средств, результатом которого является изменение в размере и составе собственного капитала и заемных средств. Приведем примеры движения денежных средств от финансовой деятельности:

поступление денежных средств:

от выпуска акций и других ценных бумаг;

получение банковских кредитов;

прочие поступления; выбытие денежных средств:

погашение банковских кредитов;

приобретение собственных акций;

выплата дивидендов;

прочие выплаты.

Кредиты и займы отражаются в разделе финансовой деятельности. Исключение составляют банковские овердрафты, которые в некоторых странах принято относить к рычагам управления денежными средствами, и в этом случае они рассматриваются в составе операционной деятельности.

Важно обратить внимание на то, что погашение суммы основного долга по предоставленному кредиту рассматривается в составе денежных потоков от финансовой деятельности, а уплата процентов по кредиту включается в раздел операционной деятельности, поскольку расходы на оплату процентов по предоставленным заемным средствам участвуют в формировании финансового результата.

Юридические лица раскрывают отдельно основные виды поступлений и выплат денег от операционной, инвестиционной и финансовой деятельности, за исключением определенных случаев, когда движение денег может быть раскрыто на нетто-основе. При этом к движению денег, возникающих на нетто-основе, могут быть отнесены:

принятие денег и оплата банковского депозита;

фонды, которые держат инвестиционные компании для своих клиентов;

арендные платежи, взимаемые от имени владельцев собственности и выплачиваемые им;

приобретение и продажа инвестиций;

прочие краткосрочные займы, срок погашения которых не превышает трех месяцев.

Таким образом, отчет о движении денежных средств представляет информацию о движении денежных средств за период, с классификацией на движение денег от операционной, инвестиционной, финансовой деятельности. Для раскрытия движения денег может быть использовано два метода: прямой и косвенный. Прямой метод анализа денежных потоков предполагает идентификацию всех корреспонденций счетов, затрагивающих дебет (приток денежных средств) и кредит (отток денежных средств) денежных счетов. Косвенный метод позволяет показать взаимосвязь между разными видами деятельности предприятия, устанавливает взаимосвязь между чистой прибылью и изменениями в активах предприятия за отчетный период. Оба метода составления отчета о движении денег позволяют получить необходимую пользователям информацию.

|

|

|