|

Оценка эффективности деятельности ПАО «БИНБАНК»

|

|

|

|

Эффективность работы банка определяется рентабельностью проводимых им операций и его способностью максимизировать прибыль при соблюдении необходимого уровня рисков.

Рентабельность отражает положительный совокупный результат деятельности банка в хозяйственно- финансовой и коммерческих сферах.

Прибыль — это главный показатель результативности работы банка. Разность между доходами и расходами коммерческого банка составляет его валовую прибыль. Именно показатель валовой прибыли (т.е. без учета уплаты налогов и распределения остаточной прибыли) дает характеристику эффективности деятельности коммерческого банка. Потребность в максимизации прибыли от собственной деятельности диктуется необходимостью покрытия всех издержек банка (в том числе убытков, связанных с невозвратом банковских активов), формирования дивидендов для выплаты акционерам, а также необходимостью создания внутрибанковского источника роста собственного капитала банка.

Кроме того, прибыльная деятельность банка является показателем успешности его работы и, следовательно, может послужить важным фактором формирования его репутации, что не только будет способствовать привлечению новых акционеров, но и укрепит доверие клиентов.

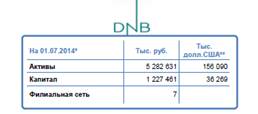

Укрепление рыночных позиций Банка является не менее важным показателем успешности его работы. БИНБАНК укрепил свою рыночную позицию за счет приобретения в 2014 году 2-х банков: Москомприватбанк (бывшая дочка украинского Приватбанка) и ДНБ Банк.

[1]

[1]

Сделка по Москомприватбанку заключена в рамках стратегии БИНБАНКа по расширению розничного бизнеса. Региональная сеть Москомприватбанка представлена в 31 регионе Российской Федерации (около 2000 банкоматов и 9000 POS-терминалов). В сентябре 2014 г. Центральный Банк Российской Федерации зарегистрировал новое наименование Москомприватбанка – «БИНБАНК кредитные карты».

|

|

|

ДНБ Банк является сильным игроком на рынке банковских услуг в Мурманской области. За последние 2 года ДНБ Банк активно развивал розничное кредитование и в настоящее время имеет стабильную базу розничных и корпоративных клиентов. Целью данного приобретения является выход на рынок Мурманской области, что позволит БИНБАНКу получить лояльную клиентскую базу и устойчивый прибыльный бизнес.

Данные приобретения позволили БИНБАНКу:

- Достичь стратегических целей в области розничного бизнеса в более короткие сроки.

- Расширить свою клиентскую базу и региональное присутствие.

- Войти в Топ-20 российских банков по объему активов и капитала.

Рейтинги БИНБАНКа отражают устойчивое финансовое положение и прочную позицию на банковском рынке.

Текущие рейтинги Банка:

1. В апреле 2016 г. S&P Global Ratings подтвердило долгосрочный и краткосрочный рейтинги БИНБАНКа на уровне «B/B». Рейтинг по национальной шкале был подтвержден на уровне «ruA-».

2. На 01.04. 2016 г. согласно ЗАО «Рус-Рейтинг», кредитные рейтинги Банка по национальной и международной шкалам составляют AA+/BBB+, реализован позитивный прогноз.

3. В сентябре 2015 г. ООО «Национальное Рейтинговое Агентство» подтвердило рейтинг кредитоспособности Банка на уровне «АА».

4. В марте 2016 г. ЗАО «Эксперт РА» понизил рейтинг БИНБАНКу до уровня A, «Высокий уровень кредитоспособности» и изменило подуровень на второй. Прогноз по рейтингу изменен на «развивающийся», что означает равную вероятность как сохранения рейтинга на текущем уровне, так и его изменения в среднесрочной перспективе. По рейтингу установлен статус «под наблюдением». Ранее у банка действовал рейтинг на уровне А+ «Очень высокий уровень кредитоспособности», третий подуровень, прогноз по рейтингу «негативный».

|

|

|

5. БИНБАНК имеет сбалансированную структуру активов и пассивов. (См. Приложение 2)

Структура и динамика баланса

Объем активов, приносящих доход банка составляет 93.31% в общем объеме активов, а объем процентных обязательств составляет 90.11% в общем объеме пассивов. Однако, объем доходных активов превышает средний показатель по крупнейшим российским банкам (87%).

Структура доходных активов на текущий момент и год назад:

| Наименование показателя | 01 Апреля 2015 г., тыс.руб | 01 Апреля 2016 г., тыс.руб | ||

| Межбанковские кредиты | 135 886 708 | (32.22%) | 436 854 485 | (61.16%) |

| Кредиты юр.лицам | 80 438 450 | (19.07%) | 86 929 927 | (12.17%) |

| Кредиты физ.лицам | 25 870 663 | (6.13%) | 23 368 541 | (3.27%) |

| Векселя | (0.00%) | (0.00%) | ||

| Вложения в операции лизинга и приобретенные прав требования | 697 801 | (0.17%) | 4 979 628 | (0.70%) |

| Вложения в ценные бумаги | 109 077 456 | (25.86%) | 96 626 465 | (13.53%) |

| Прочие доходные ссуды | 69 679 656 | (16.52%) | 64 803 049 | (9.07%) |

| Доходные активы | 421 784 543 | (100.00%) | 714 306 157 | (100.00%) |

Видим, что незначительно изменились суммы Кредиты юр.лицам, Кредиты физ.лицам, Векселя, Вложения в ценные бумаги, сильно увеличились суммы Межбанковские кредиты, Вложения в операции лизинга и приобретенные прав требования, а общая сумма доходных активов увеличилась на 69.4% c 421.78 до 714.31 млрд.руб.

Аналитика по степени обеспеченности выданных кредитов, а также их структуре:

| Наименование показателя | 01 Апреля 2015 г., тыс.руб | 01 Апреля 2016 г., тыс.руб | ||

| Ценные бумаги, принятые в обеспечение по выданным кредитам | 5 165 394 | (1.82%) | 3 169 052 | (0.53%) |

| Имущество, принятое в обеспечение | 39 380 759 | (13.84%) | 53 191 873 | (8.98%) |

| Драгоценные металлы, принятые в обеспечение | (0.00%) | (0.00%) | ||

| Полученные гарантии и поручительства | 209 052 294 | (73.46%) | 350 676 638 | (59.19%) |

| Сумма кредитного портфеля | 284 573 278 | (100.00%) | 592 435 630 | (100.00%) |

| - в т.ч. кредиты юр.лицам | 70 070 968 | (24.62%) | 76 124 322 | (12.85%) |

| - в т.ч. кредиты физ. лицам | 25 870 663 | (9.09%) | 23 368 541 | (3.94%) |

| - в т.ч. кредиты банкам | 107 886 708 | (37.91%) | 412 354 485 | (69.60%) |

Анализ таблицы позволяет предположить, что банк делает упор на кредитование банков, формой обеспечения которого являются смешанные виды обеспечения. Заметим, что удельный вес наиболее надежной формы обеспечения – имущества заемщика (в том числе драгоценные металлы и ценные бумаги) значительно уменьшился до значения 9.51%. Общий уровень обеспеченности кредитов недостаточен для погашения возможных убытков, связанных с возможным невозвратом кредитов.

|

|

|

Краткая структура процентных обязательств (т.е. за которые банк обычно платит проценты клиенту):

| Наименование показателя | 01 Апреля 2015 г., тыс.руб | 01 Апреля 2016 г., тыс.руб | |||

| Средства банков (МБК и корсчетов) | 72 784 948 | (16.20%) | 125 796 251 | (18.24%) | |

| Средства юр. лиц | 107 754 882 | (23.99%) | 115 929 949 | (16.81%) | |

| - в т.ч. текущих средств юр. лиц | 14 905 708 | (3.32%) | 22 923 146 | (3.32%) | |

| Вклады физ. лиц | 184 350 297 | (41.04%) | 297 113 364 | (43.07%) | |

| Прочие процентные обязательств | 84 304 431 | (18.77%) | 150 992 817 | (21.89%) | |

| - в т.ч. кредиты от Банка России | 49 813 880 | (11.09%) | 47 160 504 | (6.84%) | |

| Процентные обязательства | 449 194 558 | (100.00%) | 689 832 381 | (100.00%) |

Видим, что незначительно изменились суммы Средства юр. лиц, сильно увеличились суммы Средства банков (МБК и корсчетов), Вклады физ. лиц, а общая сумма процентных обязательств увеличилась на 53.6% c 449.19 до 689.83 млрд.руб.

Прибыльность источников собственных средств (рассчитываемая по балансовым данным) уменьшилась за год с 10.86% до -8.18%. При этом рентабельность капитала ROE (рассчитываемая по формам 102 и 134) уменьшилась за год с 30.60% до -19.71%. Показатель ROA- прибыльность активов, уменьшился на -3,72% и составил -1,25%.

Чистая процентная маржа увеличилась за год с -1.61% до 0.35%. Доходность ссудных операций увеличилась за год с 11.50% до 11.73%. Стоимость привлеченных средств уменьшилась за год с 9.96% до 9.79%. Стоимость привлеченных средств банков увеличилась за год с 8.92% до 13.67%. Стоимость средств населения (физ.лиц) уменьшилась за год с 10.76%до 9.21%

Ликвидными активами банка являются те средства банка, которые можно достаточно быстро превратить в денежные средства, чтобы возвратить их клиентам-вкладчикам. Для оценки ликвидности, рассмотрим период примерно в 30 дней, в течение которых банк будет в состоянии (или не в состоянии) выполнить часть взятых на себя финансовых обязательств (т.к. все обязательства вернуть в течение 30 дней не может ни один банк). Эта "часть" называется "предполагаемым оттоком средств". Ликвидность можно считать важной составляющей понятия надежности банка.

Оценка ликвидности, согласно показателям из Приложения 3:

|

|

|

· Уровень мгновенной ликвидности - удовлетворительно (тенденция - отрицательная);

· Уровень текущей ликвидности - удовлетворительно (тенденция - отрицательная);

· Соотношение высоколиквидных активов и привлеченных средств - низкое (тенденция - отрицательная);

· Доля обязательств до востребования - удовлетворительно (тенденция - отрицательная);

· Зависимость от межбанковского рынка - удовлетворительно (тенденция - положительная);

· Доля собственных векселей к капиталу - удовлетворительно (тенденция - положительная);

· Ссуды к обязательствам (небанковским) - удовлетворительно (тенденция – положительная).

Список использованной литературы:

1. ФЕДЕРАЛЬНЫЙ ЗАКОН "О БАНКАХ И БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ" от 02.12.1990 N 395-1 (действующая редакция от 29.12.2015)

2. Устав ПАО «БИНБАНК», утвержденный Общим Собранием акционеров протокол №13 от 01.12.08.

3. Генеральная лицензия Банка России на осуществление банковских операций № 2562

4. Лицензия Банка России на осуществление банковских операций по привлечению во вклады и размещению драгоценных металлов № 2562

5. Официальный сайт Банка России - cbr.ru

6. Официальный сайт Банка – binbank.ru

7. Информационный портал – banki.ru

8. Официальные сайты рейтинговых агентств: http://www.standardandpoors.com/ru_RU/web/guest/home, http://www.rusrating.ru/, http://www.ra-national.ru/, http://raexpert.ru/, http://www.sravni.ru/banki/rating/aktivy/

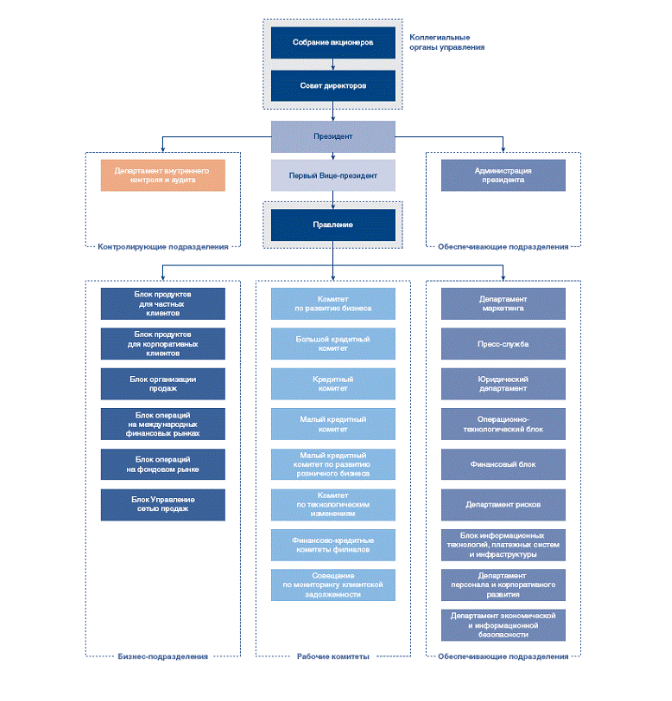

Приложение №1

Организационная структура ПАО «БИНБАНК»

Приложение №2

|

|

|