|

Алгоритм критериальной оценки инновационно-инвестиционных стратегий

|

|

|

|

Анализ системы показателей сравнительной эффективности проектов свидетельствует о том, что роль ключевого критерия принадлежит показателю чистого дисконтированного дохода. Таким образом, при разработке системы показателей сравнительной эффективности управленческих решений, основой ее определения, является данный критерий. Для более полной характеристики эффективности в комплексе также целесообразно использовать критерий срока окупаемости, с учетом временного аспекта и критерий пессимизма-оптимизма.

Отличительной особенностью определения эффективности проектов, как уже отмечалось, является три составляющих эффекта - финансовая, социальная, научно-техническая.

Выше обуславливается целесообразность определения социальной эффективности управленческого решения, основными критериями оценки которой, могут являться показатели, характеризующие изменение количества рабочих мест в регионе, улучшение жилищно-бытовых условий работников, изменение структуры производственного персонала, изменение уровня здоровья населения, экономии свободного времени, изменение снабжения населения продукцией и др.

Одним из методов оценки, научно-технического эффекта является эксперементально-бальный метод оценки значимости научных исследований. Метод экспертных оценок, позволяет установить уровень новизны, теоретический уровень и возможность реализации инноваций.

Для определения взаимосвязи производительности труда и деятельности научных работников, целесообразно использовать следующую формулу:

ΔQ =ΔI • T, (1)

где ΔQ – прирост производительности труда в народном хозяйстве;

ΔI – прирост информации;

|

|

|

T – фактор интенсивности, характеризующий движение информации в обществе, ее использование в материальном производстве.

Для определения финансовой эффективности, как уже отмечалось ранее, будет использован метод расчета чистого приведенного дохода.

В основе данного метода, заложено следование основной целевой установке, определяемой собственниками компании - повышение ценности фирмы, количественной оценкой которой, служит ее рыночная стоимость. Этот метод основан на сопоставлении величины исходной инвестиции (IC)с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока.

Поскольку, приток денежных средств распределен во времени, он дисконтируется с помощью ставки r,устанавливаемой аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

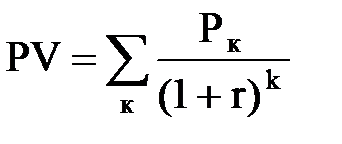

Пусть делается прогноз, что инвестиция (IC) будет генерировать в течение n лет годовые доходы в размере Р1, Р2, …, Рn. Общая накопленная величина дисконтированных доходов (Present Value, PV) и чистый приведенный эффект (Net Present Value, NPV) соответственно рассчитываются по формулам:

, (2)

, (2)

, (3)

, (3)

Очевидно, что если:

NPV>0, то проект следует принять;

NPV<0, то проект следует отвергнуть;

NPV=0, то проект ни прибыльный, ни убыточный.

Имея в виду, упомянутую выше основную целевую установку, на достижение которой, направлена деятельность любой компании, можно дать экономическую интерпретацию трактовки критерия NPV с позиции ее владельцев, которая, по сути, и определяет логику критерия NPV:

ü если NPV < 0, то в случае выбора проекта ценность компании уменьшится, т.е. владельцы компании понесут убыток;

ü если NPV = 0, то в случае выбора проекта ценность компании не изменится, т.е. благосостояние ее владельцев останется на прежнем уровне;

ü если NPV>0, то в случае выбора проекта ценность компании, а следовательно, и благосостояние ее владельцев увеличатся.

|

|

|

Следует особо прокомментировать ситуацию, когда NPV =0. В этом случае, действительно, благосостояние владельцев компании не меняется, однако, проекты нередко принимаются управленческим персоналом самостоятельно, при этом, менеджеры могут руководствоваться и своими предпочтениями.

Управленческое решение с NPV = 0 имеет все же дополнительный аргумент в свою пользу - в случае реализации стратегии объемы производства возрастут, т.е. компания увеличится в масштабах. Поскольку, нередко, увеличение размеров компании рассматривается, как положительная тенденция, стратегия все же принимается.

Возможен и другой вариант рассуждений. Ситуация, когда NPV =0, в чисто вычислительном плане достаточно редка и потому, если она имеет место, то вполне вероятно, что данное управленческое решение не обладает необходимым запасом прочности. Иными словами, если прогнозные оценки оказались чересчур «смелыми», то проект окажется убыточным. Поэтому, в подобной ситуации рекомендуется вновь обсудить обоснованность прогнозных оценок основных параметров управленческого решения.

Более того, можно говорить о некотором положительном минимуме как границе значения NPV,ниже которой, этот показатель не должен опускаться, поскольку, очевидно, что любые значения NPV,незначительно (в относительном смысле) превышающие нулевую отметку, свидетельствуют о рисковости проекта и «шаткости» данного критерия, как аргумента в пользу принятия управленческого решения. Иными словами, жесткая, безапелляционная аргументация типа «больше нуля, значит хорошо» - не всегда приемлема.

При прогнозировании доходов по годам, необходимо, по возможности, учитывать все виды поступлений, как производственного, так и непроизводственного характера, которые, могут быть, ассоциированы с данным управленческим решением. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

|

|

|

, (4)

, (4)

где i - прогнозируемый средний темп инфляции.

Расчет, с помощью приведенных формул, вручную достаточно трудоемок, поэтому, для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные финансовые таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т.п. в зависимости от временного интервала и значения ставки дисконтирования.

При расчете NPV,как правило, используется постоянная ставка дисконтирования, однако, при некоторых обстоятельствах, например, ожидается изменение уровня учетных ставок, могут использоваться индивидуализированные по годам значения ставки.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала коммерческой организации, в случае принятия рассматриваемой стратегии, причем, оценка делается на момент окончания реализации стратегии, но с позиции текущего момента времени, т.е. начала реализации стратегии. Этот показатель аддитивен в пространственно-временном аспекте, т.е. NPVразличных стратегий можно суммировать. Это очень важное свойство, выделяющее данный критерий из всех остальных и позволяющее, использовать его в качестве основного, при анализе оптимальности инвестиционного портфеля.

Метод определения срока окупаемости инвестиций является одним из самых простых и широко распространенных в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР), зависит от равномерности распределения прогнозируемых доходов от инвестиции. При расчете показателя РР, все же, рекомендуется учитывать временной аспект. В этом случае, в расчет принимаются дисконтированные денежные потоки, а соответствующая формула имеет вид:

PP = min n, при котором  , (5)

, (5)

DPP = min n, при котором  , (6)

, (6)

|

|

|

Для удобства расчетов можно пользоваться дисконтирующим множителем FM2(r %, n). Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда DPP > PP. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP. Показатель срока окупаемости инвестиции очень прост в расчетах, вместе с тем, он имеет ряд недостатков, которые необходимо учитывать в анализе.

Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, является целесообразным. В частности, это ситуация, когда руководство коммерческой организации, в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта - главное, чтобы инвестиции окупились и, как можно, скорее. Метод также, хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация, характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений.

Критерий пессимизма-оптимизма (Критерий Гурвица) - является разновидностью рациональной стратегии выбора решений. Данный критерий, представляет собой, взвешенную комбинацию критериев пессимизма и оптимизма.

Критерий предполагает, что при выборе решения вместо двух крайностей, в оценке противоположной стороны необходимо придерживаться некоторой промежуточной позиции, учитывающей возможность как наихудшего, так и наилучшего состояния пассивной стороны. По этому критерию, для каждого управленческого решения, нужно определить линейную комбинацию минимального и максимального выигрыша и взять то из них, для которого эта величина окажется наибольшей.

Y = max • [α maxi aij + (1-α) •mini aij], (7)

Где i = 1, 2, …,

m, j = 1, 2, …, n,

aij- оценка дохода (потерь) активной стороны при использовании стратегии I для состояния пассивной стороны j. (0≤α≤1) степень оптимизма.

При

α=0 – критерий характеризует стратегию поведения организации и лиц, принимающих решение как осторожное;

α=1 - критерий характеризует стратегию как рациональную.

На выбор значения (α) оказывает влияние мера ответственности: чем больше последствий ошибочных решений, тем больше желание застраховаться, тем ближе к нулю степень оптимизма.

Алгоритм оценки эффективности управленческих решений представлен на рис. 3.

| Определение срока окупаемости с учетом временного аспекта DPP |

| Оценка эффективности проекта |

| Существует ли социальная эффективность проекта? |

| Существует ли экономическая эффективность проекта? |

| Существует ли научно-техническая эффективность проект? |

| Да |

| Да |

| Нет |

| Нет |

| Определение соответствия результатов стратегии социальным нормам стандартов по: ü изменению количества рабочих мест в регионе, ü улучшению жилищно-бытовых условий работников, ü изменению структуры производственного персонала, ü изменению уровня здоровья населения, ü экономии свободного времени, ü изменению снабжения населения продукцией |

| Нет |

| Да |

| Обеспечивают ли результаты проект получение патентов? |

| Оценка прироста производительности труда в народном хозяйстве ΔQ |

| Удовлетворены ли ожидания акционеров, инвесторов? |

| Да |

| Нет |

| Определение уровня новизны |

| Определение уровня внедряемости |

| Расчет чистого дисконтированного дохода NPV |

| Существует ли возможность увеличения объемов производства? |

| Реализация проекта отклоняется |

| Да |

| Нет |

| NPV> 0 |

| Оценка эффективности на основе критерия оптимизма-пессимизма |

| Реализация проекта |

| Рис. 3. Алгоритм оценки эффективности управленческих решений |

| Да |

| Нет |

|

|

|

|

|

|