|

Формула расчета налога на прибыль

|

|

|

|

Кто не платит налоги

(ст. 246.1, 346.1, 346.11, 346.26 НК РФ)

· Участники проекта «Инновационный центр «Сколково»

- перешедшие на уплату единого сельскохозяйственного налога;

- применяющие упрощенную систему налогообложения;

- переведенные на уплату единого налога на вмененный доход по тем видам деятельности, которые подлежат обложению ЕНВД;

- участвующие в соглашениях о разделе продукции;

- плательщики налога на игорный бизнес (по прибыли, полученной от предпринимательской деятельности в сфере игорного бизнеса);

- организации, являющиеся иностранными организаторами Олимпийских и Паралимпийских игр, в отношении доходов, полученных в связи с организацией и проведением XXII Олимпийских и XI Паралимпийских зимних игр 2014 г. в городе Сочи (в период с 2008 по 2016 г.).

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога. Некоммерческие, общественные или бюджетные организации, а также объединения предприятий, фонды, деятельность которых согласно уставу финансируется в основном за счет средств учредителей, а цели деятельности не связаны с извлечением прибыли, фактически не являются плательщиками налога на прибыль. Тем не менее, если указанные организации будут получать дополнительные доходы от коммерческой деятельности, то по этим доходам они будут выступать в качестве плательщиков налога на прибыль.

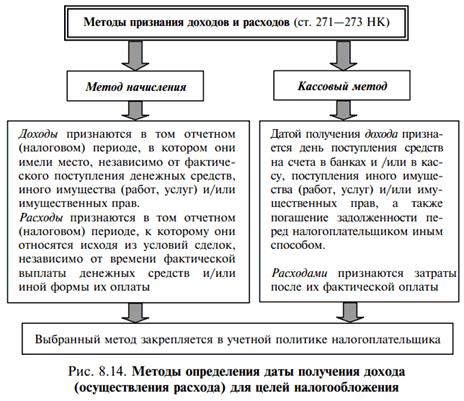

Поскольку в большинстве случаев налогооблагаемая прибыль определяется как разница между доходами и расходами, важное значение имеет момент (метод) признания доходов и расходов. Согласно ст. 271—273 НК для целей налогообложения могут применяться два метода признания доходов и расходов: метод начисления и кассовый метод.

|

|

|

Следует иметь в виду, что право на применение кассового метода определения даты получения дохода (осуществления расхода) имеют только организации (за исключением банков), у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без НДС не превысила 1 млн. руб. за каждый квартал. В случае нарушения установленного ограничения в течение календарного года доходы и расходы налогоплательщика подлежат пересчету с начала года по методу начисления. Помимо этого, метод начислений в обязательном порядке должны использовать участники договора доверительного управления имуществом или договора простого товарищества.

Необходимо выбрать единый метод, как для доходов, так и для расходов.

Нельзя применять один метод для расходов, а другой для доходов.

Формула расчета налога на прибыль

НП = (Дреал + Дв - Рреал - Рв). ставка налога

Дреал -доходы от реализации

Дв - внереализационные доходы

Рреал - расходы, связанные с производством и реализацией

Рв - внереализационные расходы

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета.

Некоторые доходы освобождены от налогообложения. Их перечень предусмотрен ст. 251 НК РФ.

Для большинства видов хозяйственной деятельности определен перечень наиболее часто встречаемых доходов, не учитываемых при налогообложении.

|

|

|

· в виде имущества, имущественных прав, которые получены в форме залога или задатка;

· в виде взносов в уставный капитал организации;

· в виде имущества или средств, которое получено по договорам кредита или займа; При этом не включается в доход выгода от экономии на процентах по договору беспроцентного займа либо займа, процентная ставка по которому ниже ставки рефинансирования Банка России;

· в виде капитальных вложений в форме неотделимых улучшений арендованного (полученного в безвозмездное пользование) имущества, произведенных арендатором (ссудополучателем);

· других доходов, предусмотренных ст. 251 НК РФ.

Перечень льготируемых доходов является закрытым и не подлежит расширительному толкованию. Поэтому все иные доходы, которые не указаны в этом перечне, нужно учесть для уплаты налога на прибыль.

К внереализационным доходам относятся такие, получение которых непосредственно не связано с производством и реализацией товаров, работ, услуг и имущественных прав и которые не указаны в ст. 249 и 251 НК.

Состав внереализационных доходов определяется ст. 250 НК, и всю их совокупность условно можно классифицировать по пяти основным группам.

Согласно ст. 252 НК расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. При этом под обоснованными понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Следует также учитывать, что расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты.

В составе расходов, подлежащих вычету из суммы доходов, наибольший удельный вес приходится на расходы, связанные с производством и реализацией. Рассмотрим более подробно состав этих расходов по экономически однородным элементам.

|

|

|