|

Методические указания к решению задачи 4.

|

|

|

|

Рыночная стоимость акции определяется множеством факторов, среди которых наибольшее значение имеют:

- соотношение между спросом и предложением на них на рынке ценных бумаг;

- годовой доход по акции;

- норма ссудного процента.

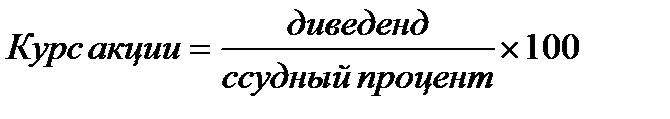

Курс акции находится в зависимости от ссудного процента, в связи с тем, что альтернативой помещения капитала в ценные бумаги является ссуда, т.е. одинаковые капиталы должны приносить одинаковый доход вне зависимости от формы, в которой он выступает. Таким образом, курс акции рассчитывается по следующей формуле:

,

,

или

.

.

Дивиденд, выплачиваемый по акции, представляет собой часть прибыли акционерного общества, предназначенный для распределения между акционерами и приходящийся на одну акцию. При этом, необходимо учитывать, что прибыль, предназначенная для распределения между ценными бумагами, ранее эмитированными акционерным обществом, выплачивается в следующем порядке: вначале осуществляются платежи по облигациям, затем по привилегированным акциям, и только после этого, оставшаяся часть прибыли, предназначенная к распределению между ценными бумагами, выплачивается пропорционально номинальной стоимости простых акций. Следовательно, доход по акциям напрямую зависит как от прибыли организации, так и от состава и количества ценных бумаг, эмитированных данным акционерным обществом.

Доход по облигации выплачивается до уплаты дивидендов по привилегированным и обыкновенным (простым) акциям. С наступлением срока погашения облигации эмитент возвращает ее владельцу стоимость этой бумаги.

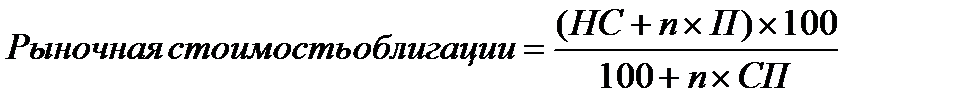

Также как и акции, облигации имеют номинальную и рыночную стоимость. Курс облигации определяется теми же факторами, что и курс акций, однако, на него оказывают влияние также номинальная стоимость и срок погашения облигации. Поэтому рыночная стоимость облигации может быть рассчитана по формуле:

|

|

|

,

,

где НС – номинальная стоимость облигации, руб.;

n – число лет, оставшихся до погашения облигации;

П – процент, выплачиваемы по облигации;

Курс же облигации в процентах к номиналу определяется по следующей формуле:

.

.

Примечание: в качестве ссудного процента можно взять доходность по привилегированным акциям.

Задача 5. Лизинговые операции коммерческих банков

Условие.

Рассчитайте общую сумму лизинговых платежей по лизинговому соглашению и лизинговые взносы при ежеквартальной их выплате при условии, что: балансовая стоимость используемого по лизингу оборудования БС млн руб.; нормативный срок службы оборудования – 5 лет; период действия лизингового соглашения – 4 года; ставка за пользование кредитными ресурсами – ПСкр; процентная ставка комиссионного вознаграждения – ПСком; командировочные расходы работников фирмы-лизингодателя – 20 тыс руб.; расходы на услуги (юридические консультации и др.) – 40 тыс руб; расходы на рекламу – 30 тыс руб.; другие виды расходов – 30 тыс руб.; процентная ставка налога на добавленную стоимость – 20 %. Исходные данные для решения задачи представлены в таблице 8.5.

Таблица 8.5 – Исходные данные для решения задачи по вариантам

| № варианта | 1 | 2 | 3 | 4 | 5 | 6 |

| Значения показателей | БС=2,5 ПСкр=60 ПСком=7 | БС=3,0 ПСкр=55 ПСком=10 | БС=2,0 ПСкр=45 ПСком=8 | БС=3,5 ПСкр=65 ПСком=12 | БС=3,0 ПСкр=60 ПСком=11 | БС=4,0 ПСкр=45 ПСком=9 |

| № варианта | 7 | 8 | 9 | 10 | 11 | 12 |

| Значения показателей. | БС=5,0 ПСкр=42 ПСком=5 | БС=5,5 ПСкр=41 ПСком=9 | БС=6,0 ПСкр=55 ПСком=6 | БС=4,8 ПСкр=68 ПСком=7 | БС=4,2 ПСкр=37 ПСком=13 | БС=5,4 ПСкр=39 ПСком=14 |

| № варианта | 13 | 14 | 15 | 16 | 17 | 18 |

| Значения показателей | БС=6,0 ПСкр=36 ПСком=5 | БС=6,2 ПСкр=38 ПСком=5 | БС=5,8 ПСкр=42 ПСком=6 | БС=5,4 ПСкр=45 ПСком=6 | БС=5,6 ПСкр=46 ПСком=7 | БС=6,4 ПСкр=44 ПСком=7 |

| № варианта | 19 | 20 | 21 | 22 | 23 | 24 |

| Значения показателей | БС=2,2 ПСкр=62 ПСком=4 | БС=2,8 ПСкр=45 ПСком=11 | БС=2,6 ПСкр=54 ПСком=6 | БС=3,4 ПСкр=55 ПСком=7 | БС=3,6 ПСкр=35 ПСком=8 | БС=4,2 ПСкр=36 ПСком=2 |

|

|

|

Методические указания к решению задачи 5.

В мировой практике термин «лизинг» (от англ. leasing – сдавать в наем) используется для обозначения различного рода сделок, основанных на аренде товаров длительного пользования. В зависимости от срока, на который заключается договор аренды, различают три вида арендных операций:

- краткосрочная аренда (рентинг) – на срок от одного дня до одного года;

- среднесрочная аренда (хайринг) – на срок от одного года до трех лет;

- долгосрочная аренда (лизинг) – на срок от трех лет и более.

Под лизингом обычно понимают долгосрочную аренду машин и оборудования или договор аренды машин и оборудования, купленных арендодателем для арендатора с целью их производственного использования, при сохранении права собственности на них за арендодателем на весь срок договора. Кроме того, лизинг можно рассматривать как специфическую форму финансирования капиталовложений при посредничестве банка (специализированной (лизинговой) компании), который приобретает для третьего лица имущество и отдает ему это имущество в аренду на долгосрочный период.

Лизинговая деятельность белорусских субъектов хозяйствования в настоящее время регламентируется Гражданским кодексом Республики Беларусь, Положением о лизинге на территории Республики Беларусь, рядом других законодательных актов, а также Конвенцией о международном финансовом лизинге 1988 г.

Согласно действующему законодательству лизинговая деятельность включает операции, связанные с приобретением в собственность объекта лизинга и передачей его субъекту хозяйствования во временное пользование для предпринимательских целей на срок и за плату либо с правом последующего выкупа, либо без такого права. При этом право собственности на объект лизинга в течение всего срока действия лизингового договора сохраняется за лизингодателем.

Объектом лизинга могут выступать любые непотребляемые вещи, которые используются в процессе предпринимательской деятельности. В частности, в лизинг могут передаваться движимое и недвижимое имущество, относящееся к основным фондам, а также рабочие инструменты и программные средства, используемые для обеспечения функционирования основных фондов, переданных в лизинг. Не разрешается использовать в качестве объекта лизинга имущество, предназначенное для удовлетворения личных (семейных) или бытовых нужд, а также земельные участки и другие природные объекты.

|

|

|

Классическому лизингу свойственен трехсторонний характер взаимоотношений.В связи с этим субъектами лизинга в классической лизинговой сделке обычно выступают:

- поставщик объекта лизинга – субъект хозяйствования (промышленное предприятие – производитель машин и оборудования, торговое предприятие, собственник имущества и др.), продающий объект лизинга лизингодателю;

- лизингодатель – юридическое лицо (банк, лизинговая фирма и др.), приобретающее лизинговое имущество для последующей передачи его в аренду по договору лизинга;

- лизингополучатель – субъект хозяйствования, который временно владеет и пользуется объектом лизинга на условиях, определенных лизинговым соглашением.

Принципиальная схема лизинговых отношений представлена на рисунке 8.2.

Условные обозначения:

1 – выбор лизингополучателем имущества (или его производителя), продавца;

2 – заключение договора об аренде с лизинговой компанией;

3 – заключение договора о поставке оборудования лизингополучателю;

4 – поставка оборудования арендатору;

5 – оплата поставщику стоимости оборудования (лизинговая компания становится владельцем оборудования);

6 – внесение арендных платежей на протяжении действия договора лизинга.

Рисунок 8.2 – Лизинговые взаимоотношения

Лизинговые операции не относятся к традиционным банковским операциям и получили широкое распространение в мировой банковской практике относительно недавно, в последние десятилетия. Лизинг по сути представляет собой форму товарного кредита, специфический канал финансирования инвестиций и в связи с этим выступает как альтернатива классической банковской ссуде на приобретение машин и оборудования. Следует отметить также, что понятие лизинга является многоаспектным и включает сложный комплекс отношений, имеющий общие черты с арендой – куплей-продажей в рассрочку, финансовой операцией, посреднической деятельностью и т.д.

|

|

|

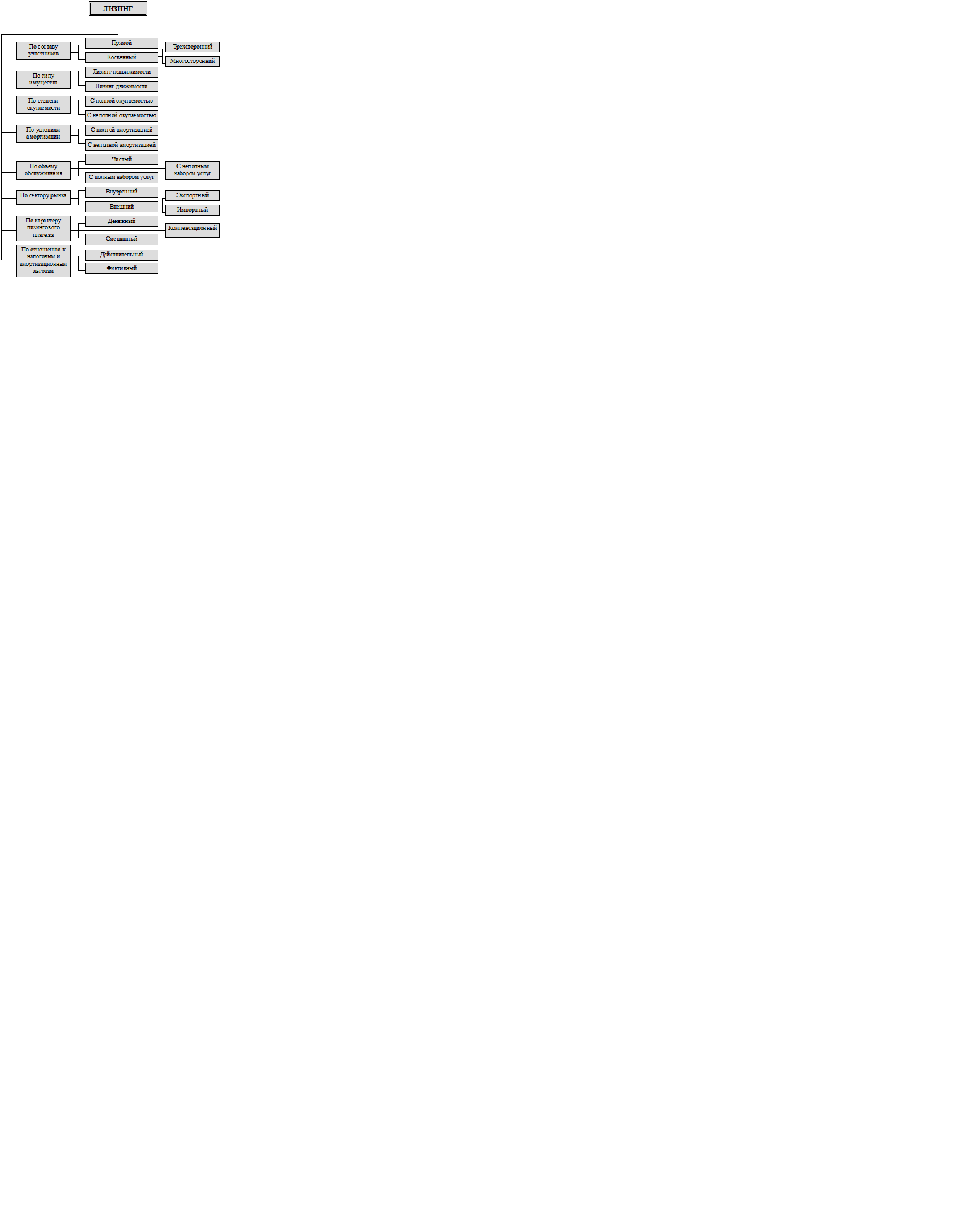

При выделении видов лизинга исходят прежде всего из признаков классификации (рисунке 8.3).

Участие банков в лизинговой деятельности может быть прямым или косвенным. В первом случае банки или их филиалы являются непосредственно лизингодателями, для чего в их структуре создаются специальные лизинговые службы. Как косвенные участники банки выступают в случаях, когда они кредитуют лизингодателей (в частности, лизинговые фирмы) или выступают гарантами лизинговых сделок. В Республики Беларусь наиболее развит прямой лизинг.

Рисунок 8.3 – Классификация видов лизинга

В зависимости от особенностей сдаваемого в аренду имущества различают лизинг движимого имущества (машин, оборудования и т.п.)и лизинг недвижимого имущества (зданий, сооружений и пр.).

По степени окупаемости выделяют:

- лизинг с полной окупаемостью, при котором в течение срока действия одного договора происходит полная выплата лизингодателю стоимости арендуемого имущества;

- лизинг с неполной окупаемостью, когда в течение срока действия одного договора окупается только часть стоимости арендуемого имущества.

В зависимости от условий амортизации различают:

- лизинг с полной амортизацией и соответственно полной выплатой стоимости объекта лизинга;

- лизинг с неполной амортизацией и, значит, с частичной выплатой стоимости.

В соответствии с приведенными двумя признаками классификации (по степени окупаемости имущества и условиям его амортизации), которые неразрывно связаны между собой, выделяют финансовый и оперативный лизинги.

Финансовый лизинг представляет собой лизинг имущества с полной окупаемостью или с полной выплатой его стоимости. При этом срок, на который оборудование передается во временное пользование, по продолжительности совпадает со сроком его полной амортизации.

При оперативном лизинге срок договора короче, чем экономический срок службы имущества. Объектом оперативного лизинга, как правило, является оборудование с высокими темпами морального старения. При оперативном лизинге производится только частичная выплата стоимости арендуемого имущества. В связи с этим лизингодатель вынужден сдавать оборудование разным пользователям. Отсюда возрастает риск лизингодателя по возмещению остаточной стоимости объекта лизинга при отсутствии спроса на него.

|

|

|

По объему обслуживания выделяют три вида лизинга:

- чистый, при котором техническое обслуживание оборудования полностью лежит на лизингодателе. Лизинговые платежи при этом являются платежами «нетто»;

- с полным набором услуг, если лизингодатель может предложить лизингополучателю полный набор услуг по обслуживанию оборудования. В этом случае имеет место «мокрый» лизинг. В настоящее время в нашей стране техническая база для применения «мокрого» лизинга практически полностью отсутствует. В связи с этим в Республике Беларусь заключенные договора лизинга представляют собой формы либо чистого лизинга, либо лизинга с частичным обслуживанием;

- с частичным набором услуг, при котором лизингодатели берут на себя лишь выполнение отдельных услуг (поставку запасных частей, профилактический осмотр и др.).

В зависимости от спектра рынка различают:

· внутренний лизинг, когда все участники сделки представляют одну страну;

· внешний (международный), когда одна из сторон или все стороны принадлежат разным странам.

Внешний лизинг подразделяют на экспортный и импортный. При экспортном лизинге зарубежной страной является лизингополучатель, а при импортном – лизингодатель.

По отношению к налоговым и амортизационным льготам различают:

- фиктивный лизинг, если сделка носит спекулятивный характер и заключается с целью извлечения прибыли за счет получения необоснованных амортизационных и налоговых льгот;

- действительный лизинг, если при проведении сделки указанная выше цель не является основной и определяющей.

В зависимости от характера лизинговых платежей различают лизинги:

- с денежным платежом (все платежи в денежной форме);

- с компенсационным платежом (платежи в форме поставки товаров, произведенных на данном оборудовании);

- со смещанным платежом.

Следует отметить, что в настоящее время лизинговые операции занимают в деятельности белорусских коммерческих банков незначительное место. Их широкое распространение сдерживается повышенными рисками этих операций, которые обусловлены высокими темпами инфляции, недостаточной разработанностью нормативной базы, нехваткой долгосрочных ресурсов, нестабильностью налогового законодательства, недостаточным налоговым стимулированием лизинговой деятельности и т.п.

Все лизинговые сделки в Республике Беларусь в первую очередь подразделяются на два основных вида – оперативный и финансовый лизинг.

Оперативным лизингом в условиях республики является операция, при которой в течение срока действия договора лизинга лизингодателю посредством лизинговых платежей возмещается менее 75 % первоначальной стоимости объекта лизинга. Т.е. при оперативном лизинге срок действия договора короче, чем экономический срок службы имущества. Объект оперативного лизинга – это, как правило, оборудование с высокими темпами морального старения. По истечении срока договора лизингополучатель должен возвратить лизингодателю объект лизинга.

Финансовым лизингом считается сделка, при которой лизинговое соглашение заключается на срок не менее одного года, а лизинговые платежи возмещают лизингодателю не менее 75 % первоначальной стоимости объекта лизинга. По истечении срока договора лизингополучатель может выкупить объект лизинга, продлить лизинговое соглашение на других условиях или возвратить объект лизинга лизингодателю.

При финансовом лизинге лизингодатель практически не участвует в технической стороне сделки, его роль сводится в основном к ее финансированию: лизингодатель, как правило, не несет ответственности за выбор лизингового имущества и его функционирование; все права по отношению к поставщику объекта лизинга лизингодатель передает лизингополучателю; сервисное обслуживание объекта лизинга обеспечивается лизингополучателем, он же несет риск гибели, утраты или порчи лизингового имущества.

Чисто финансовый характер этого вида лизинговых услуг обусловливает то обстоятельство, что они занимают основное место в лизинговой деятельности банков. В некоторых странах банкам вообще разрешается осуществлять операции только финансового лизинга. Еще одной причиной предпочтения банками финансового лизинга является его меньшая рискованность по сравнению с оперативным лизингом, при котором возврат значительной части вложенных банком в сделку кредитных ресурсов зависит от возможности продажи или повторной сдачи в лизинг возвращенного лизингового имущества.

Отношения между лизингодателем и лизингополучателемрегулирует договор лизинга. Согласно действующему положению о лизинге он должен содержать:

- наименование, количественные и качественные параметры объекта лизинга; его контрактную стоимость; условия его поставки (продажи), эксплуатации и технического обслуживания;

- обстоятельства передачи лизингополучателю в пользование и возврата лизингодателю по окончании лизинговой сделки и при досрочном изъятии; ответственность поставщика;

- цену договора лизинга (определяется как сумма расходов лизингодателя и его вознаграждения в данной сделке или, по-другому, как сумма всех лизинговых платежей и выкупной стоимости лизингового имущества, если выкуп предусмотрен условиями договора);

- размеры, способы уплаты и периодичность лизинговых платежей; обязательства сторон по платежам в бюджет и государственные внебюджетные фонды, связанные с объектом лизинга;

- срок действия лизингового соглашения, права сторон и их ответственность за невыполнение взятых на себя обязательств по договору лизинга.

Важнейшим условием договора лизинга являются размер л изинговых платежй. В состав лизинговых платежей, выплачиваемых лизингополучателем согласно действующему в Республике Беларусь законодательству, включаются:

- сумма, возмещающая полностью или частично, в зависимости от условий договора, первоначальную стоимость объекта лизинга;

- сумма выплаченных лизингодателем налогов и других обязательных платежей (если таковые выплачиваются);

- сумма процентов, выплаченных лизингодателем в случае приобретения им объекта лизинга с привлечением заемных средств;

- сумма платежей за страхование лизингового имущества и рисков (если именно лизингодатель несет эти расходы и если договором не предусмотрено иное);

- сумма вознаграждения (дохода) лизингодателя.

Расчет размера лизинговых платежей является одним из наиболее сложных этапов лизинговой операции, особенно при финансовом лизинге, что связано с длительностью срока сделки и значительной стоимостью объектов этого вида лизинга. При расчетах используются базовые формулы, учитывающие стоимость лизингового имущества, срок действия договора лизинга, периодичность лизинговых платежей, размер вознаграждения банка. Они корректируются в зависимости от специфики конкретной лизинговой сделки: совпадает или не совпадает срок полной амортизации лизингового имущества со сроком договора лизинга; какой метод исчисления амортизации используется (балансовый, ускоренный или свободной амортизации); фиксируется ли в договоре общая сумма платежа по лизингу или ее размер определяется на базе установленного процента (либо к объему реализованной продукции, произведенной на лизинговом оборудовании, либо к сумме полученной от реализации указанной продукции прибыли, либо к другому показателю); какой режим лизинговых платежей применяется (увеличенный первый платеж, отсрочка выплат или др.) и т.д.

По договоренности с клиентом в лизинговом соглашении могут устанавливаться различные способы погашения лизинговых платежей:

- единовременный платеж (выплата всей суммы лизинговых платежей после подписания акта приемки в эксплуатацию);

- периодические платежи равномерными взносами (ежемесячные, раз в квартал, полугодие или год);

- с увеличенным первым платежом (авансом) и последующими периодическими платежами;

- прогрессивные платежи с увеличивающимися размерами;

- прогрессивные платежи с уменьшающимися размерами.

Наиболее распространенными на практике являются периодические платежи. При неуплате лизингополучателем лизингового платежа в указанный в договоре срок банк-лизингодатель начисляет пеню на каждый день просрочки в размере, указанном в договоре.

Расчет общей суммы лизинговых платежей может быть следующий.

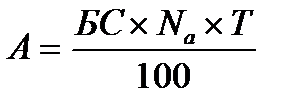

1. Амортизационные отчисления на используемое по лизингу оборудование:

,

,

где БС – балансовая стоимость оборудования, руб.;

Na – норма амортизационных отчислений на полное восстановление, %;

Т – период действия лизингового соглашения;

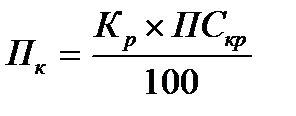

2. Плата за используемые кредитные ресурсы:

,

,

где Кр – величина кредитных ресурсов, привлекаемых для проведения лизинговой операции, руб.;

ПСкр – ставка за пользование кредитными ресурсами, %.

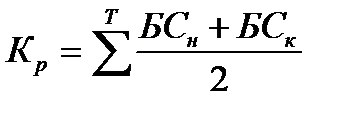

В свою очередь величина кредитных ресурсов определяется по формуле

,

,

где БСн, БСк – балансовая стоимость оборудования на начало и конец года соответственно, руб.

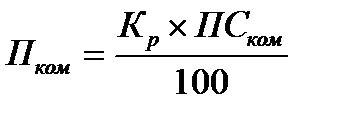

3. Комиссионные выплаты:

,

,

где ПСком – процентная ставка комиссионного вознаграждения, %.

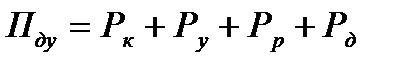

4. Платежи за дополнительные услуги лизингодателя:

,

,

где Рк – командировочные расходы работников фирмы-лизингодателя, руб.;

Рк – расходы на услуги (юридические консультации и др.), руб;

Рр – расходы на рекламу, руб.;

Рд – другие виды расходов.

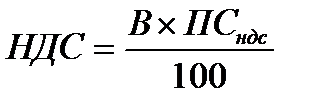

Налог на добавленную стоимость, вносимый лизингодателем в бюджет

,

,

где В – выручка по лизинговой сделке, облагаемая налогом на добавленную стоимость, руб.;

ПСндс – процентная ставка налога на добавленную стоимость, %;

Сумма выручки, полученной от оказания услуг по сдаче в аренду имущества и облагаемой налогом на добавленную стоимость рассчитывается по формуле

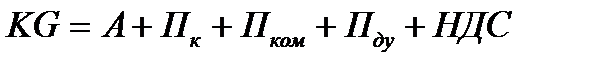

6. Общая сумма лизинговых платежей по лизинговому соглашению

,

,

7. Лизинговые взносы:

а) при ежегодной выплате взносов ЛВ = ЛП:Т, где ЛВ – один лизинговый взнос;

б) при ежеквартальной выплате взносов ЛВ = ЛП:Т:4;

в) при ежемесячной выплате взносов ЛВ = ЛП:Т:12.

ЛИТЕРАТУРА

1. Балащенко В.Ф. Финансовый менеджмент: учебно-методическое пособие / В.Ф. Балащенко, Т.Е. Бондарь. – Минск: ТетраСистемс, 2010. – 272 с.

2. Бланк И. А. Стратегия и тактика управления финансами. – М.: СП МЛИ. – Киев: ИТЕМлтд, АДФ – Украина, 1996. – 534 с.

3. Большакова С. В. Основы управления финансами: учеб. Пособие. – М.: ИД ФБК-ПРЕСС, 2000. – 368 с.

4. Брейли Р., Майерс С. Принципы корпоративных финансов: пер. с англ. – М.:ЗАО «Олимп-Бизнес», 1997. – 1020 с.

5. Ван Хорн Дж. К. Основы управления финансами. – М.: Финансы и статистика, 1996. – 799 с.

6. Глухов В. В., Бахрамов Ю. М. Финансовый менеджмент. – СПб.: Специальная литература, 2005. – 429 с.

7. Крейнина М. Н. Финансовый менеджмент: учеб. Пособие. – М.: Издательство «Дело и Сервис», 1998. – 304 с.

8. Лялин В. А., Воробьев П. В. Финансовый менеджмент (управление финансами фирмы). – СПб.: Юность, Петрополь, 1994. – 108 с.

9. Марочкина В. М., Колпина Л. Г., Титкин А. Г. Основы финансового менеджмента на предприятии: учеб. Пособие /под общ. Ред. В. М. Марочкиной. – Мн.: БГЭУ, 2000. – 115 с.

10. Масленченков Ю. С. Финансовый менеджмент в коммерческом банке: фундаментальный анализ. – М.: АМИР – Перспектива, 1996. – 160 с.

11. Практикум по финансовому менеджменту: учеб.-деловые ситуации, задачи и решения / под. Ред. Стояновой Е. С. – М.: Перспектива, 1998. – 138 с.

12. Стоянова Е. С. Финансовый менеджмент. Российская практика. – М.: Перспектива, 1994. – 91 с.

13. Теория и практика антикризисного управления: учеб. Для вузов / под ред. Беляева С. Г. и Кокошкина В. И. – М.: Закон и право, ЮНИТИ, 1996. – 469 с.

14. Теория финансов: / под. ред. Н.Е. Заяц, М.К. Фисенко. – Минск: Выш.шк., 2005.- 351с.

15. Федотова М. А. Доходы предпринимателя. – М.: Финансы и статистика, 1993. – 97 с.

16. Финансовый менеджмент / авт. Колл. Под руководством Стояновой Е. С. – М.: Перспектива, 1993. – 268 с.

17. Финансовый менеджмент: теория и практика: учебник / под ред. Стояновой Е. С. – 3-е издание, перераб. И доп. – М.: Перспектива, 1998. –655 с.

18. Финансовый менеджмент / под ред. В. С. Золотарева / 2-е изд., перераб. И доп. Серия «Учебники и учебные пособия». – Ростов на Дону: «Феникс», 2000. – 224 с.

19. Финансы предприятий. – М.: Банки и биржи, ЮНИТИ, 1995. – 250 с.

|

|

|