|

Денежная масса. Агрегаты денежной массы в России.

|

|

|

|

Денежная масса — совокупность наличных денег, находящихся в обращении и остатков безналичных средств на счетах, которыми располагают физические, юридические лица и государств Показателями структуры денежной массы являются денежные агрегаты. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги). В разных странах выделяются денежные агрегаты разного состава. МВФ рассчитывает общий для всех стран показатель М1 и более широкий показатель «квазиденьги» (срочные и сберегательные банковские счета и наиболее ликвидные финансовые инструменты, обращающиеся на рынке).

Денежные агрегаты представляют собой иерархическую систему — каждый последующий агрегат включает в свой состав предыдущий. Чаще всего используют следующие агрегаты:

М0 = наличные деньги в обращении,

М1 = М0 + чеки, вклады до востребования (в том числе банковские дебетовые карты).

М2 = М1 + срочные вклады

М3 = М2 + сберегательные вклады

L = M3 + ценные бумаги.

Центральный банк Российской Федерации рассчитывает денежные агрегаты М0 и М2. Агрегат М2 представляет собой объём наличных денег в обращении (вне банков) и остатков средств в национальной валюте на счетах нефинансовых организаций, финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами Российской Федерации. В таблице, расположенной ниже, представлен денежный агрегат М2 (в млрд рублей) в разные годы, начиная с 2000 года

. 51. Денежный рынок. Спрос на деньги, процентная ставка. Уравнения Фишера и Фридмена. Предложение денег. Монополия государства на эмиссию денег.

Денежный рынок — это часть финансового рынка, рынок краткосрочных высоколиквидных активов; это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, "цену" денег; это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег. На денежном рынке деньги "не продаются" и "не покупаются" подобно другим товарам. В этом специфика денежного рынка. При сделках на денежном рынке деньги обмениваются на другие ликвидные средства по альтернативной стоимости, измеренной в единицах номинальной нормы процентах.

|

|

|

Спрос на деньги (точнее на короткий кредит) возникает тогда, когда фирме или потребителю необходимо совершить покупку, но при этом собственных денег для совершения этой покупки недостаточно. Спрос на деньги можно подразделить на спрос на наличные деньги и спрос на безналичные деньги. В условиях стабильной экономики, когда доверие к банковской системе и государству высоко нет разницы между двумя видами спроса.

Спрос на деньги зависит от трех основных факторов:

· Процентной ставки.

· Кассовых остатков у фирм и населения.

· Уровня цен на товары и ресурсы.

При росте процентной ставки спрос на деньги падает, но эластичность спроса весьма мала, поскольку 1) вклад стоимости денег в издержки производства очень мал; 2) теоретическая стоимость денег составляет лишь малую часть в стоимости приобретаемых потребителями благ. А вот между уровнем цен и спросом на деньги существует очень сильная зависимость, которую в первом приближении можно считать прямой. Это объясняется тем, что увеличение цен в два раза потребует увеличение объема денег в экономике также в два раза.

Потребители и фирмы, нуждающиеся в деньгах, обращаются в банки; туда же обращаются и лица обладающие излишками денег. Если бы банки были независимы друг от друга, тогда спрос на деньги удовлетворялся бы за счет внутренних средств каждого из банков или за счет средств внесенных в банк его клиентами. В результате бы в каждом из банков сложилась бы определенная локальная цена денег, при которой бы спрос и предложение были бы равны друг другу. Но поскольку банки взаимосвязаны между собой и связаны с центральным банком, то своим клиентам они могут также предоставить деньги, полученные через межбанковские кредиты или полученные от центрального банка. Поэтому на всем рынке денег устанавливается их единая цена, равная цене межбанковского кредита.

|

|

|

Поскольку лица, предлагающие деньги банку, дают эти деньги банку в кредит, (также как центральный банк и другие банки); и сам банк выдает деньги в кредит, то ценой денег является процентная ставка по кредиту. Другими словами, цена денег есть отношение процентов по кредиту (т.е. прибыли кредитора) к его основной сумме. Как правило процентную ставку приводят к годовому базису, чтобы было удобнее сравнивать кредиты разной продолжительности.

Уравнение Фишера — уравнение, описывающее связь между темпом инфляции, номинальной и реальной ставками процента:

где  — номинальная ставка процента;

— номинальная ставка процента;

— реальная ставка процента;

— реальная ставка процента;

— темп инфляции.

— темп инфляции.

Уравнение показывает, что номинальная ставка процента может измениться по двум причинам:

§ из-за изменений реальной ставки процента;

§ из-за темпа инфляции.

Например, если субъект положил на банковский счёт сумму денег, приносящую 10 % годовых ежегодно, то номинальная ставка составит 10 %. При уровне инфляции 6 % реальная ставка составит только 4 %.

УРАВНЕНИЕ ФРИДМЕНА - экономико-математическая модель, разработанная амер. экономистом Милтоном Фридменом как современное уравнение обмена: MV = PY, где M - количество денег в обращении; V - скорость обращения денег; P - абсолютный уровень цен; Y - реальный объем производства, поток реального дохода.

Предложение денег в экономике регулируется в основном центральным банком (ЦБ), а также в определенных случаях в незначительной мере зависит и от поведения населения и от поведения крупных коммерческих финансовых структур.

Для характеристики денежного предложения применяются денежные агрегаты: М1, М2, М3. Кривая предложения денег отражает зависимость количества денег в обращении от уровня процентной ставки (при неизменной денежной базе). Различают кратко- и долгосрочную кривую предложения денег. Для агрегата М1 краткосрочная кривая предложения денег является вертикальной линией, так как денежный мультипликатор стабилен и не зависит от процентной ставки. Для других агрегатов (М2, М3) она представлена наклонной линией.

|

|

|

Долгосрочная кривая предложения денег отражает зависимость денежной массы от изменения процентной ставки при изменениях спроса на деньги. Вид кривой предложения денег зависит от тактических целей денежно-кредитной политики, проводимой центральным банком.

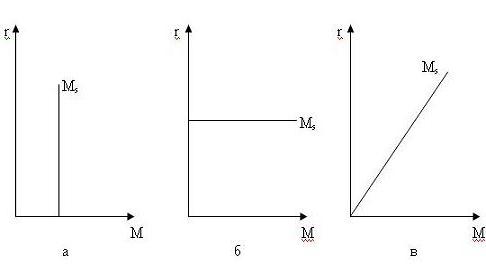

Вид кривых предложения денег:

а - жесткая монетарная политика;

б - гибкая монетарная политика;

в - комбинированная денежная политика.

Кривая предложения имеет вертикальный вид тогда, когда центральный банк реализует цель поддержания количества денег на постоянном уровне и уверенно контролирует количество денег в обращении, независимо от колебания процентной ставки. Она представлена на рис. 1а: по оси абсцисс откладывается величина предложения денег Ms, а по оси ординат - процентная ставка r. Такая ситуация характерна для жесткой монетарной политики, направленной на сдерживание инфляции.

Кривая предложения имеет горизонтальный вид тогда, когда целью монетарной политики является сохранение стабильным номинального размера ссудного процента (рис. 1б). Достигается это путем фиксации учетной ставки ЦБ и привязки к ней ставок коммерческих банков, а также с помощью операций на открытом рынке. Такая политика называется гибкой монетарной политикой.

Кривая предложения денег имеет наклонный вид тогда, когда ЦБ допускает определенное увеличение количества денег, находящихся в обращении, и соответственно, номинальной ставки процента (рис. 1в). Как правило, это имеет место, когда ЦБ сохраняет постоянной норму обязательных резервов, но не проводит операций на открытом рынке. Данная политика (комбинированная) обычно применяется, когда изменения спроса на деньги обусловлены колебаниями ВВП.

|

|

|

Динамика предложения денег может быть охарактеризована с помощью денежного мультипликатора. Денежный мультипликатор - это отношение предложения денег к денежной базе.

m = Ms / MB; Ms = m * MB,

где m - денежный мультипликатор;

Ms - предложение денег;

MB- денежная база.

Денежная база (деньги повышенной мощности, резервные деньги) - это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в центральном банке. Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег.

MB = C + R,

где С - наличность;

R - резервы;

Ms = C + D,

где D - депозиты до востребования.

Денежный мультипликатор показывает, насколько увеличится предложение денег (количество денег в стране) при увеличении денежной базы на единицу.

Эми́ссия денег (от фр. émission — выпуск) — выпуск в обращение новых денег, увеличение обращающейся денежной массы.

Эмиссия — это такой выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении. Эмиссия бывает наличная и безналичная.

В России действуют следующие принципы эмиссии наличных денег:

принцип необязательности обеспечения (не устанавливается официальное соотношение между рублем и золотом или другими драгоценными металлами);

принцип монополии и уникальности (эмиссия наличных денег, организация их обращения и изъятия на территории России осуществляются исключительно Центральным банком России);

принцип безусловной обязательности (рубль является единственным законным платежным средством на территории России);

принцип неограниченной обмениваемости (не допускаются какие-либо ограничения по суммам или субъектам обмена; при обмене банкнот и монет на денежные знаки нового образца срок их изъятия из обращения не может быть менее одного года и более пяти лет);

принцип правового регулирования (решение о выпуске денег в обращение и изъятии их из обращения принимает Совет директоров Банка России).

Если наличные деньги эмитирует только Центральный Банк, то безналичные деньги могут создаваться в частном порядке. Обычно это связано с выдачей кредитов.

Широко известен банковский мультипликатор, который увеличивает денежную массу за счёт выданных кредитов. Но это не единственный вариант безналичной денежной эмиссии. Если вексель начинает использоваться в расчётах за товары или услуги, то такой вексель начинает играть роль дополнительно эмитированных денег.

|

|

|

При возвращении кредитов (погашении векселей) происходит ликвидация дополнительной кредитной эмиссии (кредитное сжатие).

Длительное время эмиссия денег была монополией государства, но с развитием банковской системы (с конца CIC в.) коммерческие банки стали выпускать кредитные деньги (векселя и чеки), а центральный банк через систему переучета векселей начал выпускать банкноты.

Государственная эмиссия денег называется казначейской или бюджетной, а банковская — кредитной.

Государство выпускает новые деньги для финансирования своих расходов (обычно покрывая дефицит госбюджета), а банки — выдавая кредиты.

|

|

|