|

Страховая премия и ее структура

|

|

|

|

Страховой взнос (страховая премия) - плата за страхование (взнос страхователя), предназначенная дня формирования страхового фонда и уплачиваемая в силу закона при обязательном страховании или по условиям договора о добровольном страховании.

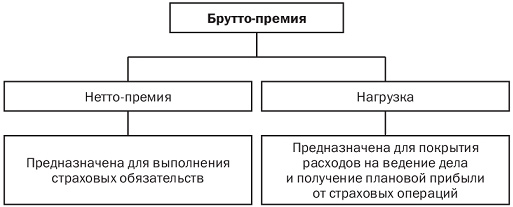

Брутто-премия, или страховой взнос, представляет собой размер страховых платежей по договору страхования, уплачиваемый страхователем страховщику (страховой организации) за определенный период со всей страховой суммы. Брутто-премия зависит от величины страховой суммы, степени риска и периода, за который делается этот страховой взнос. Такой период по продолжительности может не совпадать с общим сроком страхования. Структура брутто-премии отражает экономический механизм страхования.

В ней можно выделить два элемента: нетто-премию, предназначенную для страховых выплат по условиям договора страхования, и нагрузку, предназначенную для покрытия расходов по ведению дела и получения прибыли от страховых операций (рис. 10.1). Заметим, что нетто-премия, рассчитанная на единицу страховой суммы, равную, как правило, 100 руб., имеет название «нетто-ставка».

Рис. 10.1. Структура брутто-премии

Соотношение нетто-премии и нагрузки в зависимости от вида и объема страхования, а также от уровня затрат на ведение дела может различаться. В настоящее время это соотношение меняется в сторону увеличения доли нагрузки до 15-20%, как принято в мировой практике. Данная тенденция обусловливается в основном увеличением структурного элемента нагрузки - комиссионного вознаграждения, что говорит об усилении значения работы посредника в страховании (агента, брокера), и в большой степени соответствует мировой практике.

|

|

|

В общем случае нетто-премия может включать в себя следующие структурные элементы: рисковый взнос, рисковую (гарантийную, или стабилизационную) надбавку и накопительный (сберегательный) взнос (рис. 10.2).

Рис. 10.2. Возможная структура нетто-премии

Рисковый взнос предназначен для покрытия риска по всем видам страхования, т.е. он используется для страховых выплат при наступлении страхового случая. В структуре нетто-премии он присутствует всегда.

Рисковая (гарантийная, или стабилизационная) надбавка предназначена для компенсации возможного превышения фактических выплат над расчетными, учтенными в виде рискового взноса. В структуру нетто-премии эта надбавка может не включаться — все зависит от выбранной страховщиком стратегии управления. Если его цель — завоевать страховой рынок за счет цен более низких, чем у других страховщиков, то этот элемент (рисковая надбавка) не включается в структуру нетто-премии. Если же страховщик желает укрепить свою финансовую устойчивость, данный элемент включается в нетто-премию.

Накопительный (сберегательный) взнос предназначен для накопления суммы, выплачиваемой по условиям долгосрочного договора страхования жизни — в случае дожития застрахованного до определенной даты (по риску дожития). Накопительный взнос должен инвестироваться в целях получения дохода. Он является структурным элементом нетто-премии долгосрочных договоров страхования жизни, например, при страховании на дожитие, смешанном страховании жизни, страховании пенсий (в данном случае используется российская классификация видов страхования).

Размер рискового взноса в нетто-премии зависит от страховой суммы и вероятности наступления страхового случая. Размер рисковой надбавки зависит от принятой вероятности превышения фактических выплат над расчетными. Чем меньше заданная вероятность превышения фактических выплат над расчетными, тем выше размер рисковой надбавки. Соотношение же между рисковым взносом и рисковой надбавкой для разных видов страхования может быть неодинаковым.

|

|

|

Размер накопительного взноса зависит от принятого правила денежного оборота (простого или сложного процента), размера страховой (накапливаемой) суммы, выплачиваемой по риску дожития, обещанной страхователю нормы дохода и срока действия договора (периода накопления). Для накопительного вида страхования соотношение рискового и накопительного взносов определяется условиями договора.

Включение рискового и накопительного взносов в структуру нетто-премии определяется видом страхования: условие рискового взноса практически включается во все виды страхования, так как предусматривает покрытие риска, а условие накопительного — только в долгосрочные договоры страхования жизни. Так, при краткосрочном страховании от несчастного случая и болезни, медицинском страховании или страховании на случай смерти, страховании имущества и ответственности (рисковые виды страхования) в структуру нетто-премии обязательно входит рисковый взнос, а в зависимости от выбранной стратегии управления компанией может входить или не входить рисковая надбавка.

При страховании пенсий (долгосрочный вид страхования жизни) в структуру нетто-премии включается накопительный взнос, который предназначен для платежей застрахованному лицу по риску дожития до определенной даты, например до даты очередной выплаты. Заметим, что для долгосрочных договоров страхования жизни, в которых предусматривается одновременно как покрытие риска (риска смерти и, может быть, риска несчастного случая), так и накопление средств на случай дожития. Так, для договоров смешанного страхования жизни необходимость во включении в нетто-премию рисковой надбавки отпадает, поскольку роль рисковой (гарантийной) надбавки выполняет накопительный взнос.

В табл. 10.1 представлены возможные варианты структуры брутто-премии для разных видов страхования.

Элементы нетто-премии: рисковый взнос, рисковая надбавка и накопительный взнос — служат источниками формирования специальных страховых фондов — страховых резервов, предназначенных для выплат по условиям договора страхования.

|

|

|

Таблица 10.1. Варианты структуры брутто-премии для разных видов страхования

| Временная характеристика договора страхования | Вид договора страхования | Бругто-премия | |||

| Нетто-премия | Нагрузка | ||||

| Рисковый взнос | Рисковая надбавка | Накопительный взнос | |||

| Долгосрочные договоры страхования | Страхование жизни | + | + | + | |

| Краткосрочные договоры страхования | Страхование от несчастных случаев и болезней | + | ± | + | |

| Медицинское страхование | + | ± | + | ||

| Имущественное страхование | + | ± | + | ||

| Страхование ответственности | + | ± | + |

Примечание: «+» означает обязательность включения в структуру брутто- премии; «±» означает, что данный элемент может быть включен или не включен в структуру брутто-премии.

Как уже отмечалось, нагрузка представляет собой часть брутто- премии, предназначенную для покрытия расходов по ведению дела и получения прибыли от страховых операций (рис. 10.3).

Первый структурный элемент нагрузки - затраты на ведение дела — относится на себестоимость страховых услуг, второй элемент - прибыль от страховых операции - это плановая прибыль страховой организации от таких операций.

Затраты на ведение дела делятся на традиционные, которые характерны для любого вида бизнеса, и специфические, осуществляемые именно в страховом деле. К специфическим видам затрат относятся комиссионные вознаграждения агентам и брокерам за посредническую деятельность в распространении страховых продуктов, расходы па проведение предупредительных (превентивных) мероприятий, затраты, связанные, например, с проведениемначальной экспертизы (при заключении договора), а также экспертизы, связанной с наступлением страхового случая, и т.п.

Рис. 10.3. Структура нагрузки

Опыт экономически развитых стран показывает, что доля расходов на проведение предупредительных мероприятий может составлять 4-6% брутто-премии, а доля комиссионных вознаграждений может доходить до 20% брутто-премии.

|

|

|