|

Анализ коэффициентов финансовой устойчивости и платежеспособности.

|

|

|

|

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость. Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее 50% финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным. Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости.

Финансовая устойчивость - характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

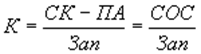

Коэффициент маневренности. Показывает, какая часть собственного капитала находится в мобильной форме, позволяющей относительно свободно маневрировать капиталом. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние.

; где

; где

собственный капитал;

собственный капитал;

постоянные активы;

постоянные активы;

собственные оборотные средства.

собственные оборотные средства.

Коэффициент обеспеченности собственными средствами. На основании данного коэффициента структура баланса признается удовлетворительной (неудовлетворительной), а сама организация - платежеспособной (неплатежеспособной). Рост данного показателя в динамике за ряд периодов рассматривается как увеличение финансовой устойчивости компании.

|

|

|

; где

; где

текущие активы.

текущие активы.

Коэффициент обеспеченности запасов собственными источниками. Показывает достаточность собственных оборотных средств для покрытия запасов, затрат незавершенного производства и авансов поставщикам. Для финансово устойчивого предприятия значение данного показателя должно превышать 1.

; где

; где

запасы сырья и материалов, незавершенное производство и авансы поставщикам.

запасы сырья и материалов, незавершенное производство и авансы поставщикам.

Коэффициент автономии (концентрации собственного капитала). Характеризует долю владельцев предприятия в общей сумме средств авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних источников предприятие.

; где

; где

валюта баланса.

валюта баланса.

собственный капитал.

собственный капитал.

Коэффициент соотношения собственных и заемных средств. Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о снижении финансовой устойчивости.

; где

; где

заемный капитал.

заемный капитал.

Коэффициент обеспеченности долгосрочных инвестиций определяет, какая доля инвестированного капитала иммобилизована в постоянные активы.

; где

; где

долгосрочные обязательства,

долгосрочные обязательства,

постоянные активы.

постоянные активы.

Коэффициент иммобилизации характеризует соотношение постоянных и текущих активов. Данный показатель отражает, как правило, отраслевую специфику фирмы.

Показатель вероятности банкротства Е. Альтмана (Z-показатель).

Степень близости предприятия к банкротству определяется по следующей шкале:

где:

где:

текущие активы,

текущие активы,

добавочный капитал,

добавочный капитал,

чистая прибыль,

чистая прибыль,

уставный капитал,

уставный капитал,

выручка от реализации,

выручка от реализации,

валюта баланса.

валюта баланса.

Для оценки платежеспособности предприятия используют следующие показатели:

1. Коэффициент текущей ликвидности.

|

|

|

2. Коэффициент быстрой ликвидности.

3. Коэффициент абсолютной ликвидности.

4. Общий показатель ликвидности.

5. Коэффициент восстановления платежеспособности.

6. Коэффициент утраты платежеспособности.

Коэффициент текущей ликвидности – отражает возможность предприятия расплачиваться по своим текущим обязательствам с помощью текущих активов. Формула расчета следующая:

Нормативное значение для коэффициента текущей ликвидности Ктл >2. На оптимальный уровень ликвидности влияет отраслевая принадлежность предприятия и ее основная деятельность. В результате всегда необходимо сравнивать не только с общими нормативными значениями, но также со средними отраслевыми показателями коэффициента.

Коэффициент быстрой ликвидности (аналог: срочная ликвидность) – показывает возможность погашения с помощью быстроликвидных и высоколиквидных активов своих краткосрочных обязательств. Формула расчета имеет следующий вид:

Нормативное значение для коэффициента быстрой ликвидности Кбл >0,7-0,8.

Коэффициент абсолютной ликвидности – отражает способность предприятия с помощью высоколиквидных активов расплачиваться по своим краткосрочным обязательствам. Рассчитывается показатель по формуле:

Нормативное значение для коэффициента абсолютной ликвидности Кабл >0,2.

Общий показатель ликвидности – показывает возможность предприятия расплатиться полностью своим обязательствам всеми видами активов. Данный показатель включает не только краткосрочные, но и долгосрочные обязательства. Формула расчета представляет собой отношение взвешенной суммы активов и пассивов.

Если общий показатель ликвидности Кол >1 – уровень ликвидности оптимальный.

Коэффициент восстановления платежеспособности – отражает способность предприятия восстановить приемлемый уровень текущей ликвидности в течение 6 месяцев. Формула расчета коэффициента восстановления платежеспособности следующая:

где:

Квп – коэффициент восстановления платежеспособности предприятия;

Ктл – коэффициент текущей ликвидности в начале (0) и в конце (1) отчетного периода;

Кнорм – нормативное значение коэффициента текущей ликвидности (Кнорм = 2);

|

|

|

T – анализируемый отчетный период.

Нормативным значением показателя считается Квп >1 – отражает возможность предприятия восстановить уровень платежеспособности в течение 6-ти месяцев. Если Квп <1 – предприятие не располагает ресурсами для восстановления платежеспособности в течение 6-ти месяцев. К тому же, данный коэффициент строится на анализе тренда по двух периодам, что не является достаточно точным прогнозом динамики платежеспособности.

Коэффициент утраты платежеспособности – отражает возможность ухудшения платежеспособности предприятия в течение 3-х месяцев. Формула расчета данного показателя следующая:

где:

Куп – коэффициент утраты платежеспособности предприятия;

Ктл – коэффициент текущей ликвидности в начале (0) и в конце (1) отчетного периода;

Кнорм – нормативное значение коэффициента текущей ликвидности (Кнорм = 2);

T – анализируемый отчетный период.

Нормативное коэффициента утраты платежеспособности Куп > 1 – степень возникновения угрозы потери платежеспособности в течение 3-х месяцев мала. Куп < 1 – предприятие может потерять платежеспособность в течение 3-х месяцев. Коэффициент утраты платежеспособности аналогичен коэффициенту восстановления платежеспособности и показывает динамику изменения коэффициента текущей ликвидности предприятия по двум периодам. Это является его существенным недостатком, так как точность оценки направления тренда по двум данным низка.

|

|

|