|

Монетаристская интерпретация

|

|

|

|

Данная концепция имеет более сложную структуру, включающую в себя первое звено кейнсианского механизма и соответствующее ему второе звено, однако монетаристы считают, что в ответ на снижение процентной ставки, вызываемое ростом денежной массы, отреагирует не только инвестиционный спрос, но и другие элементы совокупного спроса, потребительские расходы.

В основе такой трактовки лежит портфельная теория спроса на деньги, которая предполагает, что в состав портфеля эк. субъекта входят акции и материальные активы, помимо акций и денег.

При падении процентной ставки субъекты меняют структуру портфеля имущества, не только увеличивая спрос на деньги и снижая спрос на облигации, но и увеличивая долю материальных активов, так как уменьшается кредит и, следовательно, расширяется возможность приобретения материальных активов, продаваемых в кредит.

Изменение спроса на акции в структуре портфеля имущества может быть не одинаковой. Уменьшение процентной ставки ведет к росту курса акций и, если субъекты считают, что увеличение курса акций есть временное явление, то они будут продавать акции так же как и облигации, стремясь выиграть на курсе. Но если эк. субъекты воспринимают рост курса акций как свидетельство об улучшении финансового положения компании, то сочтут повышение курса акций постоянным явлением и увеличат спрос на акции в составе портфеля имущества.

Результатом этих изменений в структуре портфеля имущества будет рост спроса потребительского назначения, а это приведет к тому, что сдвинется не только кривая L М, но и кривая 1S в ответ на рост денежной массы. И в результате этого эффективный спрос вырастет на большую величину, чем это понимают кейнсианцы.

|

|

|

МАЭ. №28. Анализ макроэк. результатов денежно-кредитной политики на основе кейнсианской модели общего макроэк. равновесия. см. вопрос №27

МАЭ. №29. Сравнительный анализ результативности воздействия фискальной и денежно-кредитной политики на изменение реального объема проиводства и уровень занятости в экономике. см. вопросы №26 и 27.

МАЭ. №30. Платежный баланс страны и способы восстановления его равновесия. Важнейшим показателем, отражающим текущее внешнеэк-ое положение страны, явл-ся платежный баланс. Платежный баланс представляет собой счет, в котором учитываются все операции по взаимоотношениям данной страны с заграницей. Движение платежного баланса отражается на двух счетах:

1. Чистый экспорт (NХ) соотносится с текущим счетом платежного баланса, который отражает сумму средств, полученную из-за границы в обмен на чистый экспорт.

2. Соотношение внутренних инвестиций и сбережений (1-S) отражается на счете движения капитала. Приток капитала может быть положительным, если страна берет займы на мировых финансовых рынках.

Основная идея платежного баланса состоит в том, чтобы решить, как распорядиться доп. средствами, появляющимися у гос-ва, или где взять доп. инвестиции, необходимые гос-ву.

Если страна получает больше, чем тратит, то у гос-ва появл-ся чистые иностранные активы (rА), которые равны разнице между активами (A) и пассивами (П), отсюда торговый баланс (NХ) используется для пополнения резервов иностранных активов, т. е. чистый экспорт (NХ) соответствует покупке чистых иностранных активов (rА).

Иностранные активы приобретают: а) Центральный банк; б) фирмы; в) население.

Сумма покупок иностранных активов фирмами и населением характеризует отток капитала (СО) из страны. Если отток капитала больше притока (СF), то сальдо движения капитала отрицательно, т. е. данная страна приобрела иностранных активов больше, чем мировая эк-ка купила активов данной страны. Отсюда:  где СF — приток капиталов;DR — прирост резервов.

где СF — приток капиталов;DR — прирост резервов.

|

|

|

Если прирост капитала положителен, то страна продает свои активы, и наоборот.

Структура платежного баланса – равенство сальдо текущего баланса (NХ) и сальдо счета движения капитала (1-S). Отсюда NХ=1-S, при этом величина сбережений зависит от налогово-бюджетной политики (T и G): а) T↑=>S↑ - национальных сбережений; б)G↓=>S↑.

Величина инвестиций зависит от реальной мировой процентной ставки: а) r*↑=>I↓; б)r*↓=>I↑.

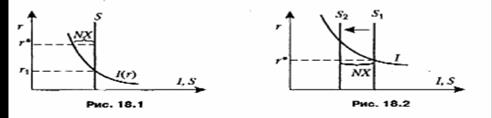

Графическое изображение сбережений и инвестиций в открытой эк-ке представлено на рис. 18.1, где r1– равновесная ставка процента в закрытой эк-ке, r* - мировая ставка процента.

Разница м/д внутренними значениями сбережений (S) и инвестиций (Ir*) по мировой процентной ставке образует сальдо текущего счета платежного баланса, в данном случае положительного, т.к. S>I. Когда S>I – излишек инвестиций отдается в кредит за границу, S<I – инвесторы занимают деньги за рубежом.

Разница м/д внутренними значениями сбережений (S) и инвестиций (Ir*) по мировой процентной ставке образует сальдо текущего счета платежного баланса, в данном случае положительного, т.к. S>I. Когда S>I – излишек инвестиций отдается в кредит за границу, S<I – инвесторы занимают деньги за рубежом.

Воздействие фискальной политики на платежный баланс страны:

1. Внутренняя фискальная политика (рис.18.2).

Постулат: текущий счет (NX) и счет движения капитала (I-S) имеют нулевое сальдо, т.е. первоначальное условие равновесия.

1. G↑=>S↓=>I>S1 – положительное сальдо движения капиталов.

2. Часть I представляет инстранные займы.

3. NX↓ - дефицит счета текущих операций.

4. T↓=>(y-T)↑ =>S↓=>I>S1, S1=>S2, S2<S.

2. Внешняя фискальная политика (рис.18.3):

1. Gмир↑=>Sмир↓=> r*↑=>Iвн↓=>Iвн<Sвн – дефицит счета движения капитала.

2. Sвн=> - отток за границу, т.к. NХ=S-I.

3. Iвн↓=>↑NX – положительное сальдо счета текущих операций данной страны (I,S внутренние неизменны).

4. r1*=> r2*, при этом r2*=>r1*.

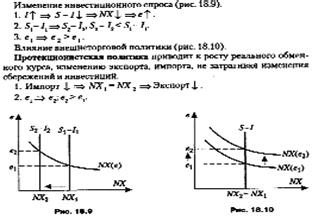

3. Изменение инвестиционного спроса (рис.18.4):

1. Увеличение дотаций инвесторам I (r1) =>I (r2), I (r1)<I (r2).

2. I2-S2> I1-S1 – положительное сальдо, NX1=S1-I1; NX2=S2-I2; NX1> NX2

МАЭ. №31. Валютный рынок и механизм установления равновесного валютного курса в краткосрочном и долгосрочном периодах. Международные потоки капиталов между странами осущ-ся по опр-ым обменным курсам. Обменный курс — это цена, по которой происходит обмен. В эк. теории различают обменные курсы: а) номинальный, б) реальный. Номинальный обменный курс отражает относительную цену валют различных стран, т. е. в какой пропорции валюта данной страны обменивается на заграничную валюту. Он опр-ся след. факторами: а) реальным обменным курсом;б) уровнем цен в исследуемой стране:

|

|

|

en = ереал P*/P гдеen — номинальный обменный курс; ереал— реальный обменный курс;

Р — цена товара, произведенного в данной стране; Р* — цена товара, созданного за границей.

Если цены внутри страны растут, то номинальный обменный курс падает, поскольку национальная валюта становится дешевле и на нее можно купить меньше иностранной валюты.

Рассмотрение номинального курса во времени позволяет проанализировать процентное изменение номинального валютного курса, реального обменного курса, изменение цены.

На номинальном обменном курсе сказывается влияние денежно-кредитной политики: увеличение кол-ва денег в обращении предопределяет рост инфляции, последствием кот-й явл-ся обесценение валюты, падение номинального обменного курса.

Реальный обменный курс определяется на основе показателя номинального обменного курса и соотношения уровня цен: eреал = eнP/P*

Реальный обменный курс определяется на основе показателя номинального обменного курса и соотношения уровня цен: eреал = eнP/P*

Реальный обменный курс и чистый экспорт нах-ся в тесной взаимосвязи и взаимозав-ти.

Чем ниже реальный обменный курс, тем дешевле товары отечественного производства, тем больше значение чистого экспорта. Величина чистого экспорта может быть меньше нуля при условии, что импорт больше экспорта (рис. 1).

Равновесное значение обменного курса характеризуется ситуацией, когда предложение валюты за границу как кредитов, равно спросу на валюту, предъявляемому за границей, приобретающей чистый экспорт (рис.2.).

Равновесное значение обменного курса характеризуется ситуацией, когда предложение валюты за границу как кредитов, равно спросу на валюту, предъявляемому за границей, приобретающей чистый экспорт (рис.2.).

(.) Е— равновесие; NХ— чистый экспорт; S — сбережения; /—инвестиции.

Эк. политика оказывает влияние на реальный обменный курс через: 1) бюджетно-налоговую политику внутри страны и за границей;2) изменение инвестиционного спроса;3) внешнеторговую политику.

Влияние внутренней бюджетно-налоговой политики (рис. 3).

Влияние внутренней бюджетно-налоговой политики (рис. 3).  Рост государственных расходов приводит к сокращению чистого экспорта и увеличению реального обменного курса.

Рост государственных расходов приводит к сокращению чистого экспорта и увеличению реального обменного курса.

|

|

|

Изменение налогово-бюджетной политики за границей (рис. 4).

Иностранная валюта становится менее ценной, товары собственного производства становятся дешевле по сравнению с иностранными товарами.

Протекционистская политика повышает престиж отечественных производителей, но общество проигрывает от сокращения объема международной торговли.

МАЭ. №32. Краткосрочная модель двойного равновесия в открытой экономике. Достижение внутреннего и внешнего равновесия при фиксированном и плавающем валютном курсе. Анализ функционирования открытой эк-ки показывает, что взаимодействие с иностранным сектором усложняет взаимосвязи м/д основными макроэк-ми переменными, требует учета доп. факторов, определяющих конъюнктуру национальной эк-ки (такие как сальдо платежного баланса, обменный курс и т.д.).

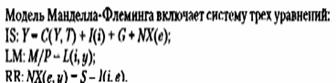

Новые факторы вносят коррективы в модель IS-LM для закрытой экономики. Этой модификацией является модель Манделла-Флеминга.

В рамках модели описывается функционирование экономики в краткосрочном периоде.

1. Количество произведенных товаров есть функция совокупного спроса, макроэкономическое равновесие достигается с помощью регулирования совокупного спроса путем изменения уровня государственных расходов, налогов, объемов денежной массы, номинального валютного курса.

2. Модель предполагает постоянство уровня цен, номинальные и реальные величины совпадают.

3. Экономика развивается согласно свободному перемещению капитала (абсолютная мобильность капитала означает отсутствие ограничений на ввоз и вывоз).

4. Характер реакции экономики на макроэкономическую политику зависит от режима валютных курсов.

IS: уравнение описывает рынок товаров, к сдвигу 1S приводит изменение обменного курса (обесценение национальной валюты предопределяет увеличение чистого экспорта, кривая S сдвигается вправо).

LМ: уравнение описывает взаимосвязь между доходом и процентной ставкой при равновесии на денежном рынке. Валютный курс в условиях открытой экономики оказывает влияние на характер кривой LМ. В условиях абсолютной мобильности капитала и фиксированного курса денежная масса становится эндогенным параметром, при плавающем курсе — экзогенной величиной.

RR: кривая платежного баланса, описывающая взаимосвязь между доходом и процентной ставкой при внешнем равновесии (нулевом сальдо платежного баланса).

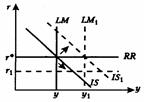

Рассмотрим случай двойного равновесия в условиях абсолютной мобильности капитала, малой эк-ки (i внутр= i мир). (Под малой эк-ой понимается эк-ка, представляющая небольшую долю мирового рынка и не оказывающая заметного влияния на мировую экономику.)

|

|

|

В данном анализе имеет место равновесие на товарном и денежном рынке (внутреннее равновесие), но не всегда есть внешнее равновесие. Если сальдо платежного баланса не равно нулю, то точка пересечения кривых 1S и LМ находится вне кривой RR.

Фискальная экспансия чрезвычайно эффективна с точки зрения повышения совокупного спроса: ставка процента не растет и, следовательно, рост государственных закупок не вытесняет ни инвестиции, ни потребление. В результате возрастает доход с У0 до У1.

Денежная экспансия оказывается недейственной (доход не изменяется). Отсюда, при фиксированном курсе и абсолютной мобильности капитала органы регулирования денежной массы не в состоянии регулировать (изменить) количество денег в обращении. Выпуск, процентная ставка, количество денег не изменяются, но это не означает, что операции на от-

крытом рынке не дают никакого эффекта (эффект: ЦБ потерял валютные резервы, домохозяйства приобрели иностранные активы). Результат денежной экспансии при фиксированном курсе резко контрастирует с результатами воздействия денежной экспансии в закрытой экономике и в открытой с плавающим курсом и абсолютной мобильностью.

Денежно-кредитная политика при фиксированном курсе в обычном смысле невозможна (так как надо поддерживать обменный курс, то теряется контроль над предложением денег). Возможен лишь один тип денежно-кредитной политики: изменение фиксированного курса (обменного). Его снижение (девальвация) ведет к росту NХ ==> рост совокупного дохода (Y). Эти результаты сходны с экспансионистской денежно-кредитной политикой в условиях плавающего курса.

Вышесказанное проиллюстрировано на рис. 1. При этом отметим, что при данных условиях (фиксированном обменном курсе) фискальная политика активна, а денежная пассивна.

1. Бюджетные дотации вызывают смещение кривой 1S=>1S1

1. Бюджетные дотации вызывают смещение кривой 1S=>1S1

2.г1 > г*.

3. Осуществляется давление на отечественную валюту. Растет продажа отечественной валюты банком в обмен на иностранную валюту.

4. Денежная масса возрастает в соответствии с ростом совокупного предложения.

5. Объем отечественной валюты на мировом рынке падает.

6. Внутренняя процентная ставка стремится к значению мировой.г1 => г*.

7. Чистый экспорт и отток капитала уравновешиваются NX =-СF— равновесие.

Денежная политика не может воздействовать на производство, фискальная политика предопределяет объем производства.

В открытой эк-ке политика формируется, подчиняясь целям внутреннего и внешнего равновесия. При этом внутреннее равновесие предполагает: 1) полное использование ресурсов страны; 2) стабильность уровня внутренних цен. Внешнее равновесие достигается при условии, когда баланс текущих операций страны находится в удачном промежуточном положении, т. е. когда нет глубокого дефицита, при котором страна в будущем не сможет выплатить долг, и нет значительного избытка, когда иностранные заемщики не могут погасить свои долги.

|

|

|