|

Субъекты, сегментация и инфраструктура финансового рынка

|

|

|

|

Экономическая сущность и функции финансового рынка

Для нормального развития экономики постоянно требуется мобилизация временно свободных денежных средств физических и юридических лиц и их распределение и перераспределение на коммерческой основе между различными секторами экономики. В эффективно функционирующей экономике этот процесс осуществляется на финансовых рынках. Финансовые рынки - это общее обозначение тех рынков, на которых проявляются спрос и предложение на различные платежные средства.

Эффективность финансового рынка подразумевает: минимально короткий срок, который проходят ресурсы от момента их выставления на продажу до момента покупки и использования в хозяйственном обороте; минимальный разрыв в цене, по которой продает ресурсы их первичный владелец, и цене, по которой их покупает конечный потребитель [19, с. 430].

Таким образом, финансовая деятельность субъектов хозяйствования неразрывно связана с функционированием финансового рынка, развитием его видов и сегментов, состоянием его конъюнктуры. В наиболее общем виде финансовый рынок представляет собой рынок, на котором объектом покупки-продажи выступают разнообразные финансовые инструменты и финансовые услуги.

Финансовый рынок представляет собой организованную или неформальную систему торговли финансовыми инструментами. На этом рынке происходит обмен деньгами, предоставление кредита и мобилизация капитала.

Основную роль здесь играют финансовые инструменты, направляющие потоки денежных средств от собственников к заемщикам. Товаром выступают деньги и ценные бумаги. Финансовый рынок предназначен для установления непосредственных контактов между покупателями и продавцами финансовых ресурсов [21, с. 312]. Финансовый рынок - это сложная система, в которой деньги и другие финансовые активы предприятий и других его участников обращаются самостоятельно, независимо от характера обращения реальных товаров.

|

|

|

Этот рынок оперирует многообразными финансовыми инструментами, обслуживается специфическими финансовыми институтами, располагает довольно разветвленной и разнообразной финансовой инфраструктурой.

В экономической системе страны, функционирующей на рыночных принципах, финансовый рынок играет большую роль, которая определяется следующими основными его функциями:

. Активной мобилизацией временно свободного капитала из многообразных источников. Этот свободный капитал, находящийся в форме общественных сбережений, т.е. денежных и других финансовых ресурсов населения, предприятий, государственных органов, не истраченных на текущее потребление и реальное инвестирование, вовлекается через механизм финансового рынка отдельными его участниками для последующего эффективного использования в экономике страны [15].

. Эффективным распределением аккумулированного свободного капитала между многочисленными конечными его потребителями. Механизм функционирования финансового рынка обеспечивает выявление объема и структуры спроса на отдельные финансовые активы и своевременное его удовлетворение в разрезе всех категорий потребителей, временно нуждающихся в привлечении капитала из внешних источников.

. Определением наиболее эффективных направлений использования капитала в инвестиционной сфере. Удовлетворяя значительный объем и обширнейший круг инвестиционных потребностей хозяйствующих субъектов, механизм финансового рынка через систему ценообразования на отдельные инвестиционные инструменты выявляет наиболее эффективные сферы и направления инвестиционных потоков с позиций обеспечения высокого уровня доходности используемого в этих целях капитала [14, с. 5].

|

|

|

. Формированием рыночных цен на отдельные финансовые инструменты и услуги, наиболее объективно отражающим складывающееся соотношение между их предложением и спросом.

. Осуществлением квалифицированного посредничества между продавцом и покупателем финансовых инструментов. В системе финансового рынка получили «прописку» специальные финансовые институты, осуществляющие такое посредничество [15].

. Формированием условий для минимизации финансового и коммерческого риска.

. Ускорением оборота капитала, способствующим активизации экономических процессов. Обеспечивая мобилизацию, распределение и эффективное использование свободного капитала, удовлетворение в кратчайшие сроки потребности в нем отдельных хозяйствующих субъектов, финансовый рынок способствует ускорению оборота используемого капитала, каждый цикл которого генерирует дополнительную прибыль и прирост национального дохода в целом.

Таким образом, финансовый рынок - это сфера распределения (размещения) денежных ресурсов, происходящего под воздействием спроса и предложения на денежные ресурсы и прочих факторов, сфера, в которой формируются относительные цены на денежные ресурсы различного качества (валюта, срочность, дополнительные требования к заемщику).

Субъекты, сегментация и инфраструктура финансового рынка

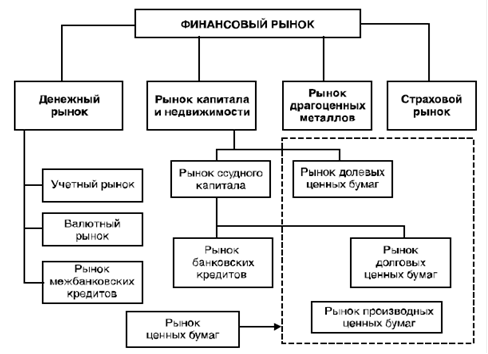

Понятие «финансовый рынок» является в определенной мере собирательным, обобщенным. В реальной практике оно характеризует обширную систему отдельных видов финансовых рынков с разнообразными сегментами каждого из этих видов. В зарубежной и отечественной науке существуют разные подходы к структурированию и классификации финансовых рынков. Учитывая, что на финансовом рынке обращаются разнообразные финансовые инструменты, выделим сегменты финансового рынка по признаку относительной однородности используемых на них финансовых инструментов (рисунок 1.1.).

Рисунок 1.1 - Структура финансового рынка

Как видим из схемы на рисунке 1.1 финансовый рынок включает сегменты, в которых формируется спрос и предложение на различные финансовые активы. Прежде всего это денежный рынок, рынок ценных бумаг, валютный рынок, рынок драгоценных металлов (в том числе золота, платины, серебра и т.п.), рынок недвижимости, рынок кредитных ресурсов, страховой рынок. В деятельности экономических субъектов для обеспечения их текущей ликвидности важную роль играет денежный рынок, или рынок денежных средств. Он, в свою очередь, имеет следующие сегменты:

|

|

|

• Рынок векселей (учетный рынок) - это сегмент финансового рынка, на котором объектом купли-продажи являются казначейские и коммерческие векселя. Этот рынок играет особую роль в денежно-кредитном регулировании экономики, поскольку способствует равномерному притоку (оттоку) денежных средств;

• Валютный рынок - это механизм, с помощью которого устанавливаются экономические и правовые взаимоотношения между потребителями и продавцами объектов, имеющих валютные ценности. Валютный рынок обслуживает международный платежный оборот в различных валютах (доллар США, евро, фунт стерлингов и др.) [13, с. 308].

• Рынок межбанковских кредитов (МБК) - это сегмент финансового рынка, на котором свободные денежные ресурсы кредитных организаций привлекаются и размещаются преимущественно в форме межбанковских депозитов на короткие сроки, а также в форме сделок РЕПО (разновидность срочной сделки, заключающейся в том, что владелец ценных бумаг или иностранной валюты продает их банку с обязательством последующего выкупа через определенный срок по новой, более высокой цене).

Рынок драгоценных металлов - это сфера экономических отношений, связанных с куплей-продажей золота, драгоценных металлов и камней (золота, платины, палладия, серебра, алмазов, бриллиантов и т.п.) как с целью накопления и пополнения золотого запаса (в частном секторе и на межгосударственном уровне), так и для организации и функционирования бизнеса [7, с. 203].

Рынок капитала, в свою очередь, подразделяется на рынок ссудного капитала, рынок долевых ценных бумаг, рынок недвижимости.

|

|

|

На рынке ссудного капитала обращаются долгосрочные финансовые инструменты, предоставляемые на условиях возвратности, срочности и платности. Они включают в себя средне- и долгосрочные банковские кредиты и рынок долговых ценных бумаг (облигаций, банковских депозитных и сберегательных сертификатов, банковских векселей), главным образом долгосрочных. Рынок долевых ценных бумаг представлен ценными бумагами, в основе которых лежат права их владельца на владение собственностью, долю в уставном капитале организации, участие в распределении прибыли и, как правило, участие в управлении этой организацией. К долевым ценным бумагам относятся акции, инвестиционные сертификаты, варранты и др. Последние подтверждают долю участия владельца в инвестиционном фонде и дают право на получение определенного дохода или активов.

На рынке ценных бумаг объектом купли-продажи являются все виды ценных бумаг. Рынок ценных бумаг объединяет часть рынка ссудного капитала (рынок долговых обязательств), рынок инструментов собственности (долевых ценных бумаг), а также их гибридов и производных.

Надо отметить, что рынок ценных бумаг дополняет систему банковского кредитования и взаимодействует с ней. Например, банки выдают посредникам кредиты для подписки на ценные бумаги новых выпусков, а те продают банкам крупные блоки ценных бумаг для перепродажи и других целей. Задача рынка ценных бумаг - обеспечить перелив сбережений в инвестиции по цене, которая устроила бы обе стороны [1, с. 5].

На рынке ссудного капитала проводят операции с долговыми обязательствами сроком действия менее одного года (денежный рынок), с долговыми обязательствами сроком действия один год и более (рынок капиталов). Рынок может быть высокоэффективным, если он характеризуется значительными объемами операций и высокой ликвидностью применяющихся на нем инструментов.

Страховой рынок характеризует рынок, на котором объектом купли-продажи выступает страховая защита в форме различных предлагаемых страховых продуктов. Потребность в услугах этого рынка существенно возрастает по мере развития рыночных отношений. Субъекты этого рынка, осуществляющие предложение страховой защиты, способствуют аккумуляции и эффективному перераспределению капитала, широко используя накапливаемые средства в инвестиционных целях. Даже в кризисных экономических условиях этот рынок развивается высокими темпами, значительно превышающими темпы развития других видов финансовых рынков [1, с. 3].

По региональному признаку выделяют следующие виды финансовых рынков:

. Местный финансовый рынок. Он представлен в основном операциями коммерческих банков, страховых компаний, неорганизованных торговцев ценными бумагами с их контрагентами - местными хозяйствующими субъектами и населением [2, с. 189].

|

|

|

. Региональный финансовый рынок. Он характеризует финансовый рынок, функционирующий в масштабах области (республики) и наряду с местными неорганизованными рынками включает систему региональных фондовых и валютных бирж.

. Национальный финансовый рынок. Он включает всю систему финансовых рынков страны, всех их видов и организационных форм.

. Мировой финансовый рынок. Этот рынок является составной частью мировой финансовой системы, в который интегрированы национальные финансовые рынки стран с открытой экономикой.

Систематизация финансовых рынков, рассмотренная выше, может быть существенно углублена за счет соответствующей сегментации каждого из видов этих рынков. Сегментация финансового рынка представляет собой процесс целенаправленного разделения его видов на индивидуальные сегменты, различающиеся характером обращающихся на нем финансовых инструментов. Так, в рамках кредитного рынка выделяются обычно такие его сегменты, как рынок краткосрочных кредитных инструментов; рынок долгосрочных кредитных инструментов; рынок межбанковского кредита и т.п. В рамках фондового рынка выделяются такие его сегменты, как рынок облигаций, рынок акций, рынок деривативов и т.п. (каждый из этих сегментов может быть разделен на еще более узкие микросегменты - рынок государственных облигаций; рынок акций венчурных предприятий, рынок опционов, рынок фьючерсов и другие). В рамках страхового рынка выделяются такие его сегменты, как рынок обязательного страхования, рынок добровольного страхования, а внутри последнего могут быть выделены отдельные микросегменты по видам страховых продуктов [11, с. 256]. На финансовом рынке действуют различные участники, функции которых определяются целями их деятельности и степенью участия в совершении отдельных сделок. Состав основных участников финансового рынка дифференцируется в зависимости от форм осуществления сделок, которые подразделяются на прямые и опосредствованные.

С учетом принципиальных форм заключения сделок на финансовом рынке основные его участники подразделяются на две группы:

) продавцы и покупатели финансовых инструментов (услуг);

2) финансовые посредники.

Продавцы и покупатели финансовых инструментов (услуг) составляют группу прямых участников финансового рынка, осуществляющих на нем основные функции по проведению финансовых операций.

Состав основных видов этой группы участников финансового рынка в значительной степени определяется характером обращающихся на нем финансовых активов (инструментов, услуг) [15].

На кредитном рынке основными видами прямых участников финансовых операций являются:

• Кредиторы. Они характеризуют субъектов финансового рынка, предоставляющих ссуду во временное пользование за определенный процент. Основной функцией кредиторов является продажа денежных активов (как собственных, так и заемных) для удовлетворения разнообразных потребностей ссудополучателей в финансовых ресурсах.

• Заемщики. Они характеризуют субъектов финансового рынка, получающих ссуды от кредиторов под определенные гарантии их возврата и за определенную плату в форме процента.

На рынке ценных бумаг основными видами прямых участников финансовых операций являются:

• Эмитенты. Они характеризуют субъектов финансового рынка, привлекающих необходимые финансовые ресурсы за счет выпуска (эмиссии) ценных бумаг.

• Инвесторы. Они характеризуют субъектов финансового рынка, вкладывающих свои денежные средства в разнообразные виды ценных бумаг с целью получения дохода [21, с. 315].

На валютном рынке основными видами участников финансовых операций являются:

• Продавцы валюты. Основными продавцами валюты выступают: государство; коммерческие банки; предприятия, ведущие внешнеэкономическую деятельность; физические лица.

• Покупатели валюты. Основными покупателями валюты являются те же субъекты, что и ее продавцы.

На страховом рынке основными видами прямых участников финансовых операций выступают:

• Страховщики. Они характеризуют субъектов финансового рынка, реализующих различные виды страховых услуг (страховых продуктов). Основной функцией страховщиков на финансовом рынке является осуществление всех видов и форм страхования путем принятия на себя за определенную плату разнообразных видов рисков с обязательством возместить субъекту страхования убытки при наступлении страхового события.

• Страхователи. Они характеризуют субъектов финансового рынка, покупающих страховые услуги у страховых компаний и фирм с целью минимизации своих финансовых потерь при наступлении страхового события. Страхователями выступают как юридические, так и физические лица [19, с. 438].

Финансовые посредники составляют довольно многочисленную группу основных участников финансового рынка, обеспечивающую посредническую связь между покупателями и продавцами финансовых инструментов (финансовых услуг). Определенная часть финансовых посредников сама может выступать на финансовом рынке в роли продавца или покупателя.

Следует отметить, что в целях пресечения возможных недобросовестных действий финансовых посредников по отношению к своим клиентам, в последние годы значительно усилен государственный контроль за их деятельностью

Кроме основных участников финансового рынка, принимающих непосредственное участие в осуществлении сделок, к составу его субъектов относятся многочисленные участники, осуществляющие вспомогательные функции (функции обслуживания основных участников финансового рынка; функции обслуживания отдельных операций на финансовом рынке и т.п.).

Участники, осуществляющие вспомогательные функции на финансовом рынке, представлены многочисленными субъектами его инфраструктуры. Инфраструктура финансового рынка представляет собой комплекс учреждений и предприятий, обслуживающих непосредственных его участников с целью повышения эффективности осуществляемых ими операций. В составе этих субъектов инфраструктуры финансового рынка выделяются следующие основные учреждения:

. Фондовая биржа. Она является участником рынка ценных бумаг, организующим их покупку-продажу и способствующим заключению сделок основными участниками этого рынка.

. Валютная биржа. Она выполняет те же функции, что и фондовая биржа, действуя соответственно на валютном рынке и являясь его участником.

. Депозитарий ценных бумаг. Им является юридическое лицо, предоставляющее услуги основным участникам фондового рынка по хранению ценных бумаг не зависимо от формы их выпуска с соответствующим депозитным учетом перехода прав собственности на них. Деятельность депозитария ценных бумаг подлежит обязательному государственному лицензированию.

. Регистратор ценных бумаг (или держатель их реестра). Им является юридическое лицо, осуществляющее сбор, фиксацию, обработку, хранение и предоставление данных о реестре владельцев ценных бумаг эмитента [18, с. 194].

. Расчетно-клиринговые центры. Они представляют собой учреждения, обслуживающая деятельность которых заключается в сборе, сверке и корректировке информации по заключенным сделкам с ценными бумагами, а также в осуществлении зачета по их поставкам и расчетов по ним. Такие центры создаются обычно при фондовых и товарных биржах и играют важную роль в организации торговли деривативами - фьючерсами, опционами и т.п.

. Информационно-консультационные центры. Такие центры обслуживают основных участников всех видов финансовых рынков - как индивидуальных, так и институциональных.

. Другие учреждения инфраструктуры финансового рынка.

Взаимоотношения государства и финансового рынка многоплановы. Государство может выступать кредитором и заемщиком, устанавливать общие правила функционирования рынка и осуществлять повседневный контроль за ним, проводить через рынок официальную денежно-кредитную политику и даже более широкие экономические мероприятия. Государство может также поощрять и защищать развитие финансового рынка. В первую очередь такая политика проводится через придание рынку и его составляющим организационной завершенности, стандартизации операций и жесткого контроля [21, с. 324].

Финансовые рынки по своей природе нестабильны. Усиливающееся взаимодействие финансовых рынков и возрастающие объемы перелива капитала повышают риск нестабильности национальных рынков и опасность распространения ее на другие рынки. Поэтому роль органов государственного регулирования возросла с увеличением финансовых потоков, расширением финансовых инструментов рынка, появлением новых его участников.

Проведенное исследование позволяет сформулировать следующие выводы:

Финансовый рынок (рынок ссудных капиталов) - это механизм перераспределения капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал. На практике он представляет собой совокупность кредитных организаций (финансово-кредитных институтов), направляющих поток денежных средств от собственников к заемщикам и обратно. Главная функция этого рынка состоит в трансформации бездействующих денежных средств в ссудный капитал.

Главными товарами финансового рынка являются: наличные деньги, в том числе внутренняя и иностранная валюта; банковские кредиты; ценные бумаги, драгоценные металлы.

ГЛАВА 2. АНАЛИЗ РАЗВИТИЯ ФИНАНСОВОГО РЫНКА РЕСПУБЛИКИ БЕЛАРУСЬ

|

|

|