|

Расчет показателей ликвидности и платежеспособности

|

|

|

|

Существуют показатели, характеризующие финансовое состояние предприятия. Основные из них – показатели ликвидности и платежеспособности.

Ликвидность фирмы – это способность фирмы отвечать по своим обязательствам по задолжности точно в момент наступления срока платежа. Вовсе не обязательно, чтобы доходность предприятия корреспондировала с его ликвидностью. Фирма, обладающая неплохой доходностью вполне может испытывать определённые трудности в плане ликвидности и наоборот, существуют предприятия, которые, несмотря на низкую доходность, обладают большим потенциалом ликвидности. Однако, что касается долгосрочных перспектив, то высокая доходность фирмы является предпосылкой того, что она сможет достичь неплохого потенциала ликвидности.

Низкий потенциал ликвидности фирмы во многих ситуациях может явиться веской причиной для прекращения ею своих платежей.

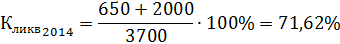

Для определения потенциала ликвидности предприятия обычно вычисляют ключевой индикатор, называемый коэффициентом ликвидности (Кликв).

К высоколиквидным относится те активы, которые или уже существуют в денежной форме, или перейдут в нее в самом недалеком будущем. Как правило, к ним причисляют весь оборотный капитал за исключением товарных запасов.

С помощью данного показателя осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на почве отчетности. Нормальное ограничение коэффициента k  100%. Общий коэффициент ликвидности Компании ниже нормального значения. В 2015 году произошло снижение показателя на 9,9% из-за снижения товарных дебиторов и повышения краткосрочных задолжностей.

100%. Общий коэффициент ликвидности Компании ниже нормального значения. В 2015 году произошло снижение показателя на 9,9% из-за снижения товарных дебиторов и повышения краткосрочных задолжностей.

|

|

|

Для оценки ликвидности предприятия рассчитывают относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой (срочной) ликвидности и коэффициент текущей ликвидности.

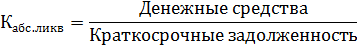

Коэффициент абсолютной ликвидности (Кабс.ликв) показывает, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Чем выше его величина, тем больше гарантия погашения долгов. Однако и при небольшом его значении предприятие может быть всегда платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам.

Нормальное ограничениеКабс.ликв> 0,2 означает, что каждый день подлежат погашению не менее 20% краткосрочных обязательств компании.

По расчетам получилось Кабс.ликвочень низкий, а в 2015 году он даже снизился.

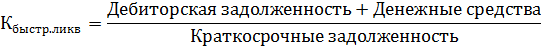

Коэффициент быстрой (срочной) ликвидности (Кбыстр.ликв) – это более жесткая оценка ликвидности предприятия. Этот коэффициент также называется «кислотным тестом», и он рассчитывается с использованием только части текущих активов – денежных средств, легко реализуемых ценных бумаг и дебиторской задолженности, которые сопоставляются с текущими обязательствами. Этот коэффициент показывает, на сколько возможно будет погасить текущие обязательства, если положение станет действительно критическим, при этом исходят из предположения, что товарно-материальные запасы вообще не имеют никакой ликвидационной стоимости.

Нормальное значение коэффициента попадает в диапазон 0,7–1. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется большее соотношение. Если в составе оборотных активов значительную долю занимают денежные средства и их эквиваленты (ценные бумаги), то это соотношение может быть меньшим.

|

|

|

Коэффициент срочной ликвидности предприятия в 2014 году входил в диапазон нормального значения, но в 2015 году снизился на 0,1, это означает, что предприятие не смогло погасить задолженность в срочномпорядке в отчетном году.

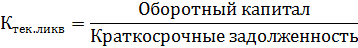

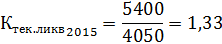

Коэффициент текущей ликвидности (Ктек.ликв) показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем значение коэффициента больше, тем лучше платежеспособность предприятия. Этот показатель учитывает, что не все активы можно реализовать в срочном порядке. Нормальным считается значение коэффициента 1,5–2,5, в зависимости от отрасли экономики. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Коэффициент ОАО «НК «Роснефть» в 2014 году отвечал установленной норме, но в 2015 году значение показателя снизилось на 0,12.

Заполним таблицу по полученным данным.

Таблица 7 – Показатели ликвидности

| Показатели | ||

| Коэффициент ликвидности, % | 71,62 | 61,72 |

| Коэффициент абсолютной ликвидности | 0,175 | 0,172 |

| Коэффициент быстрой (срочной) ликвидности | 0,71 | 0,61 |

| Коэффициент текущей ликвидности | 1,45 | 1,33 |

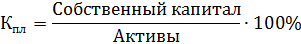

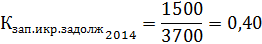

Теперь рассмотрим, что такое платежеспособность предприятия и рассчитаем её показатели. Под платежеспособностью предприятия понимают его способность выдерживать убытки. Приоценки платежеспособности основное внимание уделяется собственному капиталу, именно за счет него, в пределах возможного, покрываются убытки, которые могут возникать в процессе экономической деятельности. Когда активы предприятия превышают его заемный капитал, т.е. собственный капитал имеет положительное значение, предприятия называют платежеспособным и наоборот. Предоставления о платежеспособности предприятия модно получить, вычислив коэффициент его платежеспособности.

Невозможно сказать, в общем, какая величина коэффициента платежеспособности предприятия может считаться удовлетворительной. Как правило, если Кпл> 50% (а по отдельным видам деятельности 70%), то считается, что нет причин тревожиться за ее платежеспособность. На деле же это, в большой мере зависит от того, на сколько реалистичны, оценены в балансе активы предприятия. Кроме того, следует заметить, что Кпл не дает информации о таком важном аспекте, как способность фирмы в перспективе повысить свою платежеспособность за счет будущей прибыли.

|

|

|

Нормальное значение коэффициента платежеспособности должно превышать 50%. Коэффициент платежеспособности в 2015 году снизился на 1,47%, но несмотря на это показатели за оба года отвечают норме.

Чистый оборотный капитал — текущие активы компании за вычетом сумм по текущим обязательствам. Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия. Наличие чистого оборотного капитала свидетельствует о том, что предприятие имеет финансовые ресурсы для расширения.

Чоб.кап = Оборотные активы – Краткосрочная задолженность

Чоб.кап2014 = 5400 – 3700 = 1700 тыс. руб.

Чоб.кап2015 = 5400– 4050 = 1350 тыс. руб.

Чистый оборотный капитал в 2015 году снизился на 350 тыс. руб.

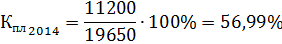

Коэффициент соотношения запасов и краткосрочной задолженности (Кзап. и кр. задолж) характеризует долю чистого оборотного капитала, связанного в запасах.

Коэффициент снизился на 0,03 поскольку товарные запасы не изменились, а краткосрочная задолженность возросла на 350 тыс. руб.

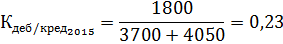

Коэффициент соотношения дебиторской и кредиторской задолженности (Кдеб/кред), характеризующий рациональность использования средств в обороте, баланс между дебиторской и кредиторской задолженностью, показывает сколько дебиторской задолженности приходится на каждый рубль кредиторской задолженности.

Превышение дебиторской задолженности над кредиторской означает отвлечение средств из хозяйственного оборота и в дальнейшем может привести к необходимости привлечения дорогостоящих кредитов банка и займов для обеспечения текущей производственно-хозяйственной деятельности предприятия.

|

|

|

Значительное превышение кредиторской задолженности над дебиторской создает угрозу финансовой устойчивости предприятия.

Темпы роста дебиторской задолженности должны быть сопоставимы с темпами роста кредиторской задолженности.

где кредиторская задолженность включает в себя долгосрочную и краткосрочную задолженности.

На предприятии ОАО «Волжский трубный завод» сумма кредиторской задолженности значительно превышает сумму дебиторской задолженности, т. е. в случае погашения предприятием кредиторской задолженности, оно не сможет рассчитаться по долгам за счет дебиторской задолженности.

Коэффициент восстановления платежеспособности (Квосст.пл), характеризующий наличие у предприятия реальной возможности восстановить свою платежеспособность в течение определенного времени, показывает возможность восстановления нормальной текущей ликвидности предприятия в течение 6 месяцев после отчетной даты.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность.

Коэффициент восстановления платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

где 6 – нормативный период восстановления платежеспособности в месяцах.

Поскольку коэффициент восстановления платежеспособности Компании меньше 1, рассчитанный на период, равный 6 месяцам, значит, у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

Таблица 8 – Показатели платежеспособности

| Показатели | ||

| Коэффициент платежеспособности, % | 56,99 | 55,52 |

| Чистый оборотный капитал, тыс. д.е. | ||

| Коэффициент соотношения запасов и краткосрочной задолженности | 0,40 | 0,37 |

| Коэффициент соотношения дебиторской и кредиторской задолженности | 0,20 | 0,23 |

| Коэффициент восстановления платежеспособности | 0,612 |

|

|

|