|

Анализ эффективности инвестиций ОАО «Полимер»

|

|

|

|

Необходимо по имеющимся данным по двум альтернативным проектам определить срок окупаемости проектов, дисконтированный срок окупаемости, показатель чистой современной стоимости, индекс рентабельности и внутреннюю норму доходности, провести анализ чувствительности на изменение процентной ставки по двум проектам и выявить на какой проект оказывает большее влияние данное изменение, сделать выводы: по каждому показателю и общий вывод по эффективности проектов.

Исходные данные:

Проект 1: -550, 210, 110, 310, 90, 170. r=10%.

Проект 2: -630, 140, 320, 310, 190, 30. r = 8%.

Анализ чувствительности провести при изменении ставки процента по двум проектам до 9%.

Решение:

Чистая современная стоимость определяется по формуле:

NPV = -I + ∑CFi/(1+r)n

где I – первоначальные инвестиции в базовом году;

CF – денежные поступления в период «n»;

r – ставка дисконтирования.

1) NPV = -550 +210/(1+0,1) + 110/(1+0,1)2 +310/(1+0,1)3+

+90/(1+0,1)4+170/(1+0,1)5 = -550+190,9+90,9+233,1+61,6+

+105,6 = 132,1 ден. ед.

2) NPV = -630 + 140/(1+0,08) + 320/(1+0,08)2 +310/(1+0,08)3+

+190/(1+0,08)4+30/(1+0,08)5 = -630+129,6+273,5+246,0+139,7+

+20,4 = 179,2 ден. ед.

Чистая текущая стоимость по второму проекту выше, поэтому он по данному показателю является более привлекательным.

Определим срок окупаемости проектов:

1) В первый год окупается 210 ден. ед., во второй – 110, в третий:

(230/310)*12 мес. = 8,9 мес.

Срок окупаемости проекта составляет 2 года 8,9 месяца.

2) В первый год окупается 140 ден. ед., во второй – 320, в третий:

(170/310)*12 мес. = 6,6 месяцев.

Срок окупаемости проекта составляет 2 года 6,6 месяцев.

Рассчитаем дисконтированный срок окупаемости проектов.

1) В первый год окупается 190,9 ден. ед., во второй – 90,9, в третий - 233,1, в четвертый: (35,1/61,1)*12 мес. = 6,9 мес.

Дисконтированный срок окупаемости проекта равен 3 года 6,9 месяцев.

|

|

|

2) В первый год окупается 129,6 ден. ед., во второй – 273,5, в третий:

(226,9/246)*12 мес. = 11 мес.

Дисконтированный срок окупаемости проекта равен 2 года 11 мес.

По сроку окупаемости второй проект является наиболее предпочтительным.

Определим индекс рентабельности инвестиций (прибыль / вложения):

1) (132,1/550)*100 = 24,0%.

2) (179,2/630)*100 = 28,4%.

Рентабельность инвестиций 1 проекта составляет 24,0%, второго – 28,4%. По данному критерию второй проект является более предпочтительным.

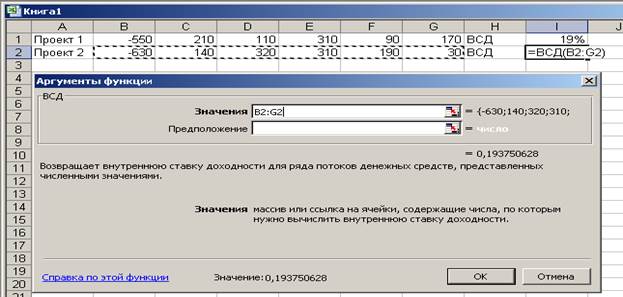

Определим внутреннюю норму доходности (IRR) с помощью функции EXCEL «ВСД».

Рис. 1. Расчет внутренней нормы доходности по первому проекту

Рис. 2. Расчет внутренней нормы доходности по второму проекту

IRR по первому проекту равна 19,36%.

IRR по второму проекту равна 19,37%.

По критерию IRR второй проект является более предпочтительным.

Таким образом, при имеющихся условиях второй проект является более выгодным.

Посмотрим, как изменятся показатели эффективности реализации проектов при изменении ставки процента до 9%.

Определим чистую современную стоимость проектов.

1) NPV = -550 + 210/(1+0,09) + 110/(1+0,09)2 +310/(1+0,09)3+

+90/(1+0,09)4+170/(1+0,09)5 = -550+192,7+92,4+238,5+63,8+

+110,4 = 147,8 ден. ед.

2) NPV = -630 + 140/(1+0,09) + 320/(1+0,09)2 +310/(1+0,09)3+

+190/(1+0,09)4+30/(1+0,09)5 = -630+128,4+268,9+238,5+134,8+

+19,5 = 160,1 ден. ед.

Чистая текущая стоимость по второму проекту выше, поэтому он по данному показателю является более привлекательным.

Рассчитаем дисконтированный срок окупаемости проектов.

1) В первый год окупается 192,7 ден. ед., во второй – 92,4, в третий – 238,5, в четвертый: (26,4/63,8)*12 мес. = 5 мес.

Дисконтированный срок окупаемости проекта равен 3 года 5 месяцев.

2) В первый год окупается 128,4 ден. ед., во второй – 268,9, в третий:

(232,7/238,5)*12 мес. = 11,7 мес.

Дисконтированный срок окупаемости проекта равен 2 года 11,9 мес.

По сроку окупаемости второй проект также является наиболее предпочтительным.

Определим индекс рентабельности инвестиций (прибыль / вложения):

|

|

|

1) (147,8/550)*100 = 26,9%.

2) (160,1/630)*100 = 25,4%.

Рентабельность инвестиций 1 проекта составляет 26,9%. Второй проект является чуть менее рентабельным.

Таким образом, в результате изменения ставки процента показатели эффективности первого проекта улучшились, второго - несколько улучшились. Более предпочтительным для реализации все-таки является второй проект.

Заключение

Обособление реального и финансового капиталов лежит в основе выделения двух основных форм функционирования инвестиционного рынка: первичного - в форме оборота реального капитала и вторичного - в форме обращения опосредствующих перелив реального капитала финансовых активов. С возрастанием роли научно-технического прогресса в общественном воспроизводстве возникает инновационный сегмент инвестиционного рынка, связанный с вложениями в определенные виды реальных нематериальных активов - научно-техническую продукцию, интеллектуальный потенциал.

Многообразие форм инвестиций и инвестиционных товаров обусловливает сложную структуру инвестиционных рынков, которые могут быть классифицированы по различным критериям. Обобщающим признаком этой классификации является выделение основных объектов инвестирования.

Исходя из этого инвестиционный рынок может рассматриваться как совокупность рынков объектов реального и финансового инвестирования. В свою очередь рынок объектов реального инвестирования включает рынок капитальных вложений, недвижимого имущества, прочих объектов реального инвестирования, рынок объектов финансового инвестирования - фондовый рынок, денежный рынок и др.

Функционирование инвестиционного рынка складывается под воздействием множества факторов различного характера и направленности.

Основным фактором, определяющим в конечном счете общее состояние и масштабы инвестиционного рынка, выступает формирование совокупного инвестиционного спроса и предложения.

Список использованной литературы

1. Аньшин В.М. Инвестиционный анализ / В.М. Аньшин: учебно-практическое пособие. – М: Дело, 2009. – 492 с.

2. Беренс В., Руководство по оценке эффективности инвестиций / В. Беренс, П. Хавранек. - М.: АОЗТ «Интерэксперт»; ИНФРА-М, 2008. – 287 с.

|

|

|

3. Бирман Г., Экономический анализ инвестиционных проектов / Г. Бирман, С. Шмидт. - М.: Банки и биржи; ЮНИТИ, 2009. – 210 с.

4. Бланк И.А. Инвестиционный менеджмент: учебник для ВУЗов / И.А. Бланк. – М.: Эльга, 2008. – 550 с.

5. Гончаренко Л.П. Инвестиционный менеджмент: учебное пособие / Л.П. Гончаренко. – М.: Кнорус, 2008. – 426 с.

6. Идрисов А. Планирование и анализ эффективности инвестиций: учебник / А. Идрисов. - М.: 2008. – 186 с.

7. Ковалев В.В. Методы оценки инвестиционных проектов: учебник / В.В, Ковалев. - М.: Финансы и статистика, 2007. – 362 с.

|

|

|

12 |