|

Анализ финансового состояния и диагностика вероятности банкротства

|

|

|

|

Основным содержанием анализа и диагностики финансового состояния является комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала. Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность.

В таблице 9 представлен анализ динамики и структуры активов.

Таблица 9. Анализ динамики и структуры активов

| Актив | На начало года | На конец года | Изменения | ||

| тыс.руб. | уд.вес, % | тыс.руб. | уд.вес, % | тыс.руб. | |

| Внеоборотные активы, в т.ч. | 31212 | 36 | 10138 | 14 | - 21074 |

| основные средства | 26398 | 30 | 2749 | 4 | - 23649 |

| Оборотные активы, в т.ч. | 55744 | 64 | 62638 | 86 | 6894 |

| запасы | 46638 | 55 | 53499 | 72 | 6861 |

| дебиторская задолженность | 5692 | 7 | 8815 | 11 | 3123 |

| КФВ | - | - | - | - | - |

| денежные средства | 217 | 2 | 324 | 3 | 107 |

| Всего активы | 86956 | 100 | 72776 | 100 | - 14180 |

Анализируя динамику активов, можно сделать вывод о том, что произошло снижение внеоборотных активов на 21 074 тыс.руб. В структуре активов оборотные активы имеют большую долю. В части оборотных активов наибольшую долю имеют: запасы и дебиторская задолженность.

Рисунок 2 – Динамика и структура активов

Таблица 10. Анализ динамики и структуры пассивов

| Пассив | На начало года | На конец года | Изменения | ||||

| тыс.руб. | уд.вес, % | тыс.руб. | уд.вес, % | тыс.руб. | |||

| 1. Капитал и резервы, в т.ч. | 42900 | 49 | 21271 | 29 | - 21629 | ||

| -Уставный капита | 9 | 0,01 | 9 | 0,01 | - | ||

| -Добавочный капитал | 12610 | 14,4 | 12610 | 17 | - | ||

| -Резервный капитал | - | - | - | - | - | ||

| -нераспределенная прибыль (непокрытый убыток) | 30281

| 34,6 | 8652 | 12 | - 21629 | ||

| 2. Долгосрочные обязательства | - | - | - | - | - | ||

| 3. Краткосрочные обязательства, в т.ч. | 44056 | 51 | 51505 | 71 | 7449 | ||

| -кредиты и займы | - | - | - | - | - | ||

| -кредиторская задолженность | 44056 | 51 | 51505 | 71 | 7449 | ||

| Всего пассивы | 86956 | 100 | 72776 | 100 | - 14180 | ||

Анализируя динамику пассивов, можно сделать вывод о том, что произошло снижение капитала и резервов на 21 629 тыс.руб. В структуре пассивов краткосрочные обязательства имеют большую долю

Таблица 11. Анализ состава и динамики дебиторской задолженности

| Актив | На начало года | На конец года | Изменения (+,-) | |||

| Тыс.руб. | Уд.вес | Тыс.руб | Уд.вес | Тыс.руб | Темп роста,% | |

| 1. Дебиторская задолженность(>12) | - | - | - | - | - | - |

| 2. ДЗ (в течении 12 месяцев), в т.ч. | 5692 | 100 | 8815 | 100 | 3123 | 155 |

| - покупатели и заказчики | 3010 | 3366 | 356 | 112 | ||

| - авансы выданные | - | - | - | - | - | - |

| - прочие дебиторы | - | - | - | - | - | - |

| 3. Просроченная ДЗ, в т.ч. | - | - | - | - | - | - |

| - длительностью свыше 3-х мес. | - | - | - | - | - | - |

| ДЗ всего | 5692 | 100 | 8815 | 100 | 3123 | 155 |

Из таблицы 11 видно, что произошло увеличение дебиторской задолженности на 3123 тыс.руб. Увеличение дебиторской задолженности отрицательно сказывается на состоянии предприятия, оно приводит к увеличению налогов.

Таблица 12 Анализ состояния займов и кредиторской задолженности

| Актив | На начало года | На конец года | Изменения (+,-) | |

| Тыс.руб. | Тыс.руб | Тыс.руб | Темп роста,% | |

| 1. Долгосрочные кредиты и займы | - | - | - | - |

| 2. Краткосрочные кредиты и займы | - | - | - | - |

| 3. Кредиторская задолженность, в т.ч. | 44056 | 51505 | 7449 | 117 |

| - поставщики и подрядчики | 12745 | 15846 | 3101 | 124 |

| - персонал организации | 0 | 743 | 743 | - |

| -государственные внебюджетные фонды | 1826 | 142 | - 1684 | 7,8 |

| - налоги и сборы | 2175 | 1129 | - 1046 | 52 |

| - прочие кредиторы | 27310 | 33645 | 6335 | 123 |

| Итого обязательства | 44056 | 51505 | 7449 | 117 |

Из таблицы 12 видно, увеличение доли кредиторской задолженности на 17 %. Просроченная кредиторская задолженность отсутствует.

|

|

|

Таблица 13. Анализ чистых активов предприятия

| Показатель

| На начало года | На конец года | Изменения | |

| тыс.руб. | тыс.руб. | абсолютное | темп прироста, % | |

| Внеоборотные активы | 31212 | 10138 | -21074 | 32,5 |

| Оборотные активы, за исключением НДС по приобретенным ценностям | 52547

| 62638

| 10091

| 119

|

| Итого оборотные активы,включаемые в расчет чистых активов | 83759

| 72776

| - 10983

| 87

|

| Долгосрочные обязательства | - | - | - | - |

| Краткосрочные обязательства (за исключением доходов будущих периодов) | 44056

| 51505

| 7449

| 117

|

| Итого пассивы, исключаемые из расчета чистых активов | 44056

| 51505

| 7449

| 117

|

| Чистые активы | 39703 | 21271 | - 18432 | 54 |

| УК и ДК | 12619 | 12619 | - | - |

| Чистые активы, в % к УК | 315 | 168 | - | - |

Чистые активы показывают, насколько активы организации превышают ее обязательства (и краткосрочного, и долгосрочного характера), то есть позволяют оценить уровень платежеспособности предприятия. Оценка соотношения чистых активов и уставного капитала позволяет выявить степень близости организации к банкротству. Как видно из таблицы 12 чистые активы сократились на 46 % (18432 тыс. руб.).

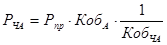

Эффективность использования чистых активов анализируем по модели:

где

- рентабельность чистых активов предприятия;

- рентабельность чистых активов предприятия;

- рентабельность продаж;

- рентабельность продаж;

- коэффициент оборачиваемости капитала;

- коэффициент оборачиваемости капитала;

- коэффициент оборачиваемости чистых активов

- коэффициент оборачиваемости чистых активов

Таблица 14. Анализ использования чистых активов

| Наименование показателя | Базисный год | Отчетный год | Изменение (+,-) | ||

| Чистая прибыль, тыс. руб. | 8053 | 5607 | - 2446 | ||

| Выручка от реализации, тыс. руб. | 141105 | 162373 | 21268 | ||

| Рентабельность продаж | 5,7 | 3,5 | - 2,2 | ||

| Валюта баланса, тыс. руб. | 86956 | 79866 | - 7090 | ||

| Коэффициент оборачиваемости актива | 2,53 | 2,74 | 0,21 | ||

| Чистый актив, тыс. руб. | 39703 | 21271 | - 18432 | ||

| Коэффициент оборачиваемости чистых активов | 3,6 | 5,3 | 1,7 | ||

| Рентабельность чистых активов предприятия | 4,7 | 2,5 | - 2,2 | ||

| Влияние на изменение рентабельности чистых активов предприятия факторов: | |||||

| Рентабельность продаж |

|

| 2,24 | ||

| коэффициент оборачиваемости активов |

|

| - 0,21 | ||

| коэффициент оборачиваемости чистых активов |

|

| 0,17 | ||

Расчет:

Рча =  = 4,7

= 4,7

РчаПР =  = 2,46

= 2,46

РчаКоб а =  = 2,67

= 2,67

РчаКоб ча =  = 2,5

= 2,5

Влияние факторов:

РчаПР = 4,7 – 2,46 = 2,24

РчаКоб а = 2,46 – 2,67 = - 0,21

РчаКоб ча = 2,67 – 2,5 = 0,17

Балансовая увязка:

2,24 – 0,21 + 0,17 = 2,2

-2,2 = - 2,2

Анализируя использование чистых активов предприятия можно сделать вывод о том, что они снизились на 2,2%. Отрицательное воздействие оказал коэффициент оборачиваемости активов, который снизился на 0,21%

Таблица 15. Анализ наличия и движения чистого оборотного капитала

| Наименование показателя | Код строки баланса | На начало года | На конец года | Изменение(+,-) |

| Уставный капитал | 410 | 9 | 9 | - |

| Добавочный капитал | 420 | 12610 | 12610 | - |

| Резервный капитал | 430 | - | - | - |

| Нераспределенная прибыль | 470 | 30281 | 8652 | - 21629 |

| Доходы будущих периодов | 640 | - | - | - |

| Резервы предстоящих расходов | 650 | - | - | - |

| Итого источники собственных средств | - | 42900 | 21271 | -21629 |

| Исключаются: |

| |||

| Нематериальные активы | 110 | - | - | - |

| Основные средства | 120 | 26398 | 2749 | -23649 |

| Незавершенное строительство | 130 | 3684 | 4088 | 404 |

| Доходные вложения | 135 | - | - | - |

| Долгосрочные финансовые вложения | 140 | 9 | 266 | 257 |

| Отложенные налоговые активы | 145 | 1121 | 3035 | 1914 |

| Прочие внеоборотные активы | 150 | - | - | - |

| Итого внеоборотные активы | - | 31212 | 10138 | - 21064 |

| Чистый оборотный капитал | - | 11688 | 11133 | - 555 |

Из таблицы 15 видно, что произошло уменьшение чистого оборотного капитала на 555 тыс. руб.

Таблица 16. Установление уровня финансовой устойчивости

| Наименование показателя | Обозначение | На начало года | На конец года | ||

| Чистый оборотный капитал (собственные оборотные средства) | ЧОК=СК-ВА | 11688 | 11133 | ||

| Запасы и затраты | З= ЗЗ – стр.216 | 46015 | 53107 | ||

| Источники формирования запасов | ИФЗ=ЧОК+стр.610+стр.621 | 24433 | 26979 | ||

|

| |||||

| Тип финансовой устойчивости предприятия | На начало года | На конец года | |||

| 1. Абсолютная устойчивость | З<ЧОК | «-» | «-» | ||

| 2. Нормальная устойчивость | ИФЗ=ЧОК+ЗЗ

| «-» | «-» | ||

| 3. Неустойчивое состояние | ЧОК<З<ИФЗ | «-» | «-» | ||

| 4. Кризисное состояние | ИФЗ<З | «+» | «+» | ||

Из таблицы 16 видно, что предприятие находится в кризисном состоянии.

Насколько устойчиво предприятие можно также оценить по степени зависимости предприятия от заемных средств, по степени маневренности собственного капитала и т.п. Такого рода информация важна, прежде всего, для контрагентов (поставщиков сырья и потребителей продукции (работ, услуг)) предприятия. Для этих целей в рамках анализа финансовой устойчивости рассчитываются относительные показатели, позволяющие увидеть различные аспекты финансовой устойчивости (табл.17).

Таблица 17. Показатели финансовой устойчивости предприятия

| Наименование показателя | Формула расчета | На начало года | На конец года | Контрольное значение |

| 1. Коэффициент автономии | Ка=СК/ВБ | 0,5 | 0,3 |

|

| 2. Коэффициент финансовой зависимости | Кфз=ЗК/ВБ | 0,5 | 0,6 |

|

| 3. Коэффициент финансовой устойчивости | Кфу=(СК+ДП)/ВБ | 0,5 | 0,3 |

|

| 4. Коэффициент финансового риска | Кфр=ЗК/СК | 1 | 2,4 |

|

| 5. Коэффициент инвестирования | Ки=СК/ВА | 1,4 | 2,1 | >1 |

| 6. Коэффициент маневренности | Км=ЧОК/СК | 0,3 | 0,52 |

|

| 7. Коэффициент мобильности | Кмоб=ЧОК/ОА | 0,21 | 0,18 |

|

| 8. Коэффициент обеспеченности запасов собственным капиталом | Коз=СК/З | 0,9 | 0,4 |

|

Из таблицы 17 видно, что предприятие является финансово неустойчивым.

Коэффициент автономии на конец года на 20% ниже нормативных 50%.

Коэффициент финансовой зависимости на конец года на 10 % выше нормативных 50%, это говорит о том, что 10% активов обеспечиваются заемными средствами.

Коэффициент финансовой устойчивости на начало года на 20% ниже нормативных 70%, а на конец года на 40% ниже нормативных 70%, это может говорить о том, что предприятие является финансово неустойчивым.

Коэффициент инвестирования - позволяет проанализировать долю финансовых ресурсов. Коэффициент инвестирования на конец года увеличился на 70%

Коэффициент маневренности – отношение оборотного капитала к собственному капиталу компании. Величина этого коэффициента маневренности на начало года на 20% ниже нормативных 50%, а на конец года на 2% выше нормативных 50%

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов, контрагентов. То есть платежеспособность является наиболее существенным фактором кредитоспособности. В рамках оценки платежеспособности проводятся расчеты по определению ликвидности предприятия и ликвидности его баланса.

Для определения ликвидности баланса следует сопоставить итоги сгруппированных статей актива и пассива. Баланс считается абсолютно ликвидным, а предприятие финансово устойчивым при соблюдении балансовых пропорций: А1≥П1; А2≥П2; А3≥П3; А4≤П4,

|

|

|

где Аi – сгруппированные по степени ликвидности и расположенные в порядке ее убывания статьи актива баланса;

Пi – объединенные по срокам погашения и расположенные в порядке их возрастания статьи пассива баланса.

Таблица 18. Группировка статей баланса для анализа ликвидности

| Шифр | Наименование | Содержание | Алгоритм расчета по строкам баланса | На начало года | На конец года |

| А1 | наиболее ликвидные активы | Денежные ср-ва и КФВ | 250+260 | 217 | 324 |

| А2 | быстро реализуемые активы | ДЗ и прочие активы | 215+230+240+270 | 5692 | 8815 |

| А3 | медленно реализуемые активы | Запасы и затраты | 140+210+220-215-216 | 49221 | 53373 |

| А4 | трудно реализуемые активы | Внеоборотные активы | 190-160 | 31212 | 10138 |

| П1 | самые срочные пассивы | Кредиторская задолженность | 620 | 44056 | 51505 |

| П2 | краткосрочные пассивы | Краткосрочные кредиты и займы | 610+660 | - | - |

| П3 | долгосрочные пассивы | Долгосрочные кредиты и займы | 590 | - | - |

| П4 | постоянные пассивы | Капиталы и резервы | 490+630+640+650-216 | 42277 | 20879 |

Сравнение групп приводится в таблице 19

Таблица 19. Балансовые пропорции

| Группы статей баланса (i)

| Покрытие (Актив Аi) | Обязательства (Пассив Пi) | Излишек | Недостаток | ||||

| На начало года | На конец года | На начало года | На конец года | На начало года | На конец года | На начало года | На конец года | |

| 1 | 217 | 324 | 44056 | 51505 | 43839 | 51181 | - | - |

| 2 | 5692 | 8815 | - | - | - | - | -5692 | -8815 |

| 3 | 49221 | 53373 | - | - | - | - | -49221 | -53373 |

| 4 | 31212 | 10138 | 42277 | 20879 | 11065 | 10741 | - | - |

Из таблицы 19 видно, что из 4 условий выполняются три (2,3,4),за весь период не выполняется соотношение А1≥П1 и означает, что наиболее ликвидные активы не могут покрыть краткосрочные обязательства. Остальные соотношения выполняются. Баланс неликвиден в части краткосрочных активов и пассивов.

Платежеспособность предприятия по показателям ликвидности приведена в таблице 20.

Таблица 20. Показатели платежеспособности предприятия

| Наименование показателя | Формула расчета | На начало года | На конец года | Темп роста, % | Контрольное значение |

| 1. Коэффициент текущей ликвидности | Ктл= | 1,25 | 1,21 | 96,8 | от 1 до2 |

| 2. Коэффициент быстрой ликвидности | Кбл= | 0,134 | 0,177 | 132 | от 0,4 до 0,8 |

| 3. Коэффициент абсолютной ликвидности | Кал = | 0,005 | 0,006 | 120 | от 0,1 до 0,2 |

Коэффициент текущей ликвидности характеризует степень покрытия оборотных активов оборотными пассивами, и применяется для оценки способности предприятия выполнить свои краткосрочные обязательства.

Коэффициент быстрой ликвидности — финансовый показатель, отражающий способность предприятия покрыть краткосрочные обязательства наиболее ликвидными активами.

Таблица 21. Оценка структуры баланса и платежеспособности предприятия

| Наименование показателя | На начало года | На конец года | Контрольное значение |

| 1. Коэффициент текущей ликвидности | 1,25 | 1,21 |

|

| 2. Коэффициент обеспеченности собственными средствами | 0,9 | 0,4 |

|

| 3. Коэффициент восстановления платежеспособности | 0,15 |

| |

Коэффициент восстановления платежеспособности определяется по формуле:

КВП =

где

Кнптл, Ккптл – значение коэффициента текущей ликвидности на начало и конец отчетного периода;

Кнормтл – нормативное значение коэффициента текущей ликвидности (Кнормтл=2);

6 - период восстановления платежеспособности, в месяцах;

Т- отчетный период в месяцах (Т=12).

Предприятие не имеет реальной возможности восстановить свою платежеспособность в течение 6 месяцев.

КВП =  = 0,15

= 0,15

Оценить вероятность банкротства можно по комплексному Z-показателю Альтмана:

, где

, где

ЧОК – чистый оборотный капитал;

ВБ – валюта баланса;

НК – накопленный капитал (резервы + нераспределенная (реинвестированная) прибыль);

БП – балансовая прибыль;

УК – уставны капитал;

ЗК – заемный капитал;

В – выручка от реализации.

Степень близости предприятия к банкротству определяется по шкале вероятности банкротства (табл. 22), результаты оценки данной вероятности приведены ниже.

Таблица 22. Шкала вероятности банкротства по модели Альтмана

| Значение Z | Вероятность банкротства |

| до 1,8 | очень высокая |

| 1,81 – 2,7 | высокая |

| 2,71 – 2,99 | средняя |

| от 3,0 | низкая |

Z =  = 0,184 + 0,168 + 1,09 + 2,23 = 3,67

= 0,184 + 0,168 + 1,09 + 2,23 = 3,67

Вероятность банкротства низкая.

Заключение

В структуре активов оборотные активы имеют большую долю, чем внеоборотные активы. Наибольшая часть внеоборотных активов представлена основными средствами. В оборотных активах прослеживается рост запасов и затрат, дебиторской задолженности. Пассивная часть баланса характеризуется значительным преобладанием удельного веса краткосрочных обязательств. В целом прослеживается небольшое увеличение капитала и резервов, увеличение краткосрочных обязательств. Значение кредиторской задолженности снизилось. С одной стороны, это положительный момент, так как предприятие для выполнения своих работ пользуется заемными средствами, увеличивая возможности собственного производства и снижая необходимость дополнительных собственных капиталовложений. Но также это свидетельствует о том, что предприятие сильно зависит от своих покупателей. Вероятность банкротства по комплексному Z-показателю Альтмана низкая. Предприятие можно считать платежеспособным по показателю абсолютной ликвидности.

Мероприятия по улучшению финансового состояния

Для улучшения финансовой устойчивости предприятия необходима оптимизация структуры пассивов, устойчивость может быть восстановлена путем обоснованного снижения запасов и затрат, либо эффективного их использования. Основным фактором повышения уровня абсолютной ликвидности является равномерное и своевременное погашение дебиторской задолженности. Резкое увеличение дебиторской задолженности и ее доли в текущих активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. Для сокращения дебиторской задолженности необходимо ускорить платежи путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов. С другой стороны, предприятие может сократить отгрузку продукции, тогда счета дебиторов уменьшатся.

Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Существуют меры для восстановления платежеспособности предприятия:

1.продажа части основных средств, как способ уменьшения налогооблагаемой базы и способ расчета с кредиторами по текущим обязательствам.

2. увеличение уставного капитала

3. получение государственной финансовой поддержки на безвозвратной или возвратной основе из бюджетов различных уровней, отраслевых и межотраслевых внебюджетных фондов;

4. внедрение новых форм и методов управления;

5. конверсия, переход на выпуск новой продукции, повышение ее качества;

6. повышение доли собственных средств в оборотных активах за счет части фонда потребления и реализации краткосрочных финансовых вложений;

7. продажа излишнего оборудования, материалов, незавершенного производства, готовой продукции на основе инвентаризации;

Список литературы

1. Ефимова О. В. Финансовый анализ. 3-е изд., перераб. и доп. – М.: Изд-во «Бухгалтерский учет», 1999. – 352 с.

2. Комплексный анализ финансово-хозяйственной деятельности предприятия: методические указания по выполнению курсовой работы по дисциплине “Анализ и диагностика финансово-хозяйственной деятельности предприятия”/ Уфимск. гос. авиац. техн. ун-т; Сост.: Е.В. Чувилина, О.В. Лысенко, Е.Г. Чачина – Уфа, 2005. – 58 с.

3. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. — М.: ИНФРА-М, 2002. — 334 с.: табл.,граф. — (Сер.: Высшее образование)

|

|

|