|

Управление денежными средствами

|

|

|

|

С точки зрения денежного оборота предприятия оборотные средства представлены на конкретный момент времени стоимостью, авансированной в дебиторскую задолженность, запасы и затраты в незавершенном производстве и временно свободные остатки денежных средств на счетах и в кассе предприятия. Ключевыми категориями, связанными с управлением денежными средствами, являются остаток денежных средств и денежный оборот предприятия. Остаток денежных средств — это временно свободные денежные средства на счетах и в кассе предприятия; наиболее ликвидная категория активов, которая обеспечивает текущую платежеспособность предприятия, а следовательно, и свободу выбора действий. Под денежным оборотом понимается разность между всеми полученными и выплаченными предприятием денежными средствами за определенный период времени.

Политика управления денежными средствами — это часть общей политики управления оборотными активами предприятия, заключающаяся в оптимизации размера их остатка с целью обеспечения постоянной платежеспособности и эффективного использования в процессе хранения.

Денежными средствами называют неприбыльные активы, которые при хранении на расчетном счете и в кассе теряют часть своей стоимости. Выделяются следующие виды денежных активов:

1. Операционный (или трансакционный) остаток денежных активов (ДА0), поддерживаемый для обеспечения текущих платежей, связанных с хозяйственной деятельностью предприятия.

2. Резервный остаток денежных активов, формируемый с целью страхования риска несвоевременного поступления средств в связи с ухудшением конъюнктуры на рынке или замедлением платежного оборота, для поддержания необходимого уровня платежеспособности по текущим обязательствам предприятия.

|

|

|

3. Инвестиционный (или спекулятивный) остаток денежных средств обеспечивает возможность осуществления эффективных краткосрочных финансовых вложений при благоприятной конъюнктуре рынка.

4. Компенсационный остаток денежных активов формируется по требованию банка, осуществляющего расчетно-кассовое обслуживание и кредитование предприятия.

Четкое разграничение денежных активов по данным видам в практической деятельности предприятия проблематично, поскольку в связи с абсолютной ликвидностью данного вида оборотных средств они свободно трансформируются друг в друга.

Следующие модели оптимизации среднего остатка денежных активов предприятия основаны на достижении компромисса между издержками упущенной выгоды от поддержания значительного остатка средств на счете и издержками масштабов производства, связанными с небольшим остатком (или отсутствием) денежной наличности и необходимостью реализовывать ценные бумаги.

Модель Баумоля является классическим средством определения оптимального остатка денежных средств с точки зрения данных видов издержек. Она применима на предприятиях со стабильным денежным оборотом, хранящим излишки денежных средств в форме краткосрочных финансовых вложений и допускающими снижение активов в денежной форме до нуля.

Чем чаще происходит пополнение денежных активов за счет продажи краткосрочных вложений или поступления краткосрочных банковских кредитов, тем меньше будет размер среднего и максимального остатка денежных активов предприятия, но тем больше станут расходы на пополнение денежных активов. Чем реже пополняются денежные активы, тем меньше сумма расходов по обслуживанию одной операции пополнения денежных средств (Ро) и больше средний остаток денежных активов. Однако остатки денежных средств на счетах и в кассе доходов предприятию не приносят, и их рост означает потерю предприятием альтернативных доходов в виде упущенной выгоды от финансовых вложений. Размер этих потерь (Пд) равен произведению среднего остатка денежных средств за период и средней ставки процента по краткосрочным вложениям.

|

|

|

Алгоритм расчета оптимального размера среднего остатка денежных активов предприятия (ДА0ПТ) имеет следующий вид:

где ДО – прогнозируемый объём денежного оборота в периоде;

Р0 – расходы по конвертации денежных средств в ценные бумаги;

ПД – приемлемый и возможный для предприятия процентный доход по

краткосрочным финансовым вложениям

Средний остаток денежных средств составляет половину оптимального (ДА0ПТ : 2), а общее количество сделок по конвертации ценных бумаг в денежные средства (К) определяется по формуле

К=ДО: ДАОПТ. (5.5)

Общие расходы (ОР) по реализации такой политики управления денежными средствами определяются по формуле

ОР=Р0 К+ПдДА0ПТ:2. (5.6)

Первое слагаемое в этой формуле представляет собой прямые расходы снятие (пополнение) счета, второе – упущенная выгода от хранения средств на счете.

В практике хозяйственной деятельности стабильность денежных расходов встречается редко. Как правило, остаток денежных средств изменяется случайным образом, причем возможны значительные колебания.

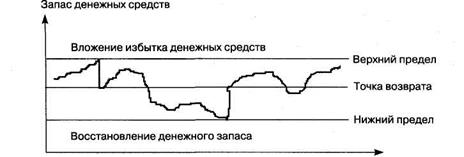

Модель Миллера—Орра отвечает на вопрос, как предприятию следует управлять денежным запасом, если невозможно предсказать ежедневный отток и приток денежных средств. При построении модели используется процесс Бернулли – стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями (рис. 5.4).

Рис.5.4. Модель Миллера–Орра

Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Когда остаток денежных активов достигает своего максимума, денежные средства инвестируются в краткосрочные ценные бумаги. Когда же остаток денежных средств снижется ниже минимального уровня, производится его пополнение за счет продажи ценных бумаг или краткосрочного банковского кредита. Значение среднего остатка денежных активов устанавливается не посередине минимального и максимального размера остатка денежных средств, а на одну треть выше его минимального значения или на две трети ниже максимального значения, что позволяет снизить уровень потерь альтернативных доходов.

|

|

|

Модель Миллера-Орра предусматривает формирование страхового запаса денежных средств, неравномерность их поступления и расходования, и следовательно, остатка денежных активов. Нижний предел остатка денежных средств принимается на уровне страхового запаса, а верхний – на уровне трехкратного размера страхового запаса.

Модель определения оптимального остатка денежных активов Стоуна усложнила модель Миллера-Орра путем введения в нее денежного потока, ожидаемого в ближайшем будущем. В соответствии с этой моделью действия предприятия по управлению остатком денежных средств в текущий момент времени определяются прогнозом на ближайшее будущее. Следовательно, достижение остатком денежных активов верхнего предела не вызывает немедленного перевода наличности в ценные бумаги, если в ближайшие дни ожидаются значительные расходы денежных средств. Тем самым минимизируется число конверсионных операций и, следовательно, снижаются расходы. Эта модель может учитывать сезонные и циклические колебания объемов производства.

Вопросы для самоконтроля

1. Какова взаимосвязь оборотных средств, оборотных активов и оборотного капитала предприятия?

2. Как обеспеченность оборотными средствами влияет на степень ликвидности предприятия и рентабельности капитала?

3. Назовите принципы формирования оборотных активов.

4. Что представляет собой операционный цикл предприятия и пути его

оптимизации?

5. Какова оборачиваемость оборотных активов и каково ее влияние на финансы организации?

6. В чем состоит сущность модели экономичного размера заказа (EOQ), каковы ее преимущества и недостатки?

7. В чем состоит сущность и каковы виды дебиторской задолженности предприятия?

8. Какие факторы определяют уровень дебиторской задолженности?

9. Какие показатели характеризуют состояние дебиторской задолженности?

10. В чем содержание и каковы основные направления кредитной политики предприятия?

11. Какие виды денежных активов предприятия и факторы, определяющие их уровень, вы знаете?

12. Укажите методы оперативного регулирования остатка денежных активов.

|

|

|