|

Анализ и оценка соотношения ликвидных и суммарных активов

|

|

|

|

Для определения состояния филиала по выполнению данного норматива необходимо рассчитать соотношение ликвидных активов к общей сумме активов по балансу за вычетом средств, фактически зарезервированных в Национальном банке в соответствии с законодательством Республики Беларусь.

К ликвидным активам необходимо отнести:

наличные денежные средства, драгоценные металлы и драгоценные камни;

средства в Национальном банке, в том числе средства на счете фонда обязательных резервов в Национальном банке, депонированные сверх суммы фиксированной части резервных требований на дату расчета ликвидности;

средства в центральных (национальных) банках стран группы "A", международных финансовых организациях и банках развития;

средства в центральных (национальных) банках стран группы "B", группы "C" - сроком до востребования, включая средства со сроком погашения на следующий за днем размещения рабочий день, и до 30 дней;

средства в банках группы "A", банках группы "B", банках, небанковских кредитно-финансовых организациях Республики Беларусь - в части средств по срокам погашения до востребования, включая средства со сроком погашения на следующий за днем размещения рабочий день, и до 30 дней;

межбанковские кредиты и депозиты в белорусских рублях, обеспеченные гарантиями Правительства, Национального банка, залогом ценных бумаг Правительства, Национального банка, номинированных в белорусских рублях, другими способами обеспечения с использованием данных ценных бумаг;

межбанковские кредиты и депозиты в иностранной валюте, обеспеченные гарантиями Правительства, Национального банка; межбанковские кредиты и депозиты в белорусских рублях, в иностранной валюте, обеспеченные залогом ценных бумаг Правительства, Национального банка, номинированных в иностранной валюте, другими способами обеспечения с использованием данных ценных бумаг; межбанковские кредиты и депозиты в иностранной валюте, обеспеченные залогом ценных бумаг Правительства, Национального банка, номинированных в белорусских рублях, другими способами обеспечения с использованием данных ценных бумаг, гарантийными депозитами денежных средств в белорусских рублях;

|

|

|

межбанковские кредиты и депозиты, обеспеченные гарантиями, поручительствами правительств, центральных (национальных) банков стран группы "A", международных финансовых организаций и банков развития, гарантийными депозитами денежных средств в белорусских рублях, в ОКВ (если валюта гарантийного депозита совпадает с валютой долга), в СКВ, залогом ценных бумаг правительств, центральных (национальных) банков стран группы "A", международных финансовых организаций и банков развития, другими способами обеспечения с использованием данных ценных бумаг;

межбанковские кредиты и депозиты, обеспеченные гарантиями, поручительствами, залогом ценных бумаг правительств, центральных (национальных) банков стран группы "B", стран группы "C", другими способами обеспечения с использованием данных ценных бумаг, - сроком до востребования, включая средства со сроком погашения на следующий за днем размещения рабочий день, и до 30 дней;

ценные бумаги Правительства, Национального банка, номинированные в белорусских рублях, в иностранной валюте (кроме именных приватизационных чеков "Имущество", ценных бумаг без права обращения на вторичном рынке в соответствии с законодательством, ценных бумаг, переданных в залог или проданных по сделкам РЕПО), облигации банков Республики Беларусь, номинированные в белорусских рублях, обеспеченные залогом ценных бумаг Правительства (кроме именных приватизационных чеков "Имущество"), Национального банка, номинированных в белорусских рублях;

|

|

|

ценные бумаги Правительства, Национального банка, номинированные в белорусских рублях, в иностранной валюте, без права обращения на вторичном рынке в соответствии с законодательством, ценные бумаги, переданные в залог или проданные по сделкам РЕПО, - сроком до востребования и до 30 дней;

ценные бумаги правительств, центральных (национальных) банков стран группы "A", международных финансовых организаций и банков развития (кроме переданных в залог или проданных по сделкам РЕПО);

ценные бумаги правительств, центральных (национальных) банков стран группы "A", международных финансовых организаций и банков развития, переданные в залог или проданные по сделкам РЕПО, - сроком до 30 дней;

ценные бумаги правительств, центральных (национальных) банков стран группы "B", ценные бумаги правительств, центральных (национальных) банков стран группы "C" - сроком до востребования и до 30 дней;

ценные бумаги местных исполнительных и распорядительных органов Республики Беларусь, местных органов управления и самоуправления стран группы "A", местных органов управления и самоуправления стран группы "B" - сроком до востребования и до 30 дней;

ценные бумаги банков группы "A", банков группы "B", банков и небанковских кредитно-финансовых организаций Республики Беларусь (кроме облигаций банков Республики Беларусь, номинированных в белорусских рублях, обеспеченных залогом ценных бумаг Правительства (кроме именных приватизационных чеков "Имущество"), Национального банка, номинированных в белорусских рублях), юридических лиц группы "A", юридических лиц группы "B", юридических лиц Республики Беларусь - сроком до востребования и до 30 дней;

кредитная задолженность юридических и физических лиц, классифицированная по I группе риска в соответствии с Инструкцией о порядке формирования и использования банками и небанковскими кредитно-финансовыми организациями специальных резервов на покрытие возможных убытков по активам и операциям, не отраженным на балансе, а также задолженность по предоставленным займам - сроком до 30 дней;

|

|

|

полученные обязательства по предоставлению денежных средств со сроком использования до востребования и до 30 (тридцати) дней, являющиеся источником выданных банком обязательств по предоставлению денежных средств, - в сумме выданного обязательства, включаемой в расчет текущей ликвидности; не являющиеся источником выданных банком обязательств по предоставлению денежных средств - в сумме полученного обязательства, которое должно быть безусловно исполнено контрагентом в соответствии с законодательством и (или) договором;

полученные гарантийные обязательства со сроком исполнения до востребования и до 30 (тридцати) дней, являющиеся источником (обеспечением) выданных банком гарантийных обязательств, - в сумме выданного обязательства, включаемой в расчет текущей ликвидности;

полученные обязательства по аккредитивам со сроком исполнения до востребования и до 30 (тридцати) дней, являющиеся источником выданных банком обязательств по аккредитивам, - в сумме выданного обязательства по аккредитиву, включаемой в расчет текущей ликвидности.

Ликвидные активы принимаем в расчет без учета процента ликвидности. Расчет соотношения ликвидных и суммарных активов на расчетные даты отразим в таблице 2.11. Как видим, филиал не справился с выполнением установленного нормативного значения соотношения ликвидных и суммарных активов по состоянию на 1 января 2010 года.

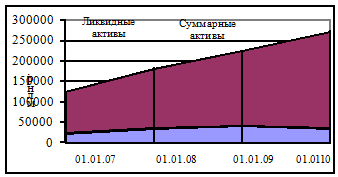

При общем увеличении объема суммарных активов наблюдается тенденция снижения доли ликвидных активов. Так за период с 2007 года по 2010 год объем суммарных активов филиала возрос в 2,3 раза, тогда когда ликвидные активы увеличились только в 1,5 раза (рисунок 2.6). Темп роста суммарных активов (236%) значительно превысил к 2010 году темп роста ликвидных активов (152%).

Таблица 2.11- Расчет соотношения ликвидных и суммарных активов

|

| Сумма по балансу, млн.р. |

| ||||

| АКТИВ | На 01.01.2007 | На 01.01.2008 | На 01.01.2009 | На 01.01.2010 | ||

| Наличные денежные средства

| 1363 | 2623 | 2959 | 4328 | ||

| Средства на корсчете в Головном банке | 22411 | 32947 | 38759 | 31737 | ||

| Средства в др. банках |

|

|

| |||

| в т.ч. на след. день |

|

|

| |||

| Ценные бумаги |

|

|

| |||

| ФОР в пределах фиксир. суммы | 5627 | 7100 | 5920 | 7870 | ||

| ФОР сверх сумм фиксир. части |

|

|

| 56 | ||

| Ценные бумаги |

|

|

| |||

| Кредитная задолженность | 73493 | 101587 | 133193 | 192830 | ||

| в т.ч. просроченная |

|

|

| |||

| Нематериальные активы |

|

| 1 | 1 | ||

| Здания и сооружения | 2024 | 4588 | 4601 | 6118 | ||

| Прочие активы | 1270 | 5152 | 3847 | 2193 | ||

| в т.ч. до востребования | 254 | 347 | 87 | 739 | ||

| бессрочные |

| 220 | 225 | 606 | ||

| Полученные обязательства |

|

|

| |||

| ИТОГО АКТИВЫ (с п.1 по п.12) | 106188 | 153997 | 189280 | 245133 | ||

| Ликвидные активы (п.1+п.2+п.6) | 23774 | 35570 | 41718 | 36121 | ||

| Суммарные активы (п.13-п.5) | 100561 | 146897 | 183360 | 237263 | ||

| Соотношение ликвидных и суммарных активов (п.14/п.15*100),% | 23,6 | 24,2 | 22,8 | 15,2 | ||

Рисунок 2.6- Динамика изменения ликвидных активов

Примечание- Источник: собственная разработка. Филиал произвел диверсификацию активов с менее доходных в более доходные: увеличил объемы кредитования, вместе с тем снижая остатки средств на корреспондентском счете в Головном банке. Доходность кредитных активов выше на 5-6 процентов по сравнению с доходностью операций по размещению средств в Головном банке. Так в течение 2009 года средняя ставка по кредитам составляла на уровне 16-18%, тогда когда за размещение средств на корреспондентском счете филиал имел доходность 12-14%. Стремление филиала к получению максимальной прибыли привело к снижению его ликвидности.

Как известно, существует тесная связь между ликвидностью банка и его финансовым результатом. Это обосновано тем, что более ликвидные средства являются менее доходными и, наоборот. Так, первоклассные активы, такие, как денежные средства в кассе вообще не приносят дохода, а кредиты, выданные на долгосрочный период, являются выгодными, однако, рискованными и неликвидными.

При хранении денежных средств в легко реализуемой форме банк недополучал доход в виде процента за пользование кредитом, который он теперь будет иметь при хранении средств в менее ликвидной форме. Но таким образом, возникает дилемма: "ликвидность или прибыльность", или, в более общем виде: " Невысокий риск или финансовый результат".

Так как банк обязан поддерживать свою ликвидность на должном уровне, поэтому его цель - найти оптимальное соотношение ликвидных активов и рисковых пассивов, что, естественно, отразится на финансовом результате банка через уровень и структуру доходов и расходов.

|

|

|

В сложившихся экономических условиях, обусловленных внешней средой и рядом проблем внутреннего характера, возможно из-за ошибок в политике, стремлением к получению максимальной прибыли, недостатков в аналитической работе и других причин, филиал оказался на пределе своей ликвидности. Показатели ликвидности значительно снизились к 2010 году и ниже с данными в целом по банку (таблица 2.12).

Проведенный качественный, структурный и факторный анализ ликвидности помог выявить количественную взаимосвязь между различными статьями и группами статей баланса и определить степень воздействия их на состояние ликвидности филиала. Выяснили взаимосвязь ликвидности с финансовым результатом. Это так называемые внутренние факторы. Но, как известно, состояние ликвидности определяется в немаловажной степени и внешними факторами. Их непосредственное воздействие отразилось на внешней стороне ликвидности филиала.

Таблица 2.12- Динамика выполнения нормативов ликвидности

|

|

| Филиал №616 ОАО «АСБ Беларусбанк» |

|

| ОАО «АСБ Беларусбанк» | ||

| Показатели | Нормативное значение | На 01.01.2007 | На 01.01.2008 | На 01.01.2009 | На 01.01.2010 | На 01.01.2010 | |

| Краткосрочная ликвидность | Не менее 1 | 0,93 | 0,88 | 0,86 | 0,59 | 1,7 | |

| Текущая ликвидность | Не менее 70 | 140,1 | 137,7 | 111,8 | 77,2 | 160 | |

| Мгновенная ликвидность | Не менее 20 | 196,5 | 198,9 | 174,3 | 97,7 | 209,9 | |

| Соотношение высоколиквидных и суммарных активов | Не менее 20 | 23,6 | 24,2 | 22,8 | 15,2 | 28,1 | |

1. Экономическая и политическая обстановка в стране. Прямое воздействие данного фактора очевидно. Стабилизация политической и экономической ситуации в стране и банковской системы в частности повысило доверие к банкам со стороны населения. Рост депозитной базы филиала свидетельствует о доверии вкладчиков банку.

2. Политика органов власти в области формирования местных бюджетов негативно сказалось на уровне ресурсной базы филиала к концу года. Учитывая, что основная доля клиентов филиала – бюджетные учреждения, дефицит местного бюджета повлек снижение ресурсной базы, что отразилось на состоянии корреспондентского счета и снизило показатель ликвидности.

3. Политика Национального банка Республики Беларусь по снижению норм резервирования средств в фонде обязательных резервов позволяет увеличить долю ликвидных активов. Регулирующее воздействие со стороны Национального банка по соблюдению рекомендованной процентной маржи по вновь выдаваемым кредитам является сдерживающим фактором в получении дополнительной прибыли, которая могла быть источником ликвидных средств.

Рассмотренные в работе методы количественного анализа ликвидности, на основе расчета обязательных нормативов имеют свои и достоинства и преимущества. К основным преимуществам использования на практике системы коэффициентов для анализа ликвидности можно отнести следующее:

- простота расчета и наглядность;

- данный метод позволяет своевременно принимать меры по недопущению нарушения важнейших соотношений статей баланса банка, так как эти соотношения закрепляются установленными значениями коэффициентов;

- на основе использования системы коэффициентов может строиться управление ликвидности по нормативам, т.е. проводиться ограничение операций банка, воздействующих на изменение значений показателя;

- для реализации коэффициентного анализа на практике не требуется больших издержек. Однако метод анализа ликвидности с помощью коэффициентов обладает

рядом серьезных недостатков. Главные из них: - обобщение данных для расчета коэффициентов может отрицательно сказаться на достоверности получаемой при этом информации; - метод дает достаточно приближенную оценку ликвидности, поскольку коэффициенты рассчитываются на основе данных баланса. Действительность же показывает, что почти во всех случаях в расчет надо брать рыночную стоимость статей; - отсутствие инструментов прогноза. Использовании данного метода не позволяет определить ликвидность на будущие периоды, а также планирование уровня ликвидных средств.

Итак, хотя коэффициентный метод анализа имеет свои преимущества и

недостатки, его использование позволило с высокой степенью достоверности определить состояние филиала и подготовить базу для формирования направлений дальнейшего управления ликвидностью.

|

|

|