|

Методы оптимизации финансового состояния организации посредством оптимизации финансового менеджмента

|

|

|

|

Функционирование предприятий привело к появлению невостребованных производственных мощностей, моральному и физическому старению основных фондов, нецелесообразности и неэффективности использования производственных ресурсов. Многие предприятия, потеряв рынки сбыта и не найдя новых, получают сырье, материалы и энергоресурсы по схеме товарного кредитования и не могут оплатить их, поскольку не способны реализовать произведенные товары и услуги, либо получить за них экономически обоснованную цену. Низкий уровень инвестиций обусловливается неготовностью, с одной стороны, получателей инвестиций - предприятий к эффективному освоению средств (в первую очередь из-за низкого качества управления), а с другой - инвесторов вкладывать капиталы в предприятия из-за высоких рисков (незащищенность права собственности, значительный риск потери средств из-за плохого управления, отсутствие действенного механизма реализации обязательственного права, непрозрачность финансового состояния предприятий).

К числу наиболее характерных для современных предприятий проблем, препятствующих их эффективному функционированию в условиях сложившихся рыночных отношений, на наш взгляд, можно отнести следующие.

. Неэффективность системы управления предприятием, обусловленную:

отсутствием стратегии в деятельности предприятия и ориентацией на краткосрочные результаты в ущерб среднесрочным и долгосрочным;

недостаточным знанием конъюнктуры рынка;

низким уровнем квалификации менеджеров и персонала;

неэффективностью финансового менеджмента и управления издержками производства.

. Низкий уровень ответственности руководителей предприятий перед участниками (учредителями) за последствия принимаемых решений, сохранность и эффективное использование активов предприятия, а также финансово - хозяйственные результаты деятельности экономического субъекта.

|

|

|

В сложившихся условиях необходимо изменение принципов действия отечественных предприятий, направленное на их реструктуризацию, способствующую улучшению управления, повышению эффективности производства и конкурентоспособности выпускаемой продукции, производительности труда, снижению издержек производства, улучшению финансово - экономических результатов деятельности.

Реформирование отечественных предприятий предполагает прежде всего выработку такой финансовой стратегической политики их развития, которая позволила бы эффективно распределять и использовать все производственные (в том числе интеллектуальные) и финансовые ресурсы. В дальнейшем на этой основе возможно будет обеспечить устойчивое положение на рынке, а также перейти от реактивной формы управления (принятия управленческих решений как реакции на текущие проблемы) к управлению на основе анализа и прогнозов.

Стратегическими задачами при разработке финансовой политики предприятия, на наш взгляд, должны стать:

максимизация прибыли предприятия;

оптимизация структуры капитала предприятия и обеспечение его финансовой устойчивости;

достижение прозрачности финансово - экономического состояния хозяйствующего субъекта для собственников (участников, учредителей), инвесторов и кредиторов;

обеспечение инвестиционной привлекательности предприятия;

создание эффективного механизма управления ресурсами предприятия;

использование предприятием рыночных механизмов привлечения финансовых средств.

Стратегия развития предприятия должна вырабатываться на основе прогнозов состояния рынков выпускаемой продукции, оценки потенциальных рисков, анализа финансово - хозяйственного состояния и эффективности управления предприятием, а также анализа сильных и слабых его сторон.

|

|

|

Как показывает анализ теории и практики управления, реализации финансовой стратегии в полной мере на предприятии способствуют внедрение и использование интегрированной системы контроллинга. В общем виде контроллинг включает постановку целей (как для предприятия в целом, так и его подразделений), текущий сбор и обработку информации для принятия управленческих решений, осуществление функций оперативного контроля отклонений фактических показателей деятельности предприятия от плановых, их оценки и анализа, а также выработку возможных вариантов управленческих решений. Координируя, интегрируя и направляя деятельность всей системы управления предприятием на достижение поставленных целей, контроллинг выполняет функцию "управления управлением" и является определенным синтезом таких подсистем управления, как планирование, учет (в значительной доле управленческий), оперативный контроль и анализ, информационная логистика, и некоторых других.

В зависимости от типа реализуемых целей контроллинг разделяют на стратегический и оперативный. Стратегический контроллинг ориентирован прежде всего на выявление и отслеживание будущих шансов и рисков предприятия в долгосрочном периоде, т.е. поиск, расширение и сохранение потенциала развития. Цель оперативного контроллинга - создание системы управления достижением текущих целей экономического субъекта (обычно в рамках одного года), а также принятие своевременных решений, прежде всего в сфере оптимизации соотношения "затраты - прибыль".

Центральное место в системе оперативного контроллинга занимают оперативный анализ и соответствующий инструментарий управления, позволяющие поддерживать эффективное равновесие между оборотом, затратами и прибылью предприятия, а также незамедлительно осуществлять регулирующие действия.

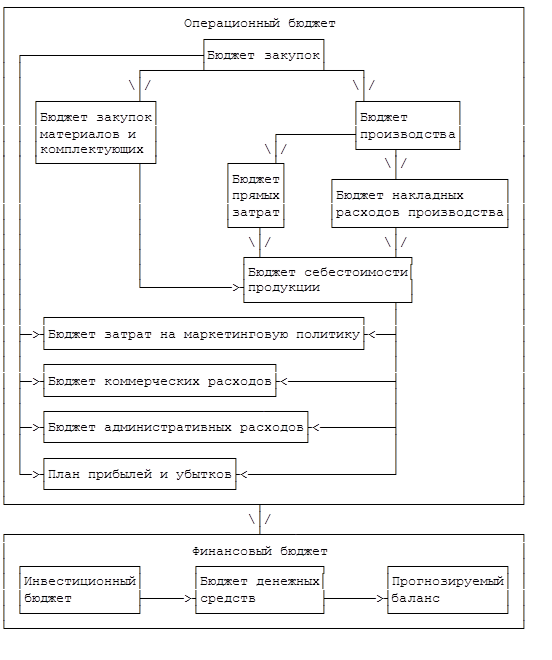

Одним из основных инструментов оперативного контроллинга является механизм бюджетирования, который в общем виде является комплексным процессом, включающим планирование, учет и контроль финансовых потоков и результатов. Его целью является формирование генерального бюджета предприятия, представляющего собой развернутый прогноз будущих финансовых операций (см. рисунок).

|

|

|

Бюджетирование - это комплексный процесс, включающий:

бюджет как финансовый план по выбранным позициям;

финансовую и управленческую отчетность как результат выполнения бюджета;

последовательную цепочку управленческих действий, направленных на интеграцию различных управленческих подсистем в единый контур бюджетного управления.

Исходя из анализа отечественной и западной литературы, посвященной вопросам бюджетирования, можно определить целый ряд преимуществ применения указанного механизма для предприятия.

. Планирование, как стратегическое, так и оперативное, помогает контролировать производственную ситуацию в текущем режиме. Без наличия плана руководитель, как правило, только реагирует на обстановку, вместо того чтобы контролировать ее.

. Интегрированный бюджет позволяет усовершенствовать и повысить эффективность распределения и использования ресурсов предприятия.

. Бюджет, являясь составной частью управленческого контроля, создает объективную основу оценки результатов деятельности предприятия в целом и отдельных его подразделений. В отсутствие бюджета при сравнении показателей текущего периода с предыдущими можно прийти к ошибочным выводам, а именно: показатели прошлых периодов могут включать результаты низкопроизводительной работы. Улучшение этих показателей означает, что предприятие стало работать лучше, но свои возможности оно не исчерпало. При использовании показателей предыдущих периодов не учитываются появившиеся возможности, которых не существовало в прошлом.

. Бюджет является средством координации деятельности различных подразделений предприятия. Он побуждает руководителей отдельных центров ответственности строить свою деятельность, принимая во внимание интересы предприятия в целом.

. Бюджет - основа для оценки выполнения плана центрами финансовой ответственности и их руководителями: работа менеджеров оценивается по отчетам о выполнении бюджета, что повышает объективность и обоснованность мотивационной функции в рамках управления предприятием. Кроме того, сравнение фактически достигнутых результатов с данными бюджета указывает области, куда следует направить внимание и действия.

|

|

|

. Детально проработанный бюджет и оперативный контроль его выполнения позволяют принимать обоснованные решения в части ценообразования, анализа безубыточности производства, планирования ассортимента продукции, определения структуры продукции с учетом лимитирующего фактора, реструктуризации бизнеса, осуществления капитальных вложений.

Как отмечалось ранее, цель генерального бюджета - объединить и суммировать частные бюджеты различных подразделений (центров финансовой ответственности) предприятия во взаимоувязке основных показателей. Генеральный бюджет предприятия рекомендуется составлять в виде совокупности двух агрегированных частей:

операционного бюджета, включающего план прибылей и убытков, который детализируется через частные бюджеты, отражающие статьи доходов и расходов предприятия;

финансового бюджета, включающего инвестиционный бюджет, бюджет денежных средств и прогнозируемый баланс.

Рис 1.1 Генеральный бюджет предприятия

Отправной точкой при составлении операционного бюджета является формирование бюджета продаж, который определяется не столько производственными возможностями предприятия, сколько возможностями сбыта на рынке. При этом обычно учитывается влияние таких факторов, как деятельность конкурентов, стабильность поставщиков и покупателей, результативность рекламы, сезонные и другие колебания спроса, политика ценообразования. При планировании объема продаж могут использоваться различные методы: статистические прогнозы с применением математических методов, экспертные оценки отдела сбыта и др.

Исходя из бюджета продаж разрабатывается производственный бюджет, на основе которого составляют бюджет закупки материалов и бюджет накладных расходов. Далее исходя из бюджетов продаж и бюджета себестоимости продукции формируют бюджеты затрат по маркетингу и коммерческих расходов. Конечной целью работы над операционным бюджетом является разработка плана прибылей и убытков.

Целью разработки финансового бюджета является составление прогнозируемого баланса, который является результатом как финансовых, так и нефинансовых операций предприятия. Первоначально для его создания информация из плана прибылей и убытков анализируется с позиций возможности финансирования инвестиционных мероприятий, реального выбытия и поступления денежных средств, условий погашения кредиторской и дебиторской задолженностей, установления минимального постоянного остатка свободных денежных средств. Составлением прогнозируемого баланса заканчивается работа над генеральным бюджетом и начинается его предварительный анализ с позиций того, как планы руководства предприятия скажутся на его финансовом состоянии. После корректировки планов действий предприятия и отдельных центров ответственности вносятся изменения в генеральный бюджет и вновь анализируется их влияние. Таким образом, процессы планирования, анализа и составления бюджетов сливаются в единый оперативный процесс управления, а генеральный бюджет предприятия - в оперативную финансовую модель.

|

|

|

Для результативного функционирования бюджетной системы на предприятии необходима привязка частных бюджетов к центрам финансовой ответственности. В противном случае ситуация оценивается только на уровне предприятия в целом и не дает возможности понять, чем она вызвана. Основой методологии управления через центры ответственности является представление о том, что организация деятельности предприятия опирается на балансирование доходов и расходов, места возникновения которых могут быть четко определены с соответствующим закреплением ответственности руководителей.

Подходы к формированию центров ответственности могут быть различны. В общем виде данный процесс определяется положениями генерального плана, позволяющего предприятию достигнуть стратегического целеполагающего результата. В рамках директивной системы внутрихозяйственного расчета центры ответственности следовало определять "в зависимости от характера и содержания функций, выполняемых соответствующими службами и подразделениями, ответственными за использование в производстве соответствующих видов ресурсов. Центры ответственности. должны охватывать все структурные подразделения предприятия с тем, чтобы руководящие работники, специалисты и рабочие отвечали за эффективность осуществленных расходов". Однако, кроме производственных центров расходов в условиях рынка, как показывает действующая практика оперативного управления, необходимо проработать еще и систему центров, ответственных за контроль текущих доходов и достижение бюджетных результатов, поскольку процесс управления предприятием не заканчивается на стадии выхода готовой продукции и определения показателей итоговой себестоимости. В связи с этим в теории и практике западного менеджмента выделяется несколько типов центров ответственности:

центры доходов, включающие управление маркетингом и сбытом;

центры расходов, включающие управление производством и техническим обеспечением;

профит - центры, включающие управление финансами и экономикой предприятия;

центры инвестиций, включающие управление техническим развитием, работой персонала и т.п.

Несомненно, выбор способа формирования центров ответственности определяется спецификой конкретной ситуации, однако, по нашему мнению, всегда необходимо учитывать ряд принципов:

в каждом центре ответственности (ЦО) должны быть показатель для измерения объема деятельности и база для распределения расходов;

в каждом ЦО должен быть ответственный руководитель. При этом ответственность в данном контексте означает, что руководитель подразделения не только контролирует, но и имеет возможность непосредственно влиять на параметр, за который он отвечает;

степень детализации должна быть достаточной для анализа, но не избыточной, чтобы ведение учета не было чересчур трудоемким;

на ЦО желательно относить только прямые расходы, непосредственно связанные с его работой;

поскольку деление предприятия на центры ответственности сильно влияет на мотивацию руководителей соответствующих центров, необходимо учитывать социально - психологические факторы.

Большое значение при сведении частных бюджетов центров ответственности в единый формат операционного бюджета предприятия имеет система внутрифирменного трансфертного ценообразования. Трансфертная цена - это условная, расчетная цена на продукцию (услуги) одного центра ответственности, передаваемую ("продаваемую") другому центру ответственности того же предприятия. Трансфертные цены должны устанавливаться так, чтобы для каждого из центров можно было определить не только реальное значение расходов, но и прибыли, что в дальнейшем позволит сформировать развернутую информационную систему объективной оценки эффективности и выявления "узких мест" в деятельности предприятия. Таким образом, трансфертное ценообразование представляет собой основу для методов измерения, оценки, контроля и стимулирования деятельности центров ответственности. В настоящее время отечественная практика бюджетного управления еще не выработала единого подхода к решению вопроса формирования внутрифирменных трансфертных цен, в то время как в странах с развитой рыночной экономикой предприятия широко используют данные методы.

Выбор того или иного метода определяется рядом факторов:

характером решаемых в результате трансфертного ценообразования задач;

степенью децентрализации организационной структуры предприятия;

состоянием рынка продуктов и услуг, на которые устанавливаются трансфертные цены.

В связи с этим представляется целесообразным обратиться к зарубежной практике, в рамках которой используются такие концепции трансфертных цен, как цена на базе полных издержек, цена на базе предельных издержек, рыночная цена и договорная цена. Как показывает анализ данных методик, независимо от варианта расчета трансфертной цены во внимание должны приниматься прежде всего следующие принципы:

трансфертная цена должна отражать цели предприятия и способствовать согласованию с ними тактических целей подразделений;

трансфертная цена должна поддерживать автономность центров ответственности (децентрализованное управление внутри предприятия);

трансфертная цена должна быть побудительным мотивом к контролю затрат и обеспечивать гибкость в качестве финансового инструмента управления.

Поскольку каждый центр ответственности в рамках финансовой структуры предприятия рассматривается как самостоятельное хозрасчетное подразделение, то приемлемым способом установления трансфертной цены является рыночный подход. В американской экономике считается что такой трансферт продуктов (полуфабрикатов) и услуг обычно ведет к оптимальным решениям, способствует достижению целей предприятия в целом. Рыночная цена определяется как соответствующая внешняя цена минус внутренняя экономия по затратам за счет использования внутрифирменных каналов и подсистем. Использование рыночных цен в качестве трансфертных хорошо подходит к концепции центров ответственности и делает возможной оценку деятельности менеджеров и подразделений, основанную на финансовых результатах. В трансфертном ценообразовании всегда участвуют две стороны: центр ответственности, передающий свою продукцию (услугу), и центр ответственности, принимающий этот продукт (услугу) для ее последующей переработки или потребления. При формировании трансфертных цен на основе рыночных цен обеим сторонам предоставлено право взаимодействия с внешними продавцами и покупателями, между ними должны соблюдаться следующие условия:

центр ответственности, приобретающий продукцию (услугу), должен покупать ее внутри предприятия до тех пор, пока продающий центр ответственности не завышает существующие рыночные цены и желает продавать свою продукцию внутри предприятия;

если продающее подразделение завышает существующие рыночные цены, то покупающий центр ответственности может приобрести их на стороне. Однако для применения рыночных трансфертных цен необходимо наличие:

хорошо развитого рынка полуфабрикатов и комплектующих, аналогичных продукции подразделений;

устойчивых равновесных цен;

достаточно высокой степени децентрализации управления, когда подразделения вправе выбирать: покупать и продавать как "у себя", так и на стороне.

Аналогичным методом трансфертного ценообразования является расчет договорной трансфертной цены, которая определяется как удельная переменная себестоимость плюс удельный маржинальный доход, утраченный центром ответственности - "продавцом" в результате отказа от внешних продаж и поставкой своего полуфабриката (услуги) внутри предприятия. Достоинством данного метода является то, что он приемлем к применению в условиях как полной, так и неполной загрузки производственных мощностей предприятия. Недостатком договорных трансфертных цен являются те же ограничения, что и при использовании рыночного метода трансфертного ценообразования.

В случае, когда не существует рынка полуфабрикатов, аналогичных производимым подразделениями предприятия, используется расчет трансфертных цен на базе полных издержек. "Передача" продукции внутри предприятия между подразделениями в пределах центров ответственности осуществляется в данном случае на базе полных издержек плюс определенный норматив прибыли. К достоинствам этой концепции следует отнести, во-первых, гарантированную уверенность предприятия в получении достаточной прибыли от производственного процесса в целом, если трансфертные цены на каждом уровне генерального бюджета показывают увеличение прибыли. Во-вторых, концепция ценообразования на базе полных издержек не отвлекает внимание руководителей центров ответственности на различного рода проблемы, связанные с ценообразованием, поскольку является наиболее простой.

Основными недостатками системы полных издержек как основы трансфертного ценообразования считаются следующие:

данная система не дает надежной основы для оценки работы центров ответственности, поскольку определение норматива прибыли зачастую носит субъективный характер, т.е. обычно определяется вышестоящим руководством как показатель отношения плановой прибыли к общим продажам;

при расширении объема производства данная система является плохим ориентиром, так как включает в трансфертную цену и постоянные издержки, не меняющиеся с изменением объема производства. Вследствие этого передающий центр ответственности не заинтересован в снижении своих фактических затрат, так как заранее уверен, что трансфертная цена не только покроет, но и превысит на сумму установленной наценки.

Поэтому практикой западного, бюджетного управления рекомендуется расчет трансфертных цен на основе переменной себестоимости в рамках системы "директ - костинг", разделяющей прямые издержки и косвенные, что, однако, требует значительных дополнительных затрат времени. В данном случае трансфертная цена определяется как сумма удельных переменных затрат трансфертного продукта и удельного маржинального дохода, представляющего собой совокупность удельных постоянных затрат и удельной плановой (расчетной) прибыли. Этот расчет, на наш взгляд, более универсален и приемлем как в случае отсутствия, так и в случае наличия недогруженных мощностей предприятия, так как подразделению - продавцу не возмещаются расходы сверх затрат, запланированных в бюджете (плюс прибыль). В связи с этим центр ответственности приобретает в любом случае стимул для контроля переменных расходов. Постоянные расходы в рамках частных бюджетов покрываются при этом за счет совокупного дохода предприятия в целом. Однако при использовании данной концепции трансфертного ценообразования, как и в случае трансфертного ценообразования на базе полных издержек, возникает проблема оценки эффективности деятельности центров ответственности. Наценка в рамках трансфертной цены должна учитывать в большей степени характеристики конкретного подразделения, чем маржинальный доход предприятия в целом. Норма рентабельности устанавливается в рамках генерального бюджета предприятия и усредняется по частным бюджетам центров ответственности, хотя должна быть как можно более реалистичной и обоснованной для каждого центра ответственности.

Частные нормы рентабельности по центрам ответственности в рамках операционного бюджета предприятия следует определять исходя не только из суммы плановых (бюджетных) затрат и совокупной прибыли, но и с учетом таких показателей, как фондоемкость центра ответственности и трудоемкость центра ответственности. Именно эти показатели наиболее объективно характеризуют "добавочный продукт", создаваемый каждым центром ответственности. Кроме того, в качестве универсальных корректирующих показателей фондоемкость и трудоемкость в той или иной степени присущи всем центрам ответственности независимо от их финансово - организационных полномочий в рамках финансовой структуры предприятия.

Таким образом, функции финансового менеджмента:

Планирование. Включает в себя стратегическое и текущее финансовое планирование. Составление различных смет и бюджетов для любых мероприятий.

Участие в определении ценовой политики и прогнозировании сбыта.

Оценка возможных изменений структуры (слияние, разделение или поглощение фирм).

Обеспечение источниками финансирования. Поиск внутренних и внешних источников кратко - и долгосрочного финансирования. Выбор оптимального их сочетания.

Управление финансовыми ресурсами. Управление денежными средствами на счетах и в кассе, в расчетах. Управление портфелями ценных бумаг. Управление заемными средствами.

Учет, контроль и анализ. Выбор учетной политики. Обработка и представление учетной информации в виде финансовой отчетности. Анализ и интерпретация результатов. Сопоставление отчетных данных с планами и стандартами. Внутренний аудит.

Вывод по первой главе

В заключение хотелось бы отметить, что, хотя современная система управления финансами большинства отечественных предприятий в значительной мере ориентирована на решение краткосрочных и текущих задач, разработка финансовой стратегии развития позволяет не только определить ориентиры этого развития, но и добиться понимания общности задач работниками различных служб предприятия, устранить ограничения на взаимодействие между ними, особенно по вопросам решения ключевых проблем, стимулировать информационный обмен между структурными подразделениями предприятия. В сложившихся условиях для российских товаропроизводителей, по нашему мнению, целесообразно создать надежную и гибкую систему управления финансами, направленную на решение вопросов бюджетной, кредитной, инвестиционной политики, управления финансовыми потоками, доходами, расходами, оценки результатов своей деятельности, стоимости своего бизнеса. Такая система должна функционировать, опираясь на развернутую технологию бюджетирования и внутрифирменное трансфертное ценообразование, позволяющие оценить эффективность деятельности предприятия. При этом необходимо тесное взаимодействие маркетинговых, сбытовых, производственных и других служб предприятий.

Основной критерий деятельности любой компании это извлечение прибыли (максимизация прибыли), цель финансового анализа состоит в оценке реального финансового состояния хозяйствующего субъекта и сравнение полученных результатов с результатами предыдущих периодов (трендовый анализ) и поиск возможностей повышения эффективности операционной деятельности с помощью рациональной финансовой политики.

Оновными методами финансового менеджмента, реализуемыми в ходе проведения финансовой политики, являются: прогнозирование, планирование, налогообложение, страхование, кредитование, самофинансирование, система расчетов, система финансовых санкций, система производства амортизационных отчислений, система стимулирования, принципы ценообразования, трастовые операции, трансфертные операции, залоговые операции, аренда, лизинг, факторинг.

функции финансового менеджмента:

Планирование. Включает в себя стратегическое и текущее финансовое планирование. Составление различных смет и бюджетов для любых мероприятий.

Участие в определении ценовой политики и прогнозировании сбыта.

Оценка возможных изменений структуры (слияние, разделение или поглощение фирм).

Обеспечение источниками финансирования. Поиск внутренних и внешних источников кратко - и долгосрочного финансирования. Выбор оптимального их сочетания.

Управление финансовыми ресурсами. Управление денежными средствами на счетах и в кассе, в расчетах. Управление портфелями ценных бумаг. Управление заемными средствами.

Учет, контроль и анализ. Выбор учетной политики. Обработка и представление учетной информации в виде финансовой отчетности. Анализ и интерпретация результатов. Сопоставление отчетных данных с планами и стандартами. Внутренний аудит.

Глава 2. Исследование методов финансового менеджмента по оптимизации финансового состояния ООО "ЭНКИ"

2.1 Организационно-управленческая характеристика ООО "ЭНКИ"

Предприятие ООО "ЭНКИ". "ЭНКИ" было основано в 1995 году и к настоящему моменту стало одним из ведущих российских рекламных агентств полного цикла, в котором работает около 70 человек. Богатый накопленный опыт и высокий профессионализм сотрудников позволяют агентству осуществлять самые разнообразные проекты и решать сложные задачи, стоящие перед своими клиентами, среди которых как российские, так и зарубежные компании. Мы поможем вам спланировать и качественно провести рекламные акции любого масштаба при оптимальном распределении средств, а также сэкономив ваши силы и время. "ЭНКИ" предлагает следующие услуги:

РАЗРАБОТКА И ПРОВЕДЕНИЕ РЕКЛАМНЫХ КАМПАНИЙ

определение вашей целевой аудитории и методов воздействия на нее;

медиапланирование и размещение рекламы на самых выгодных условиях в центральной, московской и региональной прессе, а также в специализированных и отраслевых изданиях.

ДИЗАЙН

разработка графической концепции, изготовление оригинал-макетов рекламных объявлений;

разработка полного комплекса фирменного стиля и отдельных его элементов;

разработка торговых марок (название, логотип, упаковка) и их патентная регистрация;

дизайн полиграфической продукции;

верстка, вывод пленок

ИЗГОТОВЛЕНИЕ СУВЕНИРНОЙ И ПОЛИГРАФИЧЕСКОЙ ПРОДУКЦИИ

Агентство обладает собственной производственной базой, отвечающей самым современным технологическим требованиям.

ПОЛИГРАФИЯ

визитки, бланки, конверты, пригласительные билеты, блокноты, папки;

наклейки, этикетки, календари, плакаты;

листовки, брошюры, буклеты, проспекты и каталоги.

СУВЕНИРНАЯ ПРОДУКЦИЯ (изделия с нашего склада и под заказ по каталогам)

ручки, зажигалки, пепельницы, значки, брелоки, кружки, пепельницы;

футболки, бейсболки, толстовки, куртки, поло;

флаги, наградные доски, флажки, вымпелы, гирлянды;

полиэтиленовые и бумажные пакеты, рюкзаки, сумки;

ежедневники, планинги, визитницы, записные книжки, портмоне.

МЕСТА ОФОРМЛЕНИЯ ПРОДАЖ (P. O. S-материалы)

диспенсеры, подвесные, напольные и настольные постеры любой конфигурации, воблеры, наклейки, шелфтокеры.

ВЫСТАВКИ И НАРУЖНАЯ РЕКЛАМА

дизайн, проектирование и строительство выставочных стендов;

дизайн и оформление витрин, интерьеров, торговых залов;

изготовление вывесок, световых коробов, объёмных букв, табличек, рекламных щитов и штендеров;

изготовление эксклюзивных стоек для promotions-мероприятий;

оформление легковых и грузовых автотранспортных средств;

размещение рекламы в метро и на городском транспорте.ДИЗАЙН, РЕКЛАМА В ИНТЕРНЕТ

разработка, планирование и проведение рекламных акций в сети Internet;

разработка, регистрация и поддержка Web-серверов и страниц, мероприятия по продвижению сайтов в сети;

дизайн рекламных баннеров, кнопок и т.д.RELATIONS

Разработка PR-кампаний и осуществление комплексного PR-обслуживания:

подготовка материалов для прессы, содействие в публикациях новостей, интервью, статей;

организация и проведение презентаций, пресс-конференций, юбилеев, а также special events

подготовка отчетов и мониторинг прессы

Организационная структура предприятия представлена на рис.2.1.

Рассматривая организацию управления ООО "ЭНКИ", можно выделить следующие недостатки.

Не предусмотрено участия высших менеджеров в определении ряда стратегических программ ООО "ЭНКИ".

Структура организации не может оставаться неизменной, потому что меняется как внешнее, так и внутреннее ее окружение.

Организация сегодня использует ярко выраженную бюрократическую структуру управления.

Тем не менее, преимущество бюрократической структуры управления ООО "ЭНКИ" состоит в четком разделении труда, иерархической соподчиненности сотрудников и органов управления, профессиональном росте, базирующемся на компетентности, и в упорядоченной системе правил и стандартов, определяющих функционирование организации, что дает большой эффект в системе функционирования предприятия ООО "ЭНКИ".

Положительным является также то, что в рамках бюрократической структуры ООО "ЭНКИ" часто делается упор на децентрализацию полномочий с тем, чтобы дать нижестоящим руководителям право самим принимать важные решения. Потенциальные преимущества такой схемы заключаются в улучшении взаимодействия и обмена информацией между руководством разных уровней (т.е. по вертикали), повышении эффективности процесса принятия решений, усилении мотивации деятельности руководителей, улучшении подготовки руководителей разных уровней. Целесообразность введения таких структур также растет по мере увеличения размеров организации и ее сложности.

Тем не менее, для того, чтобы использовать преимущества специализации нужна эффективная интеграция организации.

Рассматривая организацию работы ООО "ЭНКИ", можно отметить, что в работе многих отделов обнаружена проблема невозможности доставки срочной информации руководству и другим отделам предприятия. По нашему мнению, эту проблему можно решить с помощью модернизации локальной вычислительной сети с сервером в центре комплексной автоматизации и терминалами во всех отделах ООО "ЭНКИ", что также облегчит работу сотрудников.

Выявлено недостаточное внимание руководства к вопросам рационализации информационных потоков, что вызвано перегрузкой руководителей из-за особенностей организационной структуры ООО "ЭНКИ".

Тем не менее, организационная структура предприятия формируется как организация комплексных звеньев деятельности. Пропорциональность входящих в состав предприятия структурных подразделений характеризуется рациональным соотношением их производственных мощностей.

В достаточной степени правильно построенная, постоянно совершенствующаяся производственная структура предопределяет ее соответствие организации ООО "ЭНКИ", что в свою очередь положительно влияет на улучшение технико-экономических показателей деятельности предприятия, обеспечивает непрерывность процесса торговли, ритмичность работы предприятия, улучшение качества обслуживания, наиболее целесообразное использование трудовых, материальных и финансовых ресурсов предприятия ООО "ЭНКИ".

Таким образом, предприятие ООО "ЭНКИ" предлагает следующие услуги:

- разработка и проведение рекламных кампаний,

- дизайн,

- изготовление сувенирной и полиграфической продукции,

- полиграфия,

- сувенирная продукция,

- места оформления продаж,

- выставки и наружная реклама,

- web-дизайн, реклама в интернет,

- public relations.

Рассматривая организацию работы ООО "ЭНКИ", можно отметить, что в работе многих отделов обнаружена проблема невозможности доставки срочной информации руководству и другим отделам предприятия. По нашему мнению, эту проблему можно решить с помощью модернизации локальной вычислительной сети с сервером в центре комплексной автоматизации и терминалами во всех отделах ООО "ЭНКИ", что также облегчит работу сотрудников.

2.2 Организационная структура управления финансами в ООО "ЭНКИ"

Эффективность управления финансами ООО "ЭНКИ" обеспечивается в значительной мере постановкой управления их формированием и трансформацией в активы предприятия. Управление финансовыми ресурсами предприятия не может быть эффективным без корректной организации этой работы.

Управлением финансами ООО "ЭНКИ" согласно масштабам деятельности предприятия осуществляет непосредственно коммерческий директор и главный бухгалтер (рис.2.1).

Стратегические и координационные функции управления финансами ООО "ЭНКИ" выполняет генеральный директор компании.

| 1-й заместитель генерального директора | Генеральный директор | Главный бухгалтер | ||

| Линейный менеджер | Линейный менеджер | Линейный менеджер | ||

|

|

|