|

Ценные бумаги кредитных организаций (сберегательные и депозитные сертификаты, чеки)

|

|

|

|

Ценные бумаги кредитных организаций, государственные и муниципальные ценные бумаги

Руководитель: С.А.Евсеева

Разработал: В.В.Шпилёв

2007

Содержание

Введение

1. Ценные бумаги кредитных организаций (сберегательные и депозитные сертификаты, чеки). Государственные и муниципальные ценные бумаги

1.1 Ценные бумаги кредитных организаций (сберегательные и депозитные сертификаты, чеки)

1.2 Государственные и муниципальные ценные бумаги

2. Практическая часть

2.1 Задача по акциям

2.2 Задача по векселю

2.3 Задача по облигации

Заключение

Библиографический список литературы

Введение

Основной целью контрольной работы по «Рынок ценных бумаг» является усвоение основополагающего набора сведений в области фондового рынка и биржевого дела. Предмет изучения – финансовые активы, представленные различными типами ценных бумаг: депозитные и сберегательные сертификаты, чеки, различные государственные и муниципальные ценные бумаги.

Контрольная работа состоит из двух частей: теоретической и практической.

В теоретической части рассматривается: Ценные бумаги кредитных организаций. Государственные и муниципальные ценные бумаги.

Ценные бумаги кредитных организаций включают в себя следующие ценные бумаги: депозитный и сберегательный сертификаты, чеки.

Государственные и муниципальные ценные бумаги включают в себя: государственные облигации, которые подразделяются на:

1. Государственные краткосрочные бескупонные облигации (ГКО);

2. Облигации внутреннего валютного займа (ОВВЗ);

3. Облигации федерального займа (ОФЗ);

4. Государственные сберегательные облигации (ГСО)

5. Облигации государственного нерыночного займа (ОГНЗ)

|

|

|

6. Еврооблигации

|

Ценные бумаги кредитных организаций (сберегательные и депозитные сертификаты, чеки). Государственные и муниципальные ценные бумаги

Ценные бумаги кредитных организаций (сберегательные и депозитные сертификаты, чеки)

Депозитный и сберегательный сертификат – письменное свидетельство банка о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему.

Депозитный сертификат – свидетельство о вкладе в банк юридического лица

Сберегательный сертификат – свидетельство о вкладе физического лица.

Вкладчик денежных средств называется бенефициаром. Если в качестве вкладчика выступает юридическое лицо, то оформляется депозитный сертификат, если физическое лицо – сберегательный.

Сертификаты могут выпускать только банки, причем:

1.осуществляющие банковскую деятельность не менее 1 года;

2.опубликовавшие годовую отчетность, подтвержденную аудитором;

3.соблюдающие директивные экономические нормативы;

4.имеющие резервный фонд не менее 15% уставного капитала.

Порядок выпуска. Отличительная особенность банковского сертификата (как это следует даже из его названия) состоит в том, что он является единственным видом ценной бумаги, выпускать которую может исключительно банк.

Условия выпуска и обращения банковских сертификатов должны быть зарегистрированы в порядке, определяемом Центральным банком РФ и федеральным органом исполнительной власти но рынку ценных бумаг.

Поскольку выпуск сберегательных сертификатов затрагивает интересы населения, постольку, в отличие от депозитных, сберегательные сертификаты могут выпускать только банки, отвечающие следующим требованиям:

|

|

|

· занимающиеся банковской деятельностью не менее года;

· опубликовавшие годовую отчетность (баланс и отчет и прибылях и убытках), подтвержденную аудиторской фирмой;

· соблюдающие банковское законодательство и нормативные акты ЦБ РФ, в том числе его директивные экономические нормативы;

· создавшие резервный фонд в размере не менее 15% о г фактически оплаченного уставного капитала

· имеющие резервы на возможные потери по ссудам в соответствии с требованиями ЦБ РФ.

· выпуск банковских сертификатов может осуществляется как сериями, так и в разовом порядке.

Обращение. Банковские сертификаты на предъявителя передаются путем вручения, а именные — путем оформления цессии на оборотной стороне сертификата (скрепляется подписями и печатями сторон, участвующих в сделке).

Расчеты по депозитным сертификатам осуществляются только в безналичном порядке, а по сберегательным — как в наличном, так и в безналичном.

Банковский сертификат, в отличие от векселя и чека, не может служить средством платежа в любых расчетах.

С наступлением срока платежа по банковскому сертификату выплачивается денежная сумма, равная первоначальному вкладу и установленной сумме процентов за весь срок обращения сертификата, независимо от времени его приобретения последним владельцем.

При досрочном предъявлении любого вида сертификата к оплате банком выплачиваются сумма вклада и проценты, но последние лишь в размерах, выплачиваемых по вкладам до востребования, если по условиям сертификата не установлен их иной размер.

Реквизиты банковского сертификата:

· Наименование

· Причина выдачи сертификата – Внесение депозита, или сберегательного вклада

· Дату внесения депозита, или сберегательного вклада

· Размер депозита, или сберегательного вклада

· Безусловное обязательство банка вернуть сумму, внесенную в депозит или на вклад

· Дата востребования вкладчиком суммы по сертификату

· Ставка процента за пользования депозитом или вкладом

· Наименование и адрес банка

· Подпили обеих сторон

Характеристики банковских сертификатов:

1. Выпускаются в разовом порядке и сериями;

2. Не являются платежным средством;

|

|

|

3. Могут быть именными и на предъявителя;

4. Срок обращения депозитных сертификатов - до 1 года, сберегательных – до 3 лет.

5. Имеют документарный вид;

6. Доходный

Если срок погашения просрочен, то банк обязан оплатить сертификат по первому требованию владельца. При досрочном погашении, банк оплачивает сумму вклада и проценты по нему по пониженной ставке, которая определяется в момент выдачи сертификата.

Виды сертификатов:

1. предъявительские - передаются другому лицу путем простого вручения

2. именные – обращение осуществляется посредством цессии (передаточной надписи).

Цессия – переход прав или уступка права требования. Оформляется на оборотной стороне сертификата двусторонним соглашением между уступающим свои права (цедентом) и приобретающим (цессионарием), скрепляется подписями и печатями.

Сберегательные сертификаты передаются только физическим лицам, расчеты производятся в наличной и безналичной формах. Депозитные сертификаты - только юридическим лицам и расчет – в безналичной форме.

В случае ликвидации банка в первую очередь погашается задолженность владельцам сберегательных сертификатов.

При расчете дохода по сертификатом применяются формулы простых и сложных процентов.

Выделяют следующие виды сертификатов:

1. предъявительские - передаются другому лицу путем простого вручения;

2. именные– обращение осуществляется посредством цессии (передаточной надписи). Цессия – переход прав или уступка права требования. Оформляется на оборотной стороне сертификата двусторонним соглашением между уступающим свои права (цедентом) и приобретающим (цессионарием), скрепляется подписями и печатями.

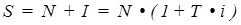

Цена сертификата. Купля-продажа банковских сертификатов ме кду инвесторами осуществляется по рыночной цене, в основе которой лежит следующий расчет:

(1.1)

(1.1)

где Цс – текущая цена банковского сертификата;

N – сумма вклада (номинал сертификата);

r – процентная ставка по сертификату, доли;

T – число дней на которое выпущен сертификат;

t – количество дней. Остающееся до погашения сертификата.

|

|

|

При расчете дохода по сертификатам применяются формулы простых и сложных процентов.

1. Начисление простых процентов осуществляется по формуле

, (2.35)

, (2.35)

где  – величина простого процента, руб.;

– величина простого процента, руб.;

– номинал сертификата, руб.;

– номинал сертификата, руб.;

– годовая процентная ставка (в долях) по сертификату;

– годовая процентная ставка (в долях) по сертификату;

– срок обращения сертификата.

– срок обращения сертификата.

Сумма при погашении сертификата определяется по формуле

, (2.36)

, (2.36)

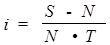

Доходность сертификата (годовая процентная ставка) определяется по формуле

, (2.37)

, (2.37)

2. Начисление сложных процентов – проценты определяются с учетом капитализации прибыли. Начисленный доход присоединяется к основному вкладу и следующий процент берется уже от их суммы. Периодов капитализации в году может быть несколько, поэтому важно определить процент, причитающийся за конкретный период. Сумма при погашении сертификата определяется по формуле

, (2.38)

, (2.38)

где  – количество периодов капитализации за весь срок вложения средств;

– количество периодов капитализации за весь срок вложения средств;

– календарный фонд времени, дней, месяцев;

– календарный фонд времени, дней, месяцев;

– продолжительность одного периода капитализации, дней, месяцев.

– продолжительность одного периода капитализации, дней, месяцев.

Чек.

Чек – документ установленной формы, содержащий письменное поручение чекодателя (лица, выписавшего чек) плательщику произвести платеж чекодателю (лицу, владеющему чеком) указанной в нем суммы.

Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чеки относятся к нерыночным ценным бумагам, так как самостоятельно не продаются и не покупаются. Они обслуживают расчеты за товары и услуги или их передвижение.

Плательщиком является, как правило, банк, в котором открыт текущий или специальный счет чекодателя. По договоренности со своим клиентом банк может оплачивать чеки на определенную сумму сверх имеющихся средств на счете посредством автоматически предоставляемого кредита.

Виды чеков:

1. Именной чек – выписанный в пользу определенного лица. Запрещается передавать данный вид чеков.

2. Ордерный– выписывается в пользу определенного лица или его приказу. Такой чек передается с помощью индоссамента.

3. Чек на предъявителя- денежная сумма выплачивается предъявителю чека и передается путем простого вручения.

4. Расчетные чеки – оплата наличными деньгами не разрешается

5. Денежные чеки - предназначен для получения наличных денег в банке.

Чеки имеют следующие характеристики:

· Срочный

· Документарный

· Неэмиссионный

· Предъявительский, именной или ордерной

· Долговой

· Бездоходный

Реквизиты чеков:

· Наименование

|

|

|

· Поручение банку выплатить определенную сумму денег

· Наименование плательщика и реквизиты счета с которого должен быть произведен платеж

· Валюта платежа

· Дата и место составление чека

· Подпись чекодателя

При передаче чеков посредством индоссамента делается передаточная надпись на оборотной стороне или аллонже. Индоссаменты бывают следующих видов:

1. бланковый – в передаточной надписи не указывается, по приказу какого лица совершается платеж, но подписывается индоссантом (передающим чек).

2. индоссамент на предъявителя – выражается словами «платите предъявителю этого чека»

3. именной (полный) индоссамент– в передаточной надписи указывается имя или наименование индоссата (получателя чека)

4. препоучительный (инкассовый) индоссамент– передаточная надпись делается чекодержателем при передаче этого документа определенному лицу с просьбой получить платеж и включает надпись: «валюта к получению», «на инкассо» или аналогичные.

В исключительных случаях, когда на имущество чекодержателя налагается взыскание, передача именных чеков осуществляется посредством цессии. Отличие цессии от индоссамента:

1. Индоссамент принимает на себя ответственность перед любым последующим чекодержателем. При цессии уступающий права отвечает только перед своим преемником и лишь за действительность этих прав. а не за осуществимость.

2. Цессия является двусторонним договором между уступающим и приобретающим права. Индоссамент – это односторонняя сделка, совершаемая уступающим свои права по чеку.

3. Цессия может быть только именной (индоссамент- бланковый и предъявительский).

4. Индоссамент предполагает полную и безусловную передачу прав по чеку. При цессии возможна частичная передача чека или при каком- либо другом условии.

5. Цессия может быть совершена и в виде отдельного договора, индоссамент – только на бланке или аллонже.

Так как оплата чеков производится с текущего счета чекодателя, сумма которого может сильно колебаться, то сроки обращения чека ограничены: 10 дней – если чек выписан на территории России, 20 дней- на территории стран СНГ, 7- дней – на территории другого государства.

Чек, как и вексель может быть гарантирован – авалирован любым лицом, кроме плательщика. Акцепт чека, т. е. подтверждение банком оплаты чека, запрещен, т. к. банк не несет ответственность за его оплату. В случае отказа плательщика оплатить чек его держатель может предъявить иск любому лицу, обязанному по чеку(чекодателю, авалисту, индоссантам), нескольким их них или всем вместе.

|

|

|