|

Авансированный капитал и источники финансовых ресурсов коммерческих организаций

|

|

|

|

РЕФЕРАТ

По теме «Формы безналичных расчетов.»

Автор: зам.начальника кафедры ГиСЭД

капитан милиции

Иванов В.В.

Белгород-2008г.

Цели Реферата:

Воспитательная: Формирование и поддержание заинтересованности у обучаемых в приобретении ими знаний для использования их в своей будущей практической работе, связанной с борьбой с экономической преступностью.

Развивающая: Развитие навыков анализа современных проблем в области финансов и кредита и нахождение путей их решения.

Время: 2 часа

| План Реферата | Страницы |

| Вступительная часть | 3 |

| Учебные вопросы: | |

| 1. Авансированный капитал и источники финансовых ресурсов коммерческих организаций. | |

| 2. Затраты на производство продукции, выручка от реализации и прибыль предприятия. | |

| 3. Формы безналичных расчетов. | |

| 4. Заключительная часть | |

Основная литература:

1. *Финансы. Денежное обращение. Кредит: Учеб. пособие.// Колпакова Г.М. –М.: Финансы и статистика.2002, глава 1-2.

2. *Финансы. Денежное обращение. Кредит: Учебник для вузов // Под ред. Г.Б. Поляка – М.: Юнити-Дана, 2002, глава 1-2.

3. *Финансы. Денежное обращение и кредит: Учебник // Под ред. Сенчагова В.К., Архипова А.И. – М.: Велби, 2002, глава 6-8.

Дополнительная литература:

1. *Авраамова Е., Гурков И. Российские предприятия после августовского шока // Вопросы экономики, 2003, № 10.

2. *Архипов В., Ветошнова Ю. Стратегия выживания промышленных предприятий // Вопросы экономики, 2003, № 10.

3. *Батяева А. Кто работает эффективнее: государственные или негосударственные предприятия? // МЭ и МО, 2004, №3.

4. *Долгопятова Т. Переходная модель поведения российских предприятий // Вопросы экономики, 2003, № 11.

|

|

|

Тема 3. Финансы предприятий

План:

Введение

1. Авансированный капитал и источники финансовых ресурсов коммерческих организаций.

2. Затраты на производство продукции, выручка от реализации и прибыль предприятия.

3. Формы безналичных расчётов между предприятиями.

Заключение

Введение:

В рамках первого вопроса дается определение денежных фондов предприятия, характеризуются основные и оборотные фонды предприятия, раскрывается содержание собственных, заемных и привлеченных финансовых средств предприятия.

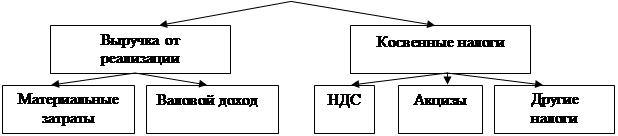

Объектом рассмотрения второго вопроса является выручка от реализации продукции, состав и структура затрат на производство, классификация затрат. Объясняется, каким образом формируется валовая прибыль на предприятии, показана схема распределения валовой прибыли.

При рассмотрении третьего вопроса обращается внимание на. различия, существующие между различными формами безналичных расчетов:платежными.поручениями,требованиями,чеками,аккредитивом. Раскрываются преимущества и недостатки каждой из вышеперечисленной форм.

Авансированный капитал и источники финансовых ресурсов коммерческих организаций

Авансированный капитал включает в себя внеоборотные и оборотные активы. Внеоборотные активы состоят из четырех групп: основные средства, нематериальные активы, доходные вложения в материальные ценности и финансовые вложения.

Основные средства – это средства труда стоимостью свыше 100 МРОТ и сроком службы более одного года. Основные фонды имеют ряд особенностей в кругообороте:

· действуют в течение многих производственных циклов (например, здание может служить 20 лет и более);

· сохраняют натуральную форму в течение всего срока функционирования;

· переносят свою стоимость на себестоимость изготовляемой продукции частями в виде амортизационных отчислений по мере износа.

|

|

|

Различают видовую и экономическую структуры основных фондов. Видовая или типовая структура – это деление основных фондов на группы: здания, сооружения, машины и оборудование, транспортные средства и т.д. Экономическая структура основных фондов – это деление основных фондов на активную и пассивную части. Активная часть основных фондов включает фонды, которые непосредственно принимают участие в процессе производства товаров (например, машины и оборудование, инструмент и др.). Пассивную часть основных фондов составляют фонды, которые создают условия для процесса производства (например, здания, сооружения и др.). Эффективность структуры основных фондов определяется долей активной части основных фондов. Чем она выше, тем эффективнее структура основных фондов.

Нематериальные активы – вложение денежных средств в нематериальные объекты, используемые в течение долгосрочного периода и приносящие доход. Отличительные признаки нематериальных активов:

· отсутствие материальной основы, неосязаемость, бестелесность;

· способность приносить доход;

· длительность эксплуатации, что позволяет включить их во внеоборотные активы;

· многоцелевой характер эксплуатации;

· повышенная степень риска;

· невозможность деления и обособления в самостоятельный вид имущества из общей массы имущества;

· отсутствие полезных отходов;

· их стоимость сложно определить;

· на нематериальные активы начисляется износ.

Нематериальные активы можно разбить на четыре группы:

1. Права на объекты интеллектуальной (промышленной) собственности – совокупность исключительных прав на результаты интеллектуальной деятельности, а также некоторые иные, приравненные к ним объекты; основными видами интеллектуальной собственности являются авторское право, открытия и т.п.

2. Имущественные права – права юридических и физических лиц на владение чем-либо (недрами, водными и земельными ресурсами и п.т.): лицензия, торговые знаки, знаки обслуживания, иные аналогичные права.

3. Отложенные расходы – это организационные расходы и НИОКР. Организационные расходы – это единовременные расходы по созданию предприятия, подлежащие включению в издержки производства в течение продолжительного периода времени. Если эти суммы незначительны, то они включаются в общехозяйственные расходы, если же эти средства велики, то в дебет счета «Расходы будущих периодов». НИОКР – затраты по разработке новых технологий, получению новых образцов изделий. Эти затраты не включаются в себестоимость продукции, а учитываются как капиталовложения с последующим включением в состав нематериальных активов.

|

|

|

4. Гудвилл (цена фирмы) – стоимость деловой репутации фирмы, ее имидж. Цена фирмы принимается на баланс в момент смены владельца на сумму разницы между рыночной (продажной) стоимостью предприятия и ее оценкой реальных активов, отраженных в договоре купли-продажи.

Доходные вложения в материальные ценности – это имущество для передачи в лизинг и имущество, предоставляемое по договору проката.

Финансовые вложения – это инвестиции в дочерние и зависимые общества, в другие организации; займы, предоставленные организациям на срок более 12 месяцев; прочие вложения.

Оборотные активы – это оборотные фонды, фонды обращения и финансовые вложения. Оборотные фонды представляют собой предметы труда. Они имеют много особенностей в кругообороте:

· используются в течение одного производственного цикла;

· переносят свою стоимость на изготовляемый продукт сразу полностью, целиком;

· сразу теряют свою натуральную форму.

В состав оборотных фондов входят:

· производственные запасы (запасы сырья, материалов, топлива и т.п.);

· незавершенное производство;

· малоценные и быстроизнашивающиеся предметы (стоимостью до 100 МРОТ и сроком службы менее года), на них начисляется износ;

· расходы будущих периодов – это единовременные затраты, которые списываются на себестоимость продукции постепенно.

Фонды обращения – это фонды, которые обслуживают процесс купли-продажи товаров и услуг. В состав этих фондов входят готовая продукция, запасы товаров, денежные средства и др.

Финансовые вложения – это займы, предоставленные организациям на срок менее 12 месяцев, собственные акции, выкупленные у акционеров, и прочие вложения.

|

|

|

Источники финансовых ресурсов можно разделить на три группы: собственные средства, заемные средства и привлеченные средства.

Собственные средства – это прибыль, амортизационные отчисления, средства от продажи ценных бумаг, паевые и другие взносы юридических и физических лиц и др. Собственный капитал предприятия включает в себя уставный, добавочный, резервный капитал, фонд накопления, фонд потребления, фонд социальной сферы, целевые финансирование и поступления, нераспределенную прибыль прошлых лет и отчетного года. Уставный капитал – это зарегистрированная в уставе предприятия часть собственного капитала. Величина уставного капитала фиксируется в учредительных документах. Уставный капитал государственных предприятий равен сумме средств, выделенных из федерального бюджета в момент начала эксплуатации предприятия. Источником пополнения уставного капитала является прибыль предприятия. Уставный капитал коммерческих предприятий равен сумме вкладов учредителей. Вклады в уставный капитал могут вноситься в виде денежных средств, зданий, оборудования, ценных бумаг, прав пользования, прав на интеллектуальную собственность и т.п. Величина уставного капитала не изменяется. При изменении уставного капитала необходимо внести изменения в учредительные документы и зарегистрировать их в исполнительных органах власти. Например, уставный капитал акционерного общества увеличивается путем выпуска новых акций или повышения номинала ранее выпущенных акций. Уменьшение уставного капитала осуществляется путем выкупа части акций у акционеров (для их аннулирования) или при снижении номинальной стоимости акций.

Добавочный капитал – эмиссионный доход АО (получается при продаже акций по цене выше номинальной), суммы от переоценки внеоборотных активов (ежегодно производится переоценка основных средств в связи с инфляцией, что приводит к увеличению их стоимости), ассигнования из бюджета на финансирование долгосрочных вложений, средства на пополнение оборотных средств и др.

Резервный капитал предназначен для покрытия непредвиденных потерь, для выплаты доходов инвесторам, если не хватает на эти цели прибыли. Источником образования резервного капитала является прибыль. Отчисления в резервный фонд производятся до достижения размеров этих фондов, установленных учредительными документами. До января 1997 года отчисления в резервные фонды, если они не превышали 25 % уставного капитала, освобождались от уплаты налога на прибыль. С января 1997 года эта льгота ликвидирована.

|

|

|

Фонд накопления используется для финансирования капитальных вложений, приобретения основных средств и т. п. Источником фонда является чистая прибыль. Чистая прибыль – это балансовая прибыль минус налоги, выплачиваемые из балансовой прибыли (это налог на имущество предприятий, налог на прибыль, налог на доходы, налог на содержание жилищного фонда и объектов социально-культурной сферы, налог на рекламу и другие налоги). Фонд социальной сферы, используемый для финансирования социальных нужд предприятия, создаётся за счёт чистой прибыли. Целевые финансирование и поступления – это средства, поступающие для удовлетворения определённых финансовых нужд, на определённые цели. Эти средства используются для пополнения оборотных средств и финансирования долгосрочных вложений. Они могут поступать из бюджета, внебюджетных фондов и других источников. Фонд потребления используется на выплату премий, оказание материальной помощи и другие цели.

Нераспределённая прибыль является источником пополнения оборотных средств предприятия. По величине она представляет собой разность между образовавшейся прибылью и её использованной частью.

На основании вышеизложенного можно сделать вывод, что источники собственного капитала предприятия делятся на внутренние и внешние. К внутренним источникам относятся паевые взносы, прибыль и амортизация, к внешним – продажа ценных бумаг.

Крупным источником собственных средств предприятия является амортизация, которая представляет собой перенос стоимости основных средств и нематериальных активов на себестоимость продукции или издержки обращения. Существует два основных метода начисления амортизации: равномерный и ускоренный. Равномерный метод означает начисление амортизации по единым нормам, которые устанавливаются в процентах к балансовой стоимости основных средств.

Нормы амортизации на ремонт основных фондов утверждаются самими предприятиями, которые создают для этих целей ремонтный фонд. Амортизационные отчисления рассчитываются по формуле:

,

,

где A – сумма амортизационных отчислений, руб.;

C – балансовая стоимость основных средств, руб.;

H – норма амортизации, %;

Kп – поправочный коэффициент, учитывающий сверхнормативную амортизацию при отклонениях условий работы оборудования от нормальных (высокая температура, наличие вредных химических примесей, сильная вибрация и т. п.).

Ускоренная амортизация в России используется предприятиями с высокими технологиями (их перечень утверждается Правительством) и малыми предприятиями. Ускоренная амортизация означает увеличение норм амортизации не более чем в два раза. Малые предприятия в первый год функционирования имеют право списать на себестоимость продукции до 50% стоимости основных фондов со сроком службы свыше трёх лет и производить ускоренную амортизацию активной части производственных фондов.

В мировой практике используются два метода ускоренной амортизации: метод уменьшающегося остатка и метод суммы числа лет. Метод уменьшающегося остатка характеризуются тем, что норма ускоренной амортизации применяется к остаточной стоимости актива.

Пример. Стоимость актива – 200 тыс. руб. Срок службы – 10 лет. Норма амортизации – 2, т. е. норма амортизации составляет 20%.

Амортизационные отчисления в первый год составят 20% от 200 тыс. руб.= 40 тыс. руб.; во второй год – 20% от (200-40)= 32 тыс. руб.; в третий год – 20% от (160-32)= 25,6 тыс. руб. и т. д.

Метод суммы числа лет характеризуется изменением самой нормы амортизации.

Число лет, остающихся с данного года до истечения срока амортизации

Число лет, остающихся с данного года до истечения срока амортизации

Hа= Сумма чисел лет (с первого до последнего года срока амортизации).

Знаменатель= 1+2+3+4+5+6+7+8+9+10= 55.

В первый год Hа= 10 55 200= 36,364 тыс. руб.,

Во второй год Hа= 9 55 200= 32,727 тыс. руб.,

В третий год Hа= 8 55 200= 29,091 тыс. руб. и т. д.

Заёмные средства предприятий – это долгосрочные и краткосрочные кредиты и займы. Кредиты делятся на банковские, бюджетные коммерческие и налоговые. Коммерческий кредит – это отсрочка платежей одного предприятия другому (о нём речь шла выше). Остановимся поподробнее на налоговом и инвестиционном налоговом кредитах.

Налоговый кредит – это изменение срока уплаты налога на срок от трёх месяцев до одного года при наличии хотя бы одного из следующих оснований:

1) нанесение налогоплательщику значительного материального ущерба в результате стихийных бедствий, технологической катастрофы или иных обстоятельств непреодолимой силы;

2) задержка финансирования из бюджета или оплаты выполненного государственного заказа;

3) угроза банкротства в случае единовременной выплаты налогов;

4) если имущественное положение физического лица исключает возможность единовременной уплаты налога;

5) сезонный характер предпринимательской деятельности и др.

Отсрочка или рассрочка по уплате налога может быть предоставлена по одному или нескольким налогам. Если отсрочка даётся по основаниям 3 и 4, то за кредит взимаются проценты в размере ½ ставки рефинансирования Центрального банка РФ. Если отсрочка предоставлена по основаниям 1 и 2, то проценты не взимаются. Решение о предоставлении кредита принимается уполномоченным органом и оформляется договором.

Инвестиционный налоговый кредит – такое изменение срока уплаты налога, при котором организации при наличии соответствующих оснований предоставляется возможность в течение определённого срока и в определённых пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов. Этот кредит может быть предоставлен по налогу на прибыль (доходы), а также по региональным и местным налогам. Кредит предоставляется на срок от 1 года до 5 лет. Суммы, на которые уменьшаются платежи по налогу, не могут превышать 50% соответствующих платежей по налогу. Инвестиционный налоговый кредит предоставляется при наличии следующих оснований:

· проведение НИОКР либо технического перевооружения собственного производства;

· осуществление внедренческой или инновационной деятельности;

· выполнение особо важного заказа по социально-экономическому развитию региона.

По первому пункту кредит предоставляется в размере 30% стоимости приобретённого оборудования, по второму и третьему пунктам – по соглашению между уполномоченным органом и организацией. Основания для получения кредита должны быть документально подтверждены. Получение кредита оформляется договором между уполномоченным органом и организацией. Проценты за кредит должны составлять не менее ½ и не более ¾ ставки рефинансирования Центрального банка РФ.

Действие отсрочки и рассрочки налогового или инвестиционного налогового кредита прекращается по истечении срока действия договора, в случае уплаты налогоплательщиком суммы налога и процентов до исчисления установленного срока, при нарушении условий предоставления кредита, по соглашению сторон или решению суда.

Привлеченные средства – это средства, которые еще или уже не принадлежит предприятию, но используются в его обороте. К ним относится кредиторская задолженность.

Структура финансовых ресурсов у различных предприятий разная.

2. Затраты на производство продукции, выручка от реализации и прибыль предприятия

1. Исходя из их экономического содержания, все денежные затраты предприятий можно разбить на три самостоятельные группы:

1) расходы, связанные с извлечением прибыли;

2) расходы, не связанные с извлечением прибыли;

3) принудительные расходы.

Расходы, связанные с извлечением прибыли, включают затраты на обслуживание производственного процесса, на выполнение работ и услуг, затраты на реализацию продукции (работ, услуг), инвестиции.

Расходы, не связанные с извлечением прибыли, состоят из средств направленных на потребление владельцев предприятия, благотворительные и гуманные цели, отчислений в негосударственные страховые и пенсионные фонды, социальную сферу и т.п.

К принудительным расходам можно отнести налоги и налоговые платежи, отчисления в государственные внебюджетные фонды, расходы по обязательному страхованию и т. п.

Расходы, связанные с извлечением прибыли и определяющие себестоимость продукции (работ, услуг), состоят из стоимости материальных затрат (за вычетом стоимости возвратных отходов), затрат на оплату труда, отчислений на социальные нужды, амортизацию основных средств и прочих затрат.

2. Расходы организации в зависимости от их характера, условий осуществления и направлений деятельности подразделяются на:

1) расходы по обычным видам деятельности;

2) операционные расходы;

3) внереализационные расходы;

4) чрезвычайные расходы.

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением и продажей продукции, выполнением работ, оказанием услуг, т. е. расходы, осуществление которых связано с основным видом деятельности.

К операционным расходам относятся расходы, не связанные с основным видом деятельности. Это 1) расходы, связанные с предоставлением за оплату прав, возникающих из патентов, на различные виды интеллектуальной собственности; 2) расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции; 3) проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов); 4) расходы, связанные с оплатой услуг, оказываемых кредитными организациями; 5) прочие операционные расходы.

В состав внереализационных расходов входят: 1) штрафы, пени, неустойки за нарушение условий договоров; 2) возмещение причинённых организацией убытков; 3) убытки прошлых лет, признанные в отчётном году; 4) суммы дебиторской задолженности, по которой истёк срок исковой давности; 5) курсовые разницы; 6) суммы уценки активов (за исключением внеоборотных активов) и пр.

Выручка от реализации продукции, работ, услуг. В процессе производства продукции, выполнения работ, оказания услуг создаётся новая стоимость, которая определяется ценой реализованной продукции, работ, услуг. Результатом их реализации является выручка от реализации продукции, работ, услуг, которая поступает на расчётный счёт организации (предприятия). Организация имеет право в целях налогообложения самостоятельно определять методы исчисления выручки в зависимости от выбранной учётной политики. Законодательно определены два метода учёта выручки от реализации продукции (работ, услуг):

1) по мере отгрузки товаров (выполнения работ, услуг) и предъявления контрагенту расчётных документов;

2) по мере оплаты и поступления денег на расчётный счёт.

В Российской Федерации наибольшее распространение получил второй метод, поскольку позволяет организациям производить своевременные расчёты с бюджетом и внебюджетными фондами, так как под начисленные налоги и платежи имеется реальный денежный источник. Однако в случае авансовых расчётов за отгруженную продукцию (работы, услуги) общий размер денежных средств не всегда совпадает с фактической реализацией, так как возможна такая ситуация, когда деньги на основе предоплаты поступили, а продукция не только не отгружена, но и не произведена.

Выручка от реализации продукции (работ, услуг) является основным источником возмещения авансированного в производство продукции (работ, услуг) капитала, его накопления, формирования централизованных и децентрализованных фондов денежных средств. Её своевременное поступление обеспечивает непрерывность кругооборота средств, бесперебойность производственного процесса. Несвоевременное поступление выручки влечёт простои в производстве, снижение прибыли, нарушение договорных обязательств, штрафные санкции.

Использование выручки характеризует начальную стадию распределительных процессов. Из полученной выручки возмещаются материальные затраты на сырьё, материалы, топливо, электроэнергию и другие предметы труда.

| |||

| |||

|

|

|

|

|

|

|

|

Рис. Распределение выручки от реализации продукции

Дальнейшее распределение выручки связано с формированием амортизационного фонда как источника воспроизводства основных средств и нематериальных активов. Оставшаяся часть выручки представляет собой валовой доход или вновь созданную стоимость, которая направляется на выплату заработной платы и формирование чистого дохода предприятия. Часть чистого дохода учитывается в себестоимости продукции (работ, услуг) в виде отчислений на социальные нужды (Пенсионный фонд, Фонд социального страхования), налогов и сборов, отчислений в специальные внебюджетные фонды. Оставшаяся часть представляет собой прибыль предприятия.

Поступление выручки от реализации продукции (выполнения работ, оказания услуг) свидетельствует о завершении кругооборота средств. До поступления выручки издержки производства и обращения финансируются за счёт оборотных средств.

Распределение чистой прибыли может быть осуществлено посредством образования специальных фондов: фонда накопления, фонда потребления и резервных фондов – либо путём непосредственного распределения чистой прибыли по отдельным направлениям. В первом случае организация (предприятие) должна составить сметы расходования фондов потребления и накопления в виде дополнения к финансовому плану, а во втором случае распределение прибыли отражается непосредственно в финансовом плане.

Фонд накопления используется на научно-исследовательские, проектные, конструкторские и технологические работы, разработку и освоение новых видов продукции, технологических процессов, на финансирование затрат, связанных с техническим перевооружением и реконструкцией действующего производства, проведением природоохранных мероприятий. Сюда же относятся расходы по погашению долгосрочных ссуд и уплате процентов по ним, уплате процентов по краткосрочным ссудам сверх сумм, относимых на себестоимость продукции, финансирование прироста оборотных средств, взносы в качестве вкладов учредителей в создание уставного капитала других организаций, перечисления вышестоящим организациям, взносы в союзы, ассоциации, концерны, в состав которых входит хозяйствующий субъект, и др.

Фонд потребления используется на социальное развитие и социальные нужды. За счёт него финансируются расходы по эксплуатации объектов социально-бытового назначения, находящихся на балансе хозяйствующего субъекта, строительство объектов непроизводственного назначения, проведение оздоровительных и культурно-массовых мероприятий, осуществляется выплата премий за выполнение особо важных производственных заданий, оказание материальной помощи, выплаты надбавок к пенсиям, компенсация работникам за удорожания питания в столовых и буфетах и т. п.

Резервный фонд. Финансовую устойчивость предприятия обеспечивает резервный капитал. В рыночной экономике отчисления в резервный капитал носят первоочередной характер. Его величина характеризует готовность предприятия к страхованию риска, связанного с предпринимательской деятельностью.

Рентабельность. В отличие от прибыли организации (предприятия), показывающей эффект предпринимательской деятельности, рентабельность характеризует эффективность этой деятельности. Рентабельность – относительный показатель, отражающий степень доходности предприятия. В рыночной экономике существует система показателей рентабельности.

Рентабельность продукции можно рассчитать как по всей реализованной продукции, так и по отдельным её видам.

1. Рентабельность всей реализованной продукции определяется как 1) процентное отношение прибыли от реализации продукции к затратам на её производство и реализации и 2) процентное отношение чистой прибыли к затратам на её производство и реализацию.

2. Рентабельность отдельных видов продукции зависит от цены её реализации и полной себестоимости и определяется как процентное отношение цены реализации единицы продукции за вычетом её полной себестоимости к полной себестоимости единицы продукции. Эти показатели отражают эффективность затрат организации.

3. Рентабельность продаж можно определить как: 1) процентное отношение прибыли от реализации продукции к выручке от реализации продукции; 2) процентное отношение балансовой прибыли к выручке от реализации продукции; 3) процентное отношение чистой прибыли к выручке от реализации продукции. Эти показатели дают представление об эффективности ценовой политики организации.

4. Рентабельность производственных активов определяется как: 1) процентное отношение валовой прибыли к сумме производственных активов; 2) процентное отношение чистой прибыли к сумме производственных активов. Эти показатели характеризуют степень отдачи от вложенных в производство активов.

5. Рентабельность вложений определяется как: 1) процентное отношение валовой прибыли к стоимости имущества по балансу; 2) процентное отношение чистой прибыли к стоимости имущества по балансу; 3) процентное отношение выручки от реализации продукции к стоимости имущества оп балансу. Показатели характеризуют эффективность продаж на рубль вложений в имущество организации; 4) процентное отношение чистой прибыли к стоимости собственных средств по балансу организации, отражающее рентабельность собственного капитала; 5) процентное отношение доходов от долговременных финансовых вложений к общему объёму долгосрочных финансовых вложений. Этот показатель отражает эффективность долгосрочных вложений.

|

|

|

12 |