|

2 подход - комбинирование MFI с волной Эллиотта.

|

|

|

|

| 7-16 |

| ДИВЕРГЕНЦИЯ |

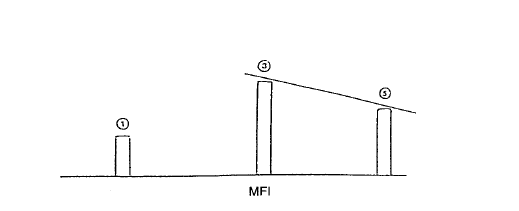

Как было отмечено ранее, один из ключевых индикаторов, который мы используем в торговле, является индекс облегчения рынка MFI. Это основная мера того, насколько эффективно текущий объём торговли двигает цену во времени [плотность или разрежённость " воздушного пространства" для цен]. Чем выше MFI, тем больше изменений цен для каждой единицы объёма. Мы хотели бы инвестировать наши деньги в рынок, когда цены движутся быстрее, давая нам максимальную доходность. Как объяснялось в Главе 6, MFI вычисляется как отношение торгового диапазона к объёму, а результат деления сравнивается с пре- дыдущим временным периодом. После работы с этим индикатором в течение нескольких лет, мы заметили, что для него характерен различный диапазон в каждой из волн Эллиотта. Большинство трейдеров, даже профессионалов, придерживающихся волновых взглядов, иногда приходят в расстройство при подсчёте волн на ценовом графике. Я нашёл искомый, более удобный, более точный и менее субъективный способ расчёта волн. Моя следующая идея состояла в том, чтобы вычислить MFI в каждой волне, усредняя бары MFI, а затем сравнивая с другими средними значениями для различных волн. Я обнаружил именно то, что ожидал. Усреднённый MFI был самым высоким для волны 3. В волнах 1 и 5 среднее значение MFI было меньше. Было ясно, что здесь существовало расхождение между ценой в конце волны 5 и средним значением MFI для волны 5. Хотя цена на конце волны 5 была выше, чем цена на конце волны 3, среднее значение для MFI в волне 5 было меньше, создавая дивергенцию [расхождение, Рис. 7-16 ]. Эта диверген ция стала прогрессивным индикатором для определения окончания этой импульсной серии и предсказания изменения в тренде. Идентифицируя ряд параметров, мы смогли торговать с их использованием, а также создать индикатор для определения различной степени облегчённого рынка в каждой волне. Это привело к успеху с MFI. MFI - истинно настоящий индикатор движущей силы [моментума]. Большинство " имеющихся в наличии" индикаторов, типа стохастических осцилляторов, RSI и т. д., не позволяют сравнивать величину движущей силы рынка. Они сравнивают текущую цену с ценой, которая была " х" баров на- зад. Они не сравнивают уровень внутренних ценовых движений внутри волны 5 с тем же процессом внутри волны 3. Именно поэтому, более традиционные индикаторы, используемые трейдерами сегодня, устой чиво не будут показывать окончание тренда - наиболее критической информации в торговле.

|

|

|

Том Джозеф, выдающийся исследователь в области методов торговли, создал очень эффективный индикатор моментума. Он построил 35-периодное скользящее среднее и вычел его из 5-периодного скользящего среднего. Он воспроизводится как осциллятор, который программируется на большинстве программно-аппаратных средств, предоставляющих информацию о котировках. Скользящее 5-периодное среднее сглаживает и представляет текущую, краткосрочную силу рынка, а 35-периодное скользящее показывает силу рынка за более длительный период. Мы обнаружили, что если изменить периодичность осциллятора на 5 и 34 бара [5/34], то получим близкое приближение к тому разногласию, которое находится значительно более трудоёмкой работой, использующей усреднение MFI для каждой волны. Например представьте, что Вы в настоящее время находитесь в волне 3. Скользящее среднее с 5-периодами представляет собой коэффициент движения цены внутри волны 3, эта скорость изменения цены, также как и MFI развивается быстрее, чем в любое другое время в отсчёте волны Эллиотта. Скользящее среднее с 34-периодами представляет скорость движения цены или MFI внутри волн 1 и 2. Эта скорость изменения намного меньше, чем скорость 5-периодного среднего, что создаёт серьёзный разрыв между этими двумя скользящими средними. Самый высокий пик для осциллятора 5/34 создаётся волной 3. За все эти годы мы нашли немало путей работы с этим осциллятором.

|

|

|

|

|

|