|

Структурные и страховые продукты.

|

|

|

|

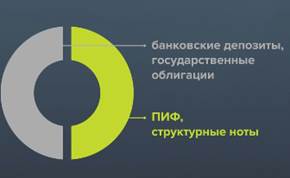

Структурные ноты – распределение инвестиций между разными финансовыми инструментами.

Бывают:

- 100% возврат капитала

- Частичная защита (большая доходность)

Это означает, что мы готовы брать на себя какие-то риски не до получения всей суммы, но за счёт этого получить наибольшую доходность.

Стоимость входа: от 300 т.р. – 1 млн.руб.

Срок инвестирования – до 1 года

Стр.ноты могут быть привязаны к различным фин. инструментам (акции, индекс РТС, индексы акций американских или китайских, нефть, золото, валюта и т.д.)

100% защита капитала предполагает, что большую часть суммы идет на депозит или низкорискованные ценные бумаги. В результате эти проценты гарантируют возврат ваших денег. Оставшаяся сумма (10-30%) инвестируются на ваше усмотрение, покупая ту или иную ноту. Получаем вилку сценариев. При реализации благоприятного сценария помимо полного возврата инвестиций получаем сумму, которая зависит от того, насколько вырос актив либо упал. Получаем доход около 20%. При неблагоприятном исходе получаем только ту сумму, которую вложили. С учётом инфляции остаёмся в минусе.

Если обещают доходность 30-40%, то сумма потерь при неблагоприятном сценарии может доходить до 50% вложенных средств.

Вкладываться в стр. ноты выгодно, если хоти вложиться в зарубежный рынок.

Продукты инвестиционного и накопительного страхования.

1) Накопительное страхование.

Минусы:

- длительный период инвестирования;

- низкая доходность (4-7%)

Преимущество:

- стимулирование ежемесячных взносов на формирование будущей пенсии (до 1800 руб. в месяц на накопительный счет). Средства размещаются в надежные, но не прибыльные источники (гособлигации, депозиты) на срок 10 лет и выше.

|

|

|

В случае ухода из жизни или потери трудоспособности, наследники получают накопительную сумму + 100% компенсация.

Если риски не реализованы, получаем сумму, накопленную за эти годы + накопленный доход минус стоимость страхования.

2) Инвестиционное страхование.

Срок инвестирования 1-3 года. Стоимость входа от 300 т.р.

Средства размещаются туда же.

В случае ухода из жизни или потери трудоспособности, наследники получают накопительную сумму + 100% компенсация.

Если риски не реализованы, получаем сумму, накопленную за эти годы минус комиссия + инвестиционный доход.

В России более выгодно класть деньги на депозит. Единственный минус, при потере трудоспособности не получим страховую сумму. В нынешних реалиях страховой полис купить дешевле.

Нефинансовые инструменты.

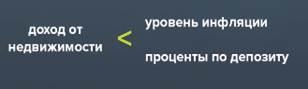

1. Аренда квартиры.

Инвестиции в недвижимость трудноизвлекаемы.

Доходы выше, чем сдача в аренду квартиры.

2. Драгоценные металлы.

Это больше неполучение быстрого заработка, а попытка сохранить накопленный капитал.

Прибыль от драгоценных металлов дают:

- структурные продукты

- профессиональная игра на бирже.

Рекомендуется вложить в обезличенные металлические счета (золото, серебро, платина, палладий). Обезличенные – это означает, что не покупаются наличные граммы металлов и лежат в ячейке. При желании получить деньги, происходит конвертация граммы металла в деньги. Вкладывать в металлы нужно на долгосрочной основе – 10-20 лет. Это больше инструмент диверсификации капитала, когда не планируется на эти деньги через год-два покупать квартиру и т.д. Не входят в систему страхования вкладов.

3. Антиквариат, эксклюзивные ювелирные украшения.

Для получения прибыли необходимы экспертные знания, либо нужно будет прибегнуть к помощи специалиста.

Пенсионные накопления.

К 2025 году чтобы получить пенсию, необходим стаж – 15 лет и более (самозанятость или работа в компании с «белой» зарплатой).

|

|

|

Пенсия человеку назначается исходя из пенсионных баллов, где учитывается трудовой стаж, служба в армии, декретный отпуск.

Пенсионный калькулятор есть на сайте ПФР.

Пример:

· Женщина – 30 лет, двое детей, всего 2 года декретного отпуска, 30 лет трудового стажа, 100 т.р. в месяц зарплата. К 55 годам ей выплачивать будут 14800 руб. – 15% от зарплаты.

· Мужчина – год службы в армии, 30 лет стажа, 100 т.р. в месяц зарплата. Выходя на пенсию будет получать 14600 руб.

Нужно иметь альтернативные источники финансирования:

· Сбережения на депозите, инвестиции в ценные бумаги (регулярно пополнять свои накопления)

· Накопительное пенсионное страхование (нужно заключить договор с банком/страховой компанией/ПФР и, одновременно страхуясь от риска ухода из жизни/потери трудоспособности на протяжении оставшихся лет до пенсии, также получать доход. И к моменту выхода на пенсию будем получать ещё одну частную пенсию).

Прибыль по страховым вкладам ниже банковских депозитов.

Денежные средства вскоре тоже будут застрахованы в НПФ.

Правильные финансовые стратегии на примерах кейсов.

1.

2.

3.

4.

|

|

|