|

Оценка риска инвестиционного портфеля «капитал»

|

|

|

|

Для оценки риска инвестиционного портфеля сначала необходимо вычислить вариацию доходности и стандартное отклонение каждого его актива по формулам (4) и (5) соответственно.

Var(r1)=0,35*(12-4,3)2+0,25*(-5-4,3)2+0,2*(6-4,3)2+0,15*(-4,3)2+

+0,05*(3-4,3)2=20,1+21,6+0,6+2,8+0,1=45,2

σ1=6,7

Var(r2)=0,35*(11-4,1)2+0,25*(5-4,1)2+0,2*(-4,1)2+0,15*(-5-4,1)2+

+0,05*(-10-4,1)2=16,7+0,2+3,4+12,4+9,9=42,6

σ2=6,5

Var(r3)=0,35*(4-3)2+0,25*(10-3)2+0,2*(-3)2+0,15*(-5-3)2+0,05*(-8-3)2=

=0,35+12,2+1,8+9,6+6=30

σ3=5,5

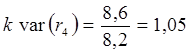

Var(r4)=0,35*(18-8,2)2+0,25*(8-8,2)2+0,2*(3-8,2)2+0,15*(-7-8,2)2+

+0,05*(-8,2)2=31,5+0,01+5,4+3,6+3,4=74,9

σ4=8,6

Var(r5)=0,35*(-3-0,8)2+0,25*(-8-0,8)2+0,2*(14-0,8)2+0,15*(8-0,8)2+

+0,05*(5-0,8)2=5,05+19,4+34,8+7,8+0,9=67,9

σ5=8,2

Таблица 4. Стандартные отклонения доходностей акций инвестиционного портфеля «Капитал»

| Стандартные отклонения доходностей акций, σ | ||||

| Газпром | Сбербанк | Лукойл | НорНикель | РусГидро |

| 6,7 | 6,5 | 5,5 | 8,6 | 8,2 |

Стандартные отклонения доходности по каждой из акций отражают степень рискованности инвестиции в данную акцию. Но чтобы сравнить степень риска различных акций с различной средней (ожидаемой) доходностью и различным стандартным отклонением доходности, необходимо рассчитать коэффициент вариации, пользуясь формулой (6):

Таблица 5. Рассчитанные коэффициенты вариации

| коэффициенты вариации | ||||

| Газпром | Сбербанк | Лукойл | НорНикель | РусГидро |

| 1,56 | 1,6 | 1,8 | 1,05 | 10,5 |

Теперь мы видим, что наименее рискованная ценная бумага в нашем портфеле – это акции ГМК Норильский Никель, самая высокая доходность также у этих акций. А самая рискованная ценная бумага – акции ОАО РусГидро, и средняя доходность у них самая низкая.

Для отражения степени согласованности в поведении доходностей активов необходимо вычислить и проанализировать ковариацию между всеми активами инвестиционного портфеля «Капитал» по формуле (7).

|

|

|

cov(r1,r2)=0,35*(12-4,3)*(11-4,1)+0,25*(-5-4,3)*(5-4,1)+

+0,2*(6-4,3)*(-4,1)+0,15*(-4,3)*(-5-4,1)+0,05*(3-4,3)*(-10-4,1)=

=18,6-2-1,4+5,9+0,9=22

cov(r1,r3)=0,35*(12-4,3)*(4-3)+0,25*(-5-4,3)*(10-3)+

+0,2*(6-4,3)*(-3)+0,15*(-4,3)*(-5-3)+0,05*(3-4,3)*(-8-3)=

=2,7-16,3-1+5,2+0,7=-8,7

cov(r1,r4)=0,35*(12-4,3)*(18-8,2)+0,25*(-5-4,3)*(8-8,2)+

+0,2*(6-4,3)*(3-8,2)+0,15*(-4,3)*(-7-8,2)+0,05*(3-4,3)*(-8,2)=

=26,4+0,5-1,8+9,8+0,5=35,4

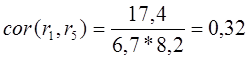

cov(r1,r5)=0,35*(12-4,3)*(-3-0,8)+0,25*(-5-4,3)*(-8-0,8)+

+0,2*(6-4,3)*(14-0,8)+0,15*(-4,3)*(8-0,8)+0,05*(3-4,3)*(5-0,8)=

=-10,2+18,8+4,5+4,6-0,3=17,4

cov(r2,r3)=0,35*(11-4,1)*(4-3)+0,25*(5-4,1)*(10-3)+

+0,2*(-4,1)*(-3)+0,15*(-5-4,1)*(-5-3)+0,05*(-10-4,1)*(-8-3)=

=2,4+1,6+2,5+11,3+7,8=25,6

cov(r2,r4)=0,35*(11-4,1)*(18-8,2)+0,25*(5-4,1)*(8-8,2)+

+0,2*(-4,1)*(3-8,2)+0,15*(-5-4,1)*(-7-8,2)+0,05*(-10-4,1)*(-8,2)=

=23,7-0,05+4,3+20,7+5,8=54,5

cov(r2,r5)=0,35*(11-4,1)*(-3-0,8)+0,25*(5-4,1)*(-8-0,8)+

+0,2*(-4,1)*(14-0,8)+0,15(-5-4,1)*(8-0,8)+0,05*(-10-4,1)*(5-0,8)=

=-9,2-2-10,8-9,8-3=-34,8

cov(r3,r4)=0,35*(4-3)*(18-8,2)+0,25*(10-3)*(8-8,2)+

+0,2*(-3)*(3-8,2)+0,15*(-5-3)*(-7-8,2)+0,05*(-8-3)*(-8,2)=

=3,4-0,35+3,1+18,2+4,5=28,9

cov(r3,r5)=0,35*(4-3)*(-3-0,8)+0,25*(10-3)*(-8-0,8)+

+0,2*(-3)*(14-0,8)+0,15*(-5-3)*(8-0,8)+0,05*(-8-3)*(5-0,8)=

=-1,3-15,4-7,9-8,6-2,3=-35,5

cov(r4,r5)=0,35*(18-8,2)*(-3-0,8)+0,25*(8-8,2)*(-8-0,8)+

+0,2*(3-8,2)*(14-0,8)+0,15*(-7-8,2)*(8-0,8)+0,05*(-8,2)*(5-0,8)=

=-13+0,4-13,7-16,4-1,7=-44,4

Для наглядности рассчитанные показатели ковариации сведем в таблицу. Уточним, что: cov(ri,rj)=cov(rj,ri); cov(ri,ri)=var(ri), следовательно диагональные значения нашей таблицы будут равны значениям вариации активов.

Таблица 6. Рассчитанные показатели ковариации активов

| Акции эмитентов | Газпром | Сбербанк | Лукойл | НорНикель | РусГидро |

| Газпром | 45,2 | 22 | -8,7 | 35,4 | 17,4 |

| Сбербанк | 22 | 42,6 | 25,6 | 54,5 | -34,8 |

| Лукойл | -8,7 | 25,6 | 30 | 28,9 | -35,5 |

| НорНикель | 35,4 | 54,5 | 28,9 | 74,9 | -44,4 |

| РусГидро | 17,4 | -34,8 | -35,5 | -44,4 | 67,9 |

Как нам уже известно из 1 главы, положительная ковариация означает, что в движении доходности двух ценных бумаг имеется тенденция изменяться в одних и тех же направлениях: если доходность одной акции возрастает (или уменьшается), то и доходность другой акции также возрастает (уменьшится). Если же между доходностями акций этих двух компаний существует отрицательная ковариация, то увеличению (уменьшению) доходности акций одной компании соответствует снижение (увеличение) доходности акций другой компании.

|

|

|

Из таблицы 6 видно, что отрицательная ковариация наблюдается в основном с акциями компании ОАО РусГидро, а также между компаниями Газпром и Лукойл. Между остальными акциями существует положительная ковариация.

Для определения степени взаимозависимости двух активов необходимо вычислить коэффициенты корреляции, используя формулу (8). Результаты сведем в таблицу.

Коэффициент корреляции лежит в пределах от -1 до +1. При этом (+1) означает полное совпадение направления движения, а (-1) - полное несовпадение.

Таблица 7. Рассчитанные коэффициенты корреляции активов

| Акции эмитентов | Газпром | Сбербанк | Лукойл | НорНикель | РусГидро |

| Газпром | - | 0,5 | -0,24 | 0,6 | 0,32 |

| Сбербанк | 0,5 | - | 0,7 | 0,97 | -0,65 |

| Лукойл | -0,24 | 0,7 | - | 0,6 | -0,8 |

| НорНикель | 0,6 | 0,97 | 0,6 | - | -0,6 |

| РусГидро | 0,32 | -0,65 | -0,8 | -0,6 | - |

Из таблицы видно, что полной положительной или полной отрицательной корреляции среди активов портфеля нет. Но наблюдается сильная положительная корреляционная связь между акциями Сбербанка и Норильского Никеля, что не очень хорошо для портфельных инвестиций. И достаточно сильная отрицательная корреляционная связь между акциями компаний Лукойл и ОАО РусГидро. Для снижения рисков портфеля необходимо выбирать активы с отрицательной корреляцией. В этом случае падение доходности акций Лукойла, частично компенсируется ростом доходности акций компании ОАО РусГидро.

После расчета основных показателей по каждому из активов, можем вычислить общий риск инвестиционного портфеля «Капитал». Сначала рассчитаем вариацию доходности (дисперсию) по формуле (9).

Для наглядности расчетов сначала заполним матрицу:

| N | 1 | 2 | 3 | 4 | 5 |

| 1 | w12var(r1) | w1w2cov(r1,r2) | w1w3cov(r1,r3) | w1w4cov(r1,r4) | w1w5cov(r1,r5) |

| 2 | w1w2cov(r1,r2) | w22var(r2) | w2w3cov(r2,r3) | w2w4cov(r2,r4) | w2w5cov(r2,r5) |

| 3 | w1w3cov(r1,r3) | w2w3cov(r2,r3) | w32var(r3) | w3w4cov(r3,r4) | w3w5cov(r3,r5) |

| 4 | w1w4cov(r1,r4) | w2w4cov(r2,r4) | w3w4cov(r3,r4) | w42var(r4) | w4w5cov(r4,r5) |

| 5 | w1w5cov(r1,r5) | w2w5cov(r2,r5) | w3w5cov(r3,r5) | w4w5cov(r4,r5) | w52var(r5) |

Для расчета вариации доходности портфеля, необходимо сложить все члены матрицы:

var(rp)= w12var(r1)+ w22var(r2)+ w32var(r3)+ w42var(r4)+ w52var(r5)+

+2w1w2cov(r1,r2)+2w1w3cov(r1,r3)+2w1w4cov(r1,r4)+2w1w5cov(r1,r5)+

+2w2w3cov(r2,r3)+2w2w4cov(r2,r4)+2w2w5cov(r2,r5)+2w3w4cov(r3,r4)+

+2 w3w5cov(r3,r5)+2 w4w5cov(r4,r5).

Теперь подставим значения:

|

|

|

var(rp)=0,252*45,2+0,152*42,6+0,152*30+0,252*74,9+0,22*67,9+

+2*0,25*0,15*22+2*0,25*0,15*(-8,7)+2*0,25*0,25*35,4+2*0,25*0,2*17,4+

+2*0,15*0,15*25,6+2*0,15*0,25*54,5+2*0,15*0,2*(-34,8)+2*0,15*0,25*28,9+

+2*0,15*0,2*(-35,5)+2*0,25*0,2*(-44,4)=

=2,8+0,7+1+4,7+2,7+1,7-0,7+4,4+1,7+1,2+4,1-2,1+2,2-2,1-4,4.

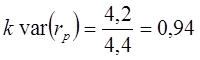

var(rp)=17,9

Полученные данные сведем в итоговую таблицу:

Таблица 8. Основные показатели портфеля «Капитал»

| Показатель | Значение |

| Доходность | 4,4 % |

| Стандартное отклонение доходности | 4,2 % |

| Коэффициент вариации доходности | 0,94 |

Ожидаемая доходность инвестиционного портфеля «Капитал» равна 4,4 %. Из них 0,21 от акций вращающихся в иностранноц валюте в РТС и 4,18 от акций вращающихся на ММВБ в рублях. Соответственно ожидаемая доходность от акций ММВБ в рублях равна 21 000, а в долларах от акций РТС составит 10,1.

Общий риск портфеля – 4,2 %. Инвестиционный портфель «Капитал» имеет невысокую доходность при достаточно низкой величине риска. Коэффициент вариации необходим нам для дальнейшего сравнения рискованности портфеля при различных изменениях его структуры. В следующей главе рассмотрим пути оптимизации данного инвестиционного портфеля.

|

|

|