|

Основные деловые способности

|

|

|

|

Более десяти лет подряд пивоваренная компания «Балтика» является лидером рынка пива в России, но не останавливается на достигнутом. С каждым годом она стремится быть лучше, потому что хочет стать эталоном для пивоваренных компаний во всем мире, и 2007 год – еще один шаг в заданном направлении.

Компания достигла амбициозных целей, которые были поставлены перед ней на этот год, увеличив объемы продаж и долю рынка на фоне усилившейся конкуренции и сохранив рентабельность на высоком уровне, несмотря на беспрецедентный рост цен на сырье и доставку продукции. Высокие финансовые результаты позволили существенно увеличить размер выплат дивидендов по акциям.

В 2007 году российский рынок пива рос необычайно высокими темпами, при этом объемы продаж компании росли быстрее, увеличив долю рынка до 37,6%. Титульный бренд «Балтика» в 2007 году был признан самым ценным брендом в категории потребительских товаров в России, а также самым динамичным и перспективным среди крупнейших пивных брендов в мире. В самое ближайшее время бренд «Балтика» займет позицию №1 по объемам продаж в Европе, а в долгосрочной перспективе планируется вывести бренд «Балтика» на лидирующие позиции в мире. В 2007 году география экспортных продаж была расширена до 46 стран (с 33 в 2006 году), а в апреле началось лицензионное производство пива «Балтика №3 Классическое» в Великобритании.

Компания своевременно реагирует на изменяющуюся конъюнктуру рынка пива в России и инвестирует значительные средства в инновации, развитие и продвижение сильных брендов, а также в расширение производства в регионах потребления. В 2007 году успешно завершён проект утроения мощностей филиала «Балтика-Самара», началось удвоение мощностей в Воронеже и строительство нового, одиннадцатого, завода в Новосибирске.

|

|

|

Развивая бизнес, компания всегда помнит о качестве продукции и об экологии. На всех заводах ОАО «Балтика» используется самое современное оборудование и автоматизированные системы управления, обеспечивающие высокотехнологичное производство, экономичное потребление ресурсов, а также экологическую безопасность.

«Балтика» ответственно выполняет свои главные социальные функции – является крупнейшим налогоплательщиком в регионах, обеспечивает достойные условия труда сотрудникам, берет на себя дополнительные обязательства по решению социальных проблем общества.

В Компании разработан и введен в действие Кодекс корпоративной культуры – неотъемлемый инструмент формирования единой и сильной команды профессионалов, помогающий реализовать все преимущества от объединения четырех компаний, которое завершилось в 2006 году.

Совершенствуется система корпоративного управления путём применения лучшей международной практики для повышения эффективности бизнес-процессов, стоимости компании и доходности акций. «Балтика» сегодня – крупнейшая по капитализации компания в секторе товаров народного потребления в России. За существенный вклад в развитие смежных отраслей экономики России (в том числе в рамках агропроекта) в декабре 2007 года «Балтика» получила национальную награду «Компания года».

Анализ покупателей

Для анализа предпочтений покупателей строится таблица предпочтений, а затем на её основе – гребешковая диаграмма.

Таблица 16 – Таблица предпочтений покупателей

| Критерий | Важность |

| Вкус | 4,8 |

| Упаковка | 4,1 |

| Удобство открытия | 3,9 |

| Сила торговой марки | 3,5 |

| Цена | 3 |

Теперь строим аналогичные диаграммы для каждой СЗХ компании, причём на диаграмме должны быть отмечены предпочтения покупателей, реальные значения компании и значения этих же показателей для фирмы-конкурента. Сразу же делаем выводы после каждой диаграммы.

|

|

|

Оба конкурента немного меньше требуемого значения по вкусу, у SABMiller лучше показатель по критерию «упаковка», однако по остальным, менее важным критериям он уступает как желаниям потребителей, так и компании «Балтика».

Наблюдаются незначительные различия в индивидуальных значениях потребительских критериев у обоих конкурентов. В целом, чистое лидерство компании «Балтика» по этой СЗХ оправданно.

Очевидно полное преимущество премиальных марок пива компании «Балтика» над аналогичной зоной хозяйствования у главного конкурента. По всем критериям значения СЗХ «Премиальные, РФ» выше не только, чем у SUN InBev, но и желаемых потребительских значений, что, безусловно, намного важнее.

Практически обратная ситуация сложилась у СЗХ-близнеца предыдущей, продающейся на рынках бывшего СССР: главный конкурент по всем параметрам «бьёт» компанию «Балтика», соответственно наблюдается закономерное отставание от Heineken.

И в среднеценовом секторе на рынке России основным конкурентом Балтики является Heineken. Но вот, что интересно: здесь ситуация кардинально меняется, и лидером рынка становится изучаемая компания, значения покупательских критериев которой практически полностью соответствуют желаемым. Отсюда и закономерное чистое лидерство по этой зоне хозяйствования.

Необычная ситуация наблюдается в аналогичном секторе в СНГ. Изучаемая компания разработала продукты практически идеально удовлетворяющие предпочтения потребителей, однако «абориген» местного рынка компания «Оболонь» за счёт силы своей торговой марки и ещё некоторых критериев имеет большую долю рынка в этой СЗХ.

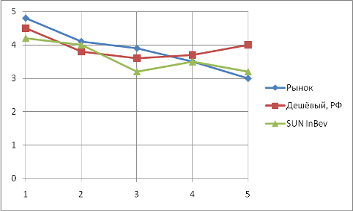

В СЗХ «Экономичный, РФ» обе компании практически соответствуют вкусам покупателей, однако по всем характеристиками главный конкурент Sun InBev всё же немного лучше, поэтому и позиции этой фирмы крепче.

И вновь СНГ, и вновь «Оболонь» не оставляет шансов компании «Балтика». Мало того, что по всем критериям «Балтика» не дотягивает до желаний клиентов, так «Оболонь» ещё и значительно лучше удовлетворяет эти самые желания. Казалось бы, шансов у компании «Балтика» на хорошую деятельность в этой отрасли мало, однако рынок растёт бурными темпами, люди с каждым годом пьют всё больше и больше недорогого пива, поэтому всё будет хорошо.

|

|

|

Перейдём к рассмотрению последней ценовой категории – самого дешёвого пива, продающегося на территории России. И компания «Балтика», и её основной конкурент имеют практически одинаковые гребешковые диаграммы, хотя, например, в цене Sun InBev уступает изучаемой фирме, отсюда вытекает закономерное минимальное лидерство компании «Балтика».

Судя по всем гребешковым диаграммам, где есть «Оболонь», там у компании «Балтика» всё идёт хуже, чем обычно. Однако, это не повод для сильных огорчений, потому что у компании «Балтика» «хуже, чем обычно», означает «намного лучше, чем у других». «Балтика» не является лидером этой отрасли, однако позиция сильного последователя приносит ей прибыль в?37,3 млн.

Оценка конкурентов

Перейдём к оценке конкурентов: анализируется общая конкурентная ситуация на рынке (тип конкуренции), коэффициент интенсивности конкуренции и прибыльность каждой СЗХ. Затем находится интегральный показатель конкуренции, численно равный среднему геометрическому подсчитанных показателей. Чем ближе значение интегрированного показателя лежат к единице, тем более благоприятные условия для работы существуют в данной отрасли.

Таблица 17. Оценка конкуренции СЗХ «Лицензионные марки, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,261 | 0,068 |

| Sun InBev | 0,120 | 0,014 |

| Heineken | 0,101 | 0,010 |

| Efes | 0,111 | 0,012 |

| SABMiller | 0,144 | 0,021 |

| Прочие | 0,263 | 0,069 |

| Тип конкуренции Ih |

| 0,805 |

| Коэффициент интенсивности Iv |

| 0,119 |

| Средняя рентабельность Ir |

| 0,450 |

| Интегрированный показатель C |

| 0,351 |

Таблица 18. Оценка конкуренции СЗХ «Лицензионные марки, СНГ»

| Фирма | Доля | Доля в квадрате | ||

| Балтика | 0,243 | 0,059 | ||

| Sun InBev | 0,120 | 0,014 | ||

| Heineken

| 0,162 | 0,026 | ||

| Efes | 0,096 | 0,009 | ||

| SABMiller | 0,112 | 0,013 | ||

| Прочие | 0,267 | 0,071 | ||

| Тип конкуренции Ih |

| 0,807 | ||

| Коэффициент интенсивности Iv |

| 0,117 | ||

| Средняя рентабельность Ir |

| 0,370 | ||

| Интегрированный показатель C |

| 0,327 |

Таблица 19. Оценка конкуренции СЗХ «Премиальные, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,592 | 0,350 |

| Sun InBev | 0,132 | 0,017 |

| Heineken | 0,115 | 0,013 |

| Efes | 0,056 | 0,003 |

| SABMiller | 0,014 | 0,000 |

| Прочие | 0,091 | 0,008 |

| Тип конкуренции Ih |

| 0,607 |

| Коэффициент интенсивности Iv |

| 0,079 |

| Средняя рентабельность Ir |

| 0,350 |

| Интегрированный показатель C |

| 0,256 |

Таблица 20. Оценка конкуренции СЗХ «Премиальные, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,213 | 0,045 |

| Sun InBev | 0,164 | 0,027 |

| Heineken | 0,306 | 0,094 |

| Efes | 0,064 | 0,004 |

| SABMiller | 0,099 | 0,010 |

| Оболонь | 0,154 | 0,024 |

| Тип конкуренции Ih |

| 0,796 |

| Коэффициент интенсивности Iv |

| 0,164 |

| Средняя рентабельность Ir |

| 0,250 |

| Интегрированный показатель C |

| 0,320 |

Таблица 21. Оценка конкуренции СЗХ «Среднеценовой, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,467 | 0,218 |

| Sun InBev | 0,124 | 0,015 |

| Heineken | 0,248 | 0,062 |

| Efes | 0,069 | 0,005 |

| SABMiller | 0,084 | 0,007 |

| Прочие | 0,008 | 0,000 |

| Тип конкуренции Ih |

| 0,693 |

| Коэффициент интенсивности Iv |

| 0,197 |

| Средняя рентабельность Ir |

| 0,000 |

| Интегрированный показатель C |

| 0,000 |

Таблица 22. Оценка конкуренции СЗХ «Среднеценовой, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,271 | 0,073 |

| Sun InBev | 0,109 | 0,012 |

| Heineken | 0,104 | 0,011 |

| Efes | 0,039 | 0,002 |

| SABMiller | 0,103 | 0,011 |

| Оболонь | 0,374 | 0,140 |

| Тип конкуренции Ih |

| 0,752 |

| Коэффициент интенсивности Iv |

| 0,099 |

| Средняя рентабельность Ir |

| 0,170 |

| Интегрированный показатель C |

| 0,233 |

Таблица 23. Оценка конкуренции СЗХ «Экономичный, РФ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,129 | 0,017 |

| Sun InBev | 0,274 | 0,075 |

| Heineken | 0,134 | 0,018 |

| Efes | 0,124 | 0,015 |

| SABMiller | 0,199 | 0,040 |

| Прочие | 0,140 | 0,020 |

| Тип конкуренции Ih |

| 0,816 |

| Коэффициент интенсивности Iv |

| 0,157 |

| Средняя рентабельность Ir |

| 0,180 |

| Интегрированный показатель C |

| 0,285 |

Таблица 24. Оценка конкуренции СЗХ «Экономичный, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,104 | 0,011 |

| Sun InBev | 0,157 | 0,025 |

| Heineken | 0,110 | 0,012 |

| Efes | 0,099 | 0,010 |

| SABMiller | 0,137 | 0,019 |

| Оболонь | 0,393 | 0,154 |

| Тип конкуренции Ih |

| 0,769 |

| Коэффициент интенсивности Iv |

| 0,076 |

| Средняя рентабельность Ir |

| 0,360 |

| Интегрированный показатель C |

| 0,276 |

Таблица 25. Оценка конкуренции СЗХ «Дешёвый, РФ»

| Фирма | Доля | Доля в квадрате | ||

| Балтика | 0,364 | 0,132 | ||

| Sun InBev | 0,352 | 0,124 | ||

| Heineken | 0,105 | 0,011 | ||

| Efes | 0,123 | 0,015 | ||

| SABMiller | 0,014 | 0,000 | ||

| Прочие | 0,042 | 0,002

| ||

| Тип конкуренции Ih |

| 0,715 | ||

| Коэффициент интенсивности Iv |

| 0,225 | ||

| Средняя рентабельность Ir |

| 0,400 | ||

| Интегрированный показатель C |

| 0,401 |

Таблица 26. Оценка конкуренции СЗХ «Дешёвый, СНГ»

| Фирма | Доля | Доля в квадрате |

| Балтика | 0,196 | 0,038 |

| Sun InBev | 0,157 | 0,025 |

| Heineken | 0,198 | 0,039 |

| Efes | 0,123 | 0,015 |

| SABMiller | 0,072 | 0,005 |

| Оболонь | 0,254 | 0,065 |

| Сумма | 1 | 0,187 |

| Тип конкуренции Ih |

| 0,813 |

| Коэффициент интенсивности Iv |

| 0,120 |

| Средняя рентабельность Ir |

| 0,450 |

| Интегрированный показатель C |

| 0,353 |

Как видно из таблиц наиболее привлекательной отраслью является СЗХ «Дешёвый, РФ» (C=0,401), а наименее привлекательной отраслью становится СЗХ «Среднеценовой, РФ» из-за убытков, которые фирма несёт, работая в этой зоне.

Теперь построим ценностные карты по каждой СЗХ.

Таблица 27. Исходные данные для построения ценностной карты по СЗХ «Лицензионные марки, РФ»

|

| Лицензионные марки, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие |

| ОЦ | 5 | 4 | 5 | 3 | 8 | 5 |

| ОЦ* | 6 | 7 | 6 | 8 | 3 | 6 |

| ОК | 8 | 5 | 7 | 3 | 8 | 3 |

| П | 14 | 12 | 13 | 11 | 11 | 9 |

| ДРспр | 0,200 | 0,171 | 0,186 | 0,157 | 0,157 | 0,129 |

| ДРреал | 0,261 | 0,120 | 0,101 | 0,111 | 0,144 | 0,263 |

| Индекс изменения доли рынка | 0,766 | 1,429 | 1,839 | 1,416 | 1,091 | 0,489 |

Таблица 28. Исходные данные для построения ценностной карты по СЗХ «Лицензионные марки, СНГ»

|

| Лицензионные марки, СНГ | Sun InBev | Heineken | Efes | SABMiller | Прочие |

| ОЦ | 4 | 6 | 5 | 3 | 4 | 6 |

| ОЦ* | 7 | 5 | 6 | 8 | 7 | 5 |

| ОК | 9 | 5 | 7 | 7 | 4 | 6 |

| П | 16 | 10 | 13 | 15 | 11 | 11 |

| ДРспр | 0,211 | 0,132 | 0,171 | 0,197 | 0,145 | 0,145 |

| ДРреал | 0,243 | 0,120 | 0,162 | 0,096 | 0,112 | 0,267 |

| Индекс изменения доли рынка | 0,866 | 1,096 | 1,056 | 2,056 | 1,292 | 0,542 |

Таблица 29. Исходные данные для построения ценностной карты по СЗХ «Премиальные, РФ»

|

| Премиальные, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие |

| ОЦ | 4 | 4 | 6 | 6 | 6 | 8 |

| ОЦ* | 7 | 7 | 5 | 5 | 5 | 3 |

| ОК | 8 | 5 | 4 | 4 | 6 | 3 |

| П | 15 | 12 | 9 | 9 | 11 | 6 |

| ДРспр | 0,242 | 0,194 | 0,145 | 0,145 | 0,177 | 0,097 |

| ДРреал | 0,592 | 0,132 | 0,115 | 0,056 | 0,014 | 0,091 |

| Индекс изменения доли рынка | 0,409 | 1,466 | 1,262 | 2,592 | 12,673 | 1,063 |

Таблица 30. Исходные данные для построения ценностной карты по СЗХ «Премиальные, СНГ»

|

| Премиальные, СНГ | Sun InBev | Heineken | Efes | SABMiller | Прочие |

| ОЦ | 6 | 8 | 3 | 9 | 8 | 10 |

| ОЦ* | 5 | 3 | 8 | 2 | 3 | 1 |

| ОК | 8 | 5 | 4 | 4 | 5 | 3 |

| П | 13 | 8 | 12 | 6 | 8 | 4 |

| ДРспр | 0,255 | 0,157 | 0,235 | 0,118 | 0,157 | 0,078 |

| ДРреал | 0,213 | 0,164 | 0,306 | 0,064 | 0,099 | 0,154 |

| Индекс изменения доли рынка | 1,197 | 0,956 | 0,769 | 1,838 | 1,584 | 0,509 |

Таблица 31. Исходные данные для построения ценностной карты по СЗХ «Среднеценовой, РФ»

|

| Среднеценовой, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие |

| ОЦ | 4 | 6 | 7 | 5 | 8 | 7 |

| ОЦ* | 7 | 5 | 4 | 6 | 3 | 4 |

| ОК | 8 | 9 | 4 | 5 | 7 | 3 |

| П | 15 | 14 | 8 | 11 | 10 | 7 |

| ДРспр | 0,231 | 0,215 | 0,123 | 0,169 | 0,154 | 0,108 |

| ДРреал | 0,467 | 0,124 | 0,248 | 0,069 | 0,084 | 0,008 |

| Индекс изменения доли рынка | 0,494 | 1,737 | 0,496 | 2,453 | 1,832 | 13,462 |

Таблица 32. Исходные данные для построения ценностной карты по СЗХ «Среднеценовой, СНГ»

|

| Среднеценовой, СНГ | Sun InBev | Heineken | Efes | SABMiller | Оболонь |

| ОЦ | 5 | 6 | 5 | 4 | 6 | 3 |

| ОЦ* | 6 | 5 | 6 | 7 | 5 | 8 |

| ОК | 8 | 7 | 7 | 4 | 5 | 9 |

| П | 14 | 12 | 13 | 11 | 10 | 17 |

| ДРспр | 0,182 | 0,156 | 0,169 | 0,143 | 0,130 | 0,221 |

| ДРреал | 0,271 | 0,109 | 0,104 | 0,039 | 0,103 | 0,374 |

| Индекс изменения доли рынка | 0,671 | 1,430 | 1,623 | 3,663 | 1,261 | 0,590 |

Таблица 33. Исходные данные для построения ценностной карты по СЗХ «Экономичный, РФ»

|

| Экономичный, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие |

| ОЦ | 5 | 5 | 7 | 6 | 8 | 7 |

| ОЦ* | 6 | 6 | 4 | 5 | 3 | 4 |

| ОК | 7 | 8 | 6 | 4 | 8 | 4 |

| П | 13 | 14 | 10 | 9 | 11 | 8 |

| ДРспр | 0,200 | 0,215 | 0,154 | 0,138 | 0,169 | 0,123 |

| ДРреал | 0,129 | 0,274 | 0,134 | 0,124 | 0,199 | 0,140 |

| Индекс изменения доли рынка | 1,550 | 0,786 | 1,148 | 1,117 | 0,850 | 0,879 |

Таблица 34. Исходные данные для построения ценностной карты по СЗХ «Экономичный, СНГ»

|

| Экономичный, СНГ | Sun InBev | Heineken | Efes | SABMiller | Оболонь |

| ОЦ | 6 | 5 | 6 | 3 | 6 | 4 |

| ОЦ* | 5 | 6 | 5 | 8 | 5 | 7 |

| ОК | 7 | 5 | 7 | 2 | 5 | 6 |

| П | 12 | 11 | 12 | 10 | 10 | 13 |

| ДРспр | 0,176 | 0,162 | 0,176 | 0,147 | 0,147 | 0,191 |

| ДРреал | 0,104 | 0,157 | 0,110 | 0,099 | 0,137 | 0,393 |

| Индекс изменения доли рынка | 1,697 | 1,030 | 1,604 | 1,485 | 1,073 | 0,486 |

Таблица 35. Исходные данные для построения ценностной карты по СЗХ «Дешёвый, РФ»

|

| Дешёвый, РФ | Sun InBev | Heineken | Efes | SABMiller | Прочие |

| ОЦ | 3 | 5 | 8 | 9 | 10 | 7 |

| ОЦ* | 8 | 6 | 3 | 2 | 1 | 4 |

| ОК | 6 | 8 | 2 | 4 | 2 | 5 |

| П | 14 | 14 | 5 | 6 | 3 | 9 |

| ДРспр | 0,275 | 0,275 | 0,098 | 0,118 | 0,059 | 0,176 |

| ДРреал | 0,364 | 0,352 | 0,105 | 0,123 | 0,014 | 0,042 |

| Индекс изменения доли рынка | 0,754 | 0,780 | 0,934 | 0,956 | 4,202 | 4,202 |

Таблица 36. Исходные данные для построения ценностной карты по СЗХ «Дешёвый, СНГ»

|

| Дешёвый, СНГ | Sun InBev | Heineken | Efes | SABMiller | Оболонь |

| ОЦ | 5 | 6 | 5 | 7 | 9 | 5 |

| ОЦ* | 6 | 5 | 6 | 4 | 2 | 6 |

| ОК | 6 | 4 | 3 | 4 | 7 | 10 |

| П | 12 | 9 | 9 | 8 | 9 | 16 |

| ДРспр | 0,190 | 0,143 | 0,143 | 0,127 | 0,143 | 0,254 |

| ДРреал | 0,196 | 0,157 | 0,198 | 0,123 | 0,072 | 0,254 |

| Индекс изменения доли рынка | 0,972 | 0,910 | 0,722 | 1,032 | 1,984 | 1,000 |

Заключение

В заключении необходимо сделать общие выводы по текущему состоянию предприятия и прогнозах на будущее. В целом, у компании «Балтика» всё хорошо и бизнес развивается благополучно, хорошими темпами в направлении светлого будущего. Однако, есть тревожные сигналы, которые дают о себе знать. Во-первых, половине СЗХ компании «Балтика» грозит уменьшение доли рынка в обозримом будущем при условии, что менеджеры не будут принимать адекватных действий. Во-вторых, большинство СЗХ подвержены риску потерять свой уровень рентабельности, т. к. он несоразмерно велик по сравнению с занимаемой долей рынка, также СЗХ «Среднеценовой, РФ» и «Премиальный, РФ» могут лишиться нынешней доли рынка. По результатам построения матриц GE, Shell и ADL выявлено, что основные СЗХ компании относятся к «среднему бизнесу», т.е. ведутся на рынке со средней привлекательностью и со средней конкурентоспособностью.

Теперь о стратегиях развития. Начнём с СЗХ «Лицензионные марки, РФ». Что тут можно сказать? Темп роста этой СЗХ в 3 раза выше темпа роста рынка, кроме того отмечается высокая рентабельность, от конкурентов отрыв значительный. Рекомендация – вложить деньги для упрочнения лидерских позиций, чтобы, когда рынок перейдёт в стадию замедленного роста, иметь сильную позицию.

Ситуация с СЗХ «Лицензионные марки, СНГ» в принципе схожа с рассмотренной выше, однако темпы роста здесь ниже. Тем не менее, рынки пива стран ближнего зарубежья являются развивающимися, поэтому также не стоит расслабляться – конкуренты уже «дышат в затылок». Необходимо укреплять свои позиции. Инвестиции в данном случае приветствуются.

С «Премиальными, РФ» всё просто: большая рентабельность, высокий темп роста отрасли, доминирование в своём сегменте – положение прекрасное. Однако, ситуация может резко измениться, сейчас в мире – финансовый кризис, люди станут пить меньше дорогого пива, поэтому будет благоразумно немного снизить цены, потеряв при этом незначительную часть прибыли, но сохранить долю рынка, что в данный момент является приоритетным.

А вот с «Премиальными, СНГ» картина не такая жизнеутверждающая, как с предыдущими тремя зонами хозяйствования. Исследуемая фирма является лишь последователем в этой отрасли, хотя и показывает отличную прибыль. Часть прибыли, полученной от деятельности фирмы в СЗХ «Лицензионные марки», необходимо направить на поддержание этой СЗХ.

Ситуация с СЗХ «Среднеценовой, РФ» очень неоднозначна. С одной стороны – это единственная СЗХ, которая является убыточной, с другой – эта СЗХ является важнейшей для фирмы в историческом плане и к тому же приносит наибольшую выручку, а, значит, берёт на себя львиную долю косвенных расходов. Отказываться от этой СЗХ категорически не рекомендуется. Что же делать? По нашему мнению, необходимо проанализировать процесс производства, максимально снизить издержки и выйти из зоны убытков.

Положение СЗХ «Среднеценовой, СНГ» аналогично «Среднеценовой, РФ», только первая приносит хоть какую-то прибыль. По оценкам покупателей пиво этого сегмента практически полностью удовлетворяет вкусам потребителей, однако главный конкурент – «Оболонь» продаётся лучше. Возможно, необходимо провести различные маркетинговые мероприятия (дегустации, конкурсы и т.д.), чтобы потенциальные потребители распробовали наконец-таки наше пиво и избавились от патриархальных стереотипов о лучшем качестве украинского пива.

В СЗХ «Экономичный, РФ» всё очень скучно. Хотя отрасль и развивается быстрыми темпами, но занять твёрдую позицию в ней не получается. Остаётся довольствоваться положением последователя и постепенно стараться улучшать его путём инвестиций и разнообразных маркетинговых симуляций.

Ещё хуже ситуация с СЗХ «Экономичный, СНГ»: здесь и рентабельность довольно высокая, но в абсолютном выражении прибыль мизерная. Кроме того, положение незначительного участника оставляет желать лучшего. Тем не менее,?15 млн. лишними не будут, эту СЗХ необходимо поддерживать на плаву.

СЗХ «Дешёвый, РФ» ориентирована на массового потребителя: качество пива среднее, цена – низкая, отсюда большая выручка и неплохая рентабельность, совмещённая с высоким темпом роста рынка. На рынке есть конкуренты, забывать о них не стоит. СЗХ требует внимательного отношения к себе, в дальнейшем понадобятся финансовые вливания.

И в завершении о СЗХ «Дешёвый, СНГ»: ситуация похожа на вышерассмотренную, единственное отличие – главный конкурент здесь сильнее исследуемой компании. Неплохим вариантом, по-нашему мнению, было бы попробовать купить главного конкурента – «Оболонь», т. к. эта фирма меньше нашей. Т.о. на рынках СНГ пиво компании «Балтика» станет абсолютным лидером, обладая не

|

|

|