|

Получатели фиксированного номинального дохода

|

|

|

|

Из выявленного нами различия между номинальными и реальными доходами ясно, что инфляция ставит в невыгодное положение тех, кто получает фиксированный номинальный доход. Инфляция перераспределяет доходы за счет получателей фиксированного дохода в пользу других групп населения. Классическим примером служат пожилые супруги, живущие на частную пенсию или аннуитет, которые приносят фиксированный по величине ежемесячный номинальный доход. Человек, ушедший на пенсию в 1984 г. и получавший по тем временам достаточное пенсионное обеспечение, к 1998 г. обнаружил бы, что покупательная способность его пенсии снизилась наполовину.

Равным образом инфляция ухудшит положение земледельцев, получающих фиксированные арендные платежи, потому что с течением времени им станут поступать деньги, имеющие более низкую стоимость. В меньшей степени от инфляции пострадают некоторые «белые воротнички», часть служащих государственного сектора, доходы которых определяются фиксированной тарифной сеткой, а также семьи, живущие на фиксированные пособия по социальному обеспечению. Однако отметим, что Конгресс США ввел индексацию таких пособий. Это означает, что выплаты по социальному обеспечению растут с ростом индекса потребительских цен, что позволяет предотвратить или смягчить разрушительное воздействие инфляции.

Люди, живущие на нефиксированные доходы, могут даже выиграть от инфляции. Номинальный доход таких семей может возрастать быстрее, чем уровень цен, или стоимость жизни, в результате чего их реальный доход увеличится. Рабочие, занятые в растущих отраслях промышленности и представленные сильными профсоюзами, способны добиться того, чтобы их номинальная зарплата шла в ногу с темпами инфляции или даже опережала их.

|

|

|

Но некоторым наемным работникам инфляция наносит ущерб. Те, кто занят в сокращающихся отраслях промышленности и лишен поддержки сильных профсоюзов, могут оказаться в такой ситуации, когда рост уровня цен обгонит рост их денежных доходов.

Выигрыш от инфляции могут получить управляющие фирм и другие получатели прибылей. Если цены на готовую продукцию растут быстрее, чем цены на ресурсы, то денежные поступления фирмы будут повышаться более быстрыми темпами, чем издержки. Поэтому некоторые - но это не значит, что все, — доходы в виде прибыли будут обгонять растущую волну инфляции.

Владельцы сбережений

Инфляция наносит ущерб и владельцам сбережений. С ростом цен реальная стоимость, или покупательная способность, сбережений, отложенных на черный день, снижается. В период инфляции срочные банковские счета, страховые полисы, ежегодные ренты (аннуитеты) и другие финансовые активы с фиксированной стоимостью теряют свою реальную стоимость, которая изначально вполне соответствовала их назначению — служить надежным подспорьем в тяжелых непредвиденных обстоятельствах или обеспечить спокойный уход на пенсию. Самый простой случай: человек отложил 1000 дол. наличными. С 1980 по 1995 г. реальная стоимость этой суммы сократилась бы наполовину. Конечно, почти все формы сбережений приносят проценты, но тем не менее стоимость сбережений все равно будет падать, если темпы инфляции превысят процентную ставку.

Пример: семья А вложила 1000 дол. в депозитный сертификат коммерческого банка или ссудо-сберегательной ассоциации под 6% годовых. Но если инфляция достигает 13% (как это было в 1980 г.), то к концу года реальная стоимость, или покупательная способность, их денег - 1000 дол. - уменьшится до 938 дол., то есть вкладчик получит 1060 дол. (1000 дол. + 60 дол. в качестве процентов), но инфлирование этой суммы с учетом 13%-ной инфляции означает, что реальная стоимость 1060 дол. составляет лишь около 938 дол. (1060/1,13).

|

|

|

Дебиторы и кредиторы

Инфляция также перераспределяет доход между дебиторами и кредиторами. Непредвиденная инфляция приносит выгоду дебиторам (заемщикам) за счет кредиторов (заимодавцев). Предположим, вы берете в банке заем на 1000 дол., который должны возвратить через два года. Если за этот период общий уровень цен поднимется в два раза, то 1000 дол., которые вам нужно вернуть, будут иметь лишь половину покупательной способности 1000 дол., которые вы первоначально взяли в долг. Если не принимать во внимание выплату процентов, то вы возместите ту же сумму, какую и заняли. Но вследствие инфляции за каждый доллар из этой суммы теперь можно купить только половину того, что было возможно в то время, когда вы брали ссуду. По мере роста цен стоимость денег падает. Таким образом, из-за инфляции заемщику дают «дорогие» деньги, а возвращает он «дешевые».

Инфляция нескольких последних десятилетий стала подлинным подарком судьбы для тех, кто купил дом раньше, воспользовавшись ипотечным кредитом с фиксированной процентной ставкой. С одной стороны, инфляция значительно облегчила этим людям реальное бремя задолженности по закладным. С другой — до самого недавнего времени номинальная стоимость домов возрастала быстрее, чем общий уровень цен.

Федеральное правительство, накопившее за эти десятилетия 5,4 трлн. дол. государственного долга, также выиграло от инфляции. На протяжении всей истории федеральное правительство регулярно оплачивало свои долги за счет новых займов. Инфляция дала Министерству финансов возможность возвращать долги деньгами, имеющими меньшую покупательную способность, чем те, которые оно изначально брало в долг. Номинальный национальный доход, а следовательно, и налоговые сборы при инфляции растут; размеры же имеющегося государственного долга не увеличиваются. Это значит, что инфляция облегчает федеральному правительству реальное бремя государственного долга. При том что инфляция приносит такую выгоду федеральному правительству, некоторые экономисты открыто задают вопрос: может ли общество рассчитывать на то, что правительство проявит рвение в своих усилиях приостановить инфляцию?

|

|

|

Действительно, некоторые страны, например Бразилия, когда-то настолько широко использовали инфляцию, чтобы снизить реальную стоимость своих долгов, что теперь кредиторы вынуждают их брать займы не в своей валюте, а в американских долларах или какой-нибудь другой относительно устойчивой валюте. Это не позволяет правительствам таких стран использовать внутреннюю инфляцию в качестве тайного средства уменьшения своего долга. Любая инфляция внутри страны приводит к снижению реальной стоимости ее собственной валюты, но не стоимости долга, который необходимо выплатить.

Ожидаемая инфляция

Последствия инфляции в сфере распределения были бы не столь тяжелы и даже устранимы, если бы люди:

1) могли предвидеть инфляцию;

2) имели возможность привести свои номинальные доходы в соответствие с ожидаемыми изменениями уровня цен. Например, продолжительная инфляция, начавшаяся в конце 60-х годов, побудила многие профсоюзы в 70-х годах настаивать на том, чтобы трудовые договоры содержали условие об индексации по уровню жизни, в соответствии с которым номинальные доходы рабочих должны автоматически корректироваться с учетом инфляции.

Кроме того, при ожидаемой инфляции распределение дохода между кредитором и дебитором также могло бы быть иным. Предположим, что кредитор (например, коммерческий банк или ссудо-сберегательная ассоциация) и заемщик (домохозяйство) договариваются о том, что 5% — это справедливая процентная ставка по займу сроком на 1 год в том случае, если уровень цен останется неизменным. Но допустим, что инфляция все-таки есть и в будущем году она ожидается на уровне 6%. Если банк дает заемщику ссуду в размере 100 дол. под 5% годовых, то в конце года он получит обратно 105 дол. Но если инфляция действительно достигнет 6% в течение этого года, то покупательная способность этих 105 дол. упадет примерно до 99 дол. Фактически кредитор платит заемщику 1 дол. за то, что последний в течение года пользовался его деньгами.

|

|

|

Кредитор может избежать выплаты такой странной субсидии, назначив инфляционную премию, то есть повысив процентную ставку в соответствии с ожидаемым темпом инфляции, равным 6%. Например, назначив ставку 11%, кредитор в конце года получит 111 дол., реальная стоимость, или покупательная способность, которых с учетом 6%-ной инфляции составляет примерно 105 дол. В этом случае происходит взаимоприемлемое перераспределение 5 дол. (или 5% от 100 дол. от дебитора кредитору) в качестве платы за пользование этой суммой в течение одного года. Отметим, что финансовые институты ввели в практику закладные с изменяемой процентной ставкой, чтобы защитить себя от негативного воздействия инфляции. (Между прочим, эти примеры показывают, что высокие номинальные процентные ставки являются скорее следствием инфляции, а не ее причиной.)

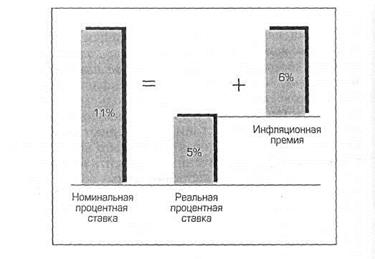

Наш пример иллюстрирует различие между реальной процентной ставкой, с одной стороны, и денежной, или номинальной, процентной ставкой — с другой. Реальная процентная ставка — это выраженный в процентах прирост покупательной способности, который кредитор получает от заемщика. В нашем примере реальная процентная ставка составляет 5%. Номинальная процентная ставка- это выраженный в процентах прирост денежной суммы, которую получает кредитор. В нашем примере номинальная процентная ставка равна 11%. Разница между ними состоит в том, что в отличие от номинальной процентной ставки реальная процентная ставка корректируется в соответствии с уровнем инфляции. Номинальная процентная ставка равна сумме реальной процентной ставки и премии, выплачиваемой в качестве компенсации за ожидаемую инфляцию. Рисунок 4 иллюстрирует эту разницу.

Рис. 4. Инфляционная премия, номинальная и реальная процентные ставки

Инфляционная премия, соответствующая ожидаемым темпам инфляции, «встроена» в номинальную процентную ставку. Реальная процентная ставка (в данном случае 5%] плюс инфляционная премия (6%) составляют номинальную процентную ставку, равную 11 %.

|

|

|