|

Анализ уровней показателей финансовой деятельности

|

|

|

|

| № | Показатели | Ед. изм. | Абсолютные величины | Изменения | ||

| 2007 | 2008 | Абсол. велич. | % | |||

| 1 | Выручка от реализации | Руб. | 1 522 676 | 843 009 | -679 667 | -55,36 |

| 2 | Прибыль (убыток) от реализации | Руб. | 50 919 | 119 523 | +68 604 | +234,73 |

| 3 | Затраты на производство реализованной продукции | Руб. | 1 573 595 | 962 532 | -611 063 | -61,17 |

| 4 | Сальдо доходов и расходов от внереализационных операций | Руб. | 1 108 | 1 424 | +316 | +128,52 |

| 5 | Балансовая прибыль (убыток) | Руб. | 120 947 | 52 027 | -68 920 | -232,47 |

| 6 | Чистая прибыль (убыток) | Руб. | 120 947 | 52 027 | -68 920 | -232,47 |

Вот что следует из приведённой таблицы:

- оборот предприятия за год снизился на 55,36%;

- затраты на закупку материалов снизились на 61,17%;

- убыток от реализации услуг возрос на 232,47%;

- убытки увеличились на 232,47%.

По приведённым в таблице сведениям можно судить о снижении эффективности деятельности предприятия в целом и отставании покрытия убытков от реализации работ и услуг.

Наибольшее влияние на прирост итога баланса, как следует из анализа сравнительно-аналитического баланса на 2008 год, оказали мобильные средства. В структуре их изменения первое место (-30,5%) занимают дебиторская задолженность. Произошло их уменьшение в 8 раз в конце 2007 года по сравнению с началом года. На втором месте по значимости изменений – запасы и затраты (-29,35%), а на третьем – дебиторская задолженность (-2,56%).

Пассивная часть сравнительно - аналитического баланса показывает, что собственные средства увеличились в значительно большей степени заёмных. Их влияние на прирост итога баланса равно 115%. Долгосрочными кредитами фирма не пользуется, и их уровень остаётся на нуле.

Как крайне негативную, можно выделить ситуацию с собственными средствами. Их недостаток в структуре баланса составлял 111,10% и 5,79% в начале и конце 20077г. соответственно. Недостаток этот целиком восполняется за счёт заёмных средств – 211,10 и 94,21% в структуре баланса. Можно также наблюдать и положительную тенденцию – прирост собственных средств на 116,89% в структуре общего прироста, но вследствие непокрытых убытков, их увеличение составило 164,45%, ситуация оказывается крайне негативной.

|

|

|

В целом по структуре средств и источников можно отметить:

· уменьшение денежных средств

· уменьшение краткосрочных кредитов

· отсутствие доли запасов и затрат на конец года

· уменьшение доли основных средств

За 2008 год общий итог баланса увеличился на 153 326 руб.

В активной части это произошло за счёт увеличения и оборотной, и внеоборотной части средств.

Увеличение внеоборотных активов привело к увеличению итога баланса на 13%. Однако, наибольшее влияние на увеличение итога оказали убытки отчётного периода – 84,77%, в их структуре – снижение денежных средств – 2,23%.

Запасы и затраты – в динамике структуры баланса равны нулю.

В пассивной части на увеличение итога баланса оказали влияние заёмные средства, которые увеличились на 100%. В их структуре основное влияние (100%) оказали краткосрочные обязательства.

Долгосрочными кредитами предприятие по-прежнему не пользуется. К концу года доля краткосрочных обязательств в итоге прироста составила 2,46%, как и в структуре самого баланса.

Предприятие по прежнему, как и в 2007 году, существует за счёт заёмных источников, собственный капитал по прежнему имеет то же неизменное значение.

В целом по структуре средств и источников можно отметить:

· отсутствие доли запасов и затрат

· отсутствие доли дебиторской задолженности

· снижение доли денежных средств

· увеличение доли кредиторской задолженности

· неизменной осталась доля собственного капитала

Кроме сравнительно - аналитического баланса проводят сопоставление процента прироста выручки от реализации с процентом прироста итога баланса.

|

|

|

Процент прироста выработки считают по формуле:

(2.1)

(2.1)

Где Kn - процент прироста выработки;

N(t2) - выручка от реализации на конец периода;

N(t1) - выручка от реализации на начало периода;

(2002г.-2003 г.)

(2002г.-2003 г.)

Процент прироста итога баланса считают по формуле:

(2.2)

(2.2)

Где Кb - процент прироста итога баланса;

Вср(t1) - среднее значение итога баланса на начало периода;

Вср(t2) - среднее значение итога баланса на конец периода;

(2002г.-2003г.)

(2002г.-2003г.)

Процент прироста выручки, в результате, оказался незначительно выше процента прироста итога баланса, Kn > Kb, так как оба эти значения отрицательные.

Расчет чистого оборотного капитала. Анализ финансового левериджа. Анализ финансовой устойчивости: абсолютные и относительные показатели

Повышение или снижение уровня ликвидности предприятия, как правило, устанавливается по изменению абсолютного показателя чистого оборотного капитала. Он определяется как разность между текущими активами и краткосрочными обязательствами. Поэтому чистый оборотный капитал составляет величину, оставшуюся после погашения всех краткосрочных обязательств. Чем больше превышение текущих активов над краткосрочными обязательствами, тем больше чистый оборотный капитал.

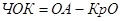

, (2.3)

, (2.3)

где ЧОК – чистый оборотный капитал, тыс. руб.;

ОА – оборотные активы, тыс. руб.;

КрО – краткосрочные обязательства, тыс. руб.

Для анализируемого предприятия чистый оборотный капитал составляет:

В 2007 году:

I кв.: 71 – 212 = -141, тыс. руб.,

II кв.: 23 – 145 = -122, тыс. руб.,

III кв.: 10 – 170 = -160, тыс. руб.,

IV кв.: 5 – 195 = -190, тыс. руб.

В 2008 году:

I кв.: 75 – 304 = -229, тыс. руб.,

II кв.: 38 – 332 = -294, тыс. руб.,

III кв.: 62 – 336 = -274, тыс. руб.,

IV кв.: 8 – 348 = -340 тыс. руб.

Как следует из расчётов, краткосрочные обязательства не были перекрыты оборотными активами ни в одном квартале 2007 года и 2008 года. В конце 2007 и 2008 года предприятие, по данным баланса, можно считать неликвидным.

Проведем, также анализ финансового левериджа. Финансовый леверидж означает включение в структуру капитала предприятия задолженности, которая дает постоянную прибыль. Поскольку ни один кредитор или заимодавец не хотел бы предоставлять заемные средства без гарантий и обеспечения, который дает собственный капитал, процесс заимствования представляет собой “формирование заемного капитала на базе собственного”, то есть используется данная величина собственного капитала как основа для привлечения заемных средств.

|

|

|

Коэффициент финансового левериджа определяет соотношение между общей суммой активов и акционерным капиталом на их финансирование.

Чем больше активов финансируется на базе заданного акционерного капитала, тем выше коэффициент финансового левериджа.

Таким образом, на предприятии, который прибыльно использует леверидж, более высокое значение этого коэффициента приводит к увеличению прибыли на собственный капитал. Риск, присущий изменению прибыльности, также становится больше.

Расчет коэффициента финансового левериджа для анализируемого предприятия приведен в таблице 2.5

Таблица 2.5

|

|

|