|

Методы оценки эффективности инвестиционных проектов

|

|

|

|

Метод чистой приведенной стоимости.

Методом, наиболее полноценно учитывающим не равноценность разновременных финансовых потоков, базирующимся на концепции потока наличности, а также позволяющим сравнивать различные по времени варианты реализации проекта является метод оценки проектов по критерию чистой приведённой стоимости. Его целесообразно применять, прежде всего, при оценке проектов, предусматривающих крупные денежные вложения.

Значение чистого потока денежных средств за время жизни проекта, приведенное в сопоставимый вид в соответствии с фактором времени, есть показатель, называемый чистой приведенной стоимостью проекта (NPV–Net Present Value).В общем виде формула расчета выглядит следующим образом:

NPV =

Величину PV можно определить по формуле:

PV =

Где  - чистый поток платежей в период t

- чистый поток платежей в период t

В таком случае получим:

О степени эффективности вложения средств в данный проект говорит полученная величина NPV.

Очевидно, что если:

NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

Иными словами, критерий приемлемости таков: проект будет принят, если текущая стоимость притоков денежных средств превышает текущую стоимость их оттоков.

При прогнозировании доходов по годам необходимо учитывать все виды поступлений и выплат по проекту как производственного, так и непроизводственного характера: амортизационные отчисления, высвобожденные оборотные средства, поступления от ликвидации либо продажи оборудования по окончанию проекта, которые должны включаться в доходы соответствующих периодов.

В тех случаях, когда денежный поток поступает равномерно в течении реализации проекта, величину PV определяют так:

|

|

|

Где А – величина единовременного платежа

– коэффициент приведенной годовой ренты

– коэффициент приведенной годовой ренты

Тогда:

Если проект предполагает не разовую инвестицию, а последовательное инвестирование ресурсов в течении нескольких лет, формула расчета NPV примет следующий вид:

где m – число лет инвестирования

Преимущества данного метода:

– учитывает временную ценность денег (фактор времени);

– даёт стоимостное выражение приращения (уменьшения) капитала, что позволяет оценивать не только отдельные проекты, но и их комбинации (свойство аддитивности).

Недостатки метода:

– при сравнении инвестиционных проектов с разными по объёмам инвестициям можно сделать неверный выбор.

– NPV не учитывает период возврата вложенных средств, поэтому его расчет следует дополнять другими показателями

– NPV в явном виде не показывает, какими инвестиционными усилиями достигнут результат.

Индекс рентабельности и коэффициент эффективности инвестиций.

Рентабельность инвестиций может быть измерена двумя способами – с учетом фактора времени (т.е. с дисконтированием членов потока платежей) и бухгалтерским. В обоих случаях доход сопоставляется с размером инвестиций.

Индекс рентабельности (PI) проекта представляет собой отношение суммы всех дисконтированных денежных доходов от инвестиций к сумме всех дисконтированных расходов.

Если индекс рентабельности равен или меньше 1, то проект следует отклонить; среди проектов, у которых больше 1, следует отдать предпочтение проекту, имеющему наибольший индекс рентабельности. Не всегда проект с самым высоким индексом рентабельности будет иметь и самую высокую чистую приведенную стоимость. Таким образом, индекс рентабельности не является однозначным критерием эффективности проекта, поэтому его использование при оценке взаимоисключающих проектов может привести к ошибочным результатам. Обычно расчет индексам рентабельности дополняет расчет чистой современной стоимости с целью выбора проекта, дающих максимальную стоимость дохода на единицу затрат.

|

|

|

Для расчета индекса рентабельности при разовом вложении средств используются следующие формулы:

Если проект предполагает не разовую инвестицию, а последовательное вложение финансовых ресурсов в течении нескольких лет формула расчета модифицируется:

Использование индекса рентабельности бывает полезным, когда существует возможность финансирования нескольких проектов, но инвестиционные ресурсы предприятия ограничены. В подобных условиях оптимальный портфель инвестиций можно получить путем последовательного включения проектов в порядке убывания индексов рентабельности.

Показатель бухгалтерской (учетной) нормы рентабельности (ARR), называемый коэффициентом эффективности инвестиций имеет две характерные черты: он не предполагает дисконтирования показателя дохода и инвестиций; доход характеризуется показателем чистой прибыли.

Коэффициент эффективности инвестиций ARR рассчитывается как отношение среднегодовой суммы чистой прибыли к средней величине инвестиций. Средняя величина инвестиций составляет 50% исходной суммы капитальных вложений, если по истечении срока реализации проекта все капитальные затраты будут списаны; если допускается наличие остаточной или ликвидационной стоимости, то эту величину исключают. Формула расчета коэффициента эффективности инвестиций:

где  – посленалоговая чистая прибыль в t-году

– посленалоговая чистая прибыль в t-году

RV – остаточная или ликвидационная стоимость оборудования

Методика расчета коэффициент эффективности инвестиций достаточно проста, что обуславливает широкое использование его на практике. Однако он имеет определенные недостатки: учетная норма рентабельности игнорирует временную оценку денежных вложений; она основывается на учетной прибыли вместо денежных потоков.

Внутренняя норма доходности.

Важным показателем для оценки эффективности производственных инвестиций является внутренняя норма доходности (IRR), представляющая процентную ставку, при которой чистая современная стоимость инвестиционного проекта равна 0. Это означает, что современная стоимость проекта PV равна по абсолютной вличина первоначальным инвестициям IC, следовательно они окупаются.

|

|

|

Реализация любого инвестиционного проекта требует привлечения финансовых ресурсов из различных источников, за которые необходимо платить. Например за заемные средства платят проценты, за привлеченный капитал – дивиденды. Предприятие всегда несет определенные расходы при осуществлении инвестиционного проекта. Показатель, характеризующий относительный уровень этих расходов определяет цену использованного (авансированного) капитала (CC). При финансировании проекта из различных источников этот показатель определяют как среднюю арифметически взвешенную величину.

Экономический смысл этого показателя заключается в том, что предприятие может принимать любые решения инвестиционного характера, если уровень их рентабельности не ниже текущего значения показателя СС. Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта. Если IRR > СС, то проект следует принять. Если IRR < СС, то проект следует отклонить, если  , то проект не прибыльный, не убыточный.

, то проект не прибыльный, не убыточный.

Практическое применение данного метода сводится к последовательной итерации, с помощью находится ставка дисконтирования, обеспечивающая равенство между суммами дисконтированных доходов и инвестиций. (NPV = 0).

Точность вычислений обратно пропорционально длине интервала (r1, r2), поэтому наилучший результат достигается, когда она минимальна (равна 1%), т.е. когда r1 и r2 ближайшие к друг другу значения.

Показатель IRR, рассчитанный в процентах, позволяет выявить разницу между прогнозированной внутренней нормой окупаемости проекта и требуемой доходностью. Это разница представляет запас прочности, позволяющий сопоставить доходность инвестиций и риск. Если внутренняя норма окупаемости инвестиционного проекта равна 30%, а требуемая доходность составляет 15%, то большая разница позволяет сделать скидку на возможные ошибки.

|

|

|

Вместе с тем показательно внутренней нормы доходности меет ряд недостатков. В отличие от NPV он предполагает реинвестирование получаемых доходов по ставке IRR, что вряд ли осуществимо в реальной практике. Кроме того, это показатель может иметь несколько значений чередований притоков и оттоков денежных средств по одному инвестиционному проекту, например в случае капитального ремонта или модернизации оборудования.

Определение срока окупаемости инвестиций.

Срок окупаемости инвестиций PP определяет продолжительность времени, необходимого для возмещения первоначальных инвестиционных затрат.

Срок окупаемости может определяется в двух вариантах: на основе дисконтированных членов потока платежей (Пок), т.е. с учетом фактора времени, и без дисконтирования (Пу). Величина Пок характеризует число лет, необходимое для того, чтобы сумма дисконтирования на момент окончания инвестиций чистых доходов была равна размеру инвестиций. Показатель Пу не учитывает фактора времени, т.е. равные суммы дохода, получаемые в разное время, рассматривается как равноценные. В этом случае срок окупаемости определяется как отношение суммы инвестиций к средней ожидаемой величине поступаемых доходов:

Пу =IC: CF

Такой расчет оправдан при незначительных колебаниях годовых отходов в относительно средней. Если поступления заметно меняются во времени, срок окупаемости определяется последовательным суммированием дохода до тех пор пока суммы чистого дохода не окажется равной величине инвестиций. Более обоснованным является метод определения срока окупаемости с учетом фактора времени. Для данного момента под сроком окупаемости понимается продолжительность периода, в течении которого происходит полная компенсация инвестиций поступающими доходами с дисконтированием обоих потоков по определенной процентной ставке:

где m – срок завершения инвестиций

Когда капитальные вложения единовременны, а поток поступлений постоянен и дискретен (постоянная ограниченная рента), из условий полной окупаемости за год за срок Пок при заданной процентной ставке r следует равенство суммы капитальных вложений и современной стоимости ренты:

Откуда:

Аналогичным образом находятся дисконтные сроки окупаемости для других видов регулярных поступлений дохода. В каждом случае капитальные вложения приравниваются к современной стоимости соответствующих финансовых рент. Так, для Р – срочной ренты постнумерандо получен:

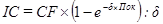

Для непрерывного постоянного потока денежных доходов используют следующую формулу:

|

|

|

где е – основание натурального логарифма

δ – ставка непрерывных процентов, или сила роста

Основной недостаток показателя Пок, как меры эффективности проекта, заключается в том, что он не учитывает весь период функционирования инвестиций и, как следствие, на него не влияет та отдача, которая лежит за пределами срока окупаемости. В связи с этим, показатель срока окупаемости не должен служить критерием отбора инвестиционных проектов, а может лишь использоваться в виде ограничения при принятии решений. Например, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не прибыльностью проекта, т.е. тем, чтобы инвестиции окупились как можно скорее. Этот показатель пригоден в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэму чем короче срок окупаемости, тем менее рискованным является проект. Если срок окупаемости больше, чем принятые ограничения, деятельности проекта, то его исключают из списка альтернативных.

В отечественной практике до последнего времени используется следующие показатели оценки эффективности инвестиционных проектов, исчисляемых без учета фактора времени (не дисконтированные).

1) коэффициент сравнительной экономической эффективности Кэ, определяемой по формуле:

S1, S2 – себестоимость продукции до и после осуществления капиталовложений

IC1, IC2 – старые и новые капитальные вложения

Этот показатель применяется для обоснования нового строительства. В качестве базы сравнения используются данные аналогичного производства. Кэ используется в случае замены старого оборудования (IC1) более производительным новым оборудованием IC2. При этом предлагается, что себестоимость продукции на старом оборудовании больше, чем на новом (S1 > S2), а стоимость старого инвестирования меньше новых капитальных вложений (IC1 < IC2).

Принято сравнивать значение Кэ с нормативной величиной эффективности Ен, которая меньше или равна коэффициента сравнительной экономической эффективности. Если решается проблема выбора альтернативных инвестиционных проектов, то принимается вариант с наибольшим Кэ превышающим норматив.

2) Показатель минимума произведенных затрат (Пз), представляющих сумму начальных инвестиционных затрат и текущих расходов, приведенных к одинаковой размерности в соответствии с нормативным показателем эффективности.

S – текущие затраты

3) Показатель максимума приведенной прибыли Р. Исчисляется по формуле:

Комплексное использование традиционных российских аналитических и дисконтных показателей позволяет свести к минимуму инвестиционный риск и снизить ошибки в принятии решений. Оптимизация управленческих решений, связанных с долгосрочным инвестирование основано на анализе капитальных вложений с учетом влияния инфляции на эффективность инвестиций.

|

|

|