|

Формы расчётов с покупателями и заказчиками

|

|

|

|

ФГОУ ВПО

«ОРЛОВСКИЙ ГОСУДАРСТВЕННЫЙ АГРАРНЫЙ УНИВЕРСИТЕТ»

Экономический факультет

Кафедра бухгалтерского учёта и аудита

КУРСОВАЯ РАБОТА

на тему:

Учёт продаж продукции, работ и услуг и расчёт с покупателями.

Выполнил:

студент Б-301 группы

специальности бухгалтерский учёт

шифр

(Ф.И.О.)

Руководитель:

ст. преподаватель

(должность) (Ф.И.О.)

ОРЕЛ 2007

Рецензия

на курсовую работу

по дисциплине________________________________

студента______________________________________

1. Оценка содержания и положительных сторон работы_______________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

2. Недостатки в работе и ее оформлении_____________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________3. Выводы и соответствие курсовой работы предъявляемым требованием______________________________________________________________________________________________________________________________________________

«_____»___________200 г. Рецензент_________________

Содержание

Введение

1. Теоретические и методологические вопросы учёта операций процесса продаж

1.1 Экономическое содержание хозяйственных операций процесса продаж. Задачи учёта

1.2 Формы расчётов с покупателями и заказчиками

1.3 Нормативные акты, регулирующие учёт продаж

|

|

|

2. Экономическая характеристика предприятия и бухгалтерского учёта

2.1 Финансово-экономическая характеристика деятельности предприятия

2.2 Характеристика организации учета

2.3. Организация бухгалтерского учета на предприятии

2.4. Структура бухгалтерии ОАО АПК «Нива-Колос»

3. Учёт продаж продукции и расчёт с покупателями

3.1 Первичный учет продаж продукции

3.2 Аналитический и синтетический учет реализации и расчетов с покупателями

3.3 Инвентаризация расчетов с покупателями и заказчиками и отражение данных в бухгалтерской отчетности

4. Совершенствование расчётов с покупателями и заказчиками

Выводы и предложения по обществу ОАО АПК «Нива-Колос»

Список литературы

Введение

Предприятия постоянно ведут расчеты с поставщиками за приобретенные у них основные средства, сырье, материалы и другие товарно - материальные ценности и оказанные услуги; с покупателями – за купленные ими товары; с заказчиками – за выполненные работы и оказанные услуги.

В условиях нестабильной рыночной экономики риск неоплаты или несвоевременной оплаты счетов увеличивается, это приводит к появлению дебиторской и кредиторской задолженности. Часть этой задолженности в процессе финансово – хозяйственной деятельности неизбежна и должна находится в рамках допустимых значений.

Сомнительная дебиторская задолженность и просроченная кредиторская задолженность свидетельствуют о нарушениях поставщиками и клиентами финансовой и платежной дисциплины, что требует незамедлительного принятия соответствующих мер для устранения негативных последствий. Своевременное принятие этих мер, возможно, только при осуществлении со стороны предприятия систематического контроля.

Развитие рыночных отношений повышает ответственность и самостоятельность предприятий в выработке и принятии управленческих решений по обеспечении эффективности расчетов с дебиторами и кредиторами. Увеличение или снижение дебиторской и кредиторской задолженности приводят к изменению финансового положения предприятия. Так, например, значительное превышение дебиторской задолженности над кредиторской может привести к так называемому техническому банкротству [1, с. 246 ]. Это связано со значительным отвлечением средств предприятия из оборота и невозможностью гасить вовремя задолженность перед кредиторами. На основании этого необходимо проводить мониторинг и анализ состояния расчетов. Для проведения анализа используются данные бухгалтерского учета и отчетности, поэтому немаловажную роль играет правильная организация на предприятии бухгалтерского учета расчетных операций, которая требует своевременного и полного отражения хозяйственных операций по расчетам в первичных документах и учетных регистрах.

|

|

|

Целью данной курсовой работы является учет расчетов с поставщиками и покупателями.

В соответствии с поставленной целью необходимо решать следующие задачи:

1. изучить учет расчетов с поставщиками и покупателями;

2. охарактеризовать учет расчетов, основанных на зачете взаимных требований;

3. рассмотреть финансовое состояние предприятия;

4. выявить пути улучшения состояния расчетов.

Объектом исследования в курсовой работе является ОАО АПК «Нива-Колос».

В процессе изучения и обработки материалов применяются следующие методы экономических исследований: экономический, экономико–математический. Методологической и технической основой для написания курсовой работы послужили: Федеральный Закон о бухгалтерском учете в РФ [2]; Положение по введению бухгалтерского учета и отчетности в РФ [3]; Постановления Правительства РФ и инструктивные материалы по изучаемым вопросам; учебная литература и труды отечественных и зарубежных ученых.

Источниками конкретной информации для проведения исследования являются годовой баланс предприятия, первичные документы, данные аналитического и синтетического учета по счету 62 "Расчеты с покупателями и заказчиками.

1 Теоретические и методологические вопросы учёта операций процесса продаж

1.1 Экономическое содержание хозяйственных операций процесса продаж. Задачи учёта

|

|

|

Продажей продукции завершается кругооборот средств организации, в результате чего создается возможность из полученной выручки произвести расчеты с поставщиками материалов, с работниками по оплате труда, с бюджетом по налогам и сборам, платежам во внебюджетные фонды, с банком по кредитам, прочими кредиторами.

Продажа продукции, работ и услуг должна позволить не только возместить затраты по их производству и сбыту, но и получить прибыль – один из важнейших источников обновления и расширения производства.

Продукция, работы и услуги считаю проданными при переходе права собственности на них от продавца к покупателю, от производителя к потребителю. С этого момента их стоимость включается в объем выручки и доход организации. Объём выручки от продажи продукции, выполненных работ и оказанных услуг является важнейшим показателем, характеризующим производственную и финансовую деятельность коммерческой организации, производственного предприятия.

В текущем учете продаваемая продукция оценивается: по фактической производственной себестоимости (с включением всех затрат или только прямых затрат), плановой (нормативной производственной себестоимости или продажным ценам). Если организация применяет плановую (нормативную) себестоимость или продажные цены, то по окончании отчетного месяца исчисляется фактическая себестоимость проданной продукции, работ, услуг. При расчете фактической себестоимости используются данные об остатке продукции на складе (в отгрузке) и о выпуске или ее отгрузке за месяц по учетным ценам (плановая или нормативная себестоимость продажные цены) и по фактической себестоимости. При этом исчисляется коэффициент отношения фактической себестоимости к стоимости по учетным ценам, который умножается на стоимость по учетным ценам проданной продукции.

Продажа продукции (работ, услуг) производится: по свободным отпускным ценам и тарифам, увеличенным на сумму налога на добавленную стоимость (НДС), по государственным регулируемым оптовым иенам (тарифам), увеличенным на сумму НДС, и по государственным регулируемым розничным ценам, включающим в себя НДС. Свободные продажные цены согласовываются сторонами сделки, т. е. продавцом и покупателем. Если в расчетах используются свободные договорные цены, то они могут быть проверены со стороны налоговых органов. Проверке подвергаются цены при отклонении их более чем на 20 % от уровня рыночных цен на идентичные изделия, цены по договорам, заключаемым между взаимозависимыми организациями, по товарообменным операциям и внешнеторговым сделкам.

|

|

|

Проверка цен, указанных в договоре, осуществляется:

на основе документально подтвержденной информации, полученной из официальных источников о рыночных ценах. К официальным источникам относится следующая информация: о биржевых котировках и рыночных ценах, опубликованных в печатных изданиях государственными органами по статистике и органами, регулирующими ценообразование, а также заключения экспертов, имеющих право на осуществление оценочной деятельности;

методом цены последующей продажи. При этом методе в основу проверки берется цена, по которой в последующем продавалась продукция. Этот метод используется в случае отсутствия на рынке сделок по идентичным или однородным товарам;

затратным методом, при котором рыночная цена рассчитывается как сумма произведенных расходов и обычной прибыли для Данной сферы деятельности. Обычный размер прибыли равен уровню рентабельности, сложившемуся по аналогичным товарам. Сведения об уровне рентабельности получают от органов статистики и органов ценообразования.

К стоимости продукции по продажным иенам добавляется акциз (по подакцизной продукции) и НДС, а при продаже ее за наличный расчет и налог с продаж. Сумма акциза определяется по отношению к продажной цене. По НДС в качестве налогооблагаемой базы берется стоимость по продажным пенам, а по подакцизной продукции к пене добавляется акциз.

При определении налоговой базы по налогу с продаж в стоимость продукции включаются налог на добавленную стоимость и акциз для подакцизной продукции. По НДС и налогу с продаж ставка устанавливается в процентах, по подакцизной продукции в зависимости от ее вида по адвалорным ставкам (в процентах) — ювелирные изделия, автомобили легковые или по специфическим ставкам (в рублях и копейках) - алкогольная продукции и табачные изделия.

В выписываемых расчетно-платежных документах указываются: цена, количество продукции, стоимость продукции по продажным ценам, акциз, НДС, налог с продаж и общая сумма к получению [4].

|

|

|

Важной предпосылкой организации учета продажи продукции, достоверного исчисления финансовых результатов является наличие своевременно и правильно оформленных договоров продаж первичных документов, графика документооборота, номенклатуры-ценника на производимую продукцию и др.

К задачам учета продаж продукции относятся:

· контроль за своевременным и правильным оформлением первичных документов по сбыту и продаже продукции;

· своевременная выписка и предоставление покупателю и банку расчетно-платежных документов;

· обеспечение информацией о наличии и движении продукции руководителей соответствующих подразделений в целях осуществления контроля за своевременным оприходованием, отгрузкой и сохранностью готовой продукции;

· контроль за своевременным поступлением денежных средств: от продажи продукции, сверка взаимных расчетов с покупателями. [5, с. 557]

Формы расчётов с покупателями и заказчиками

К сожалению, на практике не редко возникают ситуации, когда одна из сторон плохо выполняет или вовсе не выполняет своих обязательств по договору. Случается что предприятие заключив договор на приобретение необходимой продукции и оплати ее стоимость и доставку, не может не получить эту продукцию не разыскать закрывшуюся фирму поставщика. Или же на против, поставщик, отправивший в соответствии с договором партию продукции покупателю, в течении не может вытребовать причитающиеся ему деньги.

Все это заставляет искать такие формы расчетов и договоров, которые позволяли бы избежать подобные ситуации. Одной из таких форм является аккредитив, который ставит покупателя и поставщика практически в равные условия.

Суть аккредитива – в особом договорном порядке расчетов между поставщиком и покупателем.

Поставщик получит деньги лишь после того как выполнены заранее оговоренные условия и наступит событие, которое и будет служить сигналом к зачислению денег на его счет. Эти условия и «сигнальное» событие стороны определяют заранее по взаимному согласию и точно фиксируют их в договоре поставки.

Покупатель формирует эти условию и «сигнальное» событие в заявлении на открытие аккредитива в своем банке. В соответствии с заявлением и договором банка покупателя перечисляет денежные средства в банк, обсуживающий поставщика. Но непосредственно на счет поставщика эти средства не зачисляются. Он получит их лишь после того, как представит в свой банк документы, доказывающие, что условия аккредитива выполненные «сигнальное» событие наступило.

Что является такими документами, стороны за ранее определяют в договоре поставки. Это могут быть как, например, железнодорожная накладная, подтверждающая факт отгрузки готовой продукции, так и акт заключения (независимого эксперта) о соответствии фактического качества отправленной готовой продукции договорному.

Расчеты по аккредитиву регулируются часть 2 главы 46 Гражданского кодекса РФ [6]. Кроме того, могут применяться Унифицированные правила и обычаи для документарных аккредитивов. Но надо помнить, что эти правила на территории РФ рассматриваются всего лишь как обычаи делового оборота и применяются в части, не противоречащей ТК РФ [7].

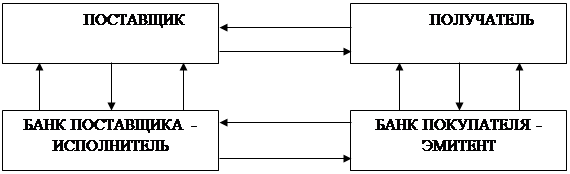

К расчетом по кредитивом во всем мире применяется следующая терминология: банк покупателя называется банком-эмитентом; покупатель (плательщик)- приказодателем или клиентом банка-эмитента; поставщик (получатель)- бенефициаром; банк поставщика – исполняющим банком.

Существуют несколько видов аккредитивов. Покрытый и не покрытый аккредитивы затрагивают интересы только покупателя и не как не касаются поставщика.

Аккредитив считается покрытым, когда денежные средства списываются с расчетного счета покупателя (или представляются ему в кредит) и депонируются банком для последующих платежей поставщику. В результате оборотные средства покупателя отвлекаются на довольно длительный срок. Поэтому более, выгодно использовать для расчетов не покрытый (гарантированный) аккредитив. В этом случае банк поставщика спишет денежные средства прямо с открытого у него счета банка покупателя. Средства же самого покупателя будут оставаться в обороте до момента расчета с поставщиком. Но прибегать к расчетом в форме не покрытого аккредитива можно лишь в том случае, когда банк покупателя и банк поставщика имеют корреспондентские отношения друг с другом. Кроме того, покупатель должен числиться на хорошем счету у банка - в качестве добросовестного и честного клиента.

У непокрытого (гарантированного) аккредитива есть и недостаток – плата банку за непокрытый аккредитив значительно превышает плату за покрытый.

Безотзывный и отзывной аккредитив представляют собой интерес прежде всего для поставщика. При отзывном аккредитиве банк покупателя может в любой момент без уведомление поставщика изменить условие провидения расчетов или же и вовсе отменить их. Соответственно в случае без отзывного аккредитива для изменений условий расчетом или отмены платежа требуется согласие поставщика рисунок 1.

Рисунок 1- схема аккредитивной формы расчетов

1. заключение договора – контракта с указанием аккредитивной формы расчетов;

2. заявление на открытие аккредитива (сумма, срок, условия использования его поставщиком);

3. выписка из расчетного счета об открытии аккредитива;

4. извещение об открытии аккредитива, его условия;

5. сообщение поставщику условий аккредитива;

6. отгрузка готовой продукции по условиям аккредитива;

7. поставщик предоставил платежные документы на оплату за счет аккредитива;

8. извещение об использование аккредитива;

9. выписка из расчетного счета – зачислен платеж;

10. выписка со счета аккредитива об использовании аккредитива.

Порядок бухгалтерского учета операций по аккредитиву напрямую зависит от того, на каких условиях открывается аккредитив, а так же от вида аккредитива.

У покупателя открытия покрытого аккредитива отражается на субсчете «Аккредитивы» к сч.55 «специальные счета в банках». Для учета не покрытого аккредитива используется за балансовый счет 009 «Обеспечение обязательств и платежей выданные».

Могут быть сделаны бухгалтерские проводки отражены таблица 1

Таблица 1 - Бухгалтерские проводки

| Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | |

| 1 | 2 | 3 |

| 1. депонированные кредитные средства согласно заявке (основание – банковская выписка) 2. отраженна оплата поставщику согласно извещению банка об исполнении аккредитива 3. отраженна курсовая разница по депонированным средствам 4. отраженна курсовая разница по кредиторской задолженности 5. с валютного счета удержана плата за обслуживание аккредитива 6. начислены проценты за пользование кредитом | 55 60 55 91(1) 91(2) 91(2) | 66 51 91 60 52 66 |

Согласно статье 223 ГК РФ, право собственности у покупателя возникает с момента передачи готовой продукции, если иное не предусмотрено законом или договором.

Передачей признается не только вручение продукции непосредственно покупателю, но и сдача перевозчику для отправки покупателю. Как правило, исполнение аккредитива не совпадает с моментом перехода право собственности на отгороженную готовую продукцию.

Поставщик для учета открытого на него аккредитива может использовать за балансовый счет 008 «Обеспечение обязательств и платежей полученные». Помимо этого могут быть сделаны следующие бухгалтерские записи таблица 2

Таблица 2 – Бухгалтерские проводки

| Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | |

| 1 | 2 | 3 |

| 1. отражен финансовый результат от реализации 2. зачислена на валютный счет оплата за продукцию 3. зачтен полученный аванс 4. отражена курсовая разница при погашении дебиторской задолженности | 90(1) 52 60(1) 91 | 99 62 60(2) 60(62) |

В заключении отметим, что аккредитив в равной степени учитывает интересы обеих сторон договора. И в этом его основное преимущество перед другими формами безналичных расчетов. Кроме того, использование аккредитива для расчетов уменьшает риски как поставщика готовой продукции, так и покупателя. При этом сохраняется высокая степень оперативности расчетов. Особенно удобно использовать аккредитивную форму расчетов если поставщик и покупатель имеют счета в одном банке. Тогда расходы по аккредитиву будут минимальны. [8, с. 51]

Возрождение рыночной экономикой финансового рынка привело к восстановлению вексельного обращение в России, и прежде всего это относится к использованию векселя по взаимоотношениях покупателя, заказчика и продавца в сделках, связанных с поставкой готовой продукции. В этом случае применяется товарный (коммерческий) вексель, который имеет двойственный характер, проявляющийся в том, что он функционирует и как ценная бумага, и как средство расчетов, учитываемых на счетах учета расчетов с покупателями и заказчиками.

Бухгалтерский учет векселей, применяемых при расчетах между организациями за поставленную продукцию осуществляется:

- у векселедателя – на сч.60 «Расчеты с поставщиками и подрядчиками» или на сч.76 «Расчеты с разными дебиторами кредиторами» субсчет «Векселя выданные» в сумме, указанной в векселе, в корреспонденции с дебетом счетов учетом материальных ценностей или издержек производства (обращение);

- у векселедержателя – при получении векселя сумма, указанна в нем, отражается по дебету счета 62 «Расчета с покупателями и заказчиками» субсчет «Векселя полученные» в корреспонденции с кредитом счета 46 «Реализация продукции (работ, услуг): разность между суммой, указанно в векселе, и суммой задолженности за поставленную готовую продукцию, в счет оплаты которых получен вексель, отражается по кредиту счета 80» «Прибыль и убытки» «Субсчет» «Доходы по векселям». [21, c. 34-36]

Векселедатель сумму причитающихся к уплате по векселю процентов за полученную продукцию в зависимости от конкретного содержания хозяйственной операции отражает либо в составе производственных затрат, т.е. по дебету счетов 20,23,25,26,44-если речь идет о приобретении продукции, имеющих производственный характер, либо относит в дебет тех счетов, на которых учитываются получаемые те или иные материальные ценности.

В случае, если векселедержатель получает вексельную сумму меньше той, которой он должен по векселю за отгруженную готовую продукцию, разница относится в дебет счета 84 «Не распределенная прибыль» в корреспонденции с кредитом счета 62 или счета 76.

До наступления срока погашения товарный вексель может быть передан векселедержателям третьему лицу, который может быть любое юридическое или финансовое лицо. Передача может осуществляться в порядке взаиморасчетов за полученную готовую продукцию, в качестве средств расчетов за кредиты и займы, оказания финансовой помощи или продаваться за деньги. С момента получения векселя третьими лицами он теряет свойство товарного, и его обращение будет регламентироваться правилами, действующими для финансовых векселей, т.е. в зависимости от срока действия он будет учитываться на счете 58.

Рассмотрим основные бухгалтерские проводки у покупателя (векселедателя) и поставщика (векселедержателя).

Таблица 3- Бухгалтерские проводки

| Содержание операций | Корреспонденция счетов | |

| Дебет | Кредит | |

| 1 | 2 | 3 |

| У векселедателя оприходована продукция от поставщика согласно накладной: стоимость продукции Сумма НДС выдан вексель отраженны причитающиеся к уплате % по векселю принят на забалансовый учет выданный вексель перечислена поставщику задолженность по векселю отнесена на расчеты с бюджетом сумма уплаченного поставщику НДС снят с забалансового учета оплаченный вексель У векселедержателя произведена отгрузка продукции под вексель отражены причитающиеся по векселю % списаны себестоимость отгруженной продукции начислен НДС от реализации «по отгрузке» «по оплате» получены денежные средства в оплату векселя не оплачен вексель в установленный срок начислены расходы по оформлению претензий передан вексель другому предприятию в счет предоплаты отражен финансовый результат учтен вексель на забалансовом счете списан вексель после сообщения об его оплате | 40 19 62, 76 20, 23, 25, 26, 31, 44 или 41,12, 81 009 62 68 62(3) 91(1) 45 45 62 51 96 60,76 61 45 009 | 60, 76 60, 76 62, 76 62, 76, 51 19 009 45 62(3) 20,23,25,26 68 68 62(3) 62(3) 96 62(3) 90(1) 009 |

Теперь рассмотрим расчет чеками на схеме, рисунок 2

Рисунок 2 – Расчёт чеками

Покупатель называется трассат, поставщик-трассант. Переводный вексель выписывается в 2-х экземплярах: первый (прима) передается в обеспечение трассанту, а второй (секунда) остается у трассата. [9, с. 61.]

В настоящее время в российском деловом обороте преобладают расчеты платежными поручениями. Платежное поручение представляет собой поручения банку оплатить указанную сумму с расчетного счета плательщика и зачислить ее на расчетный счет получателя платежа. При расчетах платежными поручениями банк обязуется по поручения плательщика за счет средств, находящихся на его счетах, перевести определенную денежную сумму на счет указанного плательщикам лица в этом или ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета либо не определяется применяемыми в банковской практике обычаем и делового оборота.

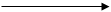

Платежные поручения по договоренности сторон могут быть срочными, досрочные и отсроченные. Срочные платежи совершаются в следующих вариантах: авансовый платеж, т.е. платеж до отгрузки готовой продукции; платеж после отгрузки готовой продукции, т.е. путем прямого акцепта готовой продукции; частичные платежи при крупных сделках рисунке 3.

|

Рисунок 3 – Схема расчёта платежными поручениями

1. Платежное поручение направляется от покупателя в обслуживающий его банк.

2. Происходит списание суммы с расчетного счета покупателя.

3. Сообщение в банк поставщика о списании суммы с расчетного счета покупателя.

4. Идет зачисления суммы на расчетный счет поставщика.

5. Выписка из расчетного счета о зачислении суммы платежа.

Данная форма расчетов применяется при расчетах по не товарным операциям (налоги в бюджет, суммы штрафов), и тогда будут сделаны следующие бухгалтерские записи:

1. Д-т сч.10 К-т сч.60 – оприходованные платежные документы поставщика за полученную готовую продукцию;

2. Д-т сч.19 К-Т сч.60 - выделен НДС;

3. Д-т сч.60 К-т 51 – оплачена задолженность поставщика;

4. Д-т сч.68 К-т сч.19- НДС подлежит возмещению с бюджета;

Также данная форма расчетов может применяться по товарным операциям за полученную готовую продукцию или оказанную услугу. В

Бухгалтерском учете найдут отражение записи:

1. Д-т сч. 69 К-т сч.51- перечисление суммы в социальный фонд;

2. Д-т сч.67 К-т сч.51- начислена сумма налога на пользования дорог и т.д. [15]

Вместе с тем организации не редко становятся участниками других форм расчетных отношений, в частности, расчетов с использованием чеков.

Согласно ст.877 ГК РФ чеком признается документ установленной формы, содержащий приказ или распоряжении банку списать указанную в чеке сумму с расчетного счета плательщика и зачислить ее на расчетный счет получателя платежа.

Участниками чекового обращения выступают три лица: чекодатель, плательщик по чеку и чекодержатель.

Действующая методология бухгалтерского учета не предусматривает отнесение чеков к финансовым вложениям организаций. По существующим правилам эти ценные бумаги для цели учета и отчетности рассматриваются в качестве средства обеспечении депонированных на специальном счете денежных средств и средств обеспечении дебиторской и кредиторской задолженности.

Основанием для выдачи чеков является соглашения между чекодателем и плательщиком (чековый договор), согласно которому последний обязуется оплатить чеки при условии наличия у чекодателя средств на социальном счете. Законодательство не регламентирует форму такого договора, но доказательством его наличия может служить факт выдачи банком чековой книжки.

Синтетический учет наличия и движения денежных средств, находящихся в чековых книжках, чекодатель организует на сч.55 «Специальные счета в банках», субсчет 2 «Чековые книжки». Аналитический учет ведется по каждой полученной чековой книжки и движению чеков. Во втором случае к субсчету 55-2 рекомендуется открывать три аналитические позиции:

1. «Не использованные чеки»;

2. «Выданные чеки»;

3. «Аннулированные чеки».

Т.о., операция по депонированию чекодателем денежных средств сопровождается следующими записями:

1. Д-т сч.55-1-1 К-т сч.51,52- депонированы в чековую книжку собственные денежные средства;

2. Д-т сч.55-1-1 К-т сч.90- депонированы в чековую книжку заемные денежные средства (краткосрочная ссуда банка).

Чекодатель выписывает чек для осуществления платежа по обязательству, связывающему его с чекодержателем по договору. Однако сама по себе выдача. Этой ценной бумаги не помогает существующего денежного обязательства. Обязательство считается исполненным только в момент получения чекодержателем платежа по чекам. Поэтому для учета операций, связанных с выдачи чеков, чекодатель использует синтетические счета, предназначенные для формирования информации об обязательств организации, главным образом счет 60 «Расчеты с поставщиками и подрядчиками». К нему открываются специальные субсчета для отражения кредиторской задолженности, обеспеченной выданными чеками, например, субсчет 2 «Расчеты с поставщиками и подрядчиками по выданным чекам, срок оплаты которых не наступил» и субсчет 3 «Расчеты с поставщиками и подрядчиками по просроченным оплатой чеком». Аналитический учет здесь ведется по каждому выданному чеку.

Передача чекодержателю чека сопровождается внутренней записью на счете 60, при которой задолженность, обеспеченная чеком, переносится с субсчета 1 на субсчет 2.

Чекодержатель организует учет аналогичных операций на счетах, предназначенных для отражения информации о требованиях организаций, и прежде всего на сч.62 «Расчеты с покупателями и заказчиками», предварительно открыв к нему три дополнительных субсчета, например: субсчет 4 «Расчета с покупателями и заказчиками по чекам, срок оплаты которых не наступил», субсчет 5 «Расчеты с покупателями и заказчиками по чекам, переданными на инкассо» и субсчет 6 «Расчеты с покупателями и заказчиками по чекам, денежные средства по которым чеки поступили в срок». Операция по получению от чекодержателя чека отражается по дебету субсчета 4 и кредиту субсчета 1.

Отгрузив покупателю готовую продукцию и получив от него чек, поставщик сделает следующие записи:

1. Д-т сч.62-1 К-т сч.45- отгружена продукция покупателю;

2. Д-т сч.62-1 К-т сч.41- отгружена многооборотная тара покупателю;

3. Д-т сч.90-1 К-т сч.40- списывается производственная себестоимость отгруженной продукции;

4. Д-т сч.90-3 К-т сч.68- начислено задолженность бюджету по НДС;

5. Д-т сч.45 К-т сч.43- списаны коммерческие расходы, относящиеся к отгруженной продукции

6. Д-т сч.45 (80) К-т сч.90 (46)- отражен финансовый результат (прибыль убыток) от реализации продукции;

7. Д-т сч.62-4 К-т сч.62-1 получен чек от покупателя (на общую сумму дебиторской задолженности).

Все полученные чеки чекодержатель обязан зарегистрировать в книге учета ценных бумаг. Данный регистр должен иметь следующие обязательные реквизиты: наименования чекодателя, № и дату выписки чека, его сумму, наименования плательщика. Книга учета ценных бумаг брошюруется, скрепляется печатью организации и подписями ее руководителя и главного бухгалтера.

Чек представляется к платежу в рабочий день и рабочие часы банка. Если последний срок представления совпадает с нерабочим днем в банке, то чек должен быть предоставлен к платежу в течении следующего рабочего дня. Предоставления чека к платежу возможно 2-мя способами: получение его непосредственного предъявления баку плательщику и путем предъявления чека в банк, обслуживающий чекодержателя, на инкассо. Во втором случае оплата чека происходит в порядке исполнения инкассового поручения.

Плательщик по чеку обязан удостовериться в подлинности чека, а также в том, что его предъявитель является законным владельцем чека. После оплаты чека плательщик в праве потребовать передачи ему чека с распиской и получении платежа. В случае оплаты предложенного или похищенного чека может возникнуть вопрос о распределении возникших субъектов между чекодателем и банком. Согласно ст.879 ТК РФ убытки возлагаются на ту сторону, по чьей вине они были причинены.

Операции по оплате чека чекодержатель отразит следующим образом:

1. Д-т сч.62-5 К-т сч.62-4 – предъявлен чек в банк на инкассо;

2. Д-т сч.51,52 К-т сч.62-5 – зачислено на банковский счет дебиторская задолженность чекодателя.

Чекодатель, оплатив чек, сделает такие записи:

1. Д-т сч.60-2 К-т сч.55-2-2 – перечислено со специального счета кредиторская задолженность чекодержателю;

2. Д-т сч.68 К-т сч. 19-3 – принято к зачету сумма «входящего» НДС.

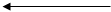

Рисунок 4 - Схема расчетов чеками

1. Покупатель представляет в обслуживающий его банк заявления на получения чеков и платежное поручение на депонирование сумм или заявления в 2-х экземплярах для приобретения чеков и платежное поручения чеков, оплата которых гарантированна банком.

2. В банке, обслуживающем покупателя, бронируются средства на отдельном счете и заполняются чеки, т.е. проставляются наименования банка, номер лицевого счета, названия чекодателя сумма чека.

3. Покупателю выдаются чеки и чековая карточка.

4. Поставщик объявляет покупателю документы на отгруженную продукцию.

5. Покупатель выдает чек поставщику.

6. Поставщик предъявляет чек в банк, обслуживающий поставщика при реестре чеков.

7. В банке, обслуживающего поставщика, зачисляются денежные средства на счет поставщика.

8. Банк поставщика предъявляет чек для оплаты банку, обслуживающему покупателя.

9. Банк, обслуживающий покупателя, списывает сумму чека за счет ранее забронированных сумм.

10. Банки выдают клиентам выписки из счетов банка [10, с.34]

Учет расчетов платежными требованиями – поручениями возникли на базе акцептной формы расчетов и сводятся к следующему: поставщик, отгрузив готовую продукцию, заполняет первую часть (требование), выписывая платежное требование (приложение) на покупателя – плательщика, отзывает ему или доставляет нарочным, или передает в свой банк. Получив платежные требования – поручения, плательщик обязан заполнить вторую часть – платежное поручение, поручая банку списать с его расчетного указанную сумму, т.к. обязательства поставщиком выполнены. Организация – плательщик сдает этот полностью заполненный документ в банк для оплаты. Банк после списание средств пересылает документы в банк поставщика для зачисления на его расчетный счет.

|

|

|

|

Рисунок 5 - Схема расчетов платежными требованиями поручениями

1. Договор – соглашение с указанием формы расчетов – платежными требованиями – поручениями;

2. Отгрузка продукции;

3. Документы на отгрузку и платежные требования – поручения отправлены покупателю;

4. покупатель до оформил платежные документы и сдал в свой банк на оплату;

5. документы о зачислении платежа переданы покупателю;

6. выписка из расчетного счета о зачислении платежа.

Согласие на акцепт (оплату) плательщик обязан дать в течении 3 дней с момента получения платежного документа. При этом используется принцип: «молчание – знак согласия». В противном случае он имеет право отказаться от оплаты, но в письменной форме. Плательщик имеет право полностью отказаться от оплаты, в случаи, если продукция не заказан

|

|

|