|

Отличия банковских холдингов России и

|

|

|

|

банковских холдинг- компаний США

| № п/п | Отличительные признаки | Банковская холдинг – компания в США | Банковский холдинг в РФ |

| 1. | Форма создания | юридическое лицо | объединение юридически самостоятельных кредитных организаций, небанковских финансовых институтов и организаций других видов деятельности |

| 2. | Выполнение роли головной компании | банковская холдинг – компания | головная организация банковского холдинга |

| 3. | Профиль деятельности головной компании | «банк», «корпорация», «партнерство», «деловые тресты», «ассоциация» | «кредитная организация (банк)» |

| 4. | Ограничение на виды небанковской деятельности | имеется | не имеется |

| 5. | Способы создания | слияние; присоединение; приобретение 25 % и более пакета акций (долей участия) | приобретение 20 % и более пакета акций (долей участия); формирование новых компаний; создание на базе группы банков; образование через банкротство |

В диссертационной работе раскрыты потенциальные возможности банковских холдингов в банковской системе России, позволяющие:

- обеспечивать устойчивое функционирование российской банковской системы через удовлетворение потребностей каждого клиента банковского холдинга. Оказывать банковские и финансовые услуги высокого качества и надежности;

- содействовать развитию экономики России путем инвестирования денежных средств в реальный сектор производств;

- способствовать развитию финансового рынка России с помощью совершенствования форм сотрудничества и интеграции различных финансовых институтов в рамках банковского холдинга.

С учетом полученных автором результатов сформулирован вывод о том, что некорректное определение понятия банковского холдинга не позволяет задействовать методы правового регулирования банковских холдингов, а так же сдерживает процессы их создания и эффективность функционирования в России. Единый правовой документ, определяющий нормы образования и функционирования банковских холдингов в России отсутствует.

|

|

|

Вторая группа проблем посвящена исследованию: преимуществ банковских холдингов, особенностей финансовых взаимоотношений участников объединения, разработке показателей - индикаторов уровня интеграции участников банковского холдинга. Анализ деятельности действующих банковских холдингов позволил автору работы выделить следующие их преимущества:

1) банки и компании, входящие в банковский холдинг, оптимизируют собственные ресурсы и сокращают издержки, обеспечивая при этом максимизацию не только доходов и прибыли, но и всех финансовых показателей деятельности банковского холдинга в целом;

2) снижаются банковские издержки по юридическому сопровождению, обеспечивающие безопасность банковских операций; сокращаются затраты на рекламные мероприятия; снижаются затраты, связанные с разработкой и внедрением новых банковских продуктов, услуг, современных информационных технологий;

3) существенно возрастает возможность как для предоставления клиентам холдинга более крупных кредитов, так и для привлечения высоких займов, что способствует реализации более масштабных производственных проектов в экономике народного хозяйства страны. Одновременно с ростом кредитного потенциала банков происходит и пополнение их клиентской базы;

4) обеспечивается комплексное, всестороннее развитие банков, входящих в состав холдинга. Повышается их рентабельность и уровень капитализации, снижаются риски по проводимым финансовым операциям, существенно улучшается качество обслуживания клиентов и расширяется перечень предоставляемых услуг;

|

|

|

5) наличие внутри банковского холдинга постоянного спроса и предложения денежных ресурсов дает участникам этого объединения возможность финансирования всех структурных организаций холдинга с помощью регулирования и перераспределения денежных потоков. При этом не останавливается традиционный процесс привлечения и размещения финансовых средств;

6) сглаживание кассовых разрывов, зависящих от воздействия сезонных и географических факторов, а также сокращение «излишков ликвидности» способствуют получению дополнительного, устойчивого дохода и более рациональному управлению активами и пассивами;

7) за счет организационной структуры холдинга, включающей не только банки, но и компании небанковского сектора, увеличивается ассортимент предлагаемых клиентам продуктов и услуг. Кроме того, значительно расширяется географическое пространство, на котором функционирует это объединение, включая международные связи. При этом банковский холдинг может направлять свои финансовые ресурсы на наиболее перспективные рынки и в сферы деятельности с большим экономическим эффектом и потенциалом доходности;

8) наличие достаточной капитальной базы и ресурсной маневренности приобретает важное преимущество в таких направлениях, как развитие инновационной деятельности в области информационных технологий, создании финансовых продуктов и услуг, наконец, является основой для повышения конкурентоспособности объединения в целом.

Таким образом, акционеры банковского холдинга обретают новое качество – соучредителей и участников многопрофильного (обладающего масштабной территориально – распределительной сетью), мобильного, развитого и контролируемого ими кредитно - финансового института.

Наряду с отмеченными выше преимуществами банковского холдинга, в диссертационной работе определены также и положительные моменты для его клиентов. В настоящее время клиенты банка в работе с ним рассчитывают на комплексный сервис, обеспечивающий экономию времени на управлении его финансовыми потоками, создающий уверенность в профессиональном обслуживании, гарантирующий надежность вложений клиента. Объединение банков в холдинги повышает их привлекательность для клиентов за счет предоставления им комплексного пакета современных финансовых продуктов и услуг. Ведь наряду с традиционным банковским обслуживанием, клиенты получают полномасштабный инвестиционный сервис: брокерские услуги, управление активами, депозитарные услуги, корпоративное финансирование и управленческое консультирование, страховые, факторинговые, лизинговые продукты и другие услуги. Надежность, устойчивость и конкурентоспособность банковского холдинга создает ему привлекательность, расширяя и наращивая клиентуру, реально обеспечивая спрос на услуги банковского холдинга в целом.

|

|

|

В процессе исследования стало очевидным, что усложнение движения финансовых потоков при создании крупных, многофункциональных банковских холдингов может сопровождаться потерей их прозрачности и процессом накопления частных рисков до критической массы.

Финансовые взаимоотношения участников банковского холдинга, по мнению автора, должны строиться на следующей основе:

- участники банковского холдинга являются самостоятельными юридическими лицами;

- участники банковского холдинга имеют собственную финансовую систему;

- участники банковского холдинга взаимодействуют друг с другом;

- головная организация банковского холдинга контролирует и управляет финансовым механизмом дочерних (зависимых) обществ.

Исследования показали, что специфика управления финансовыми потоками в банковском холдинге определяется применением системы централизованного контроля, которая позволяет поддерживать необходимое сочетание централизации и децентрализации в области управления и осуществлять оперативный контроль над деятельностью всего холдинга.

Особое внимание в работе уделено принципам управления финансовыми потоками в банковском холдинге, которыми являются: диверсификация финансовых потоков (осуществляется путем комбинирования их форм и источников); сбалансированность (средняя длительность активов не должна быть больше чем средняя длительность пассивов и призвана обеспечивать динамическое соответствие между входящими и исходящими финансовыми потоками); эффективность (направление финансового потока в наиболее доходные виды деятельности); ограничение рисков (установление приемлемой величины рисков и осуществление мероприятий по их снижению).

|

|

|

По убеждению автора, наиболее эффективное движение финансовых средств в головной организации холдинга и его дочерних (зависимых) обществах достигается за счет правильно построенной финансовой структуры и постановки бюджетного процесса. В свою очередь процесс построения финансовой структуры начинается с выделения ее уровней и определения центров финансовой ответственности (ЦФО) и центров финансового учета (ЦФУ) среди участников банковского холдинга.

Предложенная в работе финансовая структура банковского холдинга позволяет увидеть «ключевые точки», в которых будет формироваться, учитываться и перераспределяться прибыль, а также осуществляться контроль за доходами и расходами.

Необходимо отметить, что бюджетирование позволяет головной организации банковского холдинга определить общий объем финансовых ресурсов объединения, а также рассмотреть возможные каналы их мобилизации и использования в масштабах всего холдинга. Бюджетирование также позволяет найти допустимую и рациональную степень централизации финансовых потоков. Бюджетное планирование дочерних (зависимых) обществ обеспечивает соизмерение планируемых затрат для осуществления деятельности с реальными возможностями всего банковского холдинга. Таким образом, определяется размер несбалансированности финансовых потоков в определенный промежуток времени. Бюджетирование оказывает воздействие на все стороны деятельности банковского холдинга посредством выбора объектов финансирования, направления финансовых средств и способствует рациональному использованию финансовых, материальных и трудовых ресурсов.

При оценке влияния факторов внешней среды, по мнению автора, целесообразно выделить два уровня: мировая экономическая макросреда и внешняя среда страны. Факторами воздействия процессов интеграции мировой экономической макросреды являются: конъюнктура и цены мировых сырьевых рынков; динамика процентных ставок; курсы валют по отношению к рублю и их изменение и т.д. К внутристрановым факторам влияния на деятельность банковского холдинга относятся: стабильность политического курса государства; устойчивость законодательно-правовой базы, обеспечивающей создание банковских холдингов; динамика темпов инфляции; показатели состояния финансовых рынков (доходность и объемы); динамика и уровень дифференциации доходов населения и т.д.

|

|

|

При оценке влияния внутренних факторов на деятельность банковского холдинга, по убеждению автора работы, необходимо включить анализ: результатов деятельности; взаимоотношений с клиентами; внутренних бизнес-процессов; квалификации персонала; организационной структуры и состава ее участников.

Результатом оценки деятельности банковского холдинга является определение возможностей и угроз, исходящих от внешнего окружения банковского холдинга, а также сильных и слабых сторон банковского холдинга, позволяющих в целом определить ключевые факторы успеха и ключевые компетенции, способствующие разработке направлений его дальнейшего развития.

Автором работы предложены показатели - индикаторы уровня интеграции участников банковского холдинга между: кредитными организациями (ПИ1); кредитными организациями и небанковскими финансовыми институтами (ПИ2); финансово-кредитными организациями и организациями других видов деятельности (ПИ3). Так, например, показатели, определяющие уровень интеграции между финансово-кредитными организациями и организациями других видов деятельности представлены через отношения объемов привлекаемых и размещаемых денежных средств, а также их оборота к финансовым ресурсам холдинга. В частности, в работе предлагается использовать следующие показатели:

- отношение суммы кредитов, инвестиций, предоставленных финансово-кредитными организациями объединения экономическим субъектам банковского холдинга, к общей величине потребленных финансовых ресурсов экономическими субъектами банковского холдинга (ПИ13);

- отношение суммы финансовых ресурсов, привлеченных финансово-кредитными организациями объединения, к общей величине привлекаемых извне финансовых ресурсов экономическими субъектами банковского холдинга (ПИ23);

- отношение общей суммы финансовых средств экономических субъектов банковского холдинга, прошедшей через финансово-кредитные организации объединения, к общему количеству финансовых средств, прошедших через все финансово-кредитные организации (ПИ33).

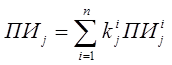

Для получения обобщенного показателя интеграции по каждой группе, в работе используются весовые коэффициенты, отражающие реальное значение, а также специфическую роль того или иного показателя интеграции в соответствующей группе. Обобщенный показатель интеграции по каждой группе рассчитывается с использованием следующей формулы:

где, ПИj – обобщенный показатель интеграции по группе j;

ПИij – показатель i в группе j;

kij – весовой коэффициент показателя интеграции i в группе j;

j = 1, …, 3 – показывает номер группы;

i = 1, …, n – показывает номер показателя интеграции в группе.

Расчет итогового показателя интеграции по трем группам показателей осуществляется следующим образом:

где, ИПИ – итоговый показатель интеграции банковского холдинга;

ПИj – обобщенный показатель интеграции по группе j;

kj – весовой коэффициент j-ой группы показателей интеграции;

j = 1, …, n.

Для оценки значения итогового показателя интеграции банковского холдинга, по мнению автора, целесообразно использовать три уровня, характеризующих степень интеграции участников объединения: благоприятный; умеренный; неблагоприятный. Экспертами устанавливается диапазон изменения значения данного показателя, соответствующий каждому уровню и в пределах которого оценивается степень интеграции участников банковского холдинга.

Третья группа проблем связана с совершенствованием деятельности банковских холдингов в Российской Федерации. Автором сформированы концептуальные основы стратегии развития банковского холдинга, предложена методика разработки бизнес-плана, сформулированы перспективные направления дальнейшего развития российских банковских холдингов.

Особое внимание в работе уделено принципам создания и внедрения стратегии развития банковского холдинга, которыми являются:

- последовательность – стратегия развития не должна содержать противоречивых целей и программ;

- согласованность – стратегия развития должна предусматривать адаптивную реакцию на внешнюю среду и происходящие в ней изменения;

- преимущество – стратегия развития должна обеспечивать возможности для творчества и поддержки конкурентного преимущества в избранной сфере деятельности;

- осуществляемость – стратегия развития не должна предусматривать чрезмерных расходов имеющихся ресурсов и вести к возникновению неразрешимых проблем.

По мнению автора, стратегия развития банковского холдинга определяется в первую очередь уровнем конкуренции в каждом секторе финансового рынка, где функционируют участники банковского холдинга, оптимальным объемом активов и предпочтительными темпами роста, а также приоритетными потребностями клиентов, масштабами и направлениями использования современных технологий.

В диссертации выделены четыре этапа разработки бизнес-плана банковского холдинга.

I этап. Анализ ситуации в регионе: экономической, конкурентной, в которой банковскому холдингу предстоит работать в планируемом периоде.

II этап. Оценка позиции банковского холдинга на региональном финансовом рынке; результатов маркетинговых исследований о видах финансовых услуг, имеющих платежеспособный спрос, основных клиентах и их предпочтениях, потенциальных конкурентах, преимуществах и слабых сторонах банковского холдинга, влияющих на его рыночную позицию; потенциальных внутренних ресурсах (финансовых, кадровых, материально-технических, программно-информационных), которые необходимо задействовать для реализации бизнес-плана.

III этап. Формирование стратегических целей и задач банковского холдинга и планирование контрольных показателей бизнес-плана на основе проведенного анализа ситуации в регионе, изучения места банковского холдинга на финансовом рынке, оценки внутрихолдингового потенциала.

IV этап. Корректировка решений и стратегических направлений развития под влиянием изменений внешней среды.

В диссертации разработана структура бизнес-плана банковского холдинга. Он представляет собой часть стратегии развития холдинга, в котором наряду с традиционными разделами бизнес-плана (оценка текущего состояния секторов финансового рынка, анализ конкурентной среды банковского холдинга, управление рисками) упор делается на расширение линейки банковских продуктов и повышение их качества; ужесточение контроля за движением финансовых потоков, как внутри холдинга, так и в процессе его взаимодействия со сторонними организациями.

Проведенные исследования позволяют определить перспективные направления дальнейшего развития российских банковских холдингов.

1. Совершенствование правового регулирования деятельности банковских холдингов. В частности, разработка и принятие Федерального закона «О банковских холдингах» с учетом имеющегося международного опыта.

2. Оптимизация состава участников и установление перечня разрешенных видов небанковской деятельности для банковских холдингов. Наряду с полномочиями по осуществлению консолидированного надзора за банковскими холдингами Банку России необходимо определить состав участников банковского холдинга в части иных юридических лиц, дать четкий перечень организаций и компаний, которым разрешено объединяться в рамках банковского холдинга. В Федеральный закон «О Центральном банке Российской Федерации (Банке России)» следует внести изменения в части закрепления на законодательном уровне полномочий Банка России по установлению перечня разрешенных видов небанковской деятельности банковских холдингов.

3. Обеспечение устойчивости и повышение эффективности функционирования банковского холдинга. Обеспечение устойчивости и повышение эффективности функционирования банковского холдинга зависит от гибкого и четко работающего механизма взаимодействия участников объединения, постоянного совершенствования форм сотрудничества и интеграции различных финансовых институтов. Считаем, что взаимодействие кредитных организаций и небанковских финансовых институтов в составе банковского холдинга целесообразно осуществлять по направлениям, включающим:

- взаимовыгодное сотрудничество участников банковского холдинга в качестве клиентов;

- взаимодействие участников банковского холдинга выступающих друг для друга в качестве дополнительных каналов продаж своих продуктов;

- создание «гибридных» или смешанных продуктов сочетающих в себе услуги участников банковского холдинга;

- взаимодействие участников банковского холдинга выступающих друг для друга в качестве дополнительных каналов выхода на розничных и корпоративных клиентов.

В заключении диссертации сформулированы выводы и рекомендации, направленные на развитие банковских холдингов в России.

|

|

|