|

Налогообложение доходов по субфедеральным ценным бумагам

|

|

|

|

Налогообложение субфедеральных ценных бумаг и финансовые потоки местных органов власти

А.А. Мурынов, аспирант кафедры "Налоги и налогообложение"

В отечественной практике ценные бумаги органов государственной власти субъектов Федерации и органов местного самоуправления получили название субфедеральных ценных бумаг. В отличие от государственных ценных бумаг Российской Федерации субфедеральные ценные бумаги являются более рискованными и менее ликвидными, поэтому равновесная рыночная ставка процента в сфере обращения ценных бумаг местных органов власти, при прочих равных, будет выше, чем на рынке ценных бумаг Федерации. Основной целью осуществления вложений в субфедеральные ценные бумаги для инвестора является получение процентного дохода, который может быть представлен в виде денежного потока, поступающего владельцу ценных бумаг в течение всего периода владения ими. Как составная часть совокупного годового дохода инвестора процентные платежи по субфедеральным ценным бумагам могут рассматриваться как объект налогообложения.

Налогообложение доходов по субфедеральным ценным бумагам

В России процентные доходы, выплачиваемые по ценным бумагам субъектов Федерации и органов местного самоуправления, до 1997 г. не облагались ни подоходным налогом с физических лиц, ни налогом на прибыль предприятий. Однако после внесения изменений и дополнений в закон "О налоге на прибыль предприятий и организаций", в соответствии с законом от 10.01.97 г. № 13-ФЗ, доходы в виде процентов по государственным ценным бумагам субъектов РФ и ценным бумагам органов местного самоуправления, эмитированным после 21.01.97 г., облагаются налогом на прибыль по ставке 15% отдельно от других видов доходов. Суммы налога взимаются у источника выплаты и зачисляются в доход федерального бюджета. В то же время процентные доходы физических лиц по субфедеральным ценным бумагам до настоящего времени не облагаются подоходным налогом.

|

|

|

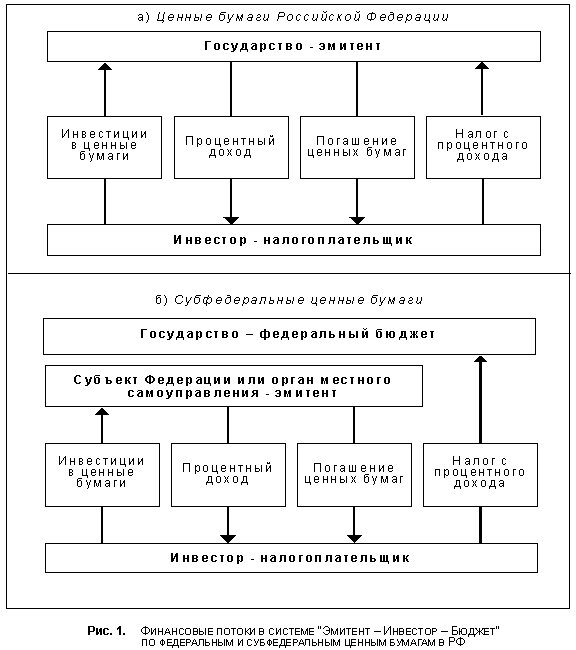

Рассмотрим финансовые потоки (* Под "финансовым потоком" понимается непрерывный во времени процесс образования и использования фи-нансовых ресурсов. Подробнее см.: Семенкова Е.В. Ценные бумаги в системе финансовых потоков. М., 1998), возникающие в системе "Эмитент - Инвестор - Бюджет", связанные с размещением, обслуживанием, погашением и налогообложением государственных ценных бумаг РФ (рис. 1, а) и субфедеральных ценных бумаг (рис. 1, б).

Анализ финансовых потоков, приведенных на рис. 1, позволяет сделать вывод о том, что введение федерального налога на процентные доходы по субфедеральным ценным бумагам, зачисляемого целиком в федеральный бюджет, приводит к нарушению баланса финансовых потоков в системе "Эмитент - Инвестор - Бюджет". В том случае, когда налогом облагаются доходы по ценным бумагам РФ, получателем налоговых доходов остается федеральный бюджет. Тем самым при определенных обстоятельствах государство может обеспечить более низкую стоимость государственных заимствований (* При условии, если возможности инвесторов по переложению налогового бремени на эмитента ограничены либо имеется возможность переложения этого бремени на другое государство в открытой экономике).

Если же под налогообложение подпадают процентные доходы, выплачиваемые по субфедеральным ценным бумагам, финансовый поток процентного дохода не сопровождается обратным потоком налоговых доходов в региональные и местные бюджеты. Поскольку рынок субфедеральных ценных бумаг является более рискованным и менее ликвидным, чем рынок ценных бумаг государства, можно с уверенностью утверждать, что инвесторы будут стремиться переложить налоговое бремя на самого эмитента - орган государственной власти субъекта РФ либо орган местного самоуправления. Переложение будет достигаться за счет механизма налоговой амортизации, то есть увеличения требуемого рынком уровня доходности по вновь выпускаемым в обращение выпускам субфедеральных ценных бумаг в ответ на введение налогообложения.

|

|

|

В отношении выпусков ценных бумаг местных органов власти, уже находящихся в обращении, будет наблюдаться снижение их курсовой стоимости на вторичном рынке, поскольку текущая рыночная стоимость ценной бумаги, как известно, представляет собой приведенную стоимость денежного потока данной ценной бумаги.

Величина падения рыночной стоимости субфедеральных ценных бумаг, находящихся в обращении на момент введения налога, при прочих равных соответствует дисконтированной стоимости дополнительных процентных расходов местных органов власти, необходимых для того, чтобы при фиксированном уровне рыночной процентной ставки привлечь на финансовом рынке тот же объем кредитных ресурсов, что и до введения налога. В том случае, если эмитент не увеличит купонную ставку по своим долговым ценным бумагам, то при данной рыночной ставке процента он сумеет выручить от продажи ценных бумаг сумму меньшую, чем раньше, так как для инвестора текущая стоимость потока купонного дохода уменьшится на величину уплачиваемых налогов.

Таким образом, действующий в РФ порядок налогообложения доходов юридических лиц по субфедеральным ценным бумагам увеличивает издержки местных органов власти по обслуживанию займов, не компенсируя эти издержки потоком налоговых доходов. Иными словами, при первичном размещении субфедеральных ценных бумаг, доход по которым облагается налогом на прибыль, эмитент получит сумму меньшую, чем при отсутствии налогообложения. Следовательно, для того чтобы профинансировать один и тот же объем расходов на развитие, местный орган власти вынужден будет занимать большую сумму в условиях налогообложения процентных доходов инвесторов, чем при отсутствии такого налогообложения. Больший объем заимствований сопряжен с ростом расходов по обслуживанию долга, что сокращает потенциал финансирования региональных и местных программ развития и социального обеспечения. Снижается эффективность займа, определяемая как соотношение поступлений, полученных от его размещения, и затрат, связанных с обслуживанием и погашением займа.

|

|

|

В том случае, когда налогом облагается процентный доход по облигациям федерального Правительства, рост расходов по обслуживанию долга компенсируется налоговыми поступлениями от обложения процентного дохода, так как источник выплаты дохода и получатель налоговых платежей - один и тот же субъект. При налогообложении процентного дохода по субфедеральным ценным бумагам источник выплаты дохода и получатель налоговых платежей не совпадают.

Поэтому происходит, по сути дела, рост налоговых доходов федерального Правительства за счет увеличения текущих расходов местных органов власти. Часть заемных фондов органов местного самоуправления перераспределяется в форме капитализированных налоговых платежей в пользу федерального бюджета, что существенно ограничивает возможности местных органов власти по использованию субфедеральных займов для целей финансирования развития.

|

|

|

12 |