|

Сущность НДС и особенности его применения в налоговых системах зарубежных стран

|

|

|

|

Глава 1. Теоретические основы налогообложения добавленной стоимости в Российской Федерации и зарубежных странах

1.1 Сущность НДС и особенности его применения в налоговых системах зарубежных стран

Место и роль налога на добавленную стоимость в налоговой системе Российской Федерации

Глава 2. Практика исчисления и уплаты налога на добавленную стоимость в ООО "РусТех36"

2.1 Организационно-экономическая характеристика ООО "РусТех 36"

Порядок исчисления налога на добавленную стоимость в ООО "РусТех 36"

Глава 3. Сравнение различных схем оптимизации НДС на примере ООО "РусТех36"

Список использованной литературы

Введение

налог добавленный стоимость исчисление

При написании работы были использованы следующие методы:

) Теоретические методы:

· исторический анализ проблемы;

· метод сравнения, основанный на сопоставлении компонентов изучаемой структуры проблемы;

· метод обобщения, включающий восхождение от конкретного к абстрактному;

· метод аналогий, основанный на общности фундаментальных законов, характерных для всех сфер человеческой жизнедеятельности;

· метод систематизации.

) Эмпирические методы (основанные на опыте):

· изучение материалов по теме исследования, а также нормативных, инструктивно-методических документов;

· анализ фактической (отчетной, текущей) документации;

· наблюдение;

· эксперимент;

· проведение исследований.

В ходе выполнения работы были использованы официальные статистические данные Госкомстата России, Федеральной налоговой службы РФ, Министерства экономического развития и торговли РФ, Центрального банка РФ, Федеральная таможенная служба РФ, Международного банка реконструкции и развития, характеризующие общее состояние экономики; материалы справочников, ежегодников, периодических изданий, информационной сети Internet; монографии российских и зарубежных авторов.

|

|

|

Глава 1. Теоретические основы налогообложения добавленной стоимости в Российской Федерации и зарубежных странах

Сущность НДС и особенности его применения в налоговых системах зарубежных стран

Добавленная стоимость является важнейшим элементом системы показателей, принятых в большинстве зарубежных стран. Этот показатель является мерилом межгосударственного сопоставления темпов и уровней экономического развития, структуры общественного производства, он позволяет углубить экономический анализ на макроуровне, рассматривать хозяйственные процессы через призму расширенной концепции сферы производства валового национального продукта, охватывающего как материальное производство, так и отрасли нематериальных услуг, и принимая во внимание данное, позволит обосновать экономические решения.

По мнению профессора Савченко Е.С., понятие добавленная стоимость сводится "к стоимости, которая как бы добавляется к старой, уже существовавшей до процесса производства благ, стоимости".

Экономическая сущность добавленной стоимости состоит в том, что она определяется стоимостью реализации товарной продукции без учета валового оборота (в данном контексте - части валовой продукции). Валовая продукция, как известно, исчисляется в денежной форме и включает в себя как вновь созданную стоимость (добавленную вновь, впервые), так и перенесенную. Если бы добавленная стоимость была и перенесенной (от части) тогда будет иметь место повторный счет, что не минуемо скажется на характере налогообложения т.е. будет двойное налогообложение.

Стоимостная оценка товарной продукции позволяет учитывать разницу стоимости производства товаров и услуг и валовой стоимостной оценки продукции. Эта разница должна иметься, в виду при учете и измеряемо стоимостной результативностью производства товаров и услуг. Добавляя вновь созданную в производство стоимость товаропроизводитель (предприятия производящее продукцию и услуги для продажи) извлекает выгоду и в этой выгоде его экономический интерес.

|

|

|

Необходимо учитывать, что вновь созданная стоимость - показатель экономический по своей природе. Это значит, что он является результатом экономической деятельности, а не складывающейся рыночно - спекулятивной конъюнктуры. Рыночная конъюнктура оказывает влияние на производство добавленной стоимости, но это не означает, что процесс рыночных продаж товаров является главным и определяющим ее создании и уровня. Надо учитывать, что в качестве экономического показателя добавленная стоимость включает сумму затрат на заработную плату и процент на капитал, ренту и прибыль. Есть в этой связи основание считать, что добавленной стоимостью оцениваются доходы работающих на предприятиях и в сфере услуг и предпринимательские доходы, соизмеряемые (соотносимые) с оценкой объема производимых товарных стоимостей и стоимости услуг, за вычетом валового (повторного) счета.

Добавленную стоимость нельзя путать с добавочным капиталом. Первая есть вновь созданная стоимость, а вторая - пополнение стоимости имущества, вложенного в дело (в производство) сособственником. Варианты приращения добавочного капитала могут быть разные (их множество), а добавочной стоимости - один и он характеризуется созидательной основой. С технико-технологической и организационной точек зрения добавление, т.е. создание новой стоимости, происходит в результате так называемой "обработки" продукции. Это верно, но верно и то, что не всякая обработка продукции (ее создание, выпуск) позволяет создать новую стоимость. Такие тонкости в характеристике экономической природы добавленной стоимости крайне важно учитывать, в том числе и в налогообложении. Товары и услуги продаются на рынке, и рыночное влияние на не учет указанных характеристик добавленной стоимости может оказываться существенной.

|

|

|

В литературных источниках различают четыре метода расчета добавленной стоимости и соответственно обязательств по налогу на добавленную стоимость.

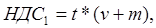

. Прямой аддитивный (бухгалтерский) метод, предусматривающий применение налоговой ставки к предварительно определенной величине добавленной стоимости, которая рассчитывается прибавлением ее составных элементов.

где v - расходы на оплату труда, включая взносы в социально страховые внебюджетные фонды; m - факторная прибыль (проценты, рента, прибыль); t - ставка налога.

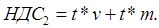

. Непрямой аддитивный метод предусматривает определение платежей по налогу в бюджет как сумму налогов, рассчитанных по отдельным составляющим добавленной стоимости.

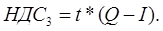

. Прямой метод вычитания предусматривает применения налоговой ставки к предварительно определенной величине добавленной стоимости как разница между стоимостью реализованной продукции (продажи) Q и стоимостью использованных в процессе их производства материальных ресурсов и основных фондов (покупкой) I:

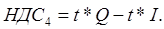

. Непрямой метод вычитания, или кредитный метод, предусматривает определение суммы платежей по налогу в бюджет как разница между суммой налоговых обязательств, возникших в связи с продажей товаров, и суммой налога, уплаченного поставщикам материальных ресурсов, и основных фондов (суммой налоговых кредитов или вычетов):

Наибольшее распространение в практике получил именно кредитный (зачетный) метод, благодаря следующим его преимуществам:

. В отсутствии необходимости определять величину добавленной стоимости, что позволяет рассчитывать НДС еще на этапе заключения договоров на поставку продукции, когда составляющие стоимости, которая будет добавлена в процессе производства, не известны;

. В обязательном документальном сопровождении операций купли-продажи, подтверждающих факт их осуществления, что облегчает контроль налоговых органов за движением товаров и сумм уплаченных налогов;

|

|

|

. В заинтересованности покупателе в правильности исчисления суммы НДС, которую они уплачивают поставщикам, с ее отражением в сопроводительных документах, что создает условия дополнительного контроля со стороны покупателей;

. В возможности применения разных ставок, тогда как первые три метода требуют обложения всех видов товаров и услуг по единой ставке;

. В возможности использования любого налогового периода (год, квартал, месяц, неделя), тогда как бухгалтерский метод позволяет рассчитывать налоговые обязательства только за период сдачи отчетности.

Кредитный метод расчета обязательств по налогу на добавленную стоимость имеет и отрицательные моменты. Выделим два из них:

Первый недостаток связан с несоответствием даты уплатой НДС по приобретенным материальным ресурсам, а также основных фондов и даты возмещения этой суммы после реализации произведенной предприятием продукции благодаря перечислению в бюджет разницы между полученным от покупателей и уплаченным поставщикам налогом. Величина несоответствия зависит от длительности производственного цикла, а в некоторых отраслях может быть достаточно большая. На нее влияет также и скорость реализации продукции. Если произведенная продукция по тем или иным причинам вообще не реализуется, тогда предприятие не может возместить НДС, уплаченный в цене приобретенных материальных ресурсов, что становится причиной "вымывания" его оборотных средств. В условиях ограниченного доступа предприятие к кредитным ресурсам, недостаточного совокупного спроса, низкого качества и конкурентоспособности многих видов продукции, осложняющих ее реализации, - условиях, более характерных для экономик переходного типа - этот недостаток НДС приобретает особое значение и порождает значительные трудности в его применении.

Второй недостаток связан с тем, что освобождение от уплаты налога какого-либо экономического субъекта находящегося в любой точке цепочки "производство - конечное потребление", кроме конечного пункта - розничной торговли, реализующим товары конечным потребителям, разрушают всю цепочку налоговых кредитов (вычетов) и порождают кумулятивный (каскадный) эффект.

Как видно, различие указанных подходов к оценке добавленной стоимости существенные и они не могут в одинаковой степени быть применимы к системе налогообложения, а тем более, в российской практике. Во-первых, база налогообложения будет разной, а, во-вторых, скажутся применяемые методы расчета указанных показателей. Ряд авторов углубленно рассматривают различные методы расчета добавленной стоимости (ВВП), как на стадии ее (его) производства, так и распределения (или расчет ВВП на основе получаемых в экономике доходов) и на стадии его потребления (или расчет ВВП на основе совершаемых в экономике расходов). Естественно, задачи каждого из указанных методов могут быть разные, но и последствия применения их результатов для оценки налогообложения добавленной стоимости - тоже.

|

|

|

Широкое распространение НДС получил благодаря подписанию в 1957 году в Риме договора о создании Европейского экономического сообщества, согласно которому, страны его подписавшие, должны были гармонизировать свои налоговые системы в интересах создания общего рынка. В 1967 году вторая директива Совета ЕЭС провозгласила НДС главным косвенным налогом Европы, предписывая всем членам Сообщества ввести данный налог в свои налоговые системы до конца 1972 года.

В том же 1967 году налог на добавленную стоимость начал функционировать в Дании, в 1968 - в ФРГ. Шестая директива Совета ЕЭС 1977 года окончательно утвердила базу современной европейской системы обложения НДС, чем способствовала унификации взимания данного налога в Европе. Последние уточнения в механизм обложения НДС были сделаны в 1991 году десятой директивой, и ее положения были включены во все налоговые законодательства стран-членов ЕЭС.

В настоящее время НДС взимается более чем в ста тридцати странах мира: почти во всех европейских странах, Латинской Америке, Турции, Индонезии, ряде стран Южной Америки. В США применяется близкий по методу взимания к НДС налог с продаж. Обширная география распространения НДС свидетельствует о его жизнеспособности и соответствии требованиям рыночной экономики.

В различных странах существуют разные подходы к установлению ставок НДС. В то же время их средний уровень колеблется от 15 до 25%. В некоторых странах применяется шкала ставок в зависимости от вида товара и его социально-экономической значимости: пониженные ставки (2-10%) применяются к продовольственным, медицинским и детским товарам; стандартные (основные) ставки (12-23%) - к промышленным и другим товарам и услугам; и, наконец, повышенные ставки (свыше 25%) - к предметам роскоши. Конкретные размеры ставок по некоторым развитым странам мира приведены в таблице №1.

Обширная география распространения НДС свидетельствует о его жизнеспособности и соответствии требованиям рыночной экономики.

Необходимо отметить, что прочному внедрению его в практику налогообложения в немалой степени способствовали следующие факторы:

Во-первых, недостатки, имеющиеся у прямых налогов. К их числу можно отнести чрезмерную сложность налогообложения, широкие масштабы уклонения плательщиков от их уплаты.

Во-вторых, постоянная потребность в увеличении доходов бюджета путем расширения налогооблагаемой базы и повышения эффективности налогообложения.

В-третьих, потребность в усовершенствовании существующих налоговых систем и приведении их в соответствие с современным уровнем экономического развития.

Таблица 1. Ставки НДС по некоторым странам мира

| Страна | Ставка | Аббревиатура | |

| Стандартная | Сниженная | ||

| Великобритания | 20% | 5% или 0% | VAT |

| Испания | 21% | 8% или 4% | IVA |

| Италия | 22% | 10%, 6% или 4% | IVA |

| Литва | 21% | 9% или 5% | PVM |

| Нидерланды | 21% | 6% | BTW |

| Франция | 20% | 10 %, 5,5 % или 2,1 % | TVA |

| Индия | 12,5% | 4 %, 1 % или 0 % | |

| КНР | 17% | 2,3,4,6,13 % | 增值税 |

| Швейцария | 8% | 3,8 % или 2,5 % | MWST |

| Турция | 18% | 8 % или 1 % | KDV |

| Россия | 18% | 10 % или 0 % | НДС |

| Германия | 19% | 7% | MwSt./USt. |

Рассмотрим применение НДС в трех основных ведущих странах Европы: Германия, Франция, Великобритания. Также посмотрим на альтернативное обложение добавленной стоимости в США.

Применяемая в налоговой практике Германии схема исчисления НДС проста и реально доступна каждому налогоплательщику. Пожалуй, это самый удобный вариант исчисления НДС, действующий в Европейском Союзе. НДС взимается по единой форме и построен таким образом, что все товары и услуги при одинаковой налоговой ставке, попадая к конечному потребителю, оказываются обремененными в одинаковом размере. Размер налога соответствует налоговой ставке, распространяющейся на товар или услугу. При этом неважно, сколько ступеней экономического развития проходит товар или услуга на пути к потребителю - налоговая кумуляция (взимание налога с налога) принципиально исключена, так как применяется практика предварительного вычета налога. Предварительный вычет дает предпринимателю право уменьшить свой НДС на суммы НДС, которые выставлены ему в счет другими предпринимателями за их налогооблагаемые обороты. В качестве предварительного налога предприниматель может вычитать НДС на товары, приобретенные внутри ЕС, а также с ввозимых товаров, уплаченный предпринимателем таможенному правлению при ввозе товара из стран, не являющихся членами ЕС.

В Германии удельный вес НДС в доходах бюджета равен примерно 28% - второе место после подоходного налога. Общая ставка налога в настоящее время составляет 19%. При этом основные продовольственные товары, а также книжно-журнальная продукция облагаются по уменьшенной ставке 7%. Эта ставка не распространяется на обороты кафе и ресторанов. Следует отметить, что НДС имеет некоторую тенденцию к росту. Так, ранее основная ставка составляла 14%, льготная ставка - 7%. Затем основная ставка была повышена до 15, в дальнейшем до 16%, а в реальное время 19%.

НДС в Германии имеет некоторые особенности. Так, предприниматели, у которых оборот за предыдущий календарный год не превысил 20 тысяч евро, а в текущем году не превысит 100 тысяч евро, освобождаются от уплаты налога на добавленную стоимость. Но, естественно, он лишается при этом и права возмещения сумм налога в выставленных на него счетах. Данный предприниматель является плательщиком подоходного налога, а не НДС. Он имеет право отказаться от положенного ему освобождения от НДС и вести налоговые расчеты на общих основаниях. Если предприниматель получает в календарном году доход не выше 60 тысяч евро, то он имеет право на регрессивное налогообложение и вносит в бюджет лишь 80% от расчетной суммы НДС. Указанные цифры могут меняться при формировании бюджета.

Предприятия сельского и лесного хозяйства освобождены от уплаты НДС. Освобождены и товары, идущие на экспорт. Проводится политика поощрения малого предпринимательства, стимулирования начала процесса предпринимательской деятельности. Однако эти же предприниматели лишены права на вычет выставленных им в счетах предварительных налогов. Им самим также запрещено выставлять счета с отраженным налогом. Из-за такого отказа от предварительного вычета налогов данная ситуация может иметь для мелких предпринимателей как положительные, так и отрицательные последствия. Резонно поэтому, что закон дает им право выбора: либо использовать возможность реализации своего права на неуплату НДС, либо отказаться от такого решения и выбрать путь налогообложения по общим правилам.

В современном виде налог на добавленную стоимость появился во Франции 10 апреля 1954 года. Внедрил его французский финансист Морис Лоре (директор по налогам, сборам и НДС Министерства экономики, финансов и промышленности Франции). Правда, прежде чем ввести на территории Франции, новый налог "проверяли на жизнеспособность" в африканском государстве Кот-д`Ивуар более десяти лет.

В отличие от большинства западных стран, где ведущее место в доходах бюджета отведено подоходному налогу с физических лиц, во Франции, как и в России сегодня, ведущим звеном бюджетной системы выступает НДС. Его доля в доходах бюджета превышает 40%. Операции, связанные с внешним рынком (экспорт), от НДС освобождены. Лица, совершившие операции, относящиеся к экспортным, и уплатившие НДС, могут воспользоваться правом на возмещение. Что касается импортных операций, то они подлежат налогообложению согласно внутреннему праву.

Уплата НДС определяется характером совершаемой сделки и не принимает в расчет финансовое состояние налогоплательщика. Ставка налога едина независимо от цены товара, к которому она применяется. Объектом налогообложения является продажная цена товара или услуги. Кроме розничной цены, сюда включаются все сборы и пошлины, исключая НДС. Из общей суммы вычитается размер налога, уплаченного поставщикам сырья и полуфабрикатов. При продаже товара предприятие полностью компенсирует все свои затраты по уплате НДС и добавляет налог на вновь созданную на предприятии стоимость. Именно эта часть НДС, включаемая в продажную цену, перечисляется в бюджет. Вся тяжесть налога ложится не на предприятие, а на конечного потребителя данной продукции.

Во Франции действуют четыре ставки НДС. Основная ставка налога равна 20%. Промежуточная ставка 10% распространяется на рестораны, транспорт, ремонт, техническое обслуживание и дрова. Пониженная ставка 5,5% применяется для товаров и услуг первой необходимости. К этой категории относятся продукты питания, безалкогольные напитки, газ и электричество, оборудование и услуг для инвалидов, книги, билеты в кино, музеи и на концерты. Эта ставка будет применяться и для новых энергосберегающих технологий в строительстве. Пониженная ставка 2,1%, применяется к медицинским рецептам, лицензиям на ТВ и некоторым другим видам деятельности в области СМИ.

По НДС имеются значительные льготы. Прежде всего, налоговые преференции получает малый бизнес. Налоговым законодательством установлено, что предприятия могут освобождаться от уплаты НДС в том случае, если за предыдущий финансовый год их оборот не превысил 70 тысяч евро. При этом они пользуются режимом освобождения от НДС с начала года, следующего за отчетным.

Кроме этого, от НДС освобождаются:

деятельность государственных учреждений, направленная на осуществление административных, социальных, культурных и спортивных функций;

медицина и образование;

деятельность людей некоторых свободных профессий; частных преподавателей, частнопрактикующих врачей, людей, занимающихся духовным творчеством.

Есть виды деятельности, где возможно освобождение от НДС. Точнее говоря, налогоплательщику предоставляется возможность выбора: платить НДС или подоходный налог. Сюда относятся сдача в аренду помещений для экономической деятельности; финансовое и банковское дело; литературная, артистическая, спортивная деятельность; муниципальное хозяйство.

Налог на добавленную стоимость дополняется рядом косвенных пошлин (или акцизов), которые также представляют собой налоги на потребление. Некоторые из них взимаются в пользу государства, другие перечисляются в бюджеты местных органов управления.

В Англии НДС занимает по доле в доходах второе место после подоходного налога и формирует примерно 17% бюджета страны. Базой обложения НДС выступает стоимость, добавленная на каждой стадии производства и реализации товаров и услуг.

Стандартная ставка 17,5%, сниженная ставка 5% применяется для домашнего топлива и энергии и для установки энергосберегающих материалов в хозяйствах с низким уровнем дохода согласно государственной программе. По нулевой ставке облагаются: продовольственные товары, книги, лекарства, импортные и экспортные товары, топливо и энергия для домашнего пользования, плата за воду и канализацию, строительство жилых домов, транспортные услуги, детская одежда, а также почтовые и финансовые услуги, страхование, ритуальные услуги.

Стандартная ставка может изменяться ежегодным парламентским актом о финансах. Кроме того, через механизм делегированного законодательства Казначейство в определенных случаях вправе изменять ставку НДС на 25% от существующей, т.е. уменьшить ее до 13,125% или увеличить до 21,875%. Нулевая же ставка НДС означает, что товар попадает под обложение НДС, но налоговый оклад рассчитывается по ставке 0%. При этом применение нулевой ставки НДС более выгодно налогоплательщику, чем освобождение от налога, так как лицо, реализующее товар, вправе зарегистрироваться как плательщик НДС и потребовать возврата ранее уплаченных сумм по НДС.

Годовой уровень объема продаж, свыше которого продавцы должны регистрироваться для НДС, составляет 50000 евро. Определенные товары и услуги освобождаются от НДС, либо являясь исключениями, либо облагаясь по нулевой ставке.

Рассмотрим США, являющиеся одной из немногих стран, которые сохранили обычный налог с продаж. Данный налог является одним из основных источников доходов штатов, которым они делятся с городами, Ему присущ каскадный эффект, когда реализация одного и того же товара облагается налогом несколько раз. Налог уплачивается потребителями при покупке товаров и услуг. Данным видом налога облагается большинство потребительских товаров, в том числе медицинские товары.

Общим налогом с продаж облагается как валовая выручка от реализации на каждой стадии обращения товара, так и оборот оказываемых населению услуг. Местный налог с продаж является дополнением к штатному налогу с продаж. Доходы от этого налога собираются в штате, а затем возвращаются тому органу местного самоуправления, на территории которого они были получены. Кроме того, местные органы вправе вводить собственные налоги с различных видов продаж при условии разрешения законодательством штата. Ставки местных налогов в этом случае ниже ставок налогов штатов и не превышают 2%. Величина налоговых ставок варьируется в зависимости от штата: Алабама - 4%, но на уровне городов и округов возможно обложение и дополнительными налогами на использование. Аляска - на уровне штата нет налога с продаж, тем не менее, на уровне городов местные органы власти могут установить верхний порог до 7%, и в 95-ти городах поступили именно таким образом.

Нормы и льготы во всем штате сильно варьируются. Аризона. В данном штате применяется торговый льготный налог, который отличается от "обычного" налога с продаж тем, что он увеличивается с возрастанием дохода торговца, он не применяется по отношению к потребителю. Арканзас - ставка налога с продаж - 6% плюс дополнительные местные налоги. В Калифорнии налоговая ставка составляет 7,25% (на уровне штата), и местные дополнительные налоги могут достигать до 8,75%. В Калифорнии налог с продаж и налог на пользование взимается Управлением по делам стабилизации. В городах, округах и особых районах может налагаться (после одобрения голосующими) дополнительный налог, составляющий до 0,125%.

В результате ставка налога с продаж варьируется от 7,25% (в областях, где нет дополнительных налогов) до 8,75% (в городах Авалон, Санта Саталина, Айленд и другие). Во Флориде налог с продаж равен 6%. Налогом облагаются продаваемые или выдаваемые напрокат товары, а также оказание некоторых видов услуг, как например, борьба с вредителями, уборка, услуги по оказанию защиты.

Существуют также товары и услуги, на которые действие данного вида налога не распространяется. Каждый год во время некоторых дней данный налог отменяется, например, в день "опять в школу" устанавливаются определенные цены на одежду, книги и школьные принадлежности. В Нью-Йорке налог с продаж составляет 4%. Во всех районах и в некоторых городах существуют местные налоги, которые варьируются от 3 до 5,5%.Техас - 6,25%, но местные власти могут также увеличить налог от 2 до 8, 25%.В Вашингтоне - 6,5%, налогом не облагаются продукты питания.

Дополнительные местные налоги могут варьироваться от 0,5% до 2,4%.В общем, размер налога сильно варьируется в зависимости от штата, часто комбинируется несколько налогов с продаж, установленных на разных уровнях.

Налоговые системы, в которых применяется налог с продаж, часто способствуют экономическому росту, росту сбережений и инвестиций. Экономисты организации экономического сотрудничества и развития (англ. Organisation for Economic Co-operation and Development, OECD) изучили влияние различных типов налогов на экономический рост развитых стран в пределах OECD и выяснили, что налоги с продаж являются одним из наименее вредных налогов для экономического роста.

Некоторые экономисты полагают, что налог с продаж является устаревшим в современном мире, поскольку является большим налоговым бременем для лиц с низкими доходами, чем лиц с высокими доходами. Однако этот негативный эффект налога с продаж мог быть предотвращен, например, освобождением от его уплаты с некоторых товаров первой необходимости, таких как еда, одежда и лекарства.

При анализе системы взимания НДС в каждой конкретной стране важно учитывать не только уровень стандартных ставок налога, но и ряд других факторов, влияющих на величину фактических поступлений. Среди таких факторов: наличие пониженных ставок в отношении отдельных групп товаров и услуг, освобождений от налога ряда операций и специальных налоговых режимов, общая эффективность администрирования налога.

В условиях поиска странами способов мобилизации дополнительных доходов бюджетов повышение стандартных ставок НДС является далеко не единственным инструментом, особенно для стран с относительно высокой ставкой. В таких случаях дополнительные возможности повышения "эффективности" НДС для бюджетов связаны с расширением налоговой базы, в том числе путем ограничения применения пониженных ставок налога и освобождений, улучшения налогового администрирования. Так, с 2007 года ряд стран в качестве меры расширения налоговой базы отменили пониженные ставки по НДС в отношении отдельных видов товаров и услуг, пересмотрели политику освобождения ряда операций.

Опыт западных государств налогообложения добавленной стоимости вполне применим в современных условиях России, если его не слепо копировать, а перенимать лучшее, применяя к конкретным особенностям экономики РФ.

|

|

|