|

Глава 2. Анализ кредитоспособности заемщика.

|

|

|

|

Сложность оценки кредитоспособности можно обусловить наличием различных подходов к этой задаче в зависимости, как от особенностей заемщиков, так и от намерений конкретного банка-кредитора.

При оценке кредитоспособности заемщика различные способы не исключают, а взаимодополняют друг друга, и применять их, соответственно, необходимо в комплексе.

В мировой практике существуют следующие способы оценки кредитоспособности:

· на основе системы финансовых коэффициентов;

· на основе анализа денежных потоков;

· на основе анализа делового риска.

Остановимся подробнее на отдельных способах оценки кредитоспособности клиента коммерческого банка.

1. Оценка кредитоспособности на основе системы финансовых коэффициентов.

В данном способе оценки кредитоспособности применяется пять групп коэффициентов:

1. Коэффициенты ликвидности.

2. Коэффициенты эффективности.

3. Коэффициенты финансового левеража.

4. Коэффициенты прибыльности.

5. Коэффициенты обслуживания долга.

Раскроем каждый коэффициент по отдельности, для более подробного анализа кредитоспособности заемщика.

1. Коэффициент ликвидности:

а) коэффициент текущей ликвидности

;

;

б) коэффициент быстрой ликвидности

,

,

где Текущие активы — наличные деньги, находящиеся в кассе, деньги на расчетных счетах в банках, дебиторская задолженность, запасы товарно-материальных ценностей, прочие текущие активы;

Текущие пассивы — ссуды со сроком погашения до года, неоплаченные требования, прочие обязательства.

Ликвидные активы — наиболее ликвидная часть текущих активов.

Данные коэффициенты показывают, имеет ли клиент достаточным количеством средств для погашения краткосрочных долговых обязательств. Обычно при уровне коэффициентов ниже одного клиент считается некредитоспособным. В мировой банковской практике принято отталкиваться от следующих показателей коэффициента текущей ликвидности:

|

|

|

1, 2, 3 кл — 2,0; 4 кл — 1,5; 5, 6 кл — 1,25.

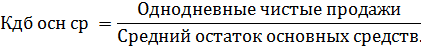

2. Коэффициент эффективности:

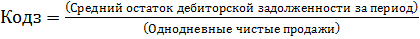

а) оборачиваемость дебиторской задолженности

;

;

б) оборачиваемость запасов товаро-материальных ценностей.

в

в) оборачиваемость основных средств

Данные коэффициенты показывают

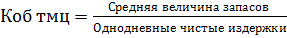

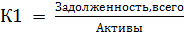

3. Коэффициенты финансового левеража показывают уровень обеспеченности клиента собственным капиталом и его зависимость от привлеченных средств.

;

;

Нормативные уровни, которые используются в мировой банковской практике:

1 кл. = 0,25

2 кл. = 0, 33

3 кл. = 0, 35

4 кл. = 0, 45

5 кл. = 0, 5

6 кл. = 0, 6

Применяются и другие варианты этого коэффициента:

;

;

;

;

.

.

Очевидно, что чем больше у заемщика привлеченных средств, тем ниже уровень его кредитоспособности. Однако окончательное решение зависит от эффективности использования привлеченных средств. Для оценки данного фактора используется следующая группа показателей.

4. Коэффициенты прибыльности, которые характеризуют уровень доходности и рентабельности:

а) коэффициенты доходности:

;

;

б) коэффициенты рентабельности:

;

;

;

;

;

;

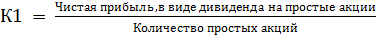

в) коэффициенты прибыльности акций:

;

;

;

;

.

.

В итоге, коэффициенты прибыльности показывают уровень эффективности использования всех средств (в том числе и привлеченных в данной фирме), т.е. если заемщик согласно третьей группе коэффициентов и оказался сильно зависим от заемных средств, но уровень их использования, согласно четвертой группе, достаточно высокий, то класс кредитоспособности заемщика не понижается.

5. Коэффициенты обслуживания долга.

К = Прибыль до уплаты процентов и налогов / покрытия процента / Процентные платежи.

Нормативные уровни их следующие:

1 кл = 7,0;

2 и 3 кл = 5,0;

4 кл = 4,0;

5 кл = 3,0;

6 кл = 2,0.

|

|

|

То есть прибыль должна минимум в 2 раза превышать расходы по уплате процентов за соответствующий период.

На практике коммерческий банк сам выбирает коэффициенты для практического использования, решает вопросы об особенностях их расчетов, а затем включает их в стандартные бланки отчетности клиентов, т.е. предлагает клиенту самостоятельно рассчитать их, оставив за собой только проверку правильности расчета.

В итоге банк может составить и вести рейтинг кредитоспособности своих клиентов, т.е. перечень клиентов с заключением о классе их кредитоспособности. При всей позитивности предлагаемой системы коэффициентов нельзя, однако, не видеть их ограниченного характера, так как они:

· отражают положение дел на предприятии-заемщике лишь в прошлом;

· показывают лишь некоторые стороны деятельности предприятия (в основном движение оборотных средств);

· не учитывают ни репутации заемщика, ни особенности и перспективы экономической конъюнктуры.

От применения данной системы коэффициентов не следует отказываться, но не стоит и ограничиваться только ею, особенно в условиях современной российской действительности. Единственным показателем, позволяющим судить о том, способно ли предприятие погасить свои краткосрочные обязательства, является сопоставление величины всех оборотных активов с суммарной величиной краткосрочных долгов независимо от структуры оборотных активов.

2. Оценка кредитоспособности на основе анализа денежных потоков.

Недостатки первого способа в определенной мере могут быть преодолены при расчете коэффициентов исходя из данных об оборотах ликвидных средств, запасах и краткосрочных долговых обязательствах.

При соответствующей увязке оборотов оценка кредитоспособности станет намного надежнее. Реализовать данный подход можно через анализ денежных потоков клиента, т.е. через определение чистого сальдо поступлений и расходов за определенный промежуток времени.

Для того чтобы провести анализ денежного потока берутся данные как минимум за три года. Если клиент имеет устойчивое превышение притока над оттоком средств, то это свидетельствует о его кредитоспособности. Колебания величины денежного потока средств характеризуют клиента как некредитоспособного.

|

|

|

Класс кредитоспособности клиента определяется на основании соотношения величины общего денежного потока и размера долговых обязательств. В мировой практике приняты следующие уровни этого соотношения:

1 кл. — 0,75;

2 кл. — 0,30;

3 кл. — 0,25;

4 кл. — 0,20;

5 кл. — 0,20;

6 кл. — 0,15.

Для решения вопроса о выдаче долгосрочной ссуды анализ денежных потоков делается не только на основе фактических данных за истекшие периоды, но и прогноза на планируемый период.

Так же существует и другой метод анализа денежных потоков, где общий денежный поток определяется суммой изменения денежных средств в результате производственной деятельности, изменения денежных средств в результате инвестиционной деятельности и изменение денежных средств в результате финансовой деятельности.

3. Оценка кредитоспособности на основе анализа делового риска.

Деловой риск предполагает тот факт, что кругооборот фондов может быть по тем или иным причинам прерван. Анализ такого риска позволит банку определить достаточность источников у заемщика для погашения ссуды.

С отдельными стадиями кругооборота фондов связаны все факторы делового риска. Можно выделить следующие основные факторы:

· Надежность поставщиков.

· Сезонный характер поставок.

· Степень диверсифицированности поставщиков.

· Наличие складских помещений и потребность в них.

· Доступность цен на товарно-материальные ценности для заемщика и опасность для него их повышения.

· Риск ввода ограничений на импорт и экспорт сырья и материалов.

Кроме того, риск связан с недостатками законодательной базы для совершения и завершения кредитуемой сделки, а также отраслевой спецификой.

Для большинства факторов, которые формализуется, разрабатываются балльные оценки.

Разнообразность подходов оценки кредитоспособности создает ее сложность. В Америке, например, используется специфический комплексный метод под названием «5С» (по начальным словам пяти факторов: репутация, способность к погашению ссуды, обеспечение, владение активами, экономическая конъюнктура). В Англии подобный метод имеет ключевое слово "PARTS" (аббревиатура первых букв пяти факторов: назначение, сумма, оплата, срок, обеспечение). В Японии кроме основных коэффициентов оценки кредитоспособности применяются и коэффициенты собственности.

|

|

|

Глава 3.

Для определения кредитоспособности заемщика банк требует определенные документы, чтобы оценить его способность в дальнейшем выплатить основную сумму долга и проценты, начисленные по ней. Перечень таких документов рассмотрим на примере банка «МДМ банк». К ним относятся:

1. Согласие на запрос в НБКИ от организации (ЮЛ), учредителей и их супругов, директоров, главного бухгалтера - как от физ. лиц; Заявление-анкета (можно после одобрения);

2. Описание бизнеса: история развития, основные направления, наличие сезонности, месяцы спада и подъема;

3. Из ИФНС:

а). Выписка из ЕГРЮЛ/ЕГРИП (ИФНС)

б). Справка об открытых расчетных счетах (ИФНС)

в). Справка об отсутствии задолженности по налогам (ИФНС), если есть задолженность, то расшифровку

4. Коды статистики (справка/выписка) из Росстата; Карточка образцов подписей (копия)

5. ИНН, ОГРН, свидетельства о регистрации всех изменений (в учредительные документы, назначения руководителей)

6. Решения о создании юридического лица, об избрании директора, о назначении главного бухгалтера и других лиц в банковской карточке

7. Заверенная ИФНС копия Устава, все изменения к Уставу; учредительный договор, все изменения к нему

8. Паспорта учредителей, руководителей, главного бухгалтера, иных лиц в банковской карточке (полные копии)

9. Налоговая и бухгалтерская отчетность с подтверждением о сдаче в ИФНС и документами об оплате - на последнюю отчетную дату (за последние 4 квартала); В зависимости от системы налогообложения – книга учета доходов и расходов за последний календарный год, кассовые книги (при наличии);

10. Действующие договоры аренды, акты приема-передачи всех помещений, используемых в бизнесе /подтверждение права собственности на помещения, используемые в бизнесе;

11. Из Банков:

а). Справка о наличии/отсутствии ссудной задолженности, качестве обслуживания долга; о наличии/отсутствии картотеки № 2

б). Справка об оборотах по расчетному счету за последний календарный год

в). Подробная выписка с расшифровкой операций по расчетному счету за последние 12 месяцев (можно предоставить карточку 51 счета, выписку из интернет-банка)

12. Управленческая отчетность за последние 6 месяцев (при сумме лимита до 3 млн. руб.) / за последние 12 месяцев (при сумме лимита свыше 3 млн. руб.)

|

|

|

Если есть система 1С или аналог:

ОСВ по 01, 10, 40, 41, 50, 51 – на отчетную дату (учет ТМЦ по закупочной цене, основных средств – по рыночной цене)

ОСВ по счетам 60,62,76 - в разрезе контрагентов, помесячно

ОСВ по счетам 66,67,68, 90,91,44 – в разрезе субсчетов, помесячно

Общая ОСВ по всем счетам в разрезе субсчетов – помесячно

Если нет системы 1С или аналога:

Перечень основных средств, используемых в бизнесе (с указанием рыночной стоимости)

Перечень остатков ТМЦ (с указанием закупочной стоимости)

Документы по учету наличной выручки (при недостатке информации в кассовых книгах) – помесячно

Данные по оплате счетов поставщиков – помесячно

Данные о размере дебиторской и кредиторской задолженности – на отчетную дату

13. Данные учета постоянных расходов (расходы по статьям зарплата, аренда, коммунальные услуги, транспортные расходы, охрана, маркетинг – реклама, выставки, связь – телефон, интернет, налоги, проценты по кредитам, займам, лизингу, прочие статьи расходов)

14. Действующие договоры с наиболее крупными контрагентами: покупатели/поставщики за последний календарный год (не менее 5)

15. Документы по имуществу собственников бизнеса, независимо, предлагается в залог или нет (свидетельство о праве собственности на недвижимость, ПТС/свидетельство о регистрации ТС)

16. Документы по залогу недвижимости:

а). Свидетельство о праве собственности;

б). Документ-основание на объект недвижимости (указан в свидетельстве);

в). Выписка из ЕГРП на объекты недвижимости – землю и помещение, действует 14 дней;

г). Документы, подтверждающие оплату (платежные поручения, расписки);

д). Технический паспорт здания/кадастровый паспорт на землю под объектом.

17. Залог автотранспорта: ПТС на транспортное средство, свидетельство о регистрации ТС

18. Информация по кредитам (действующим/погашенным):

а). Кредиты на бизнес – кредитный договор/договор лизинга/соглашение об овердрафте, договоры залога, поручительства, график платежей, справка о качестве кредитной истории.

б). Информация о кредитах собственников бизнеса (кредитный договор, договор о залоге, договоры поручительства, график платежей).

В процессе анализа, возможно, могут понадобиться дополнительные документы (по усмотрению банка).

Также банк организует выезд на осмотр и фотографирование залога.

Все сведения передаются в бюро кредитных историй (дальше БИК). Чтобы банк передал документы в БИК заемщику необходимо заполнить анкету – заявление и согласие на получение кредитного отчета и передачу данных в БИК (приложение 1,2). В дальнейшем заемщик в любой момент может прийти в БИК и попросить свою кредитную историю.

Заключение.

Больше всех в информации о кредитоспособности предприятий и организаций нуждаются банки: их доходность зависит от финансового состояния клиентов. Снижение риска при совершении ссудных операций, возможно, достичь на основе комплексного изучения кредитоспособности клиентов банка.

Анализ кредитоспособности начинается с рассмотрения кредитной заявки и собеседованием с заемщиком. Это позволяет выяснить не только важные детали кредитной сделки, но и составить психологический портрет заемщика, оценить профессиональную подготовленность руководства компании, реалистичность их оценок положения и дальнейшего развития предприятия.

Банк должен дать характеристику финансового положения заемщика, перед тем как принять решения о выдаче кредита. Она определяется на основе данных о деятельности предприятия, включая объем собственного капитала, данных о прибыльности, структуре оборотных активов их оборачиваемости, составе и структуре источников оборотных средств и др. При этом важно, чтобы для оценки финансового положения использовались не только данные об их оборачиваемости и взаимосвязи скорости оборота различных статей активов и пассивов.

Для оценки финансового положения заемщика современная банковская практика использует множество способов. Среди них наибольшей популярностью является оценка на основе анализа финансовых коэффициентов, объединенных в четыре основные группы: показатели ликвидности, финансовой устойчивости, деловой активности и эффективности деятельности.

Считается, что ликвидность выражается коэффициентами, которые измеряют соотношение оборотных активов или отдельных их элементов с краткосрочной задолженностью, т.е. показывают, в какой мере активы предприятия способны покрыть его долги. Финансовая устойчивость выражается целым рядом коэффициентов, разносторонне оценивающих структуру баланса: соотношение заемных и собственных средств, доля собственных средств в капитале, доля имущества, составляющего производственный потенциал предприятия, в общей стоимости активов и т.д. Целью данного набора показателей является оценка степени независимости предприятия от случайностей, связанных не только с условиями рынка, но с обычными срывами договоров, неплатежей и др.

Исследование уровней и динамики разнообразных финансовых коэффициентов оборачиваемости средств и рентабельности (прибыльности), которые являются относительными показателями финансовых результатов деятельности предприятия. В этом заключается анализ деловой активности и эффективности деятельности.

Разносторонность этих показателей усложняет выявление финансового состояния организации. Поэтому возникает необходимость объединить и систематизировать полученные данные. Для решения это задачи используется рейтинговая оценка. Она позволяет определить финансовое положение организации с помощью определенного показателя - рейтинга выраженного в балах, и отнести организацию к определенному классу кредитоспособности. Методика рейтинговой оценки кредитоспособности включает: разработку системы оценочных показателей, определения критериев этих показателей, их ранжирование и суммарную оценку кредитоспособности. Наиболее важной и неотъемлемой частью методики является выбор и экономическое обоснование критериев для оценки устойчивости финансового состояния и установления ограничений их изменений.

Для разных предприятий применение одинаковых критических значений оценочных показателей едва ли экономически целесообразно. Нормальный, или достаточный для данного предприятия уровень коэффициентов может быть определен исходя из его структуры баланса, оборачиваемости дебиторской и кредиторской задолженности, соотношения себестоимости и выручки от реализации продукции, технологического цикла производства и других факторов, индивидуальных для каждого предприятия.

Список используемой литературы.

1. Федеральный закон от 02.12.1990 N 395-1 ФЗ (ред. от 15.02.2010) "О банках и банковской деятельности".

2. Федеральный закон от 30.12.2004 N 218-ФЗ (ред. от 24.07.2007) "О кредитных историях" (принят ГД ФС РФ 22.12.2004).

3. Федеральный закон от 30.12.2004 N 218-ФЗ (ред. от 24.07.2007) "О кредитных историях" (принят ГД ФС РФ 22.12.2004).

4. "Гражданский кодекс Российской Федерации (часть вторая)" от 26.01.1996 N 14-ФЗ (принят ГД ФС РФ 22.12.1995) (ред. от 17.07.2009).

5.

|

|

|