|

Глава 5. математический инструментарий в управлении проектами с учётом рисков

|

|

|

|

5.1. ПРЕДВАРИТЕЛЬНЫЙ ВЫБОР ОБЪЕКТА ИНВЕСТИРОВАНИЯ С ПОМОЩЬЮ ДЕРЕВА РЕШЕНИЙ

5.1.1. ПОНЯТИЕ ЭКОНОМИЧЕСКОГО РИСКА

Понятие «риск» стало вполне сложившейся экономической категорией. Теория рисков активно развивается. Отчасти поэтому термин «риск» у разных авторов может иметь различное толкование. В табл. 5.1 приведены основные определения, используемые авторами публикаций в России, США и Великобритании.

Далее будем использовать следующее определение, которое не противоречит приведенным трактовкам риска: риск - это событие, связанное с опасным явлением или процессом, которое может произойти или не произойти.

Причем в зависимости от времени, места и внешних условий после возникновения рискового события возможны три различных результата для субъекта (физического или юридического лица), вовлеченного в это явление или процесс:

1) убытки (ущерб, проигрыш);

2) прибыль (выгода, выигрыш);

3) отсутствие результата (нет ни прибыли, ни убытков).

Таблица 5.1. Определение риска в зависимости от приложений в экономике

| Автор публикации | Развернутое определение риска | Особенности исследуемых процессов |

| Абалкина И.Л. [1] | Неопределенность в отношении возникновения потерь | Долговременные риски, риски катастроф |

| Балабанов И.Т. [3] | 1. Возможная опасность потерь; действие в надежде на счастливый случай (соответствует определению С. И. Ожегова в «Словаре русского языка»). 2. Событие (нежелательное), которое может произойти или не произойти | Риск-менеджмент |

| Дубров A.M., Лагоша Б.А., Хрусталев Е.Ю. [7] | 1. Вероятность (угроза) потери лицом или организацией части своих ресурсов, недополучения доходов или появления дополнительных расходов в результате определенной производственной и финансовой политики. 2. Разность между выигрышем при наличии информации о состоянии внешней среды (стратегии рынка) и выигрышем в условиях неопределенности | Моделирование рисковых ситуаций в экономике и бизнесе |

| Дуглас Л.Д. [8] | Вероятность нежелательного события, связанного с доходностью. Продолжительность среднего срока инвестиции как показатель степени риска | Анализ рисков операций с облигациями |

| Клейнер Г.Б., Тамбовцев В.Л., Качалов P.M. ["I | Обобщенная объективная характеристика ситуации принятия решений в условиях неопределенности, отражающая возможность появления и значимость для ЛПР ущерба в результате последствий того или иного решения | Концепция приемлемого риска в деятельности предприятия |

| Мур А., Хиарнден К. [П] | Опасность, угроза. Рассматривается как вероятность нежелательного события и стоимостные показатели в случае его наступления | Безопасность в бизнесе |

| Севрук В.Т. [21] | Ситуативная характеристика деятельности любого производителя, в том числе банка, отображающая неопределенность ее исхода и возможные неблагоприятные последствия в случае неуспеха | Банковские риски. Методика анализа кредитного риска |

| Хадсон-Вильсон С., Вюртзебах Ч.Х. [22] | Риск владения недвижимостью, который состоит из трех составляющих: источник риска, степень риска относительно инвестиций в другую недвижимость, степень риска относительно собственных капиталов | Управление недвижимостью и землей |

| Delta Analytics Corp. [24] | Разброс результатов финансовых проектов, использующих фактор времени | Анализ финансовых результатов |

| ЕВРОЧОС [9] | Нежелательное событие, которое может произойти (или не произойти) | Теория рисков |

|

|

|

Исходя из общей классификации рисков, введенной в соответствии с соглашением ЕВРОЧОС, и понятий, связанных с ними, введем определение селективного риска.

|

|

|

Селективные риски (лат. selektio - выбор, отбор) - это риски неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами при формировании инвестиционного портфеля.

Селективный риск всегда связан с выбором целей. Альтернативные варианты, которые можно было бы выбрать, также рискованные.

5.1.2. ПОНЯТИЕ ИНВЕСТИЦИОННОГО ПРОЕКТА

В экономике «под проектом понимают сферу деятельности, направленную на изменение какой-либо системы в соответствии с поставленными целями.... Под инвестиционным проектом следует понимать сферу деятельности по созданию или изменению технической, экономической или социальной системы, а также разработку новой структуры управления или программы научно-исследовательских работ» [11].

Инвестиционный проект определяется как дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей (получение определенных результатов).

Остановимся на определении: проект - это комплекс взаимосвязанных мероприятий, предназначенных для достижения поставленных целей в течение ограниченного периода и при установленном бюджете.

Выделим основополагающие (ключевые) понятия в этом определении.

Во-первых, системность проекта, наличие комплекса взаимосвязанных мероприятий. Разработка и реализация проекта связаны с процессом последовательного временного осуществления ряда мероприятий, математической моделью которого может служить сетевая модель (график).

Во-вторых, временной интервал рассмотрения проекта, так называемая длительность его жизненного цикла. Подходы к определению длительности этого интервала могут учитывать комбинацию таких факторов, как срок службы наиболее дорогостоящего проектного оборудования, предполагаемый срок жизни проектного продукта (услуги) на рынке, планируемое время нахождения в данном бизнесе, срок возврата кредита и т.д.

Третьим ключевым понятием является бюджет. Рассматривая проект с кибернетической точки зрения, к нему можно применить понятие «черный ящик», когда отслеживаются только входные потоки или контакты типа «среда - проект» и только выходные потоки типа «проект - среда». На вход проекта поступают разнообразные потоки ресурсов (физических, трудовых, капитальных, информационных), их стоимостный эквивалент называется затратами. Элементы выходного потока - это проектная продукция или услуги, также измеряемые в денежной форме и называемые доходами (выгодами). В бюджет проекта и включаются именно эти затраты и доходы с указанием запланированного времени их осуществления.

|

|

|

Наконец, четко сформулированная цель проекта, которая должна строго соблюдаться на всех этапах его жизненного цикла, так как ее изменение непременно приводит к необходимости отказа от данного проекта и перехода к разработке нового.

При разработке, анализе и экспертизе инвестиционных проектов используется ряд важных принципов, главными из которых являются:

1. принцип альтернативности;

2. моделирование потоков продукции (услуг) и разнообразных ресурсов (в том числе и денежных) в виде потоков денежных средств;

3. разработка и экспертиза проекта по ряду обязательных разделов, таких, как технический, коммерческий, институциональный, экологический, социальный, финансовый (микро уровень) и экономический (макро уровень);

4. использование принятых в мировой практике критериев оценки эффективности проектов на основе определения эффекта путем сопоставления интегральных результатов и затрат с ориентацией на достижение требуемой нормы дохода на капитал и других показателей и приведение при этом предстоящих расходов и доходов к условиям их соизмеримости с учетом теории ценности денег во времени;

5. учет неопределенности и рисков, связанных с осуществлением проекта.

Принцип альтернативности основан на рыночном подходе и связан как с понятием ограниченности ресурсов в каждый данный момент времени, так и с вытекающим из него принципом конкурентности. Ценность любого принимаемого решения выражается через ценность наилучшей из возможных отвергнутых альтернатив данному решению.

Второй принцип связан с необходимостью структурного анализа входных (затратных) и выходных (результативных, доходных) потоков, связывающих проект с внешней средой. Материально-физическое разнообразие этих потоков и необходимость их стоимостной сравнимости и сопоставимости во времени и пространстве требуют единого измерителя их величины. В качестве такого измерителя используется денежная единица.

|

|

|

В третьем и четвертом принципах также отражено взаимодействие проекта с внешней средой, влияющей на его внутреннюю структуру, что вызывает необходимость комплексной, многоаспектной экспертизы проекта по перечисленным ранее направлениям. Такое исследование призвано выявить внешнюю и внутреннюю привлекательность проекта.

Пятый принцип подчеркивает необходимость учета изменяющихся условий внешней среды и влияния этих изменений на внутреннюю структуру проекта и его эффективность.

5.1.3. ПРИМЕРЫ ЗАДАЧ ПО ПРИВЛЕЧЕНИЮ ИНВЕСТОРОВ

Задачи, связанные с привлечением инвесторов в отрасли экономики, требуют анализа последовательности решений и состояний внешней среды (состояния рынка, законодательной базы, инфраструктуры города и других факторов), когда одна совокупность стратегий игрока-инвестора и состояний среды порождает другое состояние подобного типа. Экономико-математические методы, основанные на одноэтапных играх (с природой, таблицы решений), удобно использовать в задачах, имеющих одно множество альтернативных решений и одно множество состояний среды. Поэтому рассмотрим процедуры принятия сложных (позиционных, или многоэтапных) решений в условиях риска. Если имеют место два или более последовательных множеств решений, причем последующие решения основываются на результатах предыдущих, и/или два или более множеств состояний среды (т.е. появляется целая цепочка решений, вытекающих одно из другого, которые соответствуют событиям, происходящим с некоторой вероятностью), то используется дерево решений.

Дерево решений - это графическое изображение последовательности решений и состояний среды с указанием соответствующих вероятностей и выигрышей для любых комбинаций альтернатив и состояний среды.

В постановочном плане рассмотрим несколько примеров, которые могут быть решены с помощью метода принятия решений с применением дерева решений (позиционная игра).

Пример 5.1. Строительство новой автозаправочной станции (АЗС). Нефтеснабженческая компания должна решить, стоит ли строить новую АЗС на данном участке, чтобы в дальнейшем ее эксплуатировать. Руководство компании готово взять участок в аренду, но для него не ясны многие обстоятельства:

· в какую сумму обойдется строительство, зависящее от положения участка, необходимости его профилирования, улучшений прилегающей территории, прокладки подъездных дорожек;

|

|

|

· на какое количество сбыта через новую АЗС горюче-смазочных материалов в данном районе можно рассчитывать;

· сколько будет стоить эксплуатация АЗС.

· В распоряжении руководства имеются объективные данные об аналогичных и не вполне похожих АЗС этого типа. При помощи выборочного опроса владельцев автомобилей можно получить дополнительные сведения, которые, однако, не дают исчерпывающей информации. Кроме того, опрос стоит денег; поэтому еще до того, как будет принято окончательное решение (строить или нет), следует определить, есть ли необходимость собирать эти сведения.

Пример 5.2. Новое производство стройматериалов. Небольшая строительная фирма освоила новые технологии выпуска современных стройматериалов в районе, где мало сильных конкурентов. Руководство компании должно принять решение и выбрать один из двух вариантов:

1) производить эту краску самим, и если «да», то какой производительности нужен цех и какой участок земли для него необходим в соответствующей ТЭЗ;

2) продать оборудование (технологию) специализированной фирме, которая имеет дело с производством и сбытом стройматериалов.

Основные источники неопределенности:

· рынок сбыта, который фирма может обеспечить при продаже своих стройматериалов по данной цене;

· расходы на освоение земельного участка, строительство цеха и рекламу, если эта фирма будет сама производить и продавать стройматериалы;

· время, которое потребуется конкурентам, чтобы выпустить на рынок подобный товар (успеет ли фирма за этот срок окупить затраты, понесенные для того, чтобы стать лидером в данной сфере производства).

Строительная фирма может получить некоторые дополнительные сведения, имеющие косвенное отношение к проблемам проникновения конкурентов на рынок сбыта, если поручит соответствующие исследования консалтинговой фирме. Но к выводам консалтинговой фирмы следует относиться с осторожностью, ибо конкуренты по истечении некоторого времени могут изменить свое поведение на рынке.

5.1.4. АНАЛИЗ И РЕШЕНИЕ ЗАДАЧ С ПОМОЩЬЮ ДЕРЕВА РЕШЕНИЙ

Процесс принятия решений с помощью дерева решений в общем случае предполагает выполнение следующих пяти этапов.

Этап 1. Формулирование задачи. Прежде всего необходимо отбросить не относящиеся к проблеме факторы, а среди множества оставшихся выделить существенные и несущественные. Это позволит привести описание задачи принятия решения к форме, поддающейся анализу.

Должны быть выполнены следующие основные процедуры:

· определение возможностей сбора информации для экспериментирования и реальных действий;

· составление перечня событий, которые с определенной вероятностью могут произойти;

· установление временного порядка расположения событий, в исходах которых содержится полезная и доступная информация, а также тех последовательных действий, которые можно предпринять.

Этап 2. Построение дерева решений.

Этап 3. Оценка вероятностей состояний среды, т.е. сопоставление шансов возникновения каждого конкретного события. Следует отметить, что указанные вероятности определяются либо на основании имеющейся статистики, либо экспертным путем.

Этап 4. Установление выигрышей (или проигрышей, как выигрышей со знаком минус) для каждой возможной комбинации альтернатив (действий) и состояний среды.

Этап 5. Решение задачи.

Прежде чем продемонстрировать процедуру применения дерева решений, введем ряд определений. В зависимости от отношения к риску решение задачи может выполняться с позиций так называемых объективистов и субъективистов. Поясним эти понятия на следующем примере. Проводится лотерея: за 10 долл. (стоимость лотерейного билета) игрок с равной вероятностью р = 0,5 может ничего не выиграть или выиграть 100 долл. Один индивид пожалеет и 10 долл. за право участия в такой лотерее, т.е. просто не купит лотерейный билет, другой готов заплатить за лотерейный билет 50 долл., а третий заплатит даже 60 долл. за возможность получить 100 долл. (у третьего игрока ситуация складывается так, что, только имея 100 долл., он может достигнуть своей цели, поэтому возможная потеря последних 60 долл. для него не меняет ситуации).

Безусловным денежным эквивалентом (БДЭ) игры называется максимальная сумма денег, которую лицо, принимающее решение, готово заплатить за участие в игре (лотерее), или, что то же, та минимальная сумма денег, за которую он готов отказаться от игры. Каждый индивид имеет свой БДЭ.

Индивида, для которого БДЭ совпадает с ожидаемой денежной оценкой (ОДО) игры, т.е. со средним выигрышем в игре (лотерее), условно называют объективистом, индивида, для которого БДЭ Ф ОДО, - субъективистом. Ожидаемая денежная оценка рассчитывается как сумма произведений размеров выигрышей на вероятности этих выигрышей. Например, для нашей лотереи ОДО = 0,5•0 + 0,5•100 = 50 долл. Если субъективист склонен к риску, то его БДЭ > ОДО. Если он не склонен, то БДЭ < ОДО.

Предположим, что решения принимаются с позиции объективиста.

5.1.5. ПРИМЕР ПРОЦЕДУРЫ ПРИНЯТИЯ РЕШЕНИЯ

Прототипом данного примера может служить реальный проект, реализованный в Москве.

Пример 5.3. Руководство инвестиционной компании при выборе большого земельного участка для вложения своих (и привлеченных) средств решает:

· создавать ли на нем крупный культурно-оздоровительный комплекс с магазинами и предприятиями бытового обслуживания (проект «Аквадром»);

· вложить деньги в гаражное строительство (проект «Гараж»);

· отказаться от проекта вообще и использовать другие формы вложения денег (проект «Депозит»).

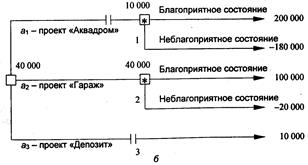

Размер выигрыша, который компания может получить, зависит от благоприятного или неблагоприятного состояния рынка городских услуг (рис. 5.1, а). На основе таблицы выигрышей (потерь) можно построить дерево решений (рис. 5.1, б).

Процедура принятия решения заключается в вычислении для каждой вершины дерева (при движении справа налево) ожидаемых денежных оценок, отбрасывании неперспективных ветвей и выборе ветвей, которым соответствует максимальное значение ОДО.

Определим средний ожидаемый выигрыш (ОДО). Результаты показаны в табл. 5.2.

Таблица 5.2 Определение ожидаемого выигрыша

| Вершина | Расчетное выражение, долл. | Выигрыш, долл. |

| Вершина 1, ОДО1 | 0,5 •200 000 + 0,5 (-180 000) | |

| Вершина 2, ОД02 | 0,5 •100 000 + 0,5 (-20 000) | |

| Вершина 3, ОД03 | - |

Вывод. Наиболее целесообразно выбрать стратегию а2, т.е. выбрать проект «Гараж», а ветви (стратегии) a 1 и а 3 дерева решений можно отбросить. ОДО наилучшего решения равна 40 000 долл. Следует отметить, что наличие состояния с вероятностями 50 % неудачи и 50 % удачи на практике часто означает, что истинные вероятности игроку скорее всего неизвестны и он всего лишь принимает такую гипотезу (так называемое предположение fifty-fifty, т.е. «пятьдесят на пятьдесят»).

Усложним рассмотренную выше задачу.

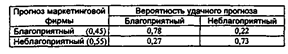

Пусть, перед тем как принимать решение о строительстве (или об отказе от него), руководство компании должно определить, заказывать дополнительное исследование состояния рынка городских услуг или нет. Причем предоставляемая услуга обойдется компании в 10 000 долл. Руководство понимает, что дополнительное исследование по-прежнему не способно дать точной информации, но оно поможет уточнить ожидаемые оценки конъюнктуры рынка, изменив тем самым значения вероятностей.

Относительно маркетинговой фирмы, которой можно заказать прогноз, известно, что она способна уточнить значения вероятностей благоприятного или неблагоприятного исхода. Возможности этой фирмы в виде условных вероятностей благоприятности и неблагоприятности рынка представлены на рис. 5.2, а. Например, когда фирма утверждает, что рынок благоприятный, то с вероятностью 0,78 этот прогноз оправдывается (с вероятностью 0,22 могут возникнуть неблагоприятные условия), прогноз о неблагоприятности рынка оправдывается с вероятностью 0,73.

Предположим, что маркетинговая фирма, которой заказали прогноз состояния рынка, сделала следующий прогноз:

· ситуация будет благоприятной с вероятностью 0,45;

· ситуация будет неблагоприятной с вероятностью 0,55.

На основании дополнительных сведений можно построить новое дерево решений (рис. 5.2,6), где развитие событий происходит от корня дерева к исходам, а расчет прибыли выполняется от конечных состояний к начальным.

Выводы. Необходимо проводить дополнительное исследование конъюнктуры рынка, поскольку это позволяет существенно уточнить принимаемое решение. Если фирма прогнозирует благоприятную ситуацию на рынке, то целесообразно выбрать проект «Аквадром» (ожидаемая максимальная прибыль 116 400 долл.), если прогноз неблагоприятный - проект «Гараж» (ожидаемая максимальная прибыль 12 400 долл.).

Определим ожидаемую ценность точной информации. Предположим, что консалтинговая фирма за определенную плату готова предоставить информацию о фактической ситуации на рынке в тот момент, когда руководству компании надлежит принять решение о выборе проекта. Принятие предложения этой консалтинговой фирмы зависит от соотношения между ожидаемой ценностью (результативностью) точной информации и величиной запрошенной платы за дополнительную (истинную) информацию, благодаря которой может быть откорректировано принятие решения, т.е. первоначальное действие может быть своевременно изменено.

Ожидаемая ценность точной информации о фактическом состоянии рынка равна разности между ожидаемой денежной оценкой при наличии точной информации и максимальной ожидаемой денежной оценкой при отсутствии точной информации.

Рассчитаем ожидаемую ценность точной информации для примера, в котором дополнительное обследование конъюнктуры рынка не проводится. При отсутствии точной информации, как уже было показано выше, максимальная ожидаемая денежная оценка равна:

ОДО = 0,5 • 100 000 - 0,5 • 20 000 = 40 000 долл.

Если точная информация об истинном состоянии рынка будет благоприятной (ОДО = 200 000 долл., см. рис. 5.1, а), принимается решение в пользу проекта «Аквадром»; если неблагоприятной, то наиболее целесообразное решение - это проект «Депозит» (ОДО = 10 000 долл.). Учитывая, что вероятности благоприятной и неблагоприятной ситуаций равны 0,5, значение ОДО точной информации (ОДОти) определяется выражением:

ОДОт.и = 0,5 • 200 000 + 0,5•10 000 = 105 000 долл. Тогда ожидаемая ценность точной информации ОЦт.и равна: ОЦт.и = ОДОт.и - ОДО = 105 000 - 40 000 = 65 000 долл.

Значение ОЦт.и показывает, какую максимальную цену должна быть готова заплатить компания за точную информацию об истинном состоянии рынка в тот момент, когда ей это необходимо.

При явной эффективности рассмотренной выше многоэтапной процедуры принятия решений следует отметить два обстоятельства, усложняющие ее применение на практике:

1) вероятности «ветвления» по дереву решений зачастую определяются экспертами консалтинговых фирм, причем необходимы дополнительные эксперты-аудиторы, которые оценивали бы надежность работы таких фирм;

2) прибыли (убытки) невозможно просчитать только по сметам бизнес-плана проекта; эти прибыли (убытки) зависят от сроков и динамики реализации проекта.

5.2. ПРОГНОЗИРОВАНИЕ РЕАЛИЗАЦИИ ИНВЕСТИЦИОННОГО ПРОЕКТА С ПОМОЩЬЮ ЛОГИСТИЧЕСКИХ КРИВЫХ

5.2.1. ЛОГИСТИЧЕКИЙ ПОДХОД ПРИ РЕШЕНИИ ЗАДАЧ УПРАВЛЕНИЯ МАТЕРИАЛЬНЫМИ И ДЕНЕЖНЫМИ ПОТОКАМИ

Логистика происходит от греческого слова logistike, что означает искусство вычислять, рассуждать. Логистика — это наука управления материальными потоками от первичного источника до конечного потребителя с минимальными издержками, связанными с товародвижением и относящимся к нему потоком информации.

Один из наиболее известных принципов логистики утверждает: «то, что я не могу измерить, то соответственно не могу планировать и этим управлять». Для логистических систем характерна конкретность при решении задач в управлении материальными и денежными потоками; кроме того, можно выделить такие свойства, как эквифинальность, синергизм, оптимальность.

Свойство эквифинальности известно как состояние системы и ее развития, обусловленное поступательностью движения. В рамках логистических систем управления контроль и планирование процессов и сфер деятельности можно построить таким образом, что влияние отдельных внутренних или внешних факторов не способно в корне изменить поступательный характер эффективности проводимых работ.

Синергизм — свойство, которое проявляется в превышении некой конечной эффективности по сравнению с простым суммарным воздействием на любые части управляемой системы. Это связано с логической, разумной расстановкой приоритетов в управляемой системе, выявлением внутренней взаимозависимости и взаимовлияния решаемых задач в процессе управления материальными потоками.

Оптимальность (одно из самых важных свойств логистических систем) является свойством, необходимым и преднамеренным, так как от результатов управляющих воздействий и проводимых оценок зависит и эффективность применения данных систем. В рамках логистических систем получаемые оптимизационные решения позволяют сохранять устойчивость управления, облегчать выбор правильности принятия последующих решений управления и рассмотрения вопросов, от которых зависят исходные предпосылки решений задач управления материальными потоками.

Информация, являясь объектом логистики, имеет количественные и качественные характеристики и может быть представлена справками, сообщениями, наставлениями, специальными сигналами и другими формами. Информация, как правило, связана с материальными и денежными потоками и может следовать с ними синхронно, а может быть разделена. Обычно информационная система обеспечивает сбор, передачу и обработку поступающей информации, а в ее основе лежит информационная наука о ее построении, определении принципов работы и техническом оформлении. В логистической информационной системе средства обработки обычно размещаются внутри информационных потоков для достижения наибольшей эффективности ее использования. Одновременно процесс размещения информации охватывает и поиск такого уровня логистической деятельности, при которой затраты на осуществление информационных процессов минимальны.

5.2.2. СИСТЕМА УПРАВЛЕНИЯ ПРОЦЕССОМ РЕАЛИЗАЦИИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Рассмотрим хозяйствующий субъект экономики, который после предварительной оценки выбрал объект инвестирования и может приступить к реализации инвестиционного проекта. В данном случае нас не интересует организационно-правовая форма хозяйствования фирмы-инвестора (унитарное предприятие, акционерная компания, территориальный комплекс и др.). Необходимо определить возможность реализации инвестиционного процесса.

Рассмотрим абстрактную систему управления. Объектом управления является процесс реализации инвестиционного проекта (ПРИП). Реализация инвестиционного проекта требует от инвестора отвлечения средств из производства (естественно, что эти средства окупятся, но через какое-то время t), в результате чего могут быть следующие последствия:

• сокращение производства продукции или услуг, не находящих спроса на рынке (что может привести к увольнениям);

• создание нового производства для выпуска и реализации новых видов продукции (услуг);

• улучшение условий труда.

Эти последствия могут возникнуть не обязательно все в совокупности. Например, инвестиции могут быть вложены только в создание нового производства.

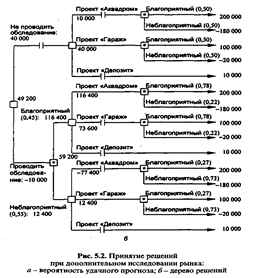

Допустим, что мы правильно определили объем инвестиций. Попытаемся рассмотреть процессы, возникающие при освоении выделенных средств, если выполняются следующие предположения.

1. Время t измеряется в дискретных отрезках времени т. В качестве единицы времени будем рассматривать нормативно определенный срок, в течение которого можно определить финансовые результаты фирмы (например, день).

2. Объемы производства этой фирмы в единицу времени в начале реализации инвестиционного проекта находятся на уровне а1 (долл./день).

3. На расчетный счет фирмы поступает денежная сумма — инвестиция с интенсивностью f (t) (долл./день). Назначение этой инвестиции — поднять объемы производства до уровня а2. Этот уровень достигается за время tр.

Результатами (или финансовыми результатами) производственной деятельности предприятия (объекта инвестирования) в простейшем случае будем называть прибыль (убытки), полагая, что с ними через арифметические преобразования, определяемые действующим законодательством, связаны другие результаты. Реальный вид изменений интенсивности результатов производства обозначим как x(t). Будем полагать, что экономист-эксперт заложил в величину а2 все отчисления и дивиденды, которые должен получать инвестор после достижения x(t) заданного уровня а 2 (с учетом дисконтирования). Далее для упрощения математических выражений будем рассматривать ПРИП, полагая, что в более сложных случаях или для непроизводственных объектов квалифицированный экономист либо вручную, либо с помощью программных средств (например, с помощью Project Expert) сможет провести расчеты, аналогичные приведенным ниже.

Требуется определить:

• основные тренды результатов деятельности фирмы-инвестора;

• меру устойчивости и выбрать набор параметров, характеризующих работу фирмы-инвестора по реализации инвестиции во время процесса реорганизации, при котором устойчивость ее работы будет наибольшей;

• время t достижения уровня а2;

• критерий качества управления ПРИП во время его реализации и с его помощью проводить минимизацию потерь, включая упущенную выгоду;

• минимально необходимый размер суммы инвестиции, который позволит вести ПРИП по выбранному сценарию, с определенной устойчивостью и прн минимуме потерь.

5.2.3. ОСНОВНЫЕ ТРЕНДЫ ПЕРЕХОДНОГО ПРОЦЕССА

На основе элементарных экономических закономерностей и правил рассматриваются три основных тренда переходного процесса в деятельности фирмы-инвестора:

1) тренд спада производства (или убытков) в связи с реорганизацией;

2) тренд роста объемов производства (или прибылей) в связи с той же реорганизацией;

3) тренд временной выгоды, связанный с адаптивным управлением во время переходного процесса.

Эти тренды — логистические кривые, которые одновременно являются первыми слагаемыми некого временного ряда (на самом деле число трендов можно найти значительно больше).

Параметры логистических кривых определяются через функциональные и стоимостные характеристики фирмы, получающей инвестиции. Такими основными параметрами являются асимптоты, между которыми находятся логистические кривые, а также предельные интенсивность спада, интенсивность роста и интенсивность регулирования.

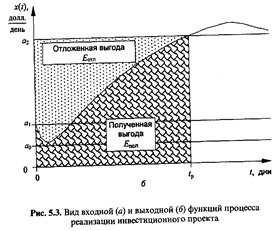

Поступление инвестиционных сумм во времени на счета фирмы показано на рис. 5.3, а. Введем упрощающее предположение (только для данного подраздела): будем полагать, что инвестиции в сумме Vр, необходимые для реализации проекта, поступают на счета фирмы в течение одного интервала дискретности t (день). Скорость поступления денег в этом случае постоянна и равна Vр/t (долл. /день). Рассмотрим вид изменения объемов производства x(t) в единицу времени, который показан на рис. 5.3, б.

Тренд спада. Предположим, что до реорганизации производства фирма-инвестор имела М(t)=М, рабочих мест (или участков), выпускающих «старую» продукцию, причем с каждого места получается доля общего объема со средней величиной Аi. Справедливо следующее соотношение:

.

.

Для простоты изложения будем считать, что имеется средняя производительность одного места, которая равна А1. Производительность старых мест должна быть увеличена в k раз. Далее в процессе реорганизации «старое» производство должно быть уменьшено за время tp отМ1 до М0 мест.

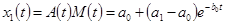

Тренд спада можно трактовать следующим образом: если не вводить новые места, не реорганизовывать производство для выпуска новой продукции и не завоевывать рынок, то сумма инвестиции будет направлена на потребление, на выплату пособий по безработице и другие непроизводственные нужды. При таком «нерациональном» использовании инвестиции величина x(t) превращается в тренд спада х1(t). Соответствующая функция этого тренда — это затухающая экспонента, определяемая по формуле:

|

|

,

,

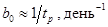

где  — интенсивность сокращения «старого» производства;

— интенсивность сокращения «старого» производства;

А(t) — неизвестная функция изменения производительности одного места в k раз;

M(t) — неизвестная функция изменения числа старых рабочих мест с М1 до М0,

— предельное значение объема «cтарого» производства в единицу времени, если на фирме оставить только М0 мест и на этом прекратить реорганизацию;

— предельное значение объема «cтарого» производства в единицу времени, если на фирме оставить только М0 мест и на этом прекратить реорганизацию;

— объем производства в единицу времени до начала реорганизации.

— объем производства в единицу времени до начала реорганизации.

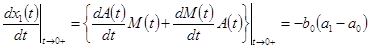

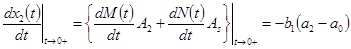

Для определения b0 возьмем производную х1(t) справа от точки t=0:

,

,

Далее справедливо допускаем, что каждое место сокращается независимо от другого места, т.е. ведется индивидуальная работа. Это означает, что поток соответствующих событий на отрезке [0,tр] стационарен, ординарен и в нем отсутствует последействие. Предположим, что производительность реорганизуемых рабочих мест также увеличивается равномерно на этом же отрезке.

Таким образом, за одну дискретную единицу времени Т мы имеем следующие элементарные изменения:

1) производительность A(t) изменяется с уровня А1 до уровня А1k;

2) количество старых рабочих мест теряется (с пересчетом их производительности в k раз) на k(М1 — M0) единиц.

Выполнив подстановки, в первом приближении получим

,

,

откуда следует соотношение:

.

.

Тренд роста. Основная часть инвестиции направляется на создание нового производства, выпуска новой продукции и завоевание рынка. В процессе реорганизации за время переходного процесса остается только М0 старых мест и создается М2 принципиально новых мест, средняя производительность которых по завершении реорганизации станет А2. Кроме того, для нового производства может потребоваться до Мs фирм-субподрядчиков, необходимых для выпуска новой продукции. Средняя производительность субподрядчика в интересах нашей фирмы равна Аs.

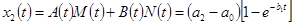

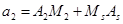

Если отбросить из рассмотрения другие обстоятельства, то тренд роста х2(t) имеет вид

,

,

где b1 — интенсивность наращивания «нового» производства;

А(t) — функция изменения производительности одного нового места;

М(t) — функция изменения количества новых мест;

B(t) — производительность фирмы-субподрядчика;

N(t) — производительность фирмы-субподрядчика;

— объем нового производства в единицу времени за счет созданных новых мест и привлечения фирм-субподрядчиков.

— объем нового производства в единицу времени за счет созданных новых мест и привлечения фирм-субподрядчиков.

Для определения b1возьмем производную х2(t) справа от точки t=0. Полагаем, что после создания нового места А(t)=А2 и после привлечения фирмы-субподрядчика B(t) =Аs. После этого получим

.

.

Сделав соответствующие подстановки, в первом приближении имеем

,

,

или

Отметим следующую особенность: если производство реорганизовано на 100%, то М0 =0, поэтому b1»1/tp.

Тренд временной выгоды (адаптации). Адаптация управления дает двойной эффект при освоении инвестиций. Во-первых, адаптация позволяет более эффективно использовать суммы инвестиций. Во-вторых, часть риска неудачи при освоении инвестиций может быть переложена на другие организации, что прив

|

|

|