|

Тайм‑аут!

|

|

|

|

Перед тем, как углубиться в изыскания, сразу предупреждаю, что речь здесь не идет о манипуляции числами, наблюдениях за временными отрезками и ментальных упражнениях, хотя, полагаю, все это может быть довольно интересно. Причина, в силу которой трейдеры FOREX на пять часов в неделю должны четко разбираться во временном факторе и его влиянии на уровень волатильности, заключается в том, что выбор вашего времени для торговли целиком и полностью зависит от вышеозначенных факторов!

Кстати, анализируя валютные пары, не забывайте о примере с торговой настройкой игра на диапазоне открытия, которую мы с вами уже обсуждали. Если помните, речь шла об извлечении выгоды из максимума и минимума цены в первые 30 минут торговли после открытия Лондона. Проверим, как работает эта настройка в приложении к диапазону пипсового движения пары EUR/USD. Для этого следует взглянуть на 3: 00 часовой бар. Бывает, что 2: 00 часовой бар получается более волатильным – в таких случаях резонно задействовать эту настройку при открытии Франкфурта, но лишь при условии подтверждения со стороны диапазона ценового движения того обстоятельства, что диапазон открытия Франкфурта шире, чем Лондона. Из месячного графика диапазона ценового движения становится понятно, в какие дни такой переход оправдан. Согласно еще одному наблюдению, по диапазонной настройке на основании пятиминутного графика нахождение цены в пределах диапазона открытия свидетельствует в пользу более низкой степени волатильности в период с 4: 00 часов до почти 8: 00 часов. Эффект воздействия каждого финансового центра необходимо учитывать не только при открытии торговых сессий, но и при их закрытии. Понаблюдайте за поведением цены в 4: 00 часа – когда закрывается Азия, и в 8: 00 часов – когда прекращает работу Лондон. Это чрезвычайно важные и потенциально волатильные отрезки времени, совпадающие с периодами наложения различных рыночных сессий!

|

|

|

Продолжим рассмотрение отдельных валютных пар, поскольку, несмотря на то, что принципы применения данных достаточно универсальны и распространяются на остальные валюты, характеристики валютных пар (равно как и финансовых центров) индивидуальны.

Перейдем к паре USDAIPY (< доллар‑ йена ) и рассмотрим особенности ее поведения. Азия считается третьим по значимости и объемам участником рынка FOREX. Со своими 9‑ 10 процентами дневного оборота она серьезно отстает от Соединенных Штатов, доля которых колеблется от 18 до 20 процентов. Как уже упоминалось, Европа и Соединенное Королевство производят около 40 процентов дневного оборота валютных операций. Национальные и банковские праздники, естественно, сказываются на составе участников, поэтому следует регулярно проверять календарь на предмет присутствия на рынке финансовых институтов и трейдеров из того или иного финансового центра. Лучше всего проделывать это в начале каждой недели. В ночь на воскресенье я всегда изучаю экономический календарь предстоящей недели, дабы банковские каникулы и выходы важных показателей не застали меня врасплох.

В настоящее время доллар‑ йена является полномочным представителем не только Японии, но и Китая с Сингапуром, по сути – всей Азии. Истинность этого утверждения не столь важна – главное, что именно в таком ключе воспринимают эту валютную пару. Хотя Азия как таковая (к азиатской сессии относят и Австралию с Новой Зеландией), занимает лишь третью строчку в рейтинге участников рынка FOREX, ее значимость определяется тем, что по времени она первая. Тон дню задают участники азиатской сессии. Объемы торговли по китайскому юаню достаточно скромные. По‑ видимому, они будут оставаться таковыми еще долгое время – в первую очередь по причине привязки юаня к доллару США. Утверждение, будто все страны манипулируют обменными курсами своих национальных валют, отдает некой наивностью. Конечно, все страны пытаются манипулировать своими валютами к своей собственной выгоде. Слово манипуляция может и звучит зловеще, но я уверяю вас, что действия центрального банка одной страны, направленные на соблюдения регуляционных норм, из другой страны выглядят как манипуляция. Не стоит попадать в эту политическую ловушку. Трейдинг воздает должное только поведению цены. Иногда поступившие из Китая новости оказывают влияние на Азию, что отражается на движении пары USD/JPY. Следует помнить об этом типично азиатском сценарии.

|

|

|

Сформировавшимся на азиатской сессии тенденциям приходится пройти суровую проверку при открытии Франкфурта и Лондона. В 2: 00 часа ночи по Восточному стандартному времени происходит столкновение двух миров – Азии и Европы. Потенциал европейского и британского рынков столь велик, что они либо великодушно согласятся с избранным азиатами направлением изменения цены, либо двинут цену сообразно своим представлениям о сложившейся ситуации. В любом случае, это превращает 2: 00 ночи по Восточному стандартному времени (8 часов утра по Франкфурту) во время потенциального разворота движения, направление которого было задано азиатской сессией (см. Рис. 7. 3).

Рисунок 7. 3. 24‑ часовой график ценовых диапазонов движения валютной пары USD/JPY. Источник: ©Autochartist

Поскольку пара USD/JPY «завязана» на Азию и Соединенные Штаты, налицо огромный разброс во времени торговых мнений – намного более существенный, нежели по всем остальным валютным парам. С одной стороны, пары AUD/USD (оссы) и NZD/USD (киви) во временном плане схожи с долларом‑ йеной, но объемы торгов по двум этим парам и близко не стоят с объемами сделок по USD/JPY. Доллар‑ йена начинает проявлять активность по мере того, как токийский рынок набирает обороты, но серьезные движения редко случаются до 1: 00. 23: 00 часовой бар представляет волатильное событие, имевшее место в прошедшем дне. Такой бар мог возникнуть после выступления управляющего Банком Японии (BOJ) в 23: 00 или заявлений касательно кредитно‑ денежной политики и ночной ставки (Overnight Call Rate). Подобные заявления обычно озвучиваются японскими официальными лицами между 11 часами вечера и полуночью. Поэтому этот острый пик в 23: 00 часа служит отражением либо экономического события, либо того, что я называю горячей зоной. Период с 23: 00 до 24: 00 часов по Восточному стандартному времени считается для пары доллар‑ йена «горячей зоной». Всем известно, что председатель Федеральной Резервной системы Бернард Бернарке (Bernard S. Bemanke) может спровоцировать движение на рынках своими заявлениями, но ведь свои собственные Бернанке имеются у каждого финансового центра. Внимательно следите за своим экономическим календарем. Любое серьезное выступление или событие внесено в календарь на www. for exfactory, com/calendar. php. Ежедневно обновляющаяся программа PowerStats содержит список событий на один, три и шесть месяцев вперед. В своем блоге я регулярно комментирую такого рода новости. Даже в случае событий, подобных тем, что иногда случаются в 23: 00 по паре USD/JPY, в течение нескольких следующих часов уровень волатильности постепенно затухает – до пробуждения Лондона. Даже открытие сессии во Франкфурте не приводит к резкому повышению волатильности по паре USD/JPY. Ни азиатская сессия, ни начало европейской не приводят к серьезным движениям по паре доллар‑ йена. На графике представлена картина одного месяца. Обратите внимание на всплески активности в 2: 00, 3: 00, 8: 00, 9: 00 и 10: 00… не говоря уже об 11 утра, когда Лондон мало‑ помалу уходит с рынка совсем (см. Рис. 7. 4).

|

|

|

Рисунок 7. 4. Трейдеры должны знать наиболее волатильные часы дня. Источник: ©Autochartist

Настоящим трейдинговым парадоксом является то, что наиболее значительная валютная пара, соединяющая Азию и США, не отличается особой активностью в продолжение азиатской сессии. При каких условиях вы желали бы поторговать на азиатской сессии (если, конечно, такое желание вообще имеется)? Вот вам подсказка: сконцентрируйтесь на сессиях, в продолжение которых ожидается выход экономических показателей, сверьтесь со своим календарем и доверьтесь его распорядку. Не поймите меня превратно! Я не подбиваю вас на торговлю на новостях, а просто указываю на то, что Азия организует мощные движения в дни выхода новостей. Само собой разумеется, что при обдумывании таких сделок надо самое серьезное внимание уделять вопросу соотношения риск/прибыль. Теперь настал черед заняться валютной парой, находящейся под мощным воздействием Азии, – это EUR/JPY, самый значительный кросс‑ курс. На торгуемую против доллара США пару, в которой единой европейской валюте противопоставляется японская йена, самым серьезным образом влияет Европа. Этот кросс‑ курс подвержен воздействию как европейских, так и японских экономических показателей и событий. Пара EUR/JPY конкурентна и активна сразу в двух финансовых центрах, между которыми существует двухчасовое временное наложение. Для более ясного понимания хронологического расклада активности нам следует проанализировать ценовое движение (см. Рис. 7. 5). На рисунке представлена месячная картина размаха ценовых движений по паре EUR/JPY, из которой становится ясно, что самая волатильная торговля происходит в 10 часов утра по Восточному стандартному времени – в самый разгар наложения не азиатской и европейской сессий, а европейско‑ британской и американской. Однако не стоит считать названные мной наиболее волатильные периоды торговли единственно подходящим временем для открытия позиций. Высокая волатильность означает самое большое число участников и максимально размашистое ценовое движение. С другой стороны, сделки, совершаемые, например, между 1: 00 и 7: 00 часами, имеют все шансы на то, чтобы оказаться успешными и полноценными, хотя и менее плодотворными в смысле прибыли. Как уже было отмечено, такие возможности необходимо анализировать с точки зрения соотношения риск/прибыль.

|

|

|

Рисунок 7. 5. Как часто валютная пара EUR/JPY отклоняется более чем на 100 пунктов за час? Источник: ©Autochartist

Как и в случае с парой USD/JPY, час 23: 00 чрезвычайно активен – японские экономические новости оказывают мощное воздействие на пару EUR/JPY. В общем и целом, ценовой диапазон движений по этому кросс‑ курсу сразу на нескольких часовых барах превышает 100 пунктов. Даже пара, по определению в меньшей степени зависимая от мнения американской сессии, проявляет максимальную степень активности в период наложения лондонской и нью‑ йоркской торговых сессий. Фокусируйте внимание не на абсолютных максимумах, а на усредненном значении – на графике оно имеет вид темной полосы, представляющей среднее значение цены в пределах общего диапазона. При работе с валютными парами нежелательно накладывать искусственные временные ограничения на трейдинг. Вам просто нужно добиться четкого представления о временных отрезках, в которых валютные пары проявляют большую или меньшую степень активности. С учетом такого понимания вы должны разрабатывать сценарии соотношения риск/прибыль для разных валютных пар и применять их на практике в те периоды времени, когда срабатывают настройки и открываются позиции.

|

|

|

Конечно, можно садиться за компьютер в любое время – это наш персональный выбор, но для оптимизации проведенного за анализом графиков времени и для того, чтобы FOREX на пять часов в неделю стал реальностью, следует знать, когда можно рассчитывать на продолжение движения пар. Непонимание значимости и особенностей временного фактора часто становится проклятием для трейдеров, посещающих семинары. Они думают, будто круглосуточный рынок означает постоянное наличие возможности для открытия позиций. Формально такая возможность существует, но удобные моменты не возникают каждую минуту, о чем прекрасно осведомлены опытные трейдеры. Наиболее общераспространенным явлением в Соединенных Штатах является трейдер, торгующий на рынке после окончания основной работы. Большая часть американских трейдеров включает свои торговые терминалы в начале или в середине азиатской сессии. Позиции открываются на сравнительно тонком рынке, после чего они отдаются на заклание огромной «горилле», просыпающейся во Франкфурте и в Лондоне. Какой урок можно извлечь из сказанного? Не утверждаю, что нельзя торговать на азиатской сессии, но, если вы собрались торговать тогда, когда активны Сидней, Токио, Гонконг и Сингапур, будьте любезны закрывать позиции до 3: 00. При отсутствии желания вставать с постели при открытии Лондона следует позаботиться о том, чтобы к этому моменту все позиции были закрыты, или, по крайней мере, прибыльны настолько, чтобы в риске оставалась лишь часть прибыли от них, а не основной капитал. При торговле на европейской и лондонской сессиях имеет смысл торговать по долгосрочным графикам – 80‑, 240‑ минутным и дневным. Есть большая вероятность того, что истоки сложившейся на рынке ситуации, с учетом которой мы открываем позиции, следует искать на американской и европейско‑ британской сессиях. Получается, что, открываясь на азиатской сессии, мы фактически пользуемся плодами усилий американцев, европейцев и британцев, так как имеем дело с заложенными ими тенденциями. Одним из преимуществ долгосрочных графиков является то, что они отражают глобальное, всемирное отношение к валютной паре, а не настрой какого‑ то одного финансового центра. Именно поэтому я считаю дневной график наиболее ценным с психологической точки зрения: диапазон суточного колебания содержит в себе информацию обо всех финансовых центрах мира.

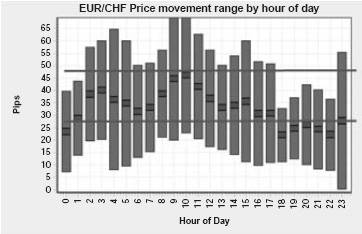

Как насчет кросс‑ курса, обе составные части которого относятся к европейским валютам? Я имею в виду пару EUR/CHF. В первую очередь надо отметить, что это одна из наименее волатильных валютных пар, чему свидетельство график ценового движения (Рис. 7. 6). С другой стороны, кросс‑ курс EUR/CHF считается одним из наиболее стабильных в смысле следования заданному направлению движения. В течение дня развороты цены по нему случаются нечасто. Здесь я хотела бы отвлечься и затронуть тему стоимости сделки и план торговли кросс‑ курсами. Наши расходы на исполнение сделок определяются спредом, который мы платим как при входе в рынок, так и при выходе из него. Покупка производится по цене продавца (ask), а продажа – по цене покупателя (bid). Не по всем валютным парам спред одинаков – более того, количество содержащихся в спреде пунктов может меняться в продолжение дня. Величина спреда зависит от числа участников и от стандартов, устанавливаемых вашим брокером. Важные экономические события ведут к возрастанию волатильности и расширению спредов. Спред увеличивается и при малом числе участников. Трейдерам необходимо знать, во сколько им обходится сделка.

Рисунок 7. 6. Средний ценовой диапазон движения валютной пары EUR/CHF составляет от 30 до 50 пунктов за час. Источник: © Autochartist

EUR/CHF (i евро‑ свисси ) является европейской валютной парой, каждая из составных частей которой представляет европейскую страну. Наличие в паре единой европейской валюты придает ей глобальный характер, как и в случае со всеми другими кросс‑ курсами евро. С 0: 00 до 23: 00 пара EUR/CHF проходит в среднем от 30 до 50 пунктов за час. Обратите внимание на то, что максимум и здесь приходится на период наложения рынков Лондона и Нью‑ Йорка. Сравните эту относительно сдержанную пару валют с вертлявой сестричкой – парой GBPAIPY. Известная своей способностью одним махом заглатывать торговые счета новичков, роковая парочка фунт‑ йена многих трейдеров довела до нервного срыва. Песней сирен звучит музыка высоких максимумов ценового диапазона, соблазняют возможности быстро заполучить в карман 100 пунктов прибыли (см. Рис. 7. 7).

Рисунок 7. 7. Средний ценовой диапазон движения валютной пары GBP/JPY составляет от 70 до 115 пунктов за час. Источник: © Autochartist

Эта высокоскоростная валютная пара, проходящая за час в среднем от 70 до 115 пунктов, считается убийцей торговых счетов. Поддается ли она дрессировке посредством правильного выбора временного момента для совершения сделки и анализа усредненного значения ценового движения? Попытаемся понять происходящее. Разобраться с особенностями трейдингом кросскурсом можно, проанализировав его поведение на азиатской сессии, во время наложения сессий и, наконец, в момент завершения работы европейского и британского рынков. Такого типа временной анализ подходит для любой валютной пары, более того, его обязательно следует применять при выборе валютной пары для трейдинга. Начинать следует с азиатской сессии, поскольку именно в азиатских финансовых центрах начинается торговля парой фунт‑ йена. Сфокусируем внимание на событиях 18: 00, что соответствует 8: 00 в Токио и 9: 00 в Сиднее. Это время наложения торговых сессий в двух крупных финансовых центрах. Как нам уже известно, для этого времени суток бешеная активность не характерна. Если стадия рыночного цикла отличается импульсивностью, стоит определиться с уровнями поддержки и сопротивления, пробитие которых может спровоцировать трейдеров на массовое открытие позиций. Когда стоит ждать оживления торговли? Очень важно открытие Франкфурта в 2: 00. Прогнозировать рост волатильности лучше всего не с помощью ценовых максимумов и минимумов диапазона, а с помощью показателя усредненной цены. Обратите внимание на постепенное снижение усредненного значения с 10: 00 до 12: 00. После полудня оно стабилизируется часа на три, а с 16: 00 опять начинается падение, продолжающееся до открытия Франкфурта. Между 2: 00 и 3: 00 происходит взрыв волатильности, который затухает к концу европейско‑ азиатского наложения. С открытием Нью‑ Йорка пара GBP/JPY вновь активизируется, и волатильность взлетает вверх. На месячных, трехмесячных и полугодовых графиках картина одинакова: самое сильное движение в пунктовом исчислении всегда происходит в 10: 00.

Какие выводы можно сделать из вышесказанного? Как и когда следует торговать фунтом‑ йеной? В первую очередь, никогда нельзя забывать о том, что эта пара почти всегда проходит в час в среднем более 70 пунктов. Более‑ менее спокойный период приходится на окончание нью‑ йоркской и первые часы азиатской сессии. Как можно использовать это знание при входе и выходе из рынка? Размах ценовых колебаний довольно высок, и почти каждый час можно ожидать серьезное движение. При 70‑ пунктовом среднем значении ценового движения слабонервным трейдерам и обладателям скромных счетов работа с фунтом‑ йеной противопоказана. В сравнении с парой USD/JPY, проходящей в час в среднем от 25 до 50 пунктов, кросс‑ курс GBP/JPY – смертельно опасная парочка. При взгляде на пару GBP/USD, проходящую в среднем от 40 до 100 пунктов – напоминаю, что имеется в виду именно усредненное, а не абсолютное значение часовых ценовых колебаний – становится ясно, что кросс‑ курс GBP/JPY больше заимствовал у кейбла, нежели у USD/JPY (см. Рис. 7. 8).

Рисунок 7. 8. Средний ценовой диапазон движения валютной пары GBP/USD. Источник: ©Autochartist

Что рассказывает нам этот график о волатильности пары, прозванной вертлявой сестричкой? Размах часовых колебаний пары GBP/USD редко когда опускается ниже 40 пунктов. Наложив графики USD/JPY и GBP/JPY друг на друга, мы обнаружим, что две эти пары ходят в тандеме. Это еще один пример аналитического приема, ведущего к лучшему пониманию корреляционных процессов и проповедуемого мною подхода один ум – много рынков, который помогает управлять одновременно несколькими открытыми позициями. Знание о том, что некая валютная пара двигается в той или иной степени вместе с другой, существенно облегчает жизнь трейдера и позволяет легче управлять обеими парами. Поэтому столь важно понимание межрыночной корреляции, равно как и корреляции с определенными фьючерсными инструментами. Возможно, поначалу это может показаться трудным делом, требующим дополнительных усилий, однако со временем, набив руку и разобравшись со спецификой работы различных рынков, вы почувствуете, что совсем нетрудно отслеживать ключевые уровни и стадии рыночных циклов на различных графиках. Чем дольше вы наблюдаете за ними, тем глубже понимание диапазонов ценовых движений (см. Рис. 7. 9).

Рисунок 7. 9. Корреляция между ценовыми графиками валютных пар GBP/USD и GBP/JPY. Источник: © eSignal

Большинство трейдеров не испытывают затруднений при работе с парой GBP/JPY и не жалуются на строптивый характер пары. Проблема возникает лишь при недостаточном понимании ее характера и особенностей корреляции с другими валютами. Иногда трудности объясняются неверным выбором уровней стоп‑ лосс ордера, не учитывающих характер диапазона ценовых движений. Каждая валютная пара, которой вы торгуете, требует особого подхода, принимающего в расчет особенности почасовой разбивки движений! В противном случае мы имеем дело с ошибочным суждением, сформированным вследствие не то чтобы неверного, а, скорее, неполного анализа. Перейдем к рассмотрению следующей валютной пары – USD/CHF, или свисси. Ее цена учитывает новости и события, происходящие на европейском континенте, а после начала рабочего дня в Нью‑ Йорке необходимо помнить, что возросшее число участников неизбежно ведет к росту волатильности. Свисси являет собой пример валютной пары, способной в продолжение франкфуртской и лондонской сессий достигать столь же высоких уровней волатильности, что и в прайм‑ тайм. Затухание ценовых колебаний после окончания азиатского наложения довольно заметно – верхняя часть диапазона понижается, но усредненное значение отличается от двух– и трехчасового всего лишь на 5‑ 10 пунктов. Штиль по этой паре наблюдается только в первые часы работы Азии, но после открытия европейской сессии усредненное значение вновь поднимается до уровня 40 пунктов в час. Между 2: 00 и 11: 00 свисси стабильно проходит в час около 40 пунктов, размах колебаний снижается только после закрытия Лондона (см. Рис. 7. 10).

Рисунок 7. 10. Средний ценовой диапазон движения валютной пары USD/CHF составляет от 45 до 55 пунктов в прайм‑ тайм. Источник: ©Autochartist

|

|

|