|

Антиинфляционная политика.

|

|

|

|

Когда в стране темп роста уровня цен достигнет таких размеров, что грозит перерасти в гиперинфляцию, тогда первоочередной задачей экономической политики правительства становится подавление инфляции.

Монетарная политика, доказавшая на практике свою эффективность, предлагает следующие антиинфляционные меры:

- прямое стимулирование предпринимательства (снижением налогов на инвестируемую прибыль);

- сокращение государственных расходов;

- стимулирование прироста инвестируемых сбережений

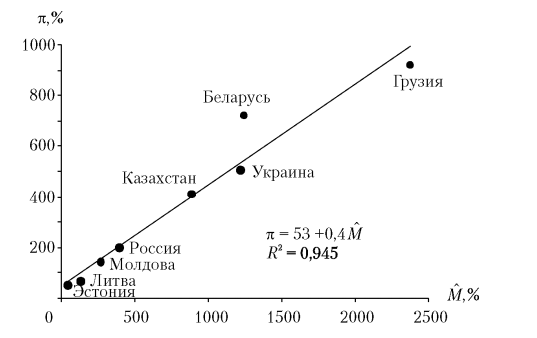

На примере модели инфляции, необходимым условием ее возникновения является ускорение темпа роста количества денег, находящихся в обращении. Несмотря на существующие в каждой стране национально-институциональные особенности, между темпами инфляции и роста предложения денег наблюдается тесная корреляционная зависимость.

Рис.12 Среднегодовые темпы прироста М2 и темпы инфляции в 1993—1995 гг.

Поэтому остановить или придержать рост инфляции независимо от того, монетарными или немонетарными факторами она порождена, можно только при снижении темпа предложения денег. Выбор у правительства имеется лишь в отношении того, как сокращать темп роста денежной массы: резко (шоковая терапия) или постепенно (градуирование). Поскольку неизбежным следствием снижения темпа прироста денежной массы, как следует из модели инфляции, является снижение совокупного спроса, уровня производства и занятости, то эта дилемма решается по-разному в зависимости от социальноэкономической обстановки в стране.

Примером удачной шоковой терапии может служить Польша, оказавшаяся осенью 1989 г. на грани гиперинфляции (месячный уровень инфляции достигал 55%). После либерализации цен и сокращения темпов роста денежной массы уровень инфляции резко снизился, сопровождаясь на первых порах сокращением ВНП.

|

|

|

Одним из вариантов шоковой терапии является проведение предваряющей либерализацию цен (или совмещенной с ней) денежной реформы конфискационного типа с последующим проведением жесткой монетарной политики. Реформы такого типа предполагают проведение обмена старых денег на новые в определенном соотношении без изменения номинального уровня доходов и цен. При этом на суммы подлежащих обмену старых денег нередко накладываются определенные ограничения, иногда дифференцированные для различных экономических субъектов. Реформы конфискационного типа могут оказаться полезными при переходе от подавленной к открытой инфляции. Конфискационная денежная реформа выравнивает номинальную массу новых денег по сложившемуся уровню реальных доходов, в то время как простая либерализация цен выравнивает уровень реальных доходов по сокращающемуся из-за роста уровня цен объему реальных кассовых остатков. Конфискационные денежные реформы разной степени жесткости проводились во многих странах, особенно в послевоенные годы (Венгрия — 1946 г., ФРГ — 1948 г. и др.). К такому типу относится и проведенная в 1947 г. в СССР денежная реформа; правда, она была совмещена не с либерализацией цен, а с отменой карточной системы. Эта реформа позволила, несмотря на отмену карточной системы, снизить розничные цены в среднем на 17%, а по сравнению с коммерческими - в 2,5 - 3 раза. Однако следует иметь в виду, что такого рода денежная реформа может оказаться эффективной в долгосрочном аспекте лишь при условии одновременного изменения денежнокредитной политики в сторону ее ужесточения.

По-иному влияет на инфляционные ожидания экономических субъектов политика постепенного снижения темпов роста денежной массы - градуирование. В этом случае возникает инерция инфляции: экономические субъекты привыкают к постоянному росту цен и заключают контракты с учетом продолжения инфляции, тем самым поддерживая ее. Продолжительная инфляция сокращает спрос на отечественные деньги и ведет к «долларизации» экономики.

|

|

|

На выбор варианта антиинфляционной политики правительства существенно влияет социальнополитическая обстановка в стране, поскольку распределение издержек этой политики между различными социальными слоями общества зависит от выбранного варианта. Если сокращение бюджетного дефицита госбюджета будет осуществляться путем сокращения государственных расходов, то издержки такой политики лягут в основном на сферу, финансируемую за счет бюджета (предприятия, имеющие доступ к дешевым кредитам и безвозмездным дотациям, бюджетники, социальная сфера). Если оно будет осуществляться за счет роста налогов на прибыль и экспортных тарифов, издержки лягут в основном на предпринимателей и работников негосударственных предприятий. Распределение бремени повышения личных налогов зависит от того, будет ли это распределение пропорциональным или прогрессивным. Поэтому правительство испытывает постоянное давление «групп интересов» и в случае своей слабости может оказаться вообще не способным к выбору и последовательному осуществлению своего политического курса. В целом из анализа причин возникновения инфляции следует, что ее предотвращению лучше всего способствуют скоординированные действия правительства и частного сектора. Правительству следует в ходе: а) фискальной политики стабилизировать государственные расходы и систему налогообложения; б) денежной политики стремиться к равенству темпов роста предложения денег темпам роста производственного потенциала страны (национального дохода полной занятости); в) валютной политики не допускать импорта инфляции. В то же время предпринимателям и домашним хозяйствам при определении политики заработной платы следует придерживаться равенства темпов роста ставки заработной платы темпам роста производительности труда.

Инфляция в России 1992-1999 гг.

До 1992 г. в России, как и в бывшего СССР в целом, из-за централизованного планирования цен в основном была присуща подавленная инфляция. Тем не менее, за 1991 г. ИПЦ в России возрос в 2,6 раза. Открытую форму инфляция в России приобрела с момента либерализации цен в январе 1992 г. С этого же времени правительство начало проводить антиинфляционную политику в присущей рыночной экономике форме. Либерализация цен позволила узнать, чего действительно стоили рубли, находившиеся тогда в обращении. Поскольку их объем в то время превышал номинальную величину ВВП (коэффициент монетизации (М2)) в 1991 г. был больше единицы), то естественно, что в такой ситуации цены быстро пошли вверх. В январе они возросли в 2,5 раза. Так как возникшая инфляция была инфляцией спроса, то подавить ее с помощью денежной политики власти (Министерство финансов и Центральный банк РФ) намеревались за счет сокращения в 1,5 раза государственных расходов в реальном выражении по сравнению с предыдущим годом и замедления темпов роста денежной массы.

|

|

|

Однако против жесткой денежной политики дружно выступили руководители предприятий, столкнувшиеся с недостатком оборотных средств. Если населению, хотя бы частично, было компенсировано снижение его покупательной способности путем повышения зарплаты и пенсий, то кассовые остатки предприятий не были индексированы. Этим предприятия стали оправдывать стремительный рост взаимной задолженности. Ко второму полугодию общий размер неплатежей достиг 3,2 трлн.руб., превысив на 62% величину денежной массы М2 на тот же момент. Взаимная задолженность между российскими предприятиями выросла за первое полугодие в 67 раз. На правительство стало оказываться давление, и после того как Президент РФ поддержал директорский корпус, правительство отступило. За счет средств Центрального банка РФ были предоставлены кредиты на пополнение оборотных средств и инвестиции. Всего за июль — сентябрь 1992 г. различным отраслям народного хозяйства было выделено около 9% годового ВВП таких кредитов. В августе 1992 г. начался зачет взаимной задолженности, который охватывал отношения между предприятиями, а также расчеты предприятий с коммерческими банками и бюджетом. Погашение задолженностей, оставшихся после проведения взаимозачетов между предприятиями в размере 335 млрд.руб., или 17% величины М2 на конец первого полугодия 1992 г., производилось в основном Центральным банком РФ.

|

|

|

Второе обстоятельство, не позволившее провести жесткую денежную политику, — это самостоятельность центральных банков стран СНГ, на территории которых еще использовался российский рубль. В то время Россия контролировала эмиссию только наличных рублей. Безналичную рублевую эмиссию до лета 1992 г. осуществляло множество эмиссионных центров бывшего СССР. Более того, на территории ряда из них стали вводиться собственные денежные суррогаты: купоны, «зайчики». Все это способствовало росту денежной массы в России, что привело к росту цен благ и иностранной валюты (рис. 1). За год ИПЦ возрос в 26,1 раза.

Кредитная эмиссия лета 1992 г. не пошла на пользу отечественной промышленности. Дополнительные деньги, в которых якобы нуждались предприятия, быстро перетекли на валютный рынок. Практика подтвердила, что недостаток денег у большинства российских предприятий был связан не с чрезмерно жесткой денежной политикой, а с их неэффективной работой — производством никому не нужной продукции. С другой стороны, эффективно работающие предприятия вкладывали прибыль не в расширение производства, а в операции на валютном рынке. Для населения основной формой сбережений тоже была иностранная валюта. В результате курс доллара возрос с 128 руб/дол. в мае до 484 руб/дол. к концу года. Вышедший из-под контроля во второй половине 1992 г. денежный рынок продолжал свое стихийное развитие в следующем году. Денежные власти не владели еще инструментами его регулирования. Вплоть до 1994 г. ставка рефинансирования (цена денег Центрального банка РФ для коммерческих банков) была ниже номинальной межбанковской ставки процента, а реальная ставка процента на межбанковском рынке была отрицательной. В результате коммерческие банки получали хорошие прибыли на денежном и валютном рынках. Спекуляция на валюте стала самой доходной финансовой операцией в ущерб вложениям в реальный капитал.

Для экономики России в целом и ее финансовой системы в частности 1993 г. был самым неблагоприятным. Изза конфронтации между Верховным Советом и Правительством РФ бюджет был утвержден лишь в конце марта. В нем предусматривался дефицит в размере 18% ВВП. В конце июня 1993 г. Верховным Советом был рассмотрен доработанный Министерством финансов РФ проект республиканского бюджета. В нем предусматривалось сокращение дефицита с 18% ВВП до примерно 10% ВВП. Однако после обсуждения в Верховном Совете РФ проект был скорректирован, дефицит был определен в размере 22,6% ВВП. Президент Б. Ельцин не подписал этот закон, вернув его для рассмотрения во втором чтении. Но парламент повторно утвердил практически тот же вариант бюджета.

|

|

|

Однако за первые два года экономических преобразований денежные власти России приобрели полезный опыт и обогатили свой арсенал инструментов регулирования денежного рынка. В течение всего года Центральный банк РФ неуклонно повышал ставку рефинансирования с 50 до 210% годовых. Вслед за ней вверх пошли все другие цены денежного рынка. В результате в ноябре 1993 г. реальная межбанковская ставка впервые, хотя и не надолго, стала положительной; стабильно положительной она стала лишь с конца 1995 г. (Рис.13)

Рис.13 Динамика реальной межбанковской ставки процента по годам (сроком на 1—30 дн.)

к 1997 г. инфляция в России была подавлена: среднемесячный прирост ИПЦ в 1997 г. равнялся 0,875 %. Это было достигнуто в основном за счет жесткого контроля за количеством находящихся в обращении денег, т.е. средствами денежнокредитной политики. Вклад реального сектора экономики в преодоление инфляции сводился к положительному сальдо торгового баланса, способствовавшему поддержанию обменного курса рубля в валютном коридоре.

Всплеск уровня цен во второй половине 1998 г. по своей природе был ценовым шоком, порожденным августовским кризисом по следующей цепочке: скачок обменного курса рубля → повышение цен на импортные товары, составлявшие около половины всех товаров народного потребления, → рост общего уровня цен. Динамика показателей денежного рынка в 1998—1999 гг. представлена на рис. 8. Рост предложения денег последовал за ростом уровня цен и был вызван необходимостью поддержать банковскую систему и компенсировать потери госбюджета в связи с резким сокращением налоговых поступлений из-за паралича банков и ослабления налоговой дисциплины. Благодаря сдержанной денежной политике, росту отечественной промышленности, основанному на импортозамещении, и высоким мировым ценам на энергоносители в 1999— 2000 гг. темп инфляции достаточно быстро вернулся к предкризисному уровню

Заключение.

Равновесный темп инфляции повышается (понижается) вслед за увеличением (уменьшением) темпа прироста предложения денег. При этом в случае адаптивных ожиданий во время перехода от одного равновесного состояния к другому возникает конъюнктурный цикл. В первой фазе этого цикла ускорение инфляции сопровождается ростом национального дохода. Затем наступает фаза стагфляции, характеризующаяся снижением объема реального национального дохода при продолжающемся росте уровня цен; причем повышение последнего опережает увеличение количества находящихся в обращении денег. В случае рациональных инфляционных ожиданий изменение темпа прироста денег сразу, минуя конъюнктурный цикл, изменяет темп инфляции в том же направлении. Разовое увеличение государственных расходов (автономного спроса) без повышения темпа прироста денег при адаптивных ожиданиях вызывает конъюнктурный цикл, после которого темп инфляции восстанавливается на прежнем уровне. При рациональных ожиданиях фискальный импульс полностью нейтрализуется «эффектом вытеснения». Непременным условием возникновения или ускорения инфляции является повышение темпа прироста предложения денег. При экзогенном увеличении темпа роста денежной массы говорят, что инфляция имеет монетарное происхождение. Если ускорение предложения денег явилось следствием изменений в реальном секторе экономики (рост издержек производства, структурные сдвиги спроса), то инфляция имеет немонетарный характер. Важнейшим социально-экономическим следствием инфляции является перераспределение дохода и имущества между населением и государством, а также между различными слоями населения, снижающее эффективность использования производственных ресурсов страны.

|

|

|