|

Неудавшийся размах (прорыв уровня поддержки или сопротивления)

|

|

|

|

Имеет место, когда RSI поднимается выше предыдущего максимума (пика) или опускается ниже предыдущего минимума (впадина).

Уровни поддержки и сопротивления

На графике RSI уровни поддержки и сопротивления проступают даже отчетливее, чем на ценовом графике.

Расхождения

Как уже сказано выше, расхождения образуются, когда цена достигает нового максимума (минимума), но он не подтверждается новым максимумом (минимумом) на графике RSI. При этом обычно происходит коррекция цен в направлении движения RSI.

Расчет

Основная формула расчета RSI:

RSI = 100 - (100 / (1 + U / D)) (11)

где U — среднее значение положительных ценовых изменений;

D — среднее значение отрицательных ценовых изменений.

Индикатор Накопления/Распределения определяется изменением цены и объема. Объем выступает в роли весового коэффициента при изменении цены - чем больше коэффициент (объем), тем значительнее вклад изменения цены (за данный промежуток времени) в значение индикатора.

Фактически, этот индикатор - вариант более распространенного индикатора Балансового Объема (On Balance Volume). Оба они используются для подтверждения ценовых изменений путем измерения соответствующего объема торгов.

Рост индикатора Accumulation/Distribution (A/D) означает накопление (покупку) ценной бумаги, поскольку подавляющая доля объема торгов связана с восходящим движением цен. Когда индикатор падает, это означает распределение (продажу) ценной бумаги, поскольку подавляющая доля объема торгов связана с нисходящим движением цен.

Расхождения между индикатором A/D и ценой бумаги свидетельствуют о предстоящем изменении цен. Обычно в случае расхождения ценовая тенденция изменяется в направлении движения индикатора. Так, если индикатор растет, а цена бумаги падает, то следует ожидать разворота цен.

|

|

|

Расчет:

К текущему накопленному значению индикатора прибавляется или вычитается из него определенная доля дневного объема. Чем ближе цена закрытия к максимуму дня, тем больше прибавляемая доля. Чем ближе цена закрытия к минимуму дня, тем больше вычитаемая доля. Если цена закрытия находится строго между максимумом и минимумом, значение индикатора не изменяется.

A/D = SUM (((CLOSE - LOW) - (HIGH - CLOSE)) * VOLUME / (HIGH - LOW), N) (12)

Где:

CLOSE — цена закрытия;

LOW — минимальная цена бара;

HIGH — максимальная цена бара;

N — количество периодов, используемых для расчета;

SUM (..., N) — сумма за N периодов.

· Average Directional Movement Index помогает определить наличие ценовой тенденции. Его разработал и подробно описал в книге «Новые концепции технических торговых систем» Уэллс Уайлдер.

Простейший метод торговли на основе системы направленного движения предполагает сравнение двух индикаторов направленности 14-периодного +DI и 14-периодного -DI. Для этого либо графики индикаторов наносятся один на другой, либо +DI вычитается из -DI. У. Уайлдер предлагает покупать, если +DI поднимается выше -DI, и продавать, когда +DI опускается ниже -DI.

Эти простые торговые правила У.Уайлдер дополняет также «правилом экстремальных точек». Оно служит для устранения ложных сигналов и уменьшения числа заключаемых сделок. Согласно принципу экстремальных точек, в момент пересечения +DI и -DI необходимо отметить «экстремальную точку». Если +DI поднимается выше -DI, этой точкой является максимальная цена дня пересечения. Если +DI опускается ниже -DI, эта точка - минимальная цена дня пересечения.

Экстремальная точка затем используется как уровень вхождения в рынок. Так, после сигнала к покупке (+DI поднялся выше -DI) необходимо дождаться, когда цена поднимется выше экстремальной точки, и лишь после этого покупать. Если же цене не удается преодолеть уровень экстремальной точки, следует сохранять короткую позицию.

|

|

|

Расчет

ADX = SUM ((+DI - (-DI)) / (+DI + (-DI)), N) / N (13)

где N — количество периодов, используемых для расчета;

SUM (..., N) — сумма за N периодов;

+DI — значение индикатора позитивного направления движения цен (positive directional index);

-DI — значение индикатора негативного направления движения цен (negative directional index).

· Индикатор Силы (Force Index), разработанный Александром Элдером, измеряет силу быков при каждом подъеме и силу медведей при каждом спаде [15].

Он связывает основные элементы рыночной информации: направление цены, ее перепады и объем сделок. Данный индекс можно использовать в чистом виде, однако, лучше его сгладить с помощью скользящей средней. Сглаживание с помощью короткой скользящей средней (автор предлагает использовать 2 периода) помогает найти благоприятные моменты для открытия и закрытия позиций. Если же сглаживание производится с помощью длинной скользящей средней (например, 13-периодной), то индекс выявляет перемены тенденций.

· Покупать желательно тогда, когда во время тенденции к повышению Force Index станет минусовым (упадет ниже нулевой линии);

· Поднимаясь до новой высоты, индикатор сигнализирует о продолжении тенденции к повышению;

· Сигнал к продаже поступает, когда во время тенденции к понижению Force Index становится положительным;

· Падая на новую глубину, Индикатор Силы сигнализирует о силе медведей и продолжении тенденции к понижению;

Если изменения цен не подкреплены аналогичным изменением объема, то Индикатор Силы остается на одном уровне, что предупреждает о близком развороте тенденции.

Расчет

Сила каждого движения рынка определяется его направлением, размахом и объемом. Если цена закрытия текущего бара выше, чем предыдущего, то сила положительна. Если текущая цена закрытия ниже, чем предыдущая, то сила отрицательна. Чем больше различие в ценах, тем больше сила. Чем больше объем сделок, тем больше сила.

RAW FORCE INDEX = VOLUME (i) * (CLOSE (i) - CLOSE (i - 1))

FORCE INDEX = MA (RAW FORCE INDEX, N) (14)

Где:

RAW FORCE INDEX — "сырой" Индекс Силы;

FORCE INDEX — Индекс Силы;

VOLUME (i) — объем текущего бара;

CLOSE (i) — цена закрытия текущего бара;

|

|

|

CLOSE (i - 1) — цена закрытия предыдущего бара;

MA — любая скользящая средняя: простая, экспоненциальная, взвешенная или усредненная;

N — период сглаживания.

· Средний Истинный Диапазон (Average True Range, ATR) - это показатель волатильности рынка.

Его ввел Уэллс Уайлдер в книге «Новые концепции технических торговых систем» и с тех пор индикатор применяется как составляющая многих других индикаторов и торговых систем.

ATR часто достигает высоких значений в основаниях рынка после стремительного падения цен, вызванного паническими продажами. Низкие значения индикатора часто соответствуют продолжительным периодам горизонтального движения, которые наблюдаются на вершинах рынка и во время консолидации. Его можно интерпретировать по тем же правилам, что и другие индикаторы волатильности. Принцип прогнозирования с помощью этого индикатора формулируется так: чем выше значение индикатора, тем выше вероятность смены тренда; чем ниже его значение, тем слабее направленность тренда.

Расчет

Истинный диапазон (True Range) есть наибольшая из следующих трех величин:

· разность между текущими максимумом и минимумом;

· разность между предыдущей ценой закрытия и текущим максимумом;

· разность между предыдущей ценой закрытия и текущим минимумом.

Индикатор среднего истинного диапазона представляет собой скользящее среднее значений истинного диапазона.

Основным индикатором изменчивости является Полоса Боллинджера (ПБ) - Bollinger Band - названая в честь знаменитого аналитика финансового рынка Джона Боллинджера. Впервые метод коридоров стандартных отклонений ввел в обращение Перри Кауфман (Perry Kaufman) в своей книге «Новые методы и системы игры на фьючерсных рынках» (The New Commodity Trading Systems and Methods, New York: John Wiley&Sons, 1987), а уже позднее ставший горячим поклонником нового индикатора технический аналитик из штата Калифорния Джон Боллинджер (John Bollinger) обратил на него внимание многих биржевых специалистов, и сегодня коридоры стандартной девиации в основном известны как полоса Боллинджера [11].

Этот индикатор предназначен для определения резкого отклонения цены от действующего тренда. Он в методе ПБ, выделяется с помощью скользящей средней (СС). Линии ПБ строятся как полоса вокруг средней. Ширина полосы пропорциональна среднеквадратичному отклонению от скользящей средней за анализируемый период времени.

|

|

|

Для построения на графике цены строится скользящая средняя, на которой откладываются две граничные линии, отстоящие от средней на одинаковом расстоянии вверх и вниз. Это своеобразные линии поддержки и сопротивления, которые большую часть времени находятся на удаленных от цены уровнях. Основным правилом при построении линий Bollinger является следующее утверждение - около 5% цен должно находиться за пределами этих линий, а 95% внутри. Однако, как показывает практика, процент цен, выходящих за линии может быть равен 4 %, 2 %, но не меньше 0,9 % [10].

Пользуясь терминологией математической статистики ПБ можно рассматривать как доверительный интервал, внутри которого с высокой вероятностью (0,95-0,98) должна находится цена, если существенно не изменяются факторы, воздействующие на фондовый рынок. Тогда эти граничные линии являются верхней и нижней границей доверительного интервала. Они получаются путем прибавления или вычитания от СС среднеквадратического отклонения.

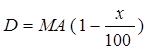

Таким образом, имеем:

(15)

(15)

и

(16)

(16)

где U - верхняя граница доверительного интервала;

D - нижняя граница доверительного интервала;

x - установленный трейдером процент, зависящий от среднеквадратических отклонений цены от скользящей средней;

MA - скользящая средняя,

,

,

pi- цена в i-й момент времени;

n – период времени, на котором производится усреднение цены, порядок средней.

Создатель линий Боллинджера, рекомендует использовать период n = 10 дням для краткосрочной торговли, n = 20 - период для среднесрочной торговли, а n = 50 – для долгосрочной торговли. Решение на основе анализа Bollinger принимается, когда цена либо поднимается выше верхней линии сопротивления, либо опускается ниже нижней линии поддержки. Если же график цены колеблется между этими двумя линиями, то надежных сигналов о покупке и продаже на основе анализа Bollinger не подается. Решение о совершении сделки принимается только тогда, когда график цены пересекает линию Bollinger для возврата в нормальное состояние. Как правило, на растущем рынке, когда цена больше времени проводит вблизи верхней линии Bollinger, нижний ее уровень находит свою поддержку возле средней. При нисходящей тенденции цена колеблется от нижней линии Bollinger до средней, являющейся своеобразной линией сопротивления.

Боллинджер констатирует, что его индикатор не дает абсолютно точных сигналов покупки и продажи на основании подхода цены к краям полос, но они могут определить границы, между которыми движения цены могут быть исследованы с помощью дополнительных индикаторов. Согласно [10] ПБ можно трактовать следующим образом. Если цена достигает верхней полосы, и полосы Боллинджера следуют туда же, куда и цена, нельзя продавать актив. С другой стороны, если цена касается верхней полосы, а верхняя полоса следует в обратную сторону, мы имеем подтвержденный сигнал на продажу. Вершина, сформированная за пределами полос, за которой следует вторая вершина внутри полос, означает сигнал к продаже. Таким образом, Выход цены из узкого коридора полосы Боллинджера вверх – это сигнал к покупке, вниз – сигнал к продаже.

|

|

|

«Полосы Боллинджера» получили широкое признание и были интегрированы в большинство из ныне используемых аналитических компьютерных программ фондового рынка.

Проводя тестирование работы полос Боллинджера в течение нескольких месяцев на графиках дневного временных масштабов, получили следующие результаты.

Если Полосы Боллинджер сжаты, следовательно, активность на рынке слабая и возможно движение в будущем. Чем больше временной период анализа, и чем дольше Боллинджер сужается, тем сильнее ожидается движение.

Если цена начинает двигаться и пробивает какую-либо из полос Боллинджера, а последняя остается горизонтальной или отклоняется незначительно, то в подавляющем большинстве случаев цена возвращается в пределы полос.

Если полоса Боллинджера отклоняется вслед за изменением цены, то высока вероятность продолжения ценового движения.

При сильном движении цен полоса Боллинджера обычно пробивается. Однако следует обращать внимание на закрытие цены в данном временном интервале. Если цена вернулась в пределы полосы, то следует ожидать коррекции.

Наиболее удачным следует считать период полос Боллинджера, равный 20 для всех видов внутридневных графиков.

Скользящие средние.

· Наилучшие сигналы СС дают на трендовом рынке.

· Необходимо принимать конверт, состоящий из нескольких средних разного периода.

· Направление тренда и силу движения определяют по самой длинной СС. При этом, чем сильнее угол наклона СС от горизонтали, тем сильнее тренд.

· Алгоритм определения текущего состояния рынка таков:

· при увеличении угла расхождения между самой короткой и самой длинной СС – признак развития тренда и дальнейшего движения цен;

· при сближении короткой и длинной СС развивается боковой тренд, следует закрывать позиции.

Во многих технических индикаторах, основанных на дневных графиках, для расчетов используется цена закрытия. Любой индикатор изменчивости, который использует цену закрытия, является фильтром дневного изменения цен, потому что индикатор игнорирует внутридневные изменения цены относительно основной тенденции движения цен закрытия. Цена закрытия является важным инструментом, таким образом, я использую цену закрытия в качестве основы для трендового анализа.

Hеожиданные экономические новости, сообщения об уpожае, отчеты со складов или чpезвычайные пpогнозы погоды могут поpождать "быстpые" pынки со скачками в пpомежутке между закpытием и откpытием (opening gaps) и огpаниченными движениями (limit moves). Стpах и жадность вместе с пpиказами на выход (stop orders), могут увеличить изменчивость (volatility) pынка.

Как видно рыночная цена не движется по прямой линии. Она скачет, вырисовывает пики и впадины, формируя канал по направлению тренда. Ранняя идентификация канала может принести ценную информацию, включая сведения об изменении направления тренда, что позволяет оценить возможный доход и потери.

Несмотря на разнообразие индикаторов изменчивости, можно констатировать, что каждый метод является лучшим в.

Изучив вышеизложенные методы для анализа тенденции цен акций, я выбрала индикатор изменчивости Полоса Боллинджера по следующим причинам:

- Полосы Боллинджера изгибаются в ответ на движения цены. Эти волны предсказывают, как далеко уйдет тренд прежде, чем основная тенденция вернет цену к центральной оси. Сложные отношения развиваются между направлением ценовой полосы и ее сжатием. Например, тренд имеет тенденцию делать передышку, когда полосы сжимаются против него.

- Полосы Боллинджера заранее предупреждают об изменении тренда. Резкое ценовое движение вынуждает полосы расширяться. Когда активный рынок, наконец, станет боковым, полосы медленно сжимаются к цене.

- Данный метод эффективен для торговли различными активами: акции, фьючерсы, опционы, валюта. Поэтому, он встроен в многие компьютерные программы прогноза рынков [10].

|

|

|