|

Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ»

|

|

|

|

Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ОАО "УралСиб", ОАО АКБ "АВТОБАНК-НИКОЙЛ", КБ "Брянский народный банк" (ОАО), АБ "ИБГ НИКойл" (ОАО), ОАО АКБ "Кузбассугольбанк". Визитная карточка банка представлена в Приложении 10.

Банк УРАЛСИБ (далее – Банк) является главной управляющей компанией Финансовой корпорации "УРАЛСИБ". Одним из ключевых элементов стратегии деятельности Финансовой корпорации "УРАЛСИБ" является создание в наиболее экономически активных регионах страны сети "финансовых супермаркетов" и "центров финансовых решений", предоставляющих своим клиентам широкий спектр высококачественных, стандартизированных финансовых услуг. В настоящее время во всех филиалах и отделениях ОАО "УРАЛСИБ" унифицирован продуктовый банковский ряд и введены единые конкурентоспособные тарифы.

На сегодняшний день Банк входит в "пятерку" лидеров отечественного банковского сектора по основным финансовым показателям. Интегрированная региональная сеть продаж финансовых продуктов и услуг ФК "УРАЛСИБ" насчитывает 1087 офисов в 81 регионе Российской Федерации [32].

В своей деятельности Банк реализует принципы политики Правительства Российской Федерации и Банка России, направленной на укрепление, укрупнение и развитие российского финансового сектора, повышение конкурентоспособности отечественного бизнеса за рубежом. В этой связи представляется особенно актуальным изучение услуг банка, оказываемых корпоративным клиентам в рамках расчетно-кассового обслуживания.

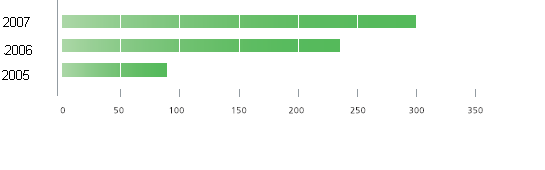

По данным «РБК. Рейтинг» [32], на конец 2005 года Банк «УРАЛСИБ» занимал 10-е место по объему привлеченных средств. Устойчивая положительная динамика в этой сфере сохранилась в 2006 и 2007 годах (Рисунок 3.1).

|

|

|

Рисунок 3.1 - Привлеченные средства банка «УРАЛСИБ» за 2005, 2006, 2007 г.г., млрд. руб.

Очевидно, что экстенсивный характер роста привлеченных средств, как и других важнейших показателей, сменился на интенсивный. Тем не менее как по абсолютным объемам привлечения, так и по динамике Банк «УРАЛСИБ» остается в числе лидеров и по итогам 2007 года переместился на 6-е место (по данным «РБК Рейтинг»). В структуре привлеченных средств прослеживается постепенное замещение дорогих депозитов физических лиц более дешевыми и долгосрочными заимствованиями у западных банков. Так, доля депозитов физических лиц за три года сократилась с 19,3% до 16,1%, в то время как средства, привлеченные от кредитных организаций, увеличились с 17,4% до 18,8%. Доля средств, привлеченных от юридических лиц, также увеличилась - с 62,6% до 67,8% [47].

Таким образом, очевиден вывод о наибольших темпах прироста средств корпоративных клиентов в общей структуре привлеченных средств Банка.

Корпоративный банковский бизнес Банка «УРАЛСИБ» специализируется на комплексном обслуживании юридических лиц и индивидуальных предпринимателей, предоставляя широкую линейку банковских продуктов и услуг, настроенных на потребности каждого клиентского сегмента.

Корпоративный банковский бизнес отвечает высоким стандартам банковской деятельности, использует самые современные технологии на российском банковском рынке.

Стратегическим приоритетом клиентской политики Банка является построение долгосрочных партнерских взаимоотношений с корпоративными клиентами. Клиентская политика ориентирована на создание наиболее благоприятных условий для активного развития, роста бизнеса и благосостояния клиентов из числа малых и средних компаний, а также на взаимовыгодное сотрудничество с крупными корпоративными клиентами.

|

|

|

Как и предыдущие годы, 2007 год показал эффективность проводимой клиентской политики. Несмотря на ужесточение конкуренции на банковском рынке, Банк «УРАЛСИБ» сохранил высокие темпы роста клиентской базы. В настоящее время в Банке обслуживаются более 140 тыс. предприятий различных форм собственности, причем их количество увеличилось за прошлый год на 20% [47].

Банк «УРАЛСИБ» является одним из активных игроков на рынке привлечения средств корпоративных клиентов (Рисунок 3.2).

Рисунок 3.2 - Объем привлеченных средств корпоративных клиентов за 2005 – 2007 г.г., млрд. руб.

Объем привлеченных средств корпоративных клиентов за 2007 год вырос на 44% до 120,4 млрд руб., в том числе:

- объем средств на расчетных счетах корпоративных клиентов вырос на 12% - до 58,4 млрд руб.;

- объем срочных депозитов вырос на 97% - до 62 млрд руб.

Доля срочных депозитов в общем объеме привлечения средств юридических лиц увеличилась за 2006–2007 годы с 38% до 52%.

В 2007 году Банк последовательно проводил мероприятия, целью которых было приближение мест предоставления услуг к местам базирования клиента за счет расширения сети отделений. В каждом филиале создана и успешно работает служба продаж, в задачи которой входит осуществление всех бизнес-процессов, связанных с обслуживанием клиентов. Службе продаж предоставлены широкие полномочия по комплексному предоставлению услуг банка: РКО, инкассации и доставки денежной наличности, установки операционных касс, эквайринга, кредитных и депозитных продуктов, запуска зарплатных проектов и других продуктов. Все это повышает оперативность и гибкость процесса продаж.

В результате клиентская база корпоративного бизнеса распределена в целом равномерно по Региональным дирекциям, осуществляющим управление сбытовой сетью по соответствующим федеральным округам, что является дополнительным фактором устойчивости корпоративного банковского бизнеса (Рисунок 3.3).

Рисунок 3.3 - Региональное распределение корпоративных клиентов, %

Для более качественного и оперативного обслуживания клиентов в 2007 году в Банке была осуществлена детальная сегментация клиентской базы. На ее основании выработаны ключевые технологические и маркетинговые подходы для работы с каждым клиентским сегментом и проведена настройка продуктового ряда, максимально учитывающего потребности каждого сегмента.

|

|

|

К сегменту «Малый бизнес» отнесены юридические лица и индивидуальные предприниматели, годовая бухгалтерская выручка которых не превышает 3 млн долл. США. По итогам работы в 2007 году количество клиентов данного сегмента увеличилось до 134,3 тыс. и составило более 95% всех корпоративных клиентов Банка [47].

К сегменту «Средний бизнес» отнесены юридические лица, годовая бухгалтерская выручка которых не превышает 100 млн долл. США. Количество клиентов сегмента «Средний бизнес» за 2007 год увеличилось до 6,1 тыс.

К сегменту «Крупные корпоративные клиенты» отнесены юридические лица, включая холдинговые структуры, с совокупной выручкой более 100 млн долл. США, а также их дочерние компании.

Сегментация клиентской базы стала основой разработки подходов к работе с корпоративными клиентами Банка:

- технологии клиентского менеджмента. С клиентами сегмента «Малый бизнес» работает финансовый консультант; за клиентом сегмента «Средний бизнес» закрепляется персональный менеджер; с клиентом сегмента «Крупные корпоративные клиенты» также работает персональный менеджер, сопровождающий все финансовые операции;

- продуктово-сервисное предложение. Для клиентов сегмента «Малый бизнес» существует перечень стандартных продуктов; для клиентов сегмента «Средний бизнес» разработан широкий ряд продуктов с возможностью индивидуального сотрудничества с Банком и учетом бизнес-планов клиента; для сегмента «Крупные корпоративные клиенты» предлагаются индивидуальные финансовые решения;

- продуктовые технологии. Для клиентов сегмента «Малый бизнес» реализован и запущен «кредитный конвейер», позволяющий применить поточные технологии и минимизировать срок рассмотрения кредитной заявки; клиентам сегмента «Средний бизнес» предлагаются отраслевые кредитные решения и пакетные предложения; для сегмента «Крупные корпоративные клиенты» предлагаются также индивидуальные процедуры рассмотрения кредитных заявок;

|

|

|

- каналы продвижения и обслуживания. Массовое привлечение клиентов сегмента «Малый бизнес» осуществляется с помощью дистанционных каналов предпродаж и партнеров, а также путем создания специализированных точек продаж; клиентов сегментов «Средний бизнес» и «Крупные корпоративные клиенты» Банк привлекает в индивидуальном порядке, в том числе с помощью контрагентов.

В 2007 году были внедрены поточные кредитные технологии для сегмента «Малый бизнес», ориентированные на сокращение сроков рассмотрения заявок за счет сокращения количества служб, участвующих в кредитном процессе, и на удовлетворение потребностей клиентов в части снижения требований к обеспечению и предоставляемым документам. Также для данного сегмента введены льготные условия по страхованию залогового обеспечения.

Благодаря нововведениям кредитный портфель Банка по ЦКС «Малый бизнес» увеличился за год на 50% и составил на 1 января 2008 г. 12,3 млрд. руб. По данным РБК, Банк вошел в тройку лидеров по объемам выданных в 2006 году кредитов малому и среднему бизнесу, а по итогам деятельности Банка в 2006 году в области кредитования ЦКС «Средний бизнес» произведена унификация продуктового ряда и переданы полномочия по кредитным решениям в региональную сеть. В результате кредитный портфель клиентов среднего бизнеса увеличился на 25% [47].

На наш взгляд, рост объема кредитных вложений банка является необходимой, хотя и косвенной, характеристикой организации расчетно-кассового обслуживания корпоративных клиентов. Кредитование является одним из основных направлений банковской деятельности. В конечном счете, после оформления всех необходимых документов и выдачи ссуды, которая согласно нормам банковского права попадает на расчетный счет клиента, дальнейшая реализация заемных средств происходит в системе расчетного обслуживания клиентов. И от того насколько правильно, удобно и оперативно оно организовано зависит выбор банка потенциальным клиентом и для кредитного и для расчетно-кассового обслуживания.

Банковские счета корпоративным клиентам открываются на основании внутреннего документа Банка «Правила открытия и ведения банковских счетов в ОАО «УРАЛСИБ», который разработан в соответствии с банковским законодательством и является обязательным к исполнению всеми филиалами и другими подразделениями Банка.

Правила включают в себя следующие положения:

- о распределении между структурными подразделениями Банка компетенции в области открытия и закрытия банковских счетов, в том числе порядок ведения и хранения Книги регистрации открытых счетов клиентов;

|

|

|

- о процедурах установления наличия по местонахождению юридического лица, его постоянно действующего органа управления, иного органа или лица, которые имеют право действовать от имени юридического лица без доверенности;

- о порядке открытия и закрытия банковских счетов, с учетом требований, установленных Инструкцией 28-И [9];

- о порядке изготовления кредитной организацией документов, используемых при открытии и закрытии банковских счетов, а также порядке изготовления и заверения кредитной организацией копий документов, представляемых клиентом;

- о правилах документооборота с момента получения документов от клиента (его представителя) до момента сообщения клиенту номера банковского счета;

- об организации работы по подготовке и направлению сообщений налоговому органу об открытии (закрытии) банковских счетов, об изменении номеров банковских счетов;

- о процедурах приема документов для открытия банковских счетов;

- о порядке оформления карточки;

- о порядке уведомления клиентов о реквизитах их банковских счетов;

- о порядке учета и хранения документов (в том числе в электронной форме), полученных при открытии, ведении и закрытии банковских счетов;

- о случаях и порядке формирования одного юридического дела по нескольким счетам клиента;

- о порядке доступа к юридическим делам клиентов;

- о порядке передачи юридических дел в подразделениях кредитной организации;

- о периодичности обновления информации о клиентах;

- о порядке осуществления расчетов и формы расчетных документов;

- о порядке кассового обслуживания клиентов;

- о мерах, принимаемых Банкам к работникам, допустившим нарушение данных Правил.

Расчетно-кассовые операции совершаются в рамках обособленного подразделения общей организационной структуры Банка (Приложение 6). Таким подразделением является Учетно-операционное управление Банка (Рисунок 3.4).

Рисунок 3.4 – Структура учетно-операционного управления Банка

В состав Учетно-операционного управления входят:

- расчетный отдел, функции которого заключаются в непосредственном проведении расчетных операций в трех основных направлениях: через расчетную сеть Банка России, через счета межфилиальных расчетов, через собственную корреспонденсткую сеть (операции по счетам «ЛОРО», «НОСТРО»). Здесь происходят прием и отправка пакетов расчетно-платежных документов и выписок по счетам, обмен другими документами расчетного и делового характера;

- операционный отдел, который осуществляет прямые контакты с клиентами: прием и проверку платежных документов, ведение картотек неоплаченных расчетных документов; контроль за состоянием счетов клиентов; взимает комиссии за расчетно-кассовое обслуживание, обслуживает (документарно) кассовые операции клиентов; консультирует клиентов; осуществляет операции по предоставлению услуг дистанционного управления счетом; отвечает на запросы клиентов и проводит ряд других операций, связанных с обслуживанием и бесперебойным функционированием расчетных счетов клиентов;

- в Банке имеется собственная инкассаторская служба, которая осуществляется в рамках дочерней фирмы, имеющей соответствующие лицензии и разрешения. Инкассация осуществляет прием и перевозку наличных денежных средств и других ценностей Банка и крупных корпоративных клиентов в рамках отдельных дополнительных соглашений к Договору банковского счета;

- бухгалтерия расчетно-операционного управления обеспечивает бухгалтерскую поддержку рассчетно-кассовых операций, рассчитывает и выставляет к оплате требования на удержание комиссии за РКО, начисляет проценты на остатки средств в рамках дополнительных соглашения к Договору банковского счета, осуществляет учет всех платежно-расчетных операций; занимается формированием, подшивкой и сдачей в архив документов дня;

- кассовое управление является самостоятельным подразделением в рамках учетно-операционного управления и включает: приходно-расходные кассы, кассу пересчета, вечернюю кассу, хранилище ценностей, сейфовую комнату, комнату для приема/передачи сумок инкассации.

После предоставления всех необходимых документов (Приложение 7), процедур идентификации клиента и заключения Договора банковского счета, клиенту открывается расчетный (или текущий) счет, о чем извещаются налоговые органы и делается запись в Книге регистрации открытых/закрытых счетов, которая ведется в операционном отделе. Непосредственно формированием юридического дела занимается юридическая служба банка, затем оно передается в бухгалтерию банка, которая выписывает распоряжение на открытие расчетного счета и передает его в операционный отдел.

Банк открывает клиенту расчетный счет в рублях РФ и счета в других валютах в соответствии с заявлениями Клиента. Список валют, в которых могут быть открыты счета Клиенту, определяется Банком.

Банк одновременно с открытием текущего валютного счета Клиента, являющегося резидентом, для учета поступивших сумм в иностранной валюте, открывает соответствующий транзитный валютный счет.

За проведение операций по счету Банк взимает комиссии в соответствии с Тарифами (Приложение 8). Суммы комиссионного вознаграждения и причитающиеся к возмещению расходы за обслуживание, Банк списывает со счета (счетов) клиента в безакцептном порядке. Банк вправе в одностороннем порядке вносить изменения в действующие тарифы. Банк уведомляет клиента об изменении тарифов посредством размещения информации на стендах дополнительных офисов и иных структурных подразделений Банка, а также иными способами по выбору Банка в установленный Договором банковского счета срок. Дополнительно к тарифам Банк списывает со счета клиента в безакцептном порядке суммы в возмещение фактических расходов, понесенных Банком при совершении операций по счетам клиента, в том числе сумм, уплаченных банкам-корреспондентам на территории Российской Федерации и/или иностранных государств, а также стоимость почтовых, телеграфных, телексных расходов, понесенных Банком при исполнении поручений клиента. В тарифах за услуги, облагаемые НДС, сумма налога рассчитывается в соответствии с законодательством Российской Федерации.

В Банке утвержден следующим режим работы с юридическими лицами. Рабочая неделя составляет пять дней. Выходные и праздничные дни устанавливаются для кредитных организаций Правительством РФ и Банком России.

Осуществление безналичных операций:

- прием и обработка документов от клиентов со сроком исполнения “текущий рабочий день” – 9.30 – 16.00

- прием и обработка документов от клиентов со сроком исполнения "текущий рабочий день" для переводов внутри Банка – 9.30 – 18.00

- прием и обработка документов от клиентов для осуществления проводок со сроком исполнения «следующий рабочий день» - 9.30 – 18.00

- прием и оформление документов для осуществления операций по покупке/продаже иностранной валюты на внутреннем валютном рынке со сроком исполнения «текущий рабочий день» – 9.30 – 15.00

Прием и выдача наличных средств:

- прием и обработка документов для совершения кассовых операций – 9.30 – 17.30

- прием наличных денег – 9.30 – 17.30

- выдача наличных денег – 9.30 – 17.30

Выдача наличных денег клиенту на сумму свыше 300 тысяч рублей или 10 тысяч долларов США или 5 тысяч евро осуществляется на следующий рабочий день либо по предварительной заявке (прием заявки кассой Банка от клиента в письменном виде или по факсу до 12.00), либо по предварительному представлению клиентом чека.

При отсутствии заявки или предварительного чека выдача производится по согласованию с кассой Банка при наличии возможности.

Списание денежных средств со счета клиента осуществляется Банком только на основании распоряжений клиента (платежных поручений) в пределах остатка денежных средств, находящихся на счете, а также с учетом наличных денежных средств, сданных в кассу банка и, по возможности, с учетом текущих безналичных поступлений.

Списание производится в порядке очередности, установленной нормативными актами, не позднее операционного дня, следующего за днем поступления в банк соответствующего платежного документа.

Поступившие в Банк платежные требования для акцепта передаются клиенту в установленном нормативными актами порядке.

При неполучении Банком от клиента в течение 5 рабочих дней заявления об акцепте или отказа от акцепта платежное требование на следующий рабочий день возвращается в Банк-эмитент с указанием на оборотной стороне платежного требования причины возврата: “Не получено согласие на акцепт”.

Выписка по счету выдается на следующий рабочий день после совершения операции по счету начиная с 9.30.

Банк предоставляет клиенту ячейку, в которую помещаются выписки и другая корреспонденция для клиента. Ключ от ячейки передается по акту представителю клиента на основании доверенности, оформленной организацией, либо любому лицу, подпись которого присутствует в карточке с образцами подписей.

При открытии ячейки клиент обязан проверить наличие выписок. Если сразу после открытия ячейки клиент не заявит об отсутствии выписки, выписка считается полученной.

Выписки по счету считаются подтвержденными, если владелец счета не представит свои замечания в течение 10 (десять) календарных дней со дня предоставления Банком.

По письменным заявлениям клиента Банк за дополнительную плату выдает ему дубликаты (копии) выписок, производит розыск не поступивших на счет денежных сумм, оказывает иные услуги, перечень которых указан в действующих Тарифах Банка.

Клиент предоставляет в Банк документы в соответствии с требованиями действующего законодательства РФ и нормативными актами ЦБ РФ, в том числе:

- лимит остатка кассы и разрешение на расходование наличных денег из выручки - не позднее, чем за 30 дней до начала года.

- подтверждение остатков средств на счетах по состоянию на 01 января по установленной форме - в срок до 15 января текущего года. При неполучении Банком таких подтверждений в срок до 15 января остатки считаются подтвержденными.

В случае возникновения задолженности в бюджеты всех уровней и государственные внебюджетные фонды, разрешение на расход средств из выручки, выданное Банком, приостанавливается до полного погашения задолженности. Банк не несет ответственности за несоблюдение клиентом правил работы с денежной наличностью на территории РФ.

При закрытии расчетного счета клиент возвращает Банку чековую книжку с неиспользованными чеками, пропуск в помещение Банка и ключ от ячейки либо в случае потери ключа уплатить штраф, который взимается в безакцептном порядке.

|

|

|