|

Анализ кредитного портфеля

|

|

|

|

Основной задачей анализа является выявление зон повышенного риска, улучшение эффективности кредитных операций, обеспечение сбалансированности кредитной политики, направленной на получение максимальных доходов при оптимальном риске.

В процессе анализа изучаются следующие данные:

остатки ссудной задолженности в динамике;

остатки просроченной задолженности и ее доля в общей задолженности в динамике;

структура кредитного портфеля по срокам;

основные показатели, характеризующие качество кредитного портфеля, в динамике.

Этот анализ рассмотрим на примере "ЮНИАСТРУМ БАНКа" в период с 01.01.02 г. по 01.01.05 г.

Кредитный портфель "ЮНИАСТРУМ БАНКа" сформирован следующим образом (табл.2.1).

Таблица 2.1. Кредитный портфель "ЮНИАСТРУМ БАНКа" (тыс. руб.)

| Категория заемщика | 01.01.02г. | 01.01.03г. | 01.01.04г. | 01.01.05г. |

| 1 | 2 | 3 | 4 | 5 |

| Физические лица | 12547,50 | 26309,12 | 43312,98 | 88400,8 |

| Юридические лица | 72143,66 | 91738,68 | 183945,25 | 183601,65 |

| ИТОГО | 84691,16 | 118047,80 | 227258,23 | 272002,45 |

За прошедший год обеспечено незначительное наращивание кредитного портфеля банка.

Объем ссудной задолженности за 2004г. вырос на 44,7 млн. руб., что на 19,7% больше по сравнению с 2003 г.

При этом объем ссудной задолженности юридических лиц за 2004г. незначительно снизился (на 343,6 тыс. руб.), а объем ссудной задолженности физических лиц увеличился на 45,09 млн. руб. (т.е. на 2,04%) по сравнению с 2003г.

Следует отметить, что наибольший удельный вес (67,5%) занимают кредиты юридических лиц. Эта ситуация наблюдается в течение всего рассматриваемого периода.

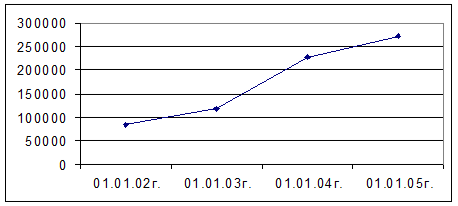

Рис.2.4 Динамика общей ссудной задолженности в тыс. руб.

В целом за анализируемый период кредитный портфель вырос в 3,2 раза.

|

|

|

Динамика его изменения в целом и в разрезе физических и юридических лиц наглядно представлена на рис.2.4 и 2.5

Рис.2.5 Динамика остатков по кредитам физических и юридических лиц (в тыс. руб.)

" ЮНИАСТРУМ БАНК" предоставляет физическим лицам следующие виды кредитов: на неотложные нужды, на приобретение (строительство,) объектов недвижимости, на образование, овердрафты и др. Остатки по видам кредитов представлены в табл.2.2

Таблица 2.2. Остатки по кредитам физических лиц в динамике (тыс. руб.)

| Вид кредита | 01.01.02 | 01.01.03 | 01.01.04 | 01.01.05 |

| 1 | 2 | 3 | 4 | 5 |

| На приобретение (строительство,) недвижимости | 1185,26 | 2345,28 | 7630,15 | 9545,25 |

| На неотложные нужды | 11362,24 | 23963,84 | 35637,66 | 48544,15 |

| Экспресс - кредит | 0,00 | 0,00 | 0,00 | 1435,40 |

| Кредиты на образование | 0,00 | 0,00 | 0,00 | 28788,44 |

| Овердрафты по банковским картам | 0,00 | 0,00 | 45,17 | 87,56 |

| ИТОГО | 12547,50 | 26309,12 | 43312,98 | 88400,8 |

Из табл.2.2 видно, что за 2004г. увеличились остатки по кредитам, предоставленным на неотложные нужды (на 37,3%), на приобретение объектов недвижимости (на 8,4%). В 2004г. появились новые виды кредитования - кредиты "Единовременный", "Кредит на образование", "Экспресс-кредит".

Их доля составила 0,45% в общей задолженности. Получило дальнейшее развитие кредитование в форме овердрафта (по банковским картам), введенное в 2003 г. В общем, за последние 3 года кредитование физических лиц выросло в 7 раз. С каждым годом увеличивались остатки по кредитам на неотложные нужды, на приобретение недвижимости.

Важным этапом анализа является изучение изменения просроченной задолженности и ее удельного веса в общей задолженности, а также погашения этой задолженности, фактов списания кредитов за счет резерва на возможные потери по ссудам.

Сведения об остатках просроченной задолженности, ее уровне и о списании за счет резерва представлены в таблице 2.3

Таблица 2.3. Сведения о просроченной задолженности (тыс. руб.)

|

|

|

| Показатели | 01.01.02г. | 01.01.03г. | 01.01.04г. | 01.01.05г. |

| 1 | 2 | 3 | 4 | 5 |

| Остаток ссудной задолженности всего, в т. ч.: | 84691,16 | 118047,80 | 227258,23 | 272002,45 |

| - задолженность физических лиц; | 12547,50 | 26309,12 | 43312,98 | 88400,8 |

| - задолженность юридических лиц | 72143,66 | 91738,68 | 183945,25 | 183601,65 |

| Просроченная задолженность всего, в т. ч.: | 42,34 | 82,63 | 159,08 | 136,00 |

| - по физическим лицам; | 42,34 | 38,25 | 42,5 | 54,35 |

| - по юридическим лицам | 0,00 | 44,38 | 116,58 | 81,65 |

| Списано за счет резерва | 0,00 | 0,00 | 0,00 | 0,00 |

| Удельный вес общей просроченной задолженности в общем остатке (%) | 0,05 | 0,07 | 0,07 | 0,05 |

| Доля просроченной задолженности по кредитам физических лиц (%) | 0,05 | 0,03 | 0,02 | 0,02 |

| Доля просроченной задолженности по кредитам юридических лиц (%) | 0,00 | 0,04 | 0,05 | 0,03 |

Удельный вес общей просроченной задолженности (УВпз) рассчитывается по следующей формуле:

ПЗ

--- - * 100%, (2.1)

∑СЗ

где ПЗ - просроченная задолженность физических и юридических лиц;

∑СЗ - общий остаток ссудной задолженности.

Чем меньше данное соотношение, тем выше качество кредитного портфеля. Предельное значение данного показателя установлено в размере 9%.

Доля просроченной задолженности по кредитам физических лиц определяется по формуле (2.3):

ПЗ ф. л

СЗ ф. л * 100% (2.3)

где ПЗ ф. л - просроченная задолженность по физическим лицам;

СЗ ф. л - ссудная задолженность физических лиц.

Аналогично рассчитывается доля просроченной задолженности по кредитам юридических лиц.

По табл.2.3 видно, что за истекший год объем просроченной ссудной задолженности снизился по сравнению с 2004 годом на в 23,08 тыс. руб. Доля просроченной задолженности в кредитном портфеле также снизилась с 0,07% до 0,05%.

В целом за рассматриваемый период объем просроченной задолженности и ее удельный вес резко снизился. Динамика изменения уровня просроченной задолженности показана на рис.2.6.

Рис.2.6 Динамика удельного веса просроченной задолженности (%)

Предельное значение уровня просроченной задолженности не превышено, что свидетельствует о высоком качестве кредитного портфеля и соблюдении рекомендаций кредитной политики.

Таблица 2.4. Группировка кредитов, предоставленных юридическим лицам по формам обеспечения в динамике

| Форма обеспечения | 01.01.02г.

| 01.01.03г. | 01.01.04г. | 01.01.05г. | ||||||

| остаток, тыс. руб. | В% к итого | Остаток, тыс. руб. | в% к итого | остаток, тыс. руб. | в% к итого | остаток, тыс. руб. | в% к итого | |||

| Банковская гарантия | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | ||

| Залог недвижимости | 11548,00 | 16,0 | 16544,25 | 18,0 | 28544,56 | 12,6 | 39548,25 | 14,5 | ||

| Залог оборудования | 7214,36 | 10,0 | 48562,35 | 52,9 | 110525,36 | 48,6 | 108235,45 | 39,8 | ||

| Залог транспортных средств | 5438,44 | 7,54 | 3856,38 | 4,2 | 4825,50 | 2,1 | 2354,25 | 0,90 | ||

| Залог товаров в обороте | 43284,55 | 60,0 | 16825,35 | 18,3 | 55263,35 | 24,3 | 58456,23 | 21,5 | ||

| Залог прочего имущества | 728,55 | 1,00 | 1125,00 | 1,2 | 1137,30 | 0,05 | 0,00 | 0,00 | ||

| Без обеспечения | 3929,76 | 5,46 | 4825,35 | 5,4 | 26962,16 | 12,35 | 63408,27 | 23,3 | ||

| ИТОГО | 72143,66 | 100 | 91738,68 | 100 | 227258,23 | 100 | 272002,45 | 100 | ||

Как видно из табл.2.4, доля кредитов, выданных под залог, составляет в 2004г.76,7%. Из них 39,8% приходится на кредиты под залог оборудования. Этот вид залога преобладает с 01.01.03г., а до этого основной формой обеспечения (60,0%) был залог товаров в обороте. Но данная форма залога довольно рискованна, так как достаточно мобильна в производстве и трудоемка с точки зрения отслеживания ее наличия у заемщика. Поэтому доля кредитов, выданных под залог товаров в обороте, сократилась до 21,5%.

Под залог недвижимости выдано в 2004г.14,5% и 23,3% - кредиты, не имеющие обеспечения. Доля последних за рассматриваемый период значительно увеличилась. Это произошло за счет увеличения выдачи овердрафтных кредитов, которые предоставляются в основном без обеспечения. Кредиты под банковскую гарантию за этот период не выдавались.

Таким образом, залоговая политика банка за последние 3 года была пересмотрена. Она является достаточно эффективной, так как "ЮНИАСТРУМ БАНК" стал больше применять наиболее выгодные для банка формы обеспечения - залог недвижимости и оборудования (54,3%). Кроме того, залог не является единственной формой обеспечения, так как дополнительно оформляются поручительства руководителя или собственников (акционеров) предприятия.

Завершающим этапом анализа является рассмотрение основных показателей, характеризующих качество кредитного портфеля, в динамике. К этим показателям относятся:

|

|

|

коэффициент риска;

коэффициент резерва;

коэффициент покрытия убытков по ссудам;

удельный вес вновь выданных кредитов;

удельный вес ссудной задолженности в активе баланса.

Значения данных показателей по годам приведены в табл.2.5

Таблица 2.5. Показатели, характеризующие качество кредитного портфеля "ЮНИАСТРУМ БАНКа", в динамике (тыс. руб.)

| Показатели | 01.01.02г. | 01.01.03г. | 01.01.04г. | 01.01.05г. |

| 1 | 2 | 3 | 4 | 5 |

| Общий остаток ссудной задолженности, тыс. руб. | 84691,16 | 118047,8 | 227258,2 | 272002,45,, |

| Резерв на возможные потери по ссудам, тыс. руб. | 15345 | 23564 | 31100 | 33562 |

| Объем проблемных кредитов, тыс. руб. | 2922,86 | 7055,1 | 13234 | 31963,81 |

| Выдано кредитов, тыс. руб. | 168530 | 255041,64 | 590871,4 | 783211,6 |

| Актив баланса, тыс. руб. | 1685354 | 2125347 | 2954357 | 2698437 |

| Коэффициент риска | 0,82 | 0,83 | 0,87 | 0,9 |

| Коэффициент резерва,% | 18,1 | 19,9 | 13,7 | 12,3 |

| Коэффициент покрытия убытков | 5,25 | 3,34 | 2,35 | 1,05 |

| Удельный вес вновь выданных кредитов в общей задолженности,% | 199 | 216 | 260 | 287,94 |

| Удельный вес ссудной задолженности в активе баланса,% | 5,03 | 5,56 | 7,69 | 10,09 |

Качество кредитного портфеля с точки зрения кредитного риска позволяет оценить коэффициент риска, который рассчитывается по формуле (2.21):

∑СЗ - РВПС

К риска = - -------------------, (2.2)

∑СЗ

где ∑СЗ - общий остаток ссудной задолженности;

РВПС - сформированный резерв на возможные потери по ссудам.

Чем больше значение данного коэффициента и ближе к 1, тем лучше качество кредитного портфеля с точки зрения возвратности.

Как видно из табл. 2.5, значение коэффициента на протяжении рассматриваемого периода стремиться к 1 (от 0,82 до 0,90), следовательно, качество кредитного портфеля высокое с точки зрения возвратности. Динамика изменения этого коэффициента изображена на рис.2.7

Рис.2.7 Динамика изменения коэффициента риска

Коэффициент резерва позволяет определить степень защищенности банка от возможного невозврата ссуд. Он рассчитывается по формуле (2.3):

РВПС

Крезерва = - ----------- - * 100% (2.3)

∑СЗ

Значение данного коэффициента по банкам России считается оптимальным на уровне 15%.

За рассматриваемый период значение этого коэффициента не превышало оптимального значения и даже снизилось с 18,1% до 12,3%. Хотя сумма резерва сформирована согласно Положению ЦБ РФ № 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности", в случае невозврата кредитов заемщиками банку придется увеличивать расходную часть баланса на покрытие убытков по ссудам.

Коэффициент покрытия убытков по ссудам позволяет определить уровень покрытия проблемных кредитов за счет созданного резерва на возможные потери по ссудам. Этот коэффициент рассчитывается по формуле (2.4):

|

|

|

РВПС

Кпу = - -------------------------------------- - (2.4)

Объем проблемных кредитов

К проблемным кредитам относят все просроченные кредиты.

Значение данного коэффициента в оптимальном выражении должно быть равно 1.

За анализируемый период значение коэффициента резко снизилось. В связи с этим значение коэффициента покрытия убытков приблизилось к оптимальному соотношению.

Удельный вес вновь выданных кредитов рассчитывается по формуле (2.5):

Выдано кредитов

------------------------ - * 100% (2.5)

∑СЗ

Этот показатель позволяет узнать, сколько кредитов остается непогашенными из выданных в прошлом отчетном периоде. В нашем случае остаток ссудной задолженности по всем периодам не превышает размера вновь выданных кредитов. Это положительно характеризует деятельность банка по отслеживанию движения кредитов.

Удельный вес ссудной задолженности в активе баланса рассчитывается по формуле (2.6):

∑СЗ

------------------- - * 100% (2.6)

Актив баланса

Этот показатель за 2004г. увеличился на 2,4%, а за анализируемый период на 5,06% (т.е. в 2 раза). Однако его значение отстает от рекомендованного норматива - 25%.

По данным анализа можно сделать выводы о том, за период с 01.01.02г. по 01.01.05г. наблюдается значительное наращивание кредитного портфеля по физическим и юридическим лицам. Однако в 2004г. не уделялось должного внимания развитию кредитования юридических лиц, так как ссудная задолженность юридических лиц снизилась за год на 343,6 тыс. руб. Структура задолженности юридических лиц состоит из краткосрочных кредитов (более 95%), доля среднесрочных кредитов незначительна, а долгосрочное кредитование не имело развития. Уровень просроченной задолженности снизился с 0,05% до 0,02%. Это свидетельствует о высоком качестве кредитного портфеля и соблюдении рекомендаций кредитной политики. Качество кредитного портфеля с точки зрения кредитного риска улучшилось, так как коэффициент риска увеличился с 0,82 до 0,90 при нормативе 1. Степень защищенности банка от возможного невозврата ссуд, характеризующаяся коэффициентом резерва, изменилась с 18,1 до 12,3% при оптимальном уровне 15%. Залоговая политика отделения достаточно эффективна, так как больше применяются наиболее выгодные для банка формы обеспечения - залог оборудования и недвижимости (60,0%).

В процессе анализа управления кредитными операциями следует то, что банк может выдать кредитов на такую сумму денежных средств, которую привлекает ежедневно. В настоящее время вопрос эффективного использования ресурсов коммерческих банков представляет собой важную проблему банковской практики.

Поэтому проблема эффективного управления ресурсами коммерческого банка - это достаточно сложная тема в российской банковской теории. Сейчас каждый банк по-своему строит работу по ресурсному управлению. Это связано с различными сегментами рынка, на которых работает тот или иной банк, с отсутствием общепризнанной методики управления ресурсами. Поэтому каждый участник рынка должен разработать данную проблему, учитывая особенности функционирования и положения банка на рынке банковских услуг.

До недавнего времени анализу привлеченных ресурсов не уделялось большого внимания, однако в период системного кризиса банки столкнулись с проблемой качественного формирования ресурсной базы. В связи с этим вопросы наращивания ресурсного потенциала и его анализ приобрели особую значимость и актуальность.

|

|

|