|

Метод сближения /расхождения показателя среднего движения курса (MACD) и MACD-гистограмма

|

|

|

|

Показатель среднего движения курса определяет тренд, сглаживая дневные колебания цен. Джеральд Аппель, аналитик и финансист из Нью-Йорка, построил более сложный индикатор. Метод сближения/ расхождения показателя среднего движения курса, или коротко MACD (Moving Average Convergence-Divergence), состоит не из одной, а из трех экспоненциальных МА. На графике индикатор выглядит как две линии, пересечение которых дает торговые сигналы

Оригинальный индикатор MACD состоит из двух линий: сплошной, называемой линией MACD, и пунктирной, называемой сигнальной. Линия MACD образуется двумя экспоненциальными показателями среднего движения курса. Она реагирует на изменение цен относительно быстро. Сигнальная линия представляет собой линию MACD, сглаженную еще одним ЕМА. Она реагирует на изменения цен более медленно.

Быстрая линия MACD определяется из следующего выражения:

MACD=EMA(s2)-EMA(s1), s2>s1

Сигнальная линия MACD:

Signal MACD=EMA MACD(s3)

Сигнал о покупке или продаже подается тогда, когда быстрая линия MACD пересекает медленную сигнальную линию. Пересечения линии МАСD с сигнальной указывают на сдвиг в балансе сил между "быками" и "медведями". Быстрая линия MACD отражает консенсус масс за короткий период. Медленная сигнальная линия отражает консенсус за более длительный период. Когда быстрая линия MACD поднимается над медленной сигнальной линией, это говорит о том, что "быки" доминируют на рынке, и лучше играть на повышение. Когда быстрая линия проходит под сигнальной, это говорит о том, что "медведи" доминируют на рынке и стоит играть на понижение

MACD-гистограмма дает более глубокое понимание баланса сил между "быками" и "медведями", чем первоначальный MACD. Она показывает не только то, кто, "быки" или "медведи", контролируют ситуацию, но и то, становятся они сильнее или слабее. Это один из лучших инструментов, доступных при техническом анализе рынка.

|

|

|

MACD-гистограмма = MACD - Signal MACD

MACD-гистограмма измеряет расстояние между линией MACD и сигнальной линией. Она рисует эту разницу в виде гистограммы - последовательности вертикальных столбиков. Эта разница может быть очень мала, но компьютер развернет ее на весь экран.

Рис. 2.9 MACD и MACD- гистограмма

Если быстрая линия выше сигнальной, значение MACD-гистограммы положительно и откладывается вверх от горизонтальной оси. Если быстрая линия идет ниже медленной, то MACD-гистограмма дает отрицательное значение и изображается ниже горизонтальной оси. Когда обе линии пересекаются, MACD-гистограмма дает 0. Когда разрыв между линией MACD и сигнальной линией увеличивается, MACD-гистограмма становится шире. Когда две линии сближаются, MACD-гистограмма становится уже.

Наклон MACD-гистограммы определяется соотношением между двумя соседними столбиками. Если следующий столбик выше, то гистограмма идет вверх, если ниже - то вниз.

Индикатор "направленного изменения" (Directional Movement - +/-DM)

Разработан Уилдером в развитие индикатора PTP и выполняет две роли:

· идентифицирует долговременную тенденцию рынка

· показывает степень направленности конкретного рынка

Индикатор строится в виде двух взаимопротивоположных линий:

· первая идет в направлении динамики цены (линия 1, +DM)

· вторая - в противоположном (линия 2, -DM)

Чем больше отклонение линий друг от друга, тем сильнее был действовавший в тот момент тренд. Тесное переплетение этих двух линий говорит о незначительных колебаниях курса, о флэте.

Формулы расчета:

+DM = (High - High1) / (High - Low)+(+DM)-1 -DM = (Low1 - Low) / (High - Low)+(-DM)-1

Сигналы индикатора:

· пересечение с линиями экстремума или разворот линий на максимуме-минимуме - выводы по классическому анализу

|

|

|

· пересечение линий 1 и 2 предшествует сильным колебаниям цены при появлении нового тренда или усилении существующего - очень сильный сигнал

· если линия 1 выше линии 2, то тренд - бычий, и наоборот

· если линии расходятся, то динамика тренда усиливается, и наоборот.

Основные правила анализа:

· покупай и удерживай, пока +DM выше -DM

· продавай и удерживай, пока -DM выше + DM

Индикатор вероятной направленности (ADX). Рассчитывается как абсолютная по модулю разница между линиями +/-DM, поэтому чем больше расхождение линий +/-DM, тем больше значение ADX.

Рис. 2.10 ADX

Таблица 2.5. Правила совместного использования индикаторов +/-DM и ADX

| ADX | Тренд | +DM... -DM | Заключение сделки |

| в зоне минимальных значений | Слабый | - | |

| Падает | Ослабляется | - | |

| Растет | Усиливается | Выше Ниже | Покупка Продажа |

| образовал локальный минимум | Рождается новый | Выше Ниже | Покупка Продажа |

| в зоне максимальных значений | Возможна смена направления | Взять прибыль хотя бы с части открытых позиций | |

| образовал локальный максимум | Рынок перегрет | - |

Осцилляторы

Индикаторs momentum и скорость изменения (Rate of Change) отслеживают ускорение тренда, рост или снижение скорости его движения. Это основные индикаторы, показывающие, ускоряется ли тренд, замедляется или движется с прежней скоростью.

Моментум и скорость изменения сравнивают сегодняшнюю цену с той, которая была некоторое время тому назад. Моментум вычитает прошлую цену из сегодняшней. Скорость изменения делит сегодняшнюю цену на прошлую.

,

,  , где

, где

М — моментум,

RoC — скорость изменения,

Рc— сегодняшняя цена закрытия,

Рc-n — цена закрытия n дней тому назад (n выбирается игроком)

Рис. 2.11. Momentum

Моментум и скорость изменения имеют тот же недостаток, что и МА: они реагируют дважды на одно изменение цен. Они реагируют на каждое изменение цен, а потом меняются еще раз, когда старые данные покидают их временной интервал. Сглаженная скорость изменения решает эту проблему

Индекс торгового канала (Commodity Channel Index - CCI) Нормализует график Momentum, деля его значение на наибольшую достигнутую амплитуду:

|

|

|

CCI = [ X - SMA(X, n) ] / [0,015 х dX], где

X = [ Close + High + Low ] / 3,

Close - цена закрытия, High и Low - max и min цена за анализируемый период,

dX = Sum [ Xi - SMA(X, n) ] / n,

n - длина периода,

Xi - значение цены в момент времени i,

SMA(X, n) - скользящая средняя за период n.

Рекомендуется n = 8.

Индекс относительной силы (RSI) Разработан Дж. Уиллером Мл. В 1978 году, в настоящее время является одним из самых популярных осцилляторов. RSI измеряет относительную силу рынка, отслеживая цены закрытия. Это опережающий или синхронный индикатор, он никогда не запаздывает.

RSI = 100 - [ 100 / (1 + RS) ], где

RS = AUx / ADx,

x - количество дней в периоде анализа (порядок RSI), рекомендуется 8,

AUx - сумма положительных изменений цены за период,

ADx - сумма отрицательных изменений цены за период.

RSI дает три типа сигналов, располагающихся в порядке убывания важности: дивергенция, фигуры и уровень RSI.

Рис. 2.12 RSI

Дивергенция между RSI и ценами дает самый сильный сигнал к покупке или продаже. Она обычно появляются в основных максимумах и минимумах. Она показывают, когда тренд ослаб и готов двинуться вспять/

Классические приемы технического анализа лучше работают с RSI, чем с другими индикаторами. Линии тренда, поддержка и сопротивление, "голова" и "плечи" - все они отлично работают вместе с RSI. RSI часто завершает формирование этих фигур на несколько дней раньше цен, давая подсказку о вероятной динамике цен. Например, RSI обычно пересекает линию тренда на один или два дня раньше, чем цены

Когда RSI проходит выше верхней справочной линии, это говорит о силе "быков" и что рынок перекуплен, который, вероятно, переходит к продажам. Когда RSI опускается ниже нижней справочной линии, это указывает на силу "медведей", и что рынок перепродан, который, видимо, готов перейти к покупке.

Имеет смысл покупать по сигналам дневного RSI только тогда, когда есть недельный восходящий тренд. Нужно продавать по сигналам дневного RSI только тогда, когда есть недельный нисходящий тренд

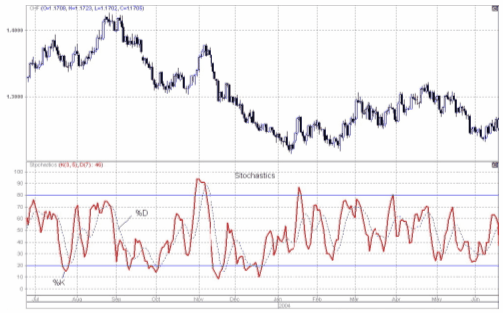

Стохастические линии. Цель стохастика - идентификация ценовых тенденций и поворотов путем слежения за размещением цен закрытия внутри последней серии пиков и низов. В основе метода наблюдение следующего факта: когда цены растут, их дневные уровни закрытия имеют тенденцию быть поближе к значению максимума. Если цены продолжают расти, а ежедневные цены закрытия начинают падать, это сигнализирует о готовности тенденции к повороту. Когда цены падают, то все то же самое только для минимумов. Существуют две стохастические линии: %K и %D. Они отражают расположение текущей цены закрытия относительно выбранного временного периода.

|

|

|

%K = 100 [ (C1 - L5) / (H5 - L5) ], где

C1 - текущая цена закрытия, L5 и H5 - самый низкий и самый высокий уровни за последние 5 дней.

%D = 100 CL3 / HL3,

где CL3 - трехдневная сумма (C1 - L5), HL3 - трехдневная сумма (H5 - L5).

Особенности анализа стохастиков:

- пересечение %K и %D может являться хорошим сигналом для сделки

- два подряд разнонаправленных их пересечения говорят, что первый сигнал был преждевременным и возможно возобновление предыдущего, причем более сильного, движения цены

- сигналы из зон перекупленности (перепроданности): для %K и %D - 70-80 (30-20), для %R - 90 (10)

- быстрая линия (%К) пересекает медленную (%D) снизу вверх - покупка

- быстрая пересекает медленную сверху вниз - продажа

- направления обоих линий совпадают - дают направление динамики тренда

- линии разнонаправлены - непонятная ситуация

Рис. 2.13 Стохастический осциллятор

Осциллятор (Oscillator - OSC) Один из самых распространенных осцилляторов. С помощью данного метода выявляются движения цен с заданным периодом. Для этого вычисляются две простые скользящие - короткая и длинная, и вычитается из средней с коротким периодом средняя с длинным периодом:

OSC = SMA(P,m) - SMA(P,n), где

- SMA(P,m) - скользящая средняя с порядком m - длинная;

- SMA(P,n) - скользящая средняя с порядком п - короткая.

Таким образом, мы, с одной стороны, устраняем все краткосрочные колебания цен и, с другой стороны — удаляем долгосрочные тенденции. Например, если мы желаем торговать на часовых колебаниях цен, мы выбираем в качестве короткого периода усреднения один час, чтобы не следить за более краткосрочными колебаниями.

В качестве длинного периода в этом случае может служить, например, интервал времени в один день. Вычитая длиннопериодическое среднее, мы теряем информацию о том среднем уровне, который отличал один день от другого. Это, однако, окупается большей наглядностью индикатора. Большие положительные значения индикатора OSC означают завышенные цены по отношению к долгосрочной тенденции, и дают сигнал к покупке. Большие отрицательные значения подают сигнал к продаже.

|

|

|

Классический сигнал: бычье расхождение (медвежье схождение). При этом на явном подтвержденном бычьем тренде пересечение OSC снизу-вверх линии ноля является сигналом на покупку (более ранним сигналом будет разворот индикатора в направлении динамики тренда, находящегося ниже ноля). И, наоборот, для медвежьего рынка.

Сигналы против тренда - разворот индикатора из зон перекупленности и перепроданности.

Индекс силы (Force Index Short Term - FI)

FI = VolumeToday (CloseToday - CloseYesterday) / CloseYesterday,

где VolumeToday - объем заключенных сегодня сделок, CloseToday и CloseYesterday - цена закрытия сегодня и вчера.

Для короткой игры лучше использовать усредненный FI с порядком 2, для длинной - с порядком 13.

Основные сигналы - направление движения и соотношение min и max значений. Направление движения показывает направление совершения сделок, а соотношение максимумов и минимумов - силу действующего тренда.

Характерные сигналы: схождение/расхождение.

- сигнал на покупку - средняя по индикатору ниже нуля при бычьем тренде

- сигнал на продажу - средняя по индикатору выше нуля при медвежьем тренде

Заключительные замечания

При работе на сильном тренде относиться к сигналам осцилляторов с максимальной осторожностью, при этом ложные сигналы осцилляторов, как правило, говорят об усилении тренда.

Если тренд возрастающий, то осцилляторы большую часть времени находятся в зоне перекупленности, если наоборот, то в зоне перепроданности.

|

|

|