|

Разработка стабилизационной программы

|

|

|

|

В стабилизационную программу должен входить комплекс мероприятий, направленных на восстановление платежеспособности предприятия. Сроки ее осуществления для предприятия, находящегося в зоне «ближнего» банкротства, крайне ограничены, так как резервных фондов у него уже, как правило, нет.

При переходе предприятия в кризисное состояние в краткосрочном аспекте критерием становится максимизация, или экономия денежных средств. При этом максимизация денежных средств может и должна осуществляться мерами, не приемлемыми с позиций обычного управления. Антикризисное управление допускает любые потери (в том числе и будущие), ценой которых можно добиться восстановления платежеспособности предприятия сегодня.[26]

Сущность стабилизационной программы заключается в маневре денежными средствами для заполнения разрыва между их расходованием и поступлением. Маневр осуществляется как уже полученными и материализованными в активах предприятия средствами, так и теми, что могут быть получены, если предприятие переживет кризис. Заполнение «кризисной ямы» может быть осуществлено и увеличением поступления денежных средств (максимизацией), и уменьшением текущей потребности в оборотных средствах (экономией). Увеличение денежных средств основано на переводе активов предприятия в денежную форму. Продажа дебиторской задолженности очевидна и предпринимается в настоящее время многими предприятиями. Продажа запасов готовой продукции сложнее, — во-первых, предполагает продажу с убытками, а во-вторых, ведет к осложнениям с налоговыми органами. Однако, как уже отмечалось, суть стабилизационной программы заключается в маневре денежными средствами. Убытки в данном случае представляют собой жертвование частью полученных в прошлом денежных средств, а проблемы с уплатой налогов при такой реализации закрываются уменьшением возможных будущих поступлений.

|

|

|

Уменьшение текущих финансовых потребностей. На практике оно осуществимо только через те или иные формы реструктуризации долговых обязательств, что зависит от доброй воли кредиторов предприятия. Сама по себе реструктуризация долгов не является специфическим инструментом антикризисного управления, так как может применяться и при относительно благополучном состоянии предприятия-должника. Однако кризисная ситуация, с одной стороны, несколько облегчает реструктуризацию долгов, с другой — оправдывает такие формы антикризисного управления, которые в нормальном состоянии неудовлетворительны.

Выкуп долговых обязательств с дисконтом — одна из наиболее желательных мер. Кризисное состояние предприятия-должника обесценивает его долги, поэтому и возникает возможность выкупить их со значительным дисконтом. Тонкость данного решения в рамках стабилизационной программы заключается в условиях, на которых можно провести выкуп.

Анализ опыта российских предприятий, находящихся в тяжелом финансовом состоянии, показывает, что большая их часть имеет похожую структуру текущих обязательств, в частности:

— обязательства по расчетам с разными дебиторами и кредиторами — 60,4 %;

— обязательства по налогам и отчислениям — 11,6 %.

Важнейшей задачей финансового оздоровления является минимизация текущих затрат, прежде всего коммунальных платежей. Данные меры направлены на сокращение потоков обязательств и дефицита денежных средств.

Меры финансового оздоровления, направленные на реструктуризацию кредиторской задолженности предприятия, в том числе и просроченной, могут предусматривать следующие процедуры:

|

|

|

— отсрочки и рассрочки платежей;

— зачет взаимных платежных требований (взаимозачет);

— переоформление задолженности в виде займа;

— продажу долговых обязательств;

— перевод краткосрочных обязательств в долгосрочные.

Разработка стратегии и программы действий. Разработка стратегии и программы действий по ее осуществлению означает переход от реактивной формы управления (принятие управленческих решений как реакция на текущие проблемы, на полученные отрицательные результаты — «плестись в хвосте событий») к управлению на основе анализа и прогноза. Выработка стратегии осуществляется на основе прогнозов развития рынков выпускаемой продукции, оценки потенциальных рисков, анализа финансово-хозяйственного состояния и эффективности управления, анализа сильных и слабых сторон предприятия.

Стратегия предприятия включает в себя:

1. Стратегию поведения на рынке (выбор районов влияния, занимаемая доля рынка, группы потребителей, выбор стратегии деятельности — конкуренция, расширение рынка; ценовая стратегия — лидерство по издержкам, дифференциация, ниша и т. д.).

2. В соответствии со стратегией рыночного поведения определяется система действий (или политик):

— снабженческо-сбытовая;

— ценовая;

— финансовая;

— кадровая и управление персоналом;

— разрабатывается программа мер, обеспечивающих ее осуществление.

3. В соответствии с основными направлениями деятельности и избранной стратегией определяется, как должна быть изменена организационно-управленческая структура. При разработке стратегии и программы действий уточняются цели и пути их достижения, делаются более глубокий анализ и более тщательная оценка эффективности и степени риска мероприятий.[27]

3.2. Пути повышения платежеспособности организации

Система критериев для оценки удовлетворительности структуры бухгалтерского баланса организации была определена в постановлении Правительства РФ № 498 от 20 мая 1994года (с изменениями от 27.08.1999 года) «О некоторых мерах по реализации законодательных актов о несостоятельности (банкротстве) предприятий», принятом в связи с Указом Президента РФ №2264 от 22.12.1993г.

В соответствии с данным постановлением Федеральное управление по делам о несостоятельности (банкротстве) при Госкомимуществе РФ распоряжением №31-р от 12.08.1994г. утвердило Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса.

|

|

|

Согласно этому Методическому положению анализ и оценка структуры баланса организации проводится на основе показателей:

коэффициента текущей ликвидности ≥2;

коэффициента обеспеченности собственными средствами ≥0,1;

коэффициентов восстановления (утраты) платежеспособности ≥1.

Чтобы организация была признана платежеспособной, значения этих коэффициентов должны соответствовать нормативным. [28]

На ООО «Веста» коэффициент текущей ликвидности на конец 2008 года равен 1,55, при его значении на начало года 1,25. То есть это значение свидетельствует о недостаточной общей обеспеченности предприятия оборотными средствами.

Коэффициент обеспеченности собственными оборотными средствами, необходимыми для его финансовой устойчивости, на начало2008 года был равен 0,2, а на конец 2008 года составил 0,35, что выше нормативного значения (³0,1). В тоже время нужно отметить увеличение данного коэффициента по сравнению с началом 2007 года, когда он составлял 0,08 (практически в 5 раз).

Согласно Методическим положениям, если хотя бы один из этих коэффициентов имеет значение меньше нормативного, то рассчитывается коэффициент восстановления платежеспособности. На анализируемом предприятии коэффициент текущей ликвидности находится на уровне ниже нормы, следовательно, представляется необходимым определить сможет ли данное предприятие восстановить свою платежеспособность в течение ближайших 6 месяцев.

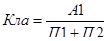

Квп = (Клткг+6/12×(Клткг-Клтнг))/2 = 0,85 (3.1)

В соответствии с расчётом, данный показатель принимает значение в 2008 году 0,85, при нормативе >1. Это свидетельствует о том, что у предприятия в ближайшие 6 месяцев нет реальной возможности восстановить свою платежеспособность. Принимается решение о признании структуры баланса неудовлетворительной, а предприятия – неплатежеспособным. [29]

|

|

|

На основе проведенного анализа финансовой деятельности ООО «Веста» были сделаны следующие выводы:

Не смотря на уменьшение стоимости имущества предприятия в 2008 году, его финансовая устойчивость улучшилась по ряду показателей. Имея на балансе значительную по величине стоимость оборотных активов, предприятие нуждается в большей величине собственных оборотных средств, а также в долгосрочных заемных средствах, т.е. более мобильных средствах. Если ООО «Веста» возьмет кредит в банке, подлежащий погашению более, чем через 12 месяцев после отчетной даты и рационально использует эти средства по назначению (например, открытие филиала в центре города и проведение эффективной рекламной компании на телевидении и радио, рекламными листовками и щитами), то предприятие получит не только прибыль, но и сможет погасить задолженность перед государственными и внебюджетными фондами, перед персоналом организации.

Показатели ликвидности, характеризующие платежеспособность ООО «Веста», находятся на разных уровнях нормы, кроме того наблюдается их незначительное повышение. В целом вывод о платежеспособности можно сделать по общему коэффициенту ликвидности Кло. Его значение на конец 2008 года составило 0,94, то есть в среднем предприятие не сможет покрыть 6% обязательств в порядке их очередности.

Из-за финансового мирового кризиса Правительством РФ разработано постановление от 31.12.08г. №1102 «О реализации дополнительных мер по государственной поддержке субъектов малого предпринимательства» по Правилам предоставления средств федерального бюджета, утвержденным постановлением Правительства РФ 22.04.05г. №249. ООО «Веста» имеет право получить государственную поддержку на субсидирование части затрат, связанных с уплатой процентов по кредитам на срок не более 3 лет для осуществления предпринимательской деятельности в размере 50% произведенных затрат на уплату процентов, в том случае, если предприятие напишет заявление с копией кредитного договора, будет ежемесячно предоставлять документы, подтверждающие целевое использование средств, и ежеквартально – справку из налогового органа об отсутствии задолженности.

Если ООО «Веста» возьмет кредит в банке сроком на 1 год в размере 130 тыс. руб., то это существенным образом отразится на платежеспособности предприятия. Денежные средства и сумма оборотных активов увеличатся соответственно на 130 тыс. руб. Приведем в табличной форме (таблица 3.1) расчет коэффициентов, характеризующих платежеспособность, если сумма оборотных активов увеличится на 130 тыс. руб.

|

|

|

Таблица 3.1. Прогнозные коэффициенты, характеризующие платежеспособность

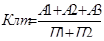

| Наименование показателя | Способ расчета | Нор-ма | Исходные данные на конец 2008 года | Прогнозные значения | Откло-нения |

| Общий показатель ликвидности | Кло=

| ≥1 | 0,94 | 1,24 | 0,3 |

| Коэффициент абсолютной ликвидности |

| ≥0,2÷0,7 | 0,6 | 1,07 | 0,47 |

| Коэффициент текущей ликвидности |

| ≥2 | 1,55 | 2,02 | 0,47 |

Из таблицы 3.1 видно, что все показатели ликвидности оказались чуть выше нормативного значения, что свидетельствует о благоприятной тенденции.

Из расчетов видно, что ООО «Веста» сможет покрыть 100% обязательств в порядке их срочности, т.к. общий показатель ликвидности равен 1,24, т.е. повысит свою платежеспособность.

То, что показатели, характеризующие платежеспособность, находятся на уровне ниже нормы, объясняется, в основном, наличием у предприятия значительной суммы кредиторской задолженности. Это говорит о том, что на предприятии не очень хорошо организовано управление кредиторской задолженностью, скорость оборота которой составляет 1333 дня, что свидетельствует о том, что ее погашение происходит очень медленными темпами.

Для решения сложившейся ситуации, предприятию необходимо четко структурировать все долги по срокам выплаты и стараться выплачивать их в порядке очередности.

Снижению задолженности способствует эффективное управление ею посредством анализа давности сроков. Такой анализ выявляет, кто из кредиторов долго ждет оплаты и скорее всего начнет проявлять нетерпение. ООО «Веста» необходимо, прежде всего, рассчитаться с долгами по налогам и сборам, перед внебюджетными фондами, так как отсрочки по этим платежам обычно влекут за собой выплату штрафов (пени). Затем необходимо четко структурировать долги перед поставщиками и подрядчиками, и выявить какие из них требуют безотлагательного погашения. В последнюю очередь необходимо рассчитаться с персоналом организации.

Погашение части кредиторской задолженности можно осуществить за счет имеющейся на ООО «Веста» суммы дебиторской задолженности, которая на конец 2008 года составляет 84 тыс. руб.

Из-за дефицита денежных средств ООО «Веста» необходимо выработать новую политику предоставления кредитов и управления дебиторской задолженностью.

Управление дебиторской задолженностью предполагает:

- контроль расчетов с дебиторами по отсроченной или просроченной задолженности;

- задание условий продажи, обеспечивающих гарантийное поступление денежных средств;

- оценка реальной стоимости существующей дебиторской задолженности;

- постоянный контроль за соотношением дебиторской и кредиторской задолженностей;

- определение конкретных размеров скидок долгосрочной оплаты.

Доля оборотных средств в составе имущества очень высокая (94%). Не смотря на это, предприятие испытывает некоторую потребность в оборотных средствах. Такое положение на предприятии сложилось из-за замораживания части оборотных средств в виде готовой продукции и товаров для перепродажи (39%). За отчетный период предприятие не только не смогло уменьшить остатки готовой продукции на складах, но и произошло их увеличение почти в 3 раза. Причинами такого положения являются проблемы со сбытом, которые обусловлены жесткой конкуренцией на рынке данного товара.

Для решения сложившейся ситуации необходимо четко изучить рынок своего товара, возможности создания новых каналов сбыта продукции, повышения конкурентоспособности продукции за счет увеличения качества или снижения цены, изучение спроса потребителей, расширение ассортимента продукции, чтобы цены на запасные части были доступны для любого потребителя. Различные стороны сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов, относительными характеристиками которых являются показатели рентабельности.

3.3. Использование финансового рычага для повышения рентабельности собственных средств

Для повышения рентабельности собственных средств ООО «Веста» может использовать эффект финансового рычага.

Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использованию заемных средств, не смотря на их платность. Эффект финансового рычага определяется по формуле:

ЭФР=2/3(ЭР-СРСП)*ЗС/СС (3.2)

где: ЭР – экономическая рентабельность; СРСП = 20%; ЗС – заемные средства; СС - собственные средства.

ЭФР = 2/3(0,37-0,2)*1,55 = 0,18

Формула определения финансового рычага выводится из определения экономической рентабельности (или рентабельности актива):

ЭР= НРЭИ/Активы (3.3)

где НРЭИ – прибыль до выплаты налогов и процентов.

ЭР = (167 тыс. руб./451 тыс. руб.)*100% = 37%

Из приведенных выше расчетов видно, что в 2008 году на ООО «Веста» эффект финансового рычага положительный. Такой эффект дает приращение, а не вычет из рентабельности собственных средств. Для того, чтобы эффект финансового рычага стал более высоким, необходимо увеличивать экономическую рентабельность. Добиться этого предприятие может либо сдерживая рост активов, либо увеличивая массу прибыли, путем снижения себестоимости продукции; либо стремится ускорить оборачиваемость оборотных средств, что также даст увеличение массы прибыли. Предприятие использует эффект финансового рычага для регулирования (повышения) рентабельности собственных средств, потому что такая необходимость существует.

Для увеличения рентабельности собственных средств нужно увеличивать как чистую прибыль, так и сумму собственных средств или привлекать заемные средства на выгодных условиях, чтобы их привлечение способствовало увеличению рентабельности собственных средств, а не ее уменьшению.

Для увеличения собственных оборотных средств необходимо:

- нарастить собственный капитал (увеличив уставный капитал, нераспределенную прибыль и резервы, повысив рентабельность с помощью контроля затрат и агрессивной коммерческой политики);

- внедрить долгосрочные заимствования;

- увеличить объем продаж и прибыли при рациональном управлении последней. [30]

Повысить объем собственных финансовых ресурсов можно также путем сокращения суммы постоянных расходов на содержание управленческого персонала, ремонт основных средств. Нужно проанализировать использование прибыли: сокращение доли участия работников в прибыли, отчисление в резервный и страховые фонды следует рассматривать как потенциальный резерв пополнения собственных оборотных средств предприятия. [31]

3.4. Предложения по развитию деятельности ООО «Веста»

Одним из главных условий нормальной деятельности предприятия является обеспеченность денежными средствами, оценить которую позволяет анализ денежных потоков. Необходимо, чтобы суммы поступлений средств было достаточно как минимум для покрытия всех расходов, связанных с реализацией продукции. [32]

Приведем в табличной форме (табл. 3.2) перечень краткосрочных и долгосрочных мер, принятие которых позволит увеличить поток денежных средств на ООО «Веста».

Эффективное управление ассортиментом продукции позволяет увеличить прибыль и поток денежных средств. Ресурсы предприятия ограничены, следовательно, продавать необходимо только то, что приносит достаточную прибыль и стабильный поток денежных средств.

Для принятия решения относительно ассортимента, объема продаж и цены недостаточно только финансовой информации, необходима оценка внешних условий деятельности предприятия – рынок. Необходимо очень тщательно изучить спрос потребителей, их вкусы, ориентиры, ценности, а также финансовые возможности, т.е. платежеспособность населения. [33]

В целях максимизации потока денежных средств, предприятию следует разработать системы договоров с гибкими условиями относительно сроков и форм оплаты с покупателями.

Таблица 3.2. Меры по увеличению потока денежных средств

| Увеличение притока денежных средств | Уменьшение оттока денежных средств | |

| Краткосрочные меры | - Рационализация ассортимента продукции (т.е. продажа запасных частей по ценам, доступным любому покупателю); - Реструктуризация кредиторской задолженности; - Введение и использование кредитной системы продаж; - Разработка системы скидок для потребителей; - Работа по заявкам (поставка товаров по предварительному заказу); - Привлечение клиентов акциями (подарок в придачу к покупке (сопутствующий товар)). | - Сокращение затрат; - Использование скидок поставщиков, т.е. постоянные отлаженные каналы; - Налоговое планирование, т.е. стремление к снижению налога. |

| Долго-срочные меры | - Разработка финансовой стратегии предприятия; - Поиск стратегических партнеров. | - Долгосрочные контракты, предусматривающие скидки или отсрочки платежей. |

На ООО «Веста» можно предложить следующую стратегию расчетов с покупателями:

- нужно ввести систему скидок, вместо ряда разрозненных скидок;

- следует оценить влияние скидок на финансовые результаты деятельности предприятия;

- установить целевые ориентиры для различных видов продаж, например, часть продаж в кредит может быть зарезервирована: только для перспективных клиентов, которые в данный момент не имеют в наличии денежных средств; для выхода на новые рынки.

Если ООО «Веста» перейдет к данной стратегии, оно не только создаст себе имидж в глазах покупателей, но сделает себе рекламу, тем самым привлекая новых клиентов.

Составной частью процесса антикризисного управления предприятием должно являться налоговое планирование, направленное на минимизацию налоговых платежей путем использования всех особенностей налогового законодательства и учета всех возможных налоговых льгот.

Элементами налогового планирования являются:

— Налоговый календарь, предназначенный для четкого прогнозирования и контроля правильности исчисления и соблюдения сроков уплаты в бюджет требуемых налогов, а также представления отчетности без задержек, влекущих за собой штрафные санкции;

— Стратегия оптимизации налоговых обязательств с четким планом реализации этой стратегии;

— Четкое исполнение налоговых и прочих обязательств, недопущение дебиторской задолженности по хозяйственным договорам за отгруженную продукцию (товары, работы, услуги) на срок свыше 4 месяцев;

— Удовлетворительное состояние бухгалтерского учета и отчетности, позволяющее получать правильную информацию о хозяйственной деятельности, в том числе и для целей адекватного налогового планирования.

В составе группы методов налогового планирования необходимо выделить следующие, наиболее эффективные:

— выбор эффективных, с точки зрения налогового планирования, элементов учетной политики предприятия;

— выбор оптимальных, с точки зрения налоговых последствий, форм коммерческих сделок и их правильное юридическое оформление.

— минимизация объекта налогообложения (без учета налоговых льгот);

— использование льгот, связанных с исключением из налогооблагаемой базы определенных элементов объекта налога;

— использование льгот, связанных с понижением налоговой ставки.

Реализация данных методов осуществляется прежде всего в процессе планирования деятельности предприятия и заключения хозяйственных договоров путем анализа их потенциальных налоговых последствий и выбора наиболее эффективного варианта.[34]

Заключение

Чтобы обеспечивать выживаемость предприятия в современных условиях мирового экономического кризиса, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовое состояние, как своего предприятия, так и существующих потенциальных конкурентов.

Финансовое состояние определяет конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнёров в финансовом и производственном отношении.

Главная цель коммерческого предприятия в современных условиях - получение максимальной прибыли, что невозможно без эффективного управления капиталом. Поиски резервов для увеличения прибыльности предприятия составляют основную задачу управленца.

Очевидно, что от эффективности управления финансовыми ресурсами и предприятием целиком и полностью зависит результат деятельности предприятия в целом. Если дела на предприятии идут самотеком, а стиль управления в новых рыночных условиях не меняется, то борьба за выживание становится непрерывной.

Делая выводы по первой главе можно выделить основные:

1. Результативность управления предприятием в значительной степени определяется уровнем его организации и качеством информационного обеспечения. В системе информационного обеспечения особое значение имеют бухгалтерские данные, а отчетность становится основным видом коммуникации, обеспечивающим достоверное представление информации о финансовом состоянии предприятия.

2. Основной целью финансового анализа является оценка реального финансового состояния предприятия и сравнение полученных результатов с результатами предыдущих периодов и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Результаты такого анализа нужны прежде всего собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам.

3. Основные задачи анализа финансового состояния – определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платежеспособности предприятия. Эти задачи решаются на основе исследования динамики абсолютных и относительных финансовых показателей.

4. Анализ финансового состояния преследует несколько целей:

- Определение финансового положения;

- Выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- Выявление основных факторов, вызывающих изменения в финансовом состоянии;

- Прогноз основных тенденций финансового состояния.

Достижение этих целей достигается с помощью различных методов и приемов:

- горизонтальный анализ;

- вертикальный анализ;

- трендовый анализ;

- анализ относительных коэффициентов.

5. Существует множество методик проведения анализа финансового состояния для разных специализаций предприятий, но есть и универсальные методики для организаций, не занимающихся производственной деятельностью. Такую методику я применила для расчета анализа финансового состояния ООО «Веста».

Перед данной работой была поставлена цель проанализировать финансовое состояние ООО «Веста», выявить основные проблемы финансовой деятельности, а также разработать пути улучшения финансового состояния фирмы. По результатам проведенного анализа были сделаны следующие выводы:

1. Финансовое состояние предприятия характеризуется системой показателей, отражающих наличие, размещение, использование финансовых ресурсов предприятия и всю производственно-хозяйственную деятельность предприятия. Показатели рентабельности являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия.

2. Основными источниками финансовых ресурсов ООО «Веста» являются заемные средства (в виде кредиторской задолженности), доля которых снизилась за истекший год на 12,8% и достигла 60,7%. Доля собственных средств, наоборот, повысилась на 12,8% и составила 39,3%, что говорит о положительной динамике развития предприятия. Большая часть финансовых ресурсов организации вложена в оборотные активы, доля которых за истекший период возросла на 13,4% и достигла 94,0% общей суммы хозяйственных средств. Это произошло в основном за счет снижения дебиторской задолженности на 98 тыс. руб. и повышения денежных средств на 44 тыс. руб. Краткосрочные финансовые вложения снизились на 6,5%, что в сумме составило 19 тыс. руб. Это произошло за счет снижения кредиторской задолженности. Общая сумма заемных средств также уменьшилась на 19 тыс. руб.

3. Показатели, характеризующие платежеспособность, находятся на нормальном уровне, кроме коэффициента текущей ликвидности, что объясняется, в основном, наличием у предприятия значительной суммы кредиторской задолженности, которая составила на конец 2008 года 274 тыс. рублей.

4. Финансовое состояние анализируемого предприятия на 2006 г. относилось к неустойчивому, а к 2007 г. приблизилось к абсолютно устойчивому финансовому состоянию. В 2008г. ситуация ухудшилась – неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторов и ускорения оборачиваемости запасов.

5. Деятельность организации можно оценить как достаточно активную: значения многих показателей увеличились. Выросла прибыль, что свидетельствует об относительном снижении издержек обращения. Рост фондоотдачи и производительности труда характеризует предприятие с положительной стороны. Произошло ускорение оборачиваемости оборотного капитала. Это произошло за счет ускорения оборачиваемости денежной наличности. Ускорилась оборачиваемость оборотных средств, дебиторской задолженности и кредиторской задолженности. Отрицательным моментом можно назвать замедление оборачиваемости собственного капитала, запасов. Как положительный момент следует отметить сокращение продолжительности операционного цикла.

6. За 2008 год все показатели рентабельности увеличились, по сравнению с 2007 годом, в связи с этим период окупаемости собственного капитала уменьшился.

7. По системе оценки вероятности банкротства У. Бивера, анализируемая организация по большинству показателей относится к группе – «за 5 лет до банкротства».

8. К концу отчетного периода кредиторская задолженность уменьшилась с 293 тыс.руб. до 274 тыс.руб.. С одной стороны, кредиторская задолженность - наиболее привлекательный способ финансирования, так как проценты здесь обычно не взимаются. С другой стороны, из-за больших отсрочек по платежам у предприятия могут возникнуть проблемы с поставками, ущерб репутации фирмы из-за неблагоприятных отзывов кредиторов, судебные издержки по делам, возбужденным поставщиками.

На лицо превышение кредиторской задолженности над дебиторской в сумме 190 тыс. руб. или на 69%. То есть, если все дебиторы погасят свои обязательства, то ООО «Веста» сможет погасить лишь 31% обязательств перед кредиторами. Но в то же время превышение кредиторской задолженности над дебиторской даёт предприятию возможность использовать эти средства, как привлечённые источники (например, полученные авансы израсходованы и т.д.).

В третьей, проектной, части дипломной работы даны предложения по повышению эффективности деятельности ООО «Веста», а именно:

1. Выработаны меры по повышению потока денежных средств на ООО «Веста» (краткосрочные и долгосрочные);

2. Приведены рекомендации по снижению кредиторской задолженности;

3. Разработаны предложения для проведения новой политики предоставления кредитов и управления дебиторской задолженностью;

4. Даны в расчетной форме пути повышения показателей платежеспособности, которые находятся на уровне ниже нормы;

5. Рассмотрена роль финансового рычага для повышения рентабельности собственных средств.

В целом на основе проведенного анализа, были сделаны выводы, свидетельствующие о проблемах, связанных, прежде всего, с текущим оперативным управлением финансами на ООО «Веста». Управлению финансами на предприятии отводится не слишком большая роль. По существу, управление финансами происходит на уровне бухгалтерской службы и руководителя предприятия. Поэтому необходимо организовать службу управления финансами и провести ряд мероприятий по улучшению финансового состояния в соответствии с данными рекомендациями.

Список литературных источников

1. Балабанов И.Т. Основы финансового менеджмента.- М.: Финансы и статистика, 2008.- 384 с.

2. Банк В.Р., Банк С.В., Тараскина А.В. Финансовый анализ: учебное пособие. – М.: Проспект.- 2006.- 344 с.

3. Глазунов В.М. Анализ финансового состояния предприятия / В.М. Глазунов// Финансы.- 2001.- №2.- С.27

4. Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: учебное пособие. 2-е изд.- М.: Дело и сервис.- 2004.- 336 с.

5. Казакова Н.А. Предпосылки становления новой экономической специальности – аналитика.- Экономический анализ: теория и практика.- 2008.- №7.- С.58-59

6. Карасева И.М., Ревякина М.А. Финансовый менеджмент: уч. пособие/ под ред. Ю.П. Анискина.- М.: Омега-Л, 2006.- 335 с.

7. Ковалев В.В. Курс финансового менеджмента: учебник.- М.: ТК Велби, Изд-во Проспект, 2008.- 448 с.

8. Ковалев В.В., Ковалев Вит.В. Финансы организаций (предприятий).- М.: ТК Велби, Изд-во Проспект, 2008.- 352 с.

9. Ковалев В.В., Патров В.В. Как читать баланс.- М.: Финансы и статистика.- 2006.- 672с.

10. Лиференко Г.Н. Финансовый анализ предприятия: учебное пособие.- М.: Издательство «Экзамен», 2005.- 160 с.

11. Ляско В.И. Стратегическое планирование развития предприятия: учебное пособие для вузов.- М.: Издательство «Экзамен», 2005.- 228с.

12. Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденные Федеральным управлением по делам о несостоятельности (банкротстве) при Госкомимуществе РФ распоряжением №31-р от 12.08.1994 года

13. Методические указания по проведению анализа финансового состояния организаций, утвержденные Федеральной службой России по финансовому оздоровлению и банкротству приказом № 16 от 23 января 2001 года

14. Палий В.Ф. Международные стандарты учета и финансовой отчетности: учебник.- 3-е изд., испр. и доп.- М.: ИНФРА-М, 2007.- 512 с.

15. План счетов бухгалтерского учета финансово – хозяйственной деятельности организаций, утвержденный приказом Минфина России от 31 октября 2000 года № 94н (в ред. Приказа Минфина РФ от 07 мая 2003 года № 38н)

16. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) (с изменениями на 18 сентября 2006 года)

17. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденное Приказом Минфина России от 29 июля 1998 года № 34н (с изменениями от 30 декабря 1999 г., 24 марта 2000 года)

18. Попова Л.В., Исакова Р.Е., Головина Т.А. Контроллинг: учебное пособие.- М.: Издательство «Дело и сервис», 2003.- 192 с.

19. Постановление Правительства РФ № 498 от 20 мая 1994года (с изменениями от 27.08.1999 года) «О некоторых мерах по реализации законодательных актов о несостоятельности (банкротстве) предприятий», принятое в связи с Указом Президента РФ №2264 от 22.12.1993г.

20. Постановление Правительства РФ от 31 декабря 2008 года № 1102 «О реализации дополнительных мер по государственной поддержке субъектов малого предпринимательства»

21. Правила предоставления средств федерального бюджета, предусмотренных на государственную поддержку малого предпринимательства, включая крестьянские (фермерские) хозяйства. Утверждены постановлением Правительства РФ от 22 апреля 2005 года № 249

22. Приказ Федеральной службы по финансовому оздоровлению РФ «Об утверждении Методических указаний по проведению анализа финансового состояния организаций» от 23 января 2005 года № 16

23. Пястолов С.М. Анализ финансово-хозяйственной деятельности предприятия. 3-е изд.- М.: Изд. центр «Академия», 2004.- 336 с.

24. Ревенко П. Финансовая бухгалтения/ П. Ревенко, Б. Вольфман, Т. Киселева – М.:ИНФРА-М, 2005.- 513 с.

25. Савицкая Г.В. Экономический анализ: учебник.- М.: Новое знание, 2004.- 640 с.

26. Скамай Л.Г. Экономический анализ деятельности предприятий / Л.Г. Скамай, М.И. Трубочкина.- М.: ИНФРА-М, 2009.- 296 с.

27. Татарников Е.А., Сигачев Д.А., Новикова Н.А. Антикризисное управление (бизнес-пособие).- Саратов: Научная книга, ИД Равновесие, Электронный учебник, 2004